Parte 2 – Regole per i sistemi di trading

È ben noto il detto “una rondine non fa primavera”. Ci sono molte frasi simili anche in borsa. Nella prima parte della nostra serie sulle medie mobili, ad esempio, abbiamo riscontrato la regola “The Trend is your friend”. Ma proprio come una rondine non fa primavera, una semplice logica di trading non crea un sistema di trading. Questo è esattamente ciò che pensava il professionista del trading Collin Alexander che ha creato un catalogo di regole per il trading con le medie mobili. Vogliamo presentarne sei nella sezione seguente. Inoltre, ci occuperemo di un’ulteriore disciplina nello sviluppo del sistema: l’ottimizzazione.

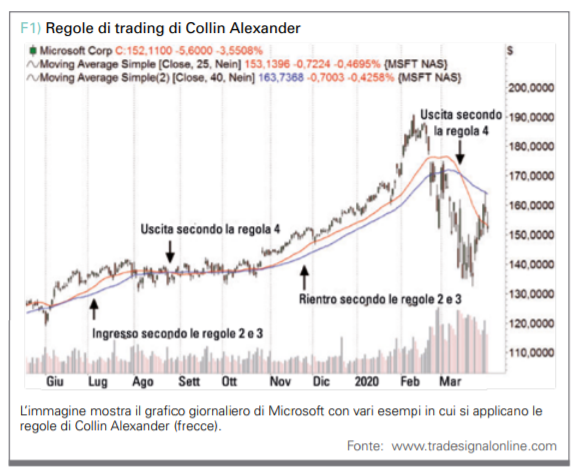

Coordinate: 25 / 40

Come base per il trading con le medie mobili (MM), Collin Alexander inizialmente pianificò due medie a 25 e 40 giorni. La MM a 40 giorni viene utilizzata per determinare il trend, mentre la MM a 25 giorni ha il compito di generare segnali corrispondentemente più brevi. Su questa base, Collin Alexander ha quindi compilato un catalogo di regole, che dovrebbero servire principalmente ad evitare cattive operazioni, e un minor numero di cattive operazioni è noto per significare maggiori profitti. Lo scopo delle regole definite è che il sistema 25/40 non sia utilizzato come un sistema di trading statico, ma piuttosto dinamico a seconda della situazione di mercato, tenendo conto di diversi fattori. In accordo con le regole stabilite da Collin, non tutti i crossover (punti in cui due medie mobili si incrociano) sono ostinatamente valutati come segnali con successiva azione. Una transazione verrà avviata solo se vengono soddisfatte anche le altre condizioni stabilite nelle regole di Collins.

Le regole per un trading MM di successo

La prima regola di Collin Alexander è di fare trading a lungo termine solo nella direzione indicata dalla media mobile a 40 giorni. Il motivo: la tendenza di base si manife sta in questa media, anche se i prezzi

si muovono temporaneamente nella direzione opposta. Questo ci riporta alla saggezza del mercato azionario di non combattere la tendenza. È proprio questo che conferma la prima regola di Alexander. La regola numero due è che puoi entrare in operazioni solo se la media a lungo termine mostra già una chiara tendenza, cioè la media mobile chiaramente “si impegna” in una direzione. Al contrario, i segnali generati durante un movimento laterale vengono semplicemente ignorati. Perché, come abbiamo appreso nell’ultimo numero, le medie mobili sono efficaci solo nelle fasi di mercato con un trend pronunciato. Solo quando il mercato ha preso una direzione, cioè ha formato una tendenza, si dovrebbe entrare, cioè quando i prezzi si ritirano al livello della MM a 40 giorni durante il successivo consolidamento. Questo in realtà ci porta già alla regola numero tre, che dice: in una tendenza forte, la media di 40 giorni dovrebbe fungere da limite per i consolidamenti. La quarta regola ci porta dall’entrata all’uscita, alla limitazione del rischio, alla fissazione degli stop.

Come parte di queste regole, qualsiasi incrocio della media mobile corta con la media mobile più lunga dovrebbe essere usato come indicatore di uno stop rigoroso. Spesso, la MM a 25 giorni raggiunge quella a 40 giorni prima che lo facciano i prezzi. Il livello dell’intersezione dovrebbe essere utilizzato come indicatore per il posizionamento di uno stop, nel caso in cui i prezzi continuino a muoversi nella direzione opposta al trend. Secondo la regola numero uno, “Trada sempre con il trend”, qui non vengono inserite posizioni short.

Come regola aggiuntiva per impostare uno stop, Collin Alexander suggerisce anche di uscire se il mercato è al di sotto della media mobile a 25 giorni per due giorni consecutivi nel caso di una posizione long, o due giorni consecutivi che chiude sopra la media di 25 giorni nel caso di una posizione short.

Il successo di un sistema di trading è dimostrato dalla combinazione di parametri che hanno ottenuto i migliori risultati entro un certo periodo di test in passato.”

Ritorno al futuro: problemi di ottimizzazione

Anche se hai impostato i parametri per il tuo sistema di trading, non hai finito con i preparativi. Come già accennato nel nostro ultimo articolo, l’efficacia di una logica di trading o di un sistema di trading dovrebbe essere determinata con l’aiuto di test. È importante scoprire quali combinazioni di medie mobili producono i migliori risultati in quale mercato e in quali condizioni. Le risposte a queste domande, tuttavia, non si trovano nel presente o nel futuro, ma nel passato. Testando il successo di un sistema di trading nelle condizioni precedenti, si possono trarre conclusioni su come funzionerà in futuro. Ma anche con i cosiddetti back test, ci sono ostacoli a cui devi fare attenzione. Qui siamo arrivati al tema dell’ottimizzazione, o meglio dei problemi che l’eccessiva ottimizzazione può portare con sé. In definitiva, il successo di un sistema di trading è dimostrato in ultima analisi dalla combinazione di parametri che hanno ottenuto i migliori risultati entro un certo periodo di test in passato. Ovviamente, non vi è alcuna garanzia che in futuro i mercati si comportino allo stesso modo come hanno fatto in passato. È quindi piuttosto improbabile che l’ottimizzazione che è stata la migliore durante il test debba avvenire anche in futuro. Ogni periodo di prova ha caratteristiche diverse. Di conseguenza, si ottengono medie mobili diverse per i diversi periodi di tempo: non vi è alcuna garanzia che anche la migliore ottimizzazione trovata nel presente per il passato funzionerà in futuro.

Ovviamente puoi provare a tracciare il passato nel modo più preciso possibile con più parametri (ad esempio un numero maggiore di medie). Ma questo è esattamente ciò che ci porta a un’eccessiva ottimizzazione: più precisamente viene tracciato il passato, meno è probabile che il futuro sia lo stesso. Questo tracciamento esatto è anche chiamato adattamento della curva o ottimizzazione eccessiva. È importante che quando si sviluppa un sistema di trading se ne sia consapevole e si cerchi di evitarlo.

Ma è ancora più importante progettare un sistema il più robusto e semplice possibile, cioè con il minor numero di parametri possibile. O, per dirla di nuovo con un detto: “Falla semplice, stupido!”

Dalla Redazione di Traders’ Magazine