Fabien Fischer

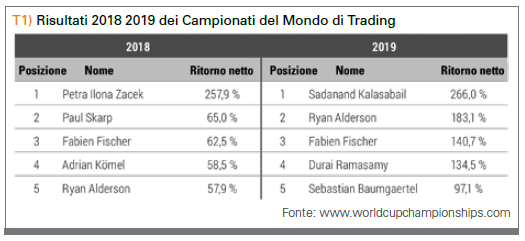

Fabien Fischer è un system trader di successo che fa trading perlopiù intraday con i future. Sono i suoi mercati principali sono indici come S&P 500 e Russell 2000 oltre a varie commodity come soia, oro e petrolio. Questo ex insegnante ora ha provveduto ad automatizzare l’implementazione dei suoi segnali di trading. Alla Coppa del Mondo di Trading, si è classificato in terza posizione con il suo account nel 2018 e nel 2019. Fabien Fischer è un trader a tempo pieno da due anni e offre anche coaching ad un piccolo gruppo di trader interessati sul suo sito web www.tradewithsystem.com. Marko Gränitz lo ha incontrato in Lussemburgo per un’intervista.

TRADERS’: Per favore ci racconti brevemente come è arrivato al future trading.

Fischer: Circa sette anni fa avevo preso la decisione di diventare un intraday trader. Feci molte ricerche su Internet e partecipai a qualche programma di training. Questo mi fornì delle informazioni importanti sulle funzioni di base del future trading professionale.

TRADERS’: Come le è venuta l’idea di diventare un intraday trader? Aveva già una sua esperienza nel trading all’epoca?

Fischer: Avevo esperienza risalente al periodo del New Market quando facevo trading di posizioni a lungo termine negli stock. Ma si trattava di qualcosa completamente differente. Sono sempre rimasto affascinato dal funzionamento della borsa e mi sono fatto contagiare dell’euforia del mercato azionario. In retrospettiva, si trattava più di gioco d’azzardo che di trading sistematico. Ho anche subìto molti degli ultimi cali di prezzo poiché non avevo stop o nessuna gestione sensibile del rischio. In base alla mia esperienza dell’epoca, mi presi una pausa di qualche anno prima di sviluppare interesse per il trading intraday.

TRADERS’: Da dove proveniva questo interesse?

Fischer: Volevo vivere facendo qualcosa che mi entusiasmasse davvero. Non avevo più la sensazione di poter essere felice nel mio lavoro di insegnante sportivo. Cerco sempre di essere il più preciso possibile, cosa che non è necessariamente il caso per la maggior parte degli studenti, e prendeva semplicemente una parte troppo grande del mio tempo. Da quest’anno sono un trader a tempo pieno e ho abbandonato il mio lavoro. Questo significa che negli ultimi anni sono stato concretamente in grado di mettere su un business di trading di successo proprio come avevo sognato.

TRADERS’: Il trading intraday dei future è un business altamente sofisticato. Come è riuscito a trovare delle buone strategie di trading in questo senso? Ha potuto continuare a fare del trading con gli approcci appresi nei seminari con un successo duraturo?

Fischer: Inizialmente, gli approcci dei trader provenienti dai corsi che avevo frequentato erano motivo di ispirazione e imparai molto da loro in termini di principi base del trading, o che i future sono i prodotti di trading più efficienti e efficaci dal punto di vista del costo con cui i professionisti lavorano. Tuttavia, dopo un po’, smisi di usare la maggior parte delle strategie imparate dagli altri all’epoca. Questo a causa principalmente del fatto che nei miei back test trovai che molti approcci non avevano una storia di successo statistico sufficientemente buona. Questo mi ha aperto gli occhi al fatto che bisogna sempre mettere in dubbio tutto quanto nel trading e fare i propri test da soli per scoprire la verità. E da allora faccio le cose con molta attenzione, come ho detto, ho delle grosse esigenze in termini di prove statistiche per le strategie di trading che voglio implementare.

TRADERS’: Quali sono le cose più importanti che contraddistinguono una strategia ad alta redditività?

Fischer: Naturalmente, il back test per me è cruciale. Il problema principale qui è quanto sono grandi i drawdown e quanto sono alti i profitti in relazione ad essi. Una strategia di trading altamente redditizia dovrebbe avere un profitto annuale circa doppio rispetto al drawdown corrispondente. Tuttavia, mi interessano anche le strategie per le quali queste due quantità sono equivalenti.

TRADERS’: In che modo testa le sue strategie e idee?

Fischer: Lavoro con il programma Trade Navigator, che permette di portare avanti dei back test senza alcuna significativa conoscenza in fatto di programmazione. Il fatto di far corrispondere tutto ai suoi ritmi per me è stato la cosa più importante sulla strada per diventare un trader di successo. Naturalmente, i trader che hanno una conoscenza di programmazione corrispondentemente buona possono usare anche strumenti più sofisticati e perciò addentrarsi più in profondità. È importante, tuttavia, che siano disponibili dei buoni dati per il back test. Idealmente, io attesto le mie strategie sui dati intraday con una storia di 10-12 anni. Naturalmente, a seconda del provider, bisogna pagare un prezzo piuttosto alto, circa $1.000, ma è una necessità.

TRADERS’: Quali strumenti o effetti stanno alla base delle sue strategie di trading?

Fischer: L’elemento centrale delle mie strategie di successo sono le anomalie fondamentali nel mercato che persistono o le relazioni fondamentali che hanno senso e di cui perciò ci si può fidare entro un certo limite. Naturalmente, la cosa non funziona sempre per ogni singolo trader, ma ci sono degli effetti che sono fondamentalmente efficaci, perlomeno sul lungo periodo.

TRADERS’: Di quali effetti si tratta in concreto?

Fischer: Le stagionalità rappresentano un gruppo molto ampio e si possono trovare a ogni livello temporale possibile, con gli effetti intraday di particolare interesse nel mio caso. Ma ci sono altre anomalie che lavorano in maniera sorprendentemente stabile, come i ritorni positivi overnight. Cerco anche certi schemi che si sviluppano in automatico basati sul comportamento dei gruppi dei partecipanti al mercato e sul momento in cui entrano ed escono dal mercato stesso. Qui si prende come base il tempo piuttosto che il prezzo. Un esempio ben noto è il Friday Gold Rush. Si possono utilizzare anche le caratteristiche di mercato base come il trend following o la mean reversion per le strategie di trading, in base a se e come compaiono in un mercato. Combinando diversi di questi strumenti ed effetti all’interno di un unico approccio, è possibile sviluppare delle strategie straordinariamente valide. C’è sempre la possibilità di usare certi criteri al contrario come filtro per decidere di non effettuare un trade, ossia come criterio di esclusione, invece di cercare sempre dei segnali positivi per entrare in un trade. Un esempio di tutto questo è la forte stagionalità del petrolio a partire da ottobre, che fornisce un filtro contro possibili segnali long provenienti da altri indicatori. Il lavoro vero qui è quello di testare tutto quanto in maniera meticolosa e di passare al setaccio le diverse varianti per trovare quali sono le entrate ottimali, le uscite e gli stop. E negli ultimi anni questo processo è ciò su cui ho speso praticamente ogni minuto libero.

TRADERS’: Qual è la sua opinione sugli indicatori tecnici?

Fischer: Penso che le strategie di trading basate puramente sugli indicatori siano un problema che affligge molti aspiranti trader. E che questo rappresenta anche una soglia di conoscenza che sfortunatamente la maggior parte dei trader non supera mai. A mia opinione, gli indicatori tecnici da soli non portano alcun vantaggio sul mercato. Si può ottimizzare una qualsiasi combinazione per il passato, ma difficilmente funzionerà in futuro. L’unica cosa che porta ad avere un vantaggio statistico sul lungo termine e serve sul serio a un system trader sono le interdipendenze fondamentali, i fattori guidanti fondamentali e le anomalie stabili.

TRADERS’: E i dati COT?

Fischer: Io non uso i dati COT per tutto il mio trading a breve termine, perché circa il 90% si svolge a livello intraday con un periodo di trattenuta di 4-16 ore. Nel 10% rimanente dei miei trade, trattengo le posizioni solo per la notte. In questo orizzonte temporale, l’influenza mirata a lungo termine dei dati COT semplicemente non esiste. Ma quando faccio trade long, i dati COT sono qualcosa a cui presto attenzione.

TRADERS’: Quante diverse strategie di trading possiede?

Fischer: Ce ne sono circa 20. Bisogna notare che ciascun mercato si comporta in maniera differente nel dettaglio e necessita di un approccio individuale. Tuttavia, le strategie davvero robuste funzionano anche sui mercati differenti. Alcune strategie speciali rappresentano un’eccezione; faccio trading con queste solo all’interno di mercati specifici. Ogni tanto, naturalmente, vengono aggiunti dei nuovi approcci, e quelli vecchi a volte vengono eliminati.

TRADERS’: A proposito dell’eliminazione: in che modo decide se una strategia deve essere abbandonata o continuata?

Fischer: Questa cosa è particolarmente difficile, come può confermare ogni buon sviluppatore di sistemi. In via eccezionale, qui vado un po’ a sentimento invece di attenermi semplicemente a delle regole fisse. Molti system trader usano il drawdown da singolo a doppio che si verifica nei test per decidere quand’è che un approccio non funziona più. Naturalmente, presto attenzione anche ai drawdown, ma essenzialmente mi chiedo se rientrano ancora all’interno del framework o meno. Il fattore decisivo qui è se si può supporre che la logica di trading fondamentale funziona ancora sul mercato o se magari è stata accantonata con l’andare del tempo. Poiché in quest’ultimo caso abbiamo il vero motivo per cui si dovrebbe staccare la spina ad una strategia. Idealmente, lo si può notare prima del verificarsi del doppio drawdown storico. In maniera inversa, si applica anche quanto segue: se sono convinto che la logica di base funzioni ancora, ho un limite molto alto prima del quale stacco una strategia. Alcune strategie a volte vanno soltanto in letargo, ma quando si risvegliano e ripartono, se ci sei vieni ricompensato.

TRADERS’: Qual è il criterio più importante per lei in un back test?

Fischer: Il drawdown massimo. Dato che ci sono sempre delle fasi buone e delle fasi cattive nei periodi dei dati, voglio sapere quanto ritorno acquisto con quanto drawdown. Quindi non guardo tanto le variabili individuali come rapporto rischio/ricompensa di un singolo trade o il tasso di successo, cosa che in ultima analisi rappresenta solo delle componenti del risultato totale. Per me sono più importanti gli importi del trade medio, il fattore di profitto e la quantità di tempo che questa strategia ha passato sul mercato. Molti trader vedono lo sviluppo generale dei sistemi di trading in maniera troppo semplicistica e prestano attenzione soltanto al profitto o al corso della curva di capitale nel back test. Ma sono anche i dettagli apparenti che contano, ad esempio con quanto ritardo i trade redditizi diventano trade perdenti. Tutto sommato, quando si tratta di sviluppare delle nuove strategie, per me è molto difficile convincermi che possono veramente essere messe in pratica. Naturalmente, questo significa anche che devo rifiutare molte idee se non si mostrano essere adeguatamente redditizie. Talvolta le strategie girano per anni su una demo prima di convincermi o meno!

TRADERS’: Imposta degli stop fissi con le sue strategie?

Fischer: Lo stop è parte della logica di sistema per ogni strategia di trading e viene inoltre ottimizzato nel back test. Ecco perché so qual è lo stato migliore in base allo storico. Testo sempre diversi stop e poi decido a seconda del risultato. I metodi di stop includono quello fisso, lo stop a percentuale e lo stop ATR basato sulla volatilità. A volte può anche essere una combinazione. Con alcune strategie, lo stop è talmente distante dal punto di ingresso che non viene praticamente mai raggiunto. In questi casi sarebbe possibile anche agire senza lo stop fisso, ma i miei sistemi creano comunque lo stop come previsto dal test.

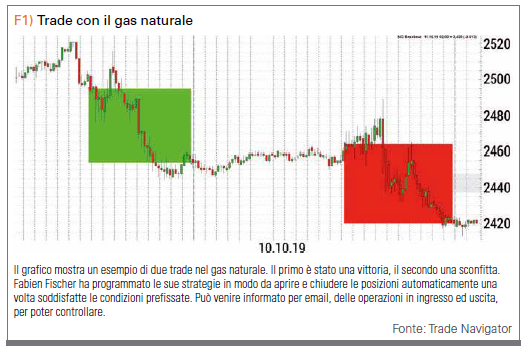

TRADERS’: In che modo implementa i segnali nel trading quotidiano?

Fischer: Io automatizzo l’intero processo. È stata una necessità, specialmente all’epoca in cui svolgevo ancora il mio lavoro. Ma anche adesso è un ottimo vantaggio, dato che le fonti di errori come il tipico dubbio umano sui segnali di trading vengono eliminati. Non eseguo più le strategie sul mio computer, ma su un server esterno. Tuttavia, ricevo un’e-mail quando entro ed esco per accertarmi che tutto quanto vada come pianificato. In media, eseguo dai due ai quattro trade al giorno, quindi la mia vita quotidiana non è stressante o frenetica, anche se sono un trader intraday. In principio, potrei anche non guardare nulla per una settimana e tutto quanto andrebbe lo stesso secondo il piano. Quindi il mio vero lavoro è e rimane lo sviluppo e il test di nuove strategie e la revisione temporanea degli approcci esistenti.

TRADERS’: Non ci sono davvero elementi discrezionali nell’implementazione?

Fischer: L’unica cosa che giudico manualmente è il saldo del portafoglio. Qui posso regolare i numeri del contratto se la mia posizione è troppo sbilanciata da una o dall’altra parte all’interno di un mercato. Dato che talvolta ho delle posizioni con fino a sei o sette strategie contemporaneamente, questo può succedere. Un esempio sarebbe un aumento del numero di contratti nel greggio quando il mercato corre in maniera liscia e il portafoglio è altrimenti sotto-investito in questo settore. Un altro esempio sarebbe quello di ridurre le dimensioni delle posizioni sull’S&P se ci sono quattro strategie diverse in esecuzione contemporaneamente. La chiamo sintonizzazione, cosa che mi permette anche di controllare il rischio.

TRADERS’: Dove vede le difficoltà più grandi quando si tratta di mettere in pratica i risultati del test trasformandoli in ritorni di trading reale?

Fischer: Sul lungo termine, naturalmente, il punto principale è il costo. In pratica, lo slippage in particolare può distruggere molte delle promesse fatte dal back test. Ciò è specialmente vero quando le strategie vanno sul mercato tramite stop-buy o stop-sell. E non è sempre possibile tradare con la logica di trading per limitare le entrate senza perdersi i trade migliori. Alcune buone idee all’improvviso non valgono più nulla nella realtà, se si include lo slippage. Ecco perché è così importante impostare l’asticella dalla qualità dei back test talmente in alto che le strategie idealmente possano avere successo anche aggiungendo qualche fattore di stress in più.

TRADERS’: Da dove arrivano le sue idee per delle nuove strategie di trading?

Fischer: Ci sono sempre nuovi punti di partenza che si possono prendere in esame. Possono essere strategie già note, come la Friday Gold Rush o la Turnaround Tuesday, per le quali ho la mia idea di implementazione, oppure dritte da discussioni con altri trader. Tuttavia, molte idee arrivano specialmente dall’osservazione e dall’analisi dei mercati. Inoltre si possono avere molte nuove informazioni dai back test, cosa che di rimando può condurre a dei nuovi approcci. Spesso sono soltanto dettagli su come migliorare ulteriormente delle strategie esistenti. È importante per tutte le idee il fatto che io sviluppi la mia implementazione personale, anche se l’idea originale proviene da fuori.

TRADERS’: In quanto system trader, cosa pensa davvero delle emozioni che si incontrano nel trading automatizzato?

Fischer: È molto importante mantenere una certa distanza dal mercato nel trading di tutti i giorni e bisogna essenzialmente essere a proprio agio con le strategie. Fin tanto che non lo guardo attivamente, il mio trading è essenzialmente privo di errori grazie all’implementazione automatica, anche se talvolta mi capita di pensare a come stanno le posizioni correnti, perché come ho detto, ricevo le notifiche e-mail per le entrate. Per me è meglio guardare solo il portafoglio per controllare quando i trade sono terminati o se il mercato rispettivo ha appena chiuso. In generale, l’automatizzazione delle strategie la vedo come un grosso vantaggio. Si può dire che faccio trading in maniera relativamente priva di stress.

TRADERS’: Apparentemente non ha problemi con le commissioni comparativamente alte dei suoi approcci intraday alla Coppa del Mondo di trading. Come mai?

Fischer: È vero che le commissioni sono piuttosto alte. Ma da una parte non sono uno scalper, di solito faccio trading solo con una o al massimo tre posizioni con un periodo di trattenuta medio di qualche ora al giorno. D’altra parte, naturalmente ho scelto le strategie migliori per la Coppa del Mondo, per le quali le commissioni sono meno significative, in modo che in generale sia fattibile anche con le mie strategie intraday.

L’intervista è stata condotta da Marko Gränitz.

Marko Granitz

Il Dr. Marko Gränitz è autore e relatore nel campo delle ricerche di mercato dei capitali e intervista costantemente trader in tutto il mondo. Sul suo blog offre informazioni sulle nuove scoperte riguardanti il momentum e altre anomalie di profitto.

Il Dr. Marko Gränitz è autore e relatore nel campo delle ricerche di mercato dei capitali e intervista costantemente trader in tutto il mondo. Sul suo blog offre informazioni sulle nuove scoperte riguardanti il momentum e altre anomalie di profitto.

http://www.marko-momentum.de/