Produrre una redditività stabile con due indici statunitensi

Gli indici azionari sono eccellenti strumenti di trading, poiché offrono una diversificazione ampia, alta liquidità e una tendenza al rialzo nel lungo termine che consente lo sviluppo di strategie di trend-following attrattive. Spiegheremo come è possibile tradare l’S&P 500 in modo profittevole basandosi su un grafico del rapporto tra due indici statunitensi.

|

David Pieper David Pieper possiede il diploma di analista CIIA ed è attivo come trader dalla fine degli anni ’90. Si concentra sullo sviluppo di sistemi di trading ed è autore freelance nel campo dei mercati finanziari. www.trade4life.de |

S&P 500 vs Nasdaq 100

Il mercato azionario statunitense è il più grande, liquido e anche il più importante a livello mondiale. Tra i trader di azioni, futures e opzioni, i titoli azionari statunitensi e gli strumenti sul S&P 500 o sul Nasdaq 100 sono molto popolari. Mentre l’S&P 500 rappresenta una combinazione diversificata di titoli value e growth, il Nasdaq 100 si concentra sulle maggiori società tecnologiche per capitalizzazione di mercato e sui beni di consumo ciclici. L’alta quota di titoli molto richiesti come Apple, Microsoft o Amazon ha reso il Nasdaq 100 un outperformer rispetto all’S&P 500 negli ultimi anni; anche in passato l’indice si è dimostrato più forte dell’S&P 500 nei mercati rialzisti. Molti analisti e trader utilizzano quindi il rapporto tra questi due indici per determinare la forza complessiva del mercato. Secondo il motto: se le azioni più rischiose del Nasdaq 100 performano meglio dell’S&P 500, il semaforo per il mercato azionario è verde, e viceversa. Proprio questa semplice idea vogliamo usare come base per il nostro sistema di trading.

L’idea di base

Per il confronto relativo tra Nasdaq 100 e S&P 500 utilizziamo due ETF: QQQ e SPY. Entrambi gli ETF esistono da oltre 20 anni e sono molto facili ed economici da tradare. Ovviamente il sistema di trading seguente può essere implementato anche con altri strumenti. Nel primo passaggio calcoliamo un rapporto tra Nasdaq 100 e S&P 500. Successivamente, applichiamo una media mobile semplice (SMA) a 10 settimane a questa serie temporale. Le regole sono le seguenti:

- Se il rapporto QQQ/SPY supera la sua SMA a 10 settimane alla chiusura della settimana, apriamo una posizione long su SPY all’inizio della settimana successiva.

- Se il rapporto QQQ/SPY scende sotto la sua SMA a 10 settimane alla chiusura della settimana, chiudiamo la posizione long. Non utilizziamo uno stop loss o un profit target, anche se possono naturalmente essere implementati.

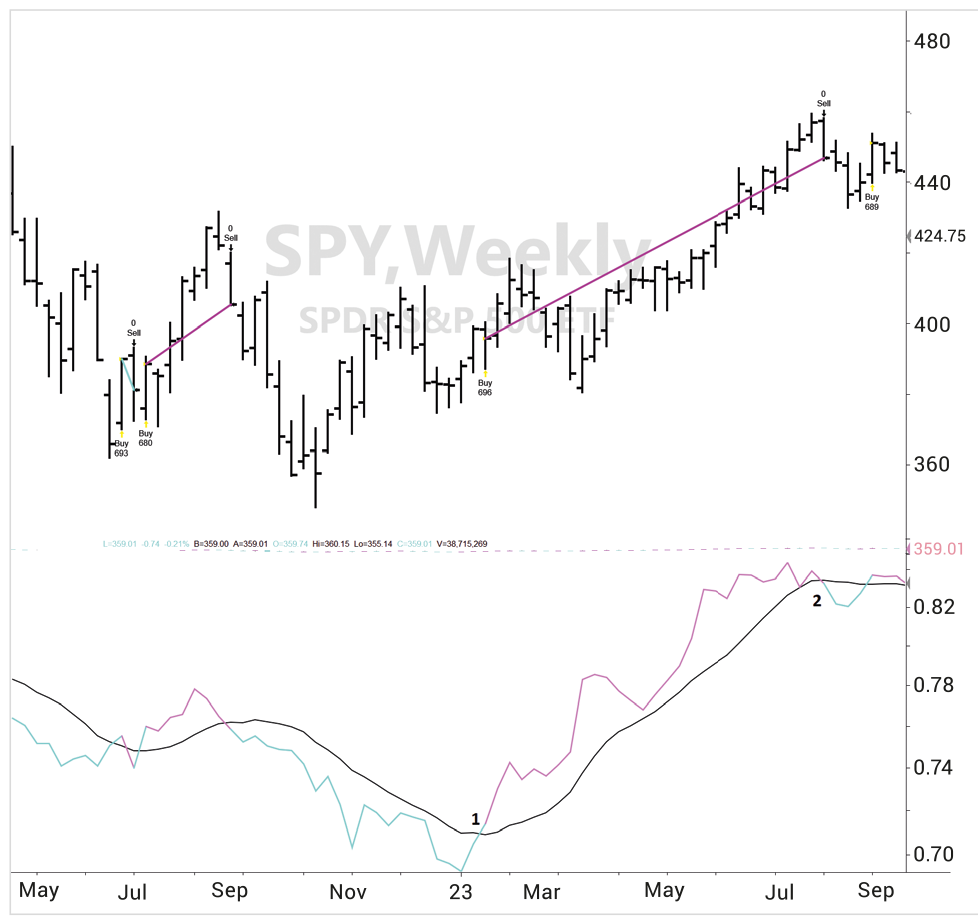

Il grafico mostra diversi trade su SPY basati sul rapporto QQQ/SPY, visibile insieme alla SMA a 10 settimane nel grafico inferiore. Se la SMA è verde, il mercato è considerato rialzista; se è rossa, il mercato è considerato ribassista. Il segno 1 mostra un incrocio del rapporto QQQ/SPY sopra la SMA, portando all’apertura di una posizione long su SPY. L’uscita dalla posizione long avviene dopo che il rapporto scende sotto la SMA (segno 2).

Fonte: Tradestation

Esempi pratici

Per visualizzare come applicare in un grafico queste semplici regole e, se necessario, automatizzarle, diamo ora un’occhiata alla piattaforma di analisi Tradestation (figura 1). Il grafico mostra diversi trade nell’ETF S&P 500 (SPY) basati sul rapporto QQQ/SPY descritto all’inizio, visibile insieme alla SMA a 10 settimane nella parte inferiore del grafico. Il segno 1 mostra un crossover del rapporto QQQ/SPY sopra la sua SMA, portando all’apertura di una posizione long su SPY nel gennaio 2023. L’uscita dalla posizione long è avvenuta dopo un crossover del rapporto sotto la SMA nel luglio 2023 (segno 2). Per capire meglio come funziona la strategia di trading, mostriamo i segnali di trading nel 2020 (figura 2). Durante la pandemia globale, c’è stato un crollo molto dinamico seguito da una ripresa altrettanto rapida, che ha colto alla sprovvista molti partecipanti al mercato e modelli di trend-following. A causa della forte levigatura del rapporto QQQ/SPY con la SMA a 10 settimane, non si è verificato nessun segnale di vendita nonostante il massiccio crollo, il che è positivo in retrospettiva. Tuttavia, considerando il forte drawdown che un investitore con una posizione long ha subito, è discutibile se avrebbe seguito le regole in una fase emotiva così difficile. Anche il rapido rientro nel mercato è stato vantaggioso, gestendo bene una fase di mercato estremamente difficile.

Il grafico mostra diversi trade su SPY durante la pandemia di COVID-19. A causa del movimento estremamente rapido verso il basso e della ripresa altrettanto rapida, il sistema di trading, che utilizza una media mobile a 10 settimane, non ha generato un segnale di uscita. Gli investitori hanno quindi dovuto affrontare un significativo drawdown.

Fonte: Tradestation

Quanto è efficace il sistema di trading?

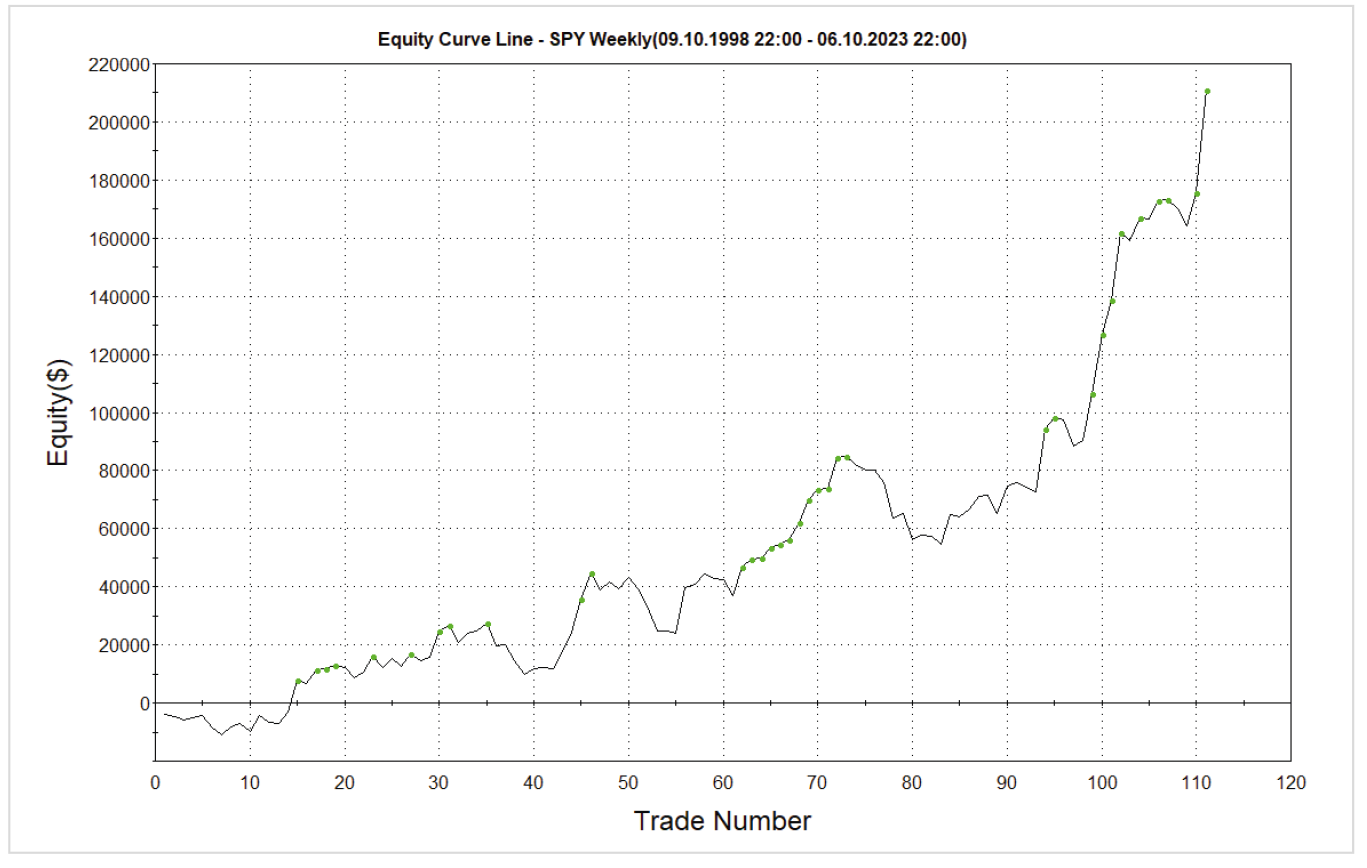

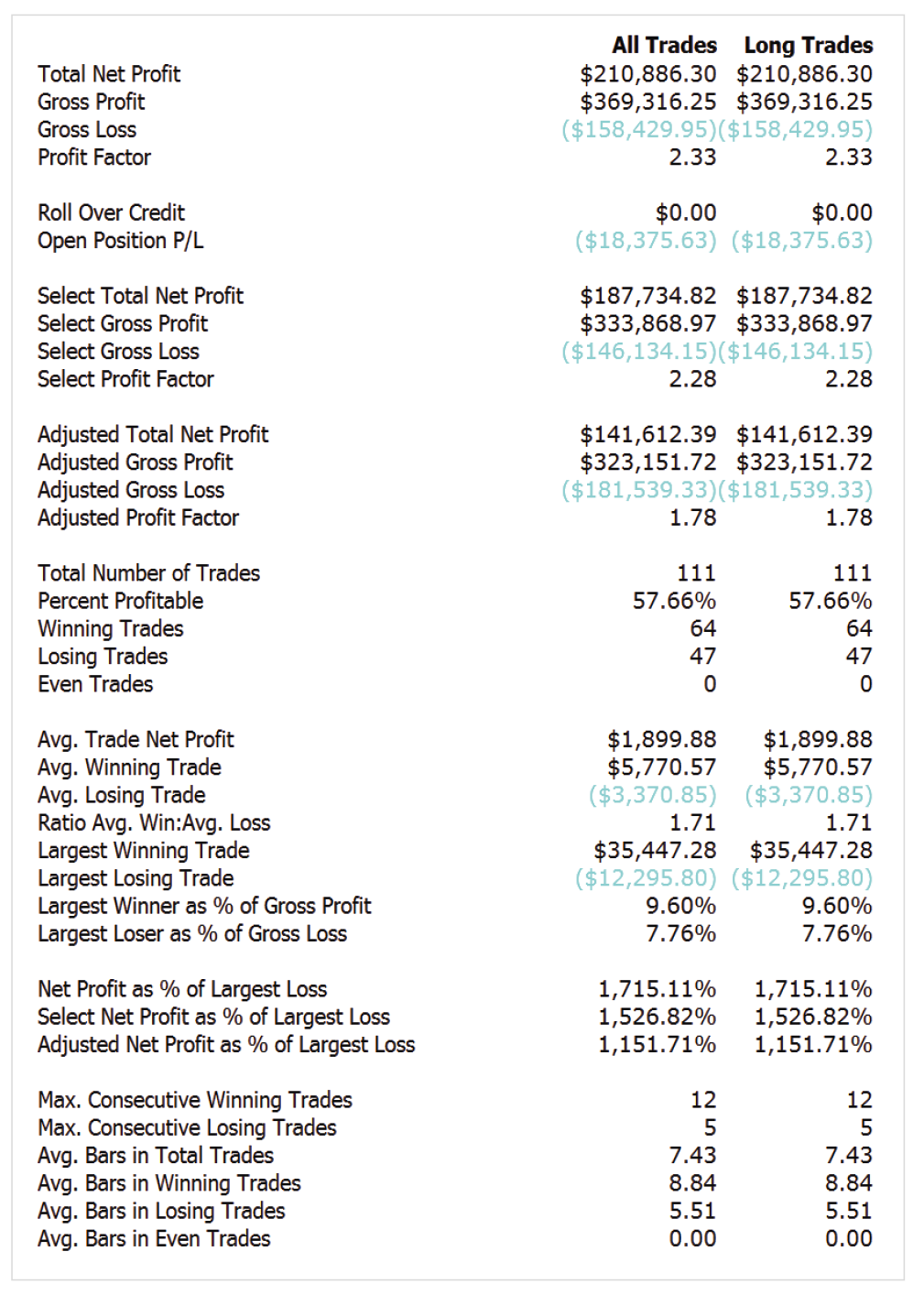

Il backtest mostra che la semplice idea di utilizzare il rapporto tra Nasdaq 100 e S&P 500 come indicatore di tempismo per un investimento nel mercato azionario fornisce buoni risultati, anche se il rendimento annuo del 4,7% non raggiunge pienamente lo sviluppo dell’S&P 500. Tuttavia, il drawdown massimo, con circa il 30%, è stato significativamente inferiore rispetto al benchmark, che nel periodo del test ha perso circa il 50% del valore per due volte. La figura 3 mostra il profitto di trading di tutte le transazioni degli ultimi 25 anni. Il capitale iniziale all’inizio del periodo di backtest era di 100.000 USD, e i profitti accumulati sono stati reinvestiti. Per una visione più dettagliata della qualità del sistema di trading, esaminiamo ora il Performance Report che fornisce dozzine di metriche per i 111 trade complessivi. Con un profit factor di 2,33, il sistema di trading è complessivamente considerato attraente: il guadagno medio è di circa il 19%, mentre il rapporto tra trade vincenti e perdenti è di 1,71. La percentuale di successo negli ultimi 25 anni è stata di circa il 58%.

Viene qui mostrata l’evoluzione della curva del capitale negli ultimi 25 anni. Il capitale iniziale era di 100.000 USD.

Fonte: Tradestation

Vengono mostrate sono le metriche principali della strategia di trading. Con un profit factor di 2,33, il sistema di trading, nonostante la sua semplicità, è considerato attraente.

Fonte: Tradestation

Conclusione

Il rapporto tra Nasdaq 100 e S&P 500 offre un modo semplice per gestire posizioni long nel mercato azionario statunitense. A causa della frequenza di trading relativamente bassa, circa quattro trade all’anno, l’implementazione delle regole richiede pochissimo sforzo, rendendo i risultati positivi. Naturalmente, il sistema di trading può essere migliorato implementando stop o filtri specifici. Ad esempio, si potrebbero escludere i segnali nei mesi deboli di agosto e settembre o utilizzare un trailing stop.