Alan Ellman

Il Dr. Alan Ellman è il presidente di “The Blue Collar Investor Corp” e autore dei 5 libri più venduti sulla vendita di covered options. L’Università del Maryland, il Ramapo College, la Florida State University e altre istituzioni educative hanno incluso il suo quarto libro nel curriculum “Action Investing for Students” (Investimento in azioni per studenti). Anche la sua quinta pubblicazione, “Selling Cash-Secured Puts”, è diventata un bestseller. Negli ultimi anni, importanti forum finanziari come il “Options Industry Council’s Wide World of Options” lo hanno regolarmente invitato. È anche relatore nazionale per “The Money Show”, “Action Traders Expo” e “American Association of Individual Investors”.

Vendere stock option abbassa la nostra base di costi ed ecco perché implementare queste strategie può portarci a “battere il mercato” in maniera consistente. Molti investitori hanno paura delle opzioni perché sentono che si tratti di investimenti a rischio, e semplicemente non le comprendono. Questa intervista spiegherà e si concentrerà su strategie conservative per le opzioni che mettono i trader di put option in una posizione di vantaggio che consentirà loro di performare meglio della media utilizzando piani affidabili e a basso rischio.

TRADERS’: Ciao Alan, è un piacere averti qui con noi oggi. Raccontaci di come hai iniziato questo business del trading.

Ellman: Sono stato un dentista per la maggior parte della mia storia professionale prima di passare ad una carriera nella finanza. Ho iniziato a imparare da solo come investire in maniera autonoma sul mercato azionario negli anni ‘90. Ho sempre avuto il pallino della matematica quindi creai varie formule per il monitoraggio degli stock utilizzando l’analisi fondamentale e tecnica e scoprii che stavo “battendo il mercato” di una piccola percentuale ogni anno. Poi trovai le stock option, in particolare, la vendita di covered call. Mentre facevo ricerche sulla strategia, sentivo che c’era l’opportunità di aumentare i ritorni ad un livello ancora superiore e avevo ragione. Continuai a “battere il mercato” ma con percentuali maggiori. Nel 2005, venni invitato a parlare davanti ad un grosso Club di investimenti a New York per spiegare come vendevo le stock option.

La risposta fu straordinaria e questo mi diede la motivazione necessaria a scrivere il mio primo libro, “Cashing in on Covered Calls” pubblicato nel 2007. Divenne un bestseller sull’argomento e sono rimasto al 1° posto su amazon.com per gli ultimi 12 anni avendo ora pubblicato 7 libri. La Blue Collar Investor Corp. si sviluppò poco dopo la pubblicazione del mio primo libro: il mio team ed io creiamo prodotti educativi mirati agli investitori privati oltre a fornire un servizio di stock screening progettato specificatamente per la vendita di opzioni sul breve termine.

TRADERS’: In che modo la tua scuola di trading è diversa dalla concorrenza?

Ellman: Il mio obiettivo è l’integrità e la trasparenza ma lascerò decidere agli altri se ho raggiunto questi obiettivi. Ogni aspetto di quello che insegno è basato sulla mia concreta esperienza di trading nel corso degli ultimi due decenni, non è basato su modelli al computer. Se un trade da me eseguito ha perso del denaro, mi concentro sui metodi per mitigare queste perdite o per trasformare le perdite in guadagni. Quando faccio soldi con un trade (più spesso che no, grazie al cielo!), investigo su corsi che potrebbero generare profitti ancora maggiori. Creo delle formule, delle regole e delle linee guida basate sulle mie esperienze di trading e ora condivido queste cose con migliaia di investitori privati (e molti professionisti).

Devo sottolineare l’ovvio: non si tratta di un “trucco per diventare ricchi in fretta” ma piuttosto un metodo sicuro per generare un flusso di contante battendo il mercato in maniera consistente. Ogni strategia ha i suoi svantaggi e se ne discute, così come si parla di come mitigare gli svantaggi delle strategie di vendita di azioni. La BCI offre un servizio di screening stock che farà risparmiare agli investitori un’enorme quantità di tempo ma spieghiamo anche in che modo viene fatto tutto questo in modo che gli investitori privati possano fare lo stesso screening senza diventare membri.

TRADERS’: Puoi darci un esempio in anteprima di come funziona il Covered Call Writing?

Ellman: Covered call writing significa che prima acquistiamo (o possediamo già) uno stock e poi vendiamo un’opzione, dando all’acquirente l’opzione al diritto, ma non l’obbligo, di acquistare le nostre azioni da noi ad un prezzo che noi determiniamo (chiamato pezzo strike), entro una data che noi determiniamo (chiamata data di scadenza). Come ritorno per farci carico di questo obbligo, riceviamo un pagamento in contante (chiamato option premium).

Diciamo di acquistare 100 azioni della azienda XYZ a $ 48,00 per azione. Possiamo quindi vendere un’opzione, ad esempio uno strike di $ 50,00, scadenza 1 mese. Questo significa che l’acquirente dell’opzione ha il diritto, ma non l’obbligo, di acquistare le nostre azioni da noi a $ 50,00 in qualsiasi momento fino alla scadenza del contratto (il terzo venerdì del mese alle 16:00 ET per i mercati statunitensi).

Un premio tipico sarebbe di $ 1,50 per azione o $ 150,00 per le 100 azioni, meno le commissioni di trading (per ora e lasceremo fuori). Un profitto iniziale di $ 150,00 su un investimento di $ 4.800,00 rappresenta un ritorno iniziale a 1 mese del 3,1%. Alla fine del mese di contratto ci sono 2 risultati possibili principali:

1. Il prezzo dello stock rimane al di sotto dei $ 50,00 e l’acquirente dell’opzione sceglie di non esercitare l’opzione (e acquistare le nostre azioni per $ 50,00, più alto del valore di mercato attuale). L’opzione scade senza valore, e noi teniamo i $ 150,00, possediamo ancora le azioni e possiamo ora vendere un’altra opzione su quelle azioni nel mese di contratto successivo.

2. Il prezzo dello stock si sposta oltre i $ 50,00 del prezzo di strike alla scadenza del contratto e le azioni vengono vendute a $ 50,00. Il nostro profitto totale in questo caso è di $ 150,00 (premio dell’opzione) più $ 200,00 (profitto dello stock, acquistato a $ 48,00 e venduto a $ 50,00 x 100). In questo scenario, abbiamo un profitto totale in un mese di $ 350,00 o un ritorno del 7,3% in 1 mese.

Teniamo presente che il nostro break-even è a $ 46,50 perché abbiamo acquistato le azioni a $ 48,00 e venduto l’opzione per $ 1,50 quindi se il prezzo dell’azione si sposta al di sotto di $ 46,50, iniziamo a perdere denaro. Dobbiamo essere preparati ad entrare in azione se e quando questo si verifica.

TRADERS’: Quali sono gli errori più comuni che commettono gli investitori quando iniziano con le opzioni?

Ellman: Fammi iniziare dicendo che ho commesso io stesso questi errori quando iniziai ad imparare da solo queste strategie degli anni ‘90. La cosa fondamentale è commettere questi errori solo una volta e imparare da essi. La mia speranza è che questa intervista guiderà i lettori in modo che non commettano mai nessuno di questi errori:

- Eseguire i trade di opzioni senza un piano completo.

Ci sono 3 abilità richieste che devono essere padroneggiate prima di rischiare anche un solo cent del nostro denaro duramente guadagnato. Queste sono selezione degli stock, selezione delle opzioni e gestione della posizione (strategie di uscita). Molti investitori si esaltano quando scoprono le stock option e iniziano troppo presto, questo di solito porta a risultati deludenti. - Selezionare un’opzione da vendere in base agli alti ritorni che l’opzione offre.

I premi alti per le opzioni sono direttamente correlati all’alta volatilità dello stock sottostante o del fondo tradato in Borsa che ci espone ad un maggior potenziale di declino del prezzo dell’azione. Questo significa che quando vendiamo queste opzioni dall’alto premio, e dall’alta volatilità, ci facciamo carico di un rischio maggiore. Dato che abbiamo deciso di seguire strategie per le opzioni a basso rischio, non ha senso selezionare opzioni/stock che convertono le stesse in strategie ad alto rischio. - Vendere un’opzione e poi ignorare lo stock e le posizioni dell’opzione durante il ciclo di contratto dell’opzione.

I trade possono rivoltarsi contro di noi o diventare molto meglio di quanto previsto. Preparandoci con gli strumenti di gestione della posizione, possiamo mitigare le perdite o aumentare i guadagni. Le abilità di gestione della posizione eleveranno i venditori di opzioni ai maggiori livelli possibili di ritorno.

TRADERS’: Pensi che gli aspiranti trader sulle opzioni abbiano bisogno di un background statistico per comprenderle?

Ellman: Assolutamente no. Le stock option possono fare paura all’inizio ma una volta che impariamo e padroneggiamo le 3 abilità richieste, il nostro livello di sicurezza crescerà e poi avremo anni e decenni per generare un flusso di contante. Nei miei seminari, io uso questa analogia: quando abbiamo iniziato a imparare come guidare, eravamo terrorizzati la prima volta che abbiamo guidato in autostrada. Dopo un po’ di esperienza, ora prendiamo quella stessa autostrada senza alcun problema. Funziona allo stesso modo con le stock option.

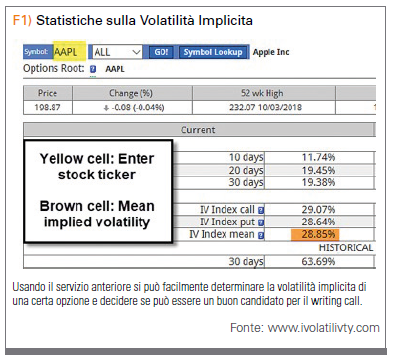

TRADERS’: Dove puoi trovare i dati di volatilità impliciti sulle piattaforme e come usi questa misurazione?

Ellman: Una risorsa gratuita eccellente per le statistiche sulla volatilità implicita (IV) per gli stock e le ETF è: https://www.ivolatility.com/options.j?ticker=SPX&R=0

Un modo per usare queste informazioni è quello di confrontare la IV della security sottostante specifica in questione con quella del mercato in generale (S&P 500). Diciamo che una ETF specifica abbia una IV di 39 mentre l’S&P sia a 13. In base alla nostra personale tolleranza del rischio, vogliamo usare una ETF che abbia il triplo del rischio rispetto alla security media nel mercato generale? Non c’è una risposta giusta o sbagliata qui ma dobbiamo definire ed essere consapevoli delle implicazioni sul rischio inerenti alle nostre decisioni di trading.

Quindi, dobbiamo cercare la IV di ogni stock o ETF che stiamo considerando? La risposta è no. La IV è inerente al premio dell’opzione che selezioniamo. Se generiamo un ritorno iniziale a 1 mese del 3%, mentre un’opzione simile per uno stock differente produce il 6%, sappiamo che la IV di quel secondo stock è molto più alta. La IV è direttamente correlata al premio dell’opzione. Il modo in cui io incorporo la IV nelle mie decisioni di trading è quello di impostare una fascia d’obiettivo per il ritorno a 1 mese. È del 2 – 4% e fino al 6% in un mercato bull forte. Questo mi terrà all’interno della mia zona di comfort poiché si applica alla volatilità implicita. A seconda dei nostri livelli personali di tolleranza al rischio, queste fasce possono essere regolate.

TRADERS’: In che senso è differente dalla volatilità storica?

Ellman: La volatilità storica rappresenta la fluttuazione di prezzo concreta lungo un periodo temporale specifico mentre la volatilità implicita è una proiezione della volatilità dello stock basata sui prezzi delle opzioni nei mercati. A mia opinione, la volatilità storica è più utile per le decisioni di investimento a lungo termine, mentre la volatilità implicita è estremamente importante per l’option trading sul breve termine.

TRADERS’: Volatility skew. Puoi spiegare al nostro pubblico di cosa si tratta?

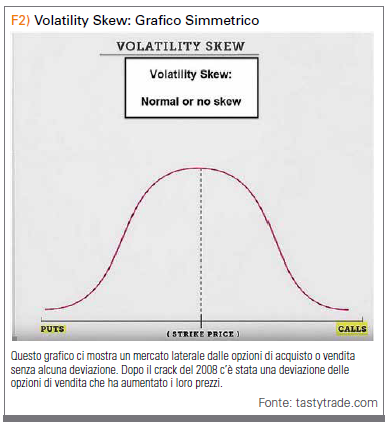

Ellman: La volatility skew è la differenza nella volatilità implicita (TV) tra le opzioni con la stessa security sottostante. Gli Skew possono essere orizzontali e verticali. Gli skew verticali mostrano in che modo cambia la volatilità in seguito al prezzo di strike, gli skew orizzontali fanno riferimento agli skew lungo la linea temporale (ossia, opzioni con date di scadenza differenti).

Un altro uso della volatility skew è quando si confronta la volatilità implicita delle call out of the money e le put sulla stessa sottostante. Quando si fanno questi confronti, vengono confrontati gli strike che riflettono lo stesso grado di moneyness. Ad esempio, se uno stock si trada a $ 47,50, si confrontano le out of the money call strike a $ 50,00 e le out of the money put strike da $ 45,00. Senza bias di mercato, ci aspetteremmo che la volatilità implicita e perciò i valori di premio estrinseco fossero gli stessi. In altre parole, non ci sarebbe skew come mostrato nel grafico in figura 2.

TRADERS’: Fai trading di Iron Condors? Opzioni su future?

Ellman: No, ma questo non significa che non si dovrebbe. Nel corso degli anni (e dei decenni) ho provato varie strategie sulle opzioni e sono sempre ritornato alla vendita di covered call con una piccola porzione di vendita di cash-secured put. Il motivo è semplice: ho avuto il successo maggiore con questa strategia. Un altro dato importante è che, negli Stati Uniti, ci è consentito usare il covered call writing dei nostri conti self-directed IRA (sheltered). Questo perché il governo statunitense, così come i broker, considera questa strategia a basso rischio e intuitiva per gli investitori privati.

TRADERS’: Se dovessi fornirci una lista completa del perché preferisci il covered call writing alle altre cose, quale sarebbe?

Ellman: Due dei motivi principali sono stati dati nella mia risposta precedente:

- Ho realizzato i ritorni più alti con il covered call writing.

- Ci è consentito usare questa strategia nei nostri self-directed IRA.

Ed ecco gli altri:

- Questa è una strategia che può essere personalizzata su tutte le condizioni di mercato. Tipi specifici di stock e opzioni possono essere selezionati in base all’ambiente di mercato generale che detta quanto saremo aggressivi o difensivi nello stabilire i nostri trade.

- Possiamo accumulare i nostri profitti in pochi minuti. Supponiamo di vendere delle opzioni all’inizio del mese di contratto. I premi in contante vengono generati nei nostri conti istantaneamente. Ora possiamo usare il contante appena acquisito per acquistare altri stock e poi vendere opzioni su quelle security appena acquistate.

- Possiamo controllare i profitti e le perdite tramite l’uso delle strategie di uscita su entrambe le posizioni di stock e opzioni. La gestione della posizione è una delle 3 abilità necessarie che devono essere padroneggiate per ottenere il livello più alto possibile di ritorni.

- Quando vendiamo opzioni, abbassiamo la nostra base di costi. Questo fatto è il motivo per cui dovremmo riuscire a battere il mercato con costanza.

- Il covered call writing è un’abilità di trading che può essere facilmente trasmessa ai nostri figli o usata (come faccio io) per migliorare la qualità della vita della vecchia generazione. Vendo opzioni nel portafoglio di mia madre da oltre un decennio.

- I covered call writer sono anche proprietari di stock. Come risultato, ci assicuriamo tutti i dividendi corporativi.

TRADERS’: Quali sono gli svantaggi?

Ellman: Eccoli:

- Se il prezzo dello stock si sposta al di sotto del break even ($ 46,50 nell’esempio precedente), iniziamo a perdere soldi. Questo è più uno svantaggio del possedere gli stock, non della vendita di opzioni, ma sento che sia importante sottolineare questo fatto.

- Il lato positivo è tappato dal prezzo di strike dell’opzione. Se acquistiamo uno stock a $ 48,00 e vendiamo l’opzione a $ 50,00 e poi il prezzo dell’azione aumenta a $ 52,00, dobbiamo vendere le azioni per $ 50,00. Questo è lo svantaggio principale associato al covered call writing.

- Rischio di assegnazione: le nostre azioni possono venire vendute e questo potrebbe essere una preoccupazione per alcuni covered call writer (motivi fiscali, ad esempio). Ci sono dei metodi per diminuire drasticamente le possibilità che questo accada ma è l’acquirente dell’opzione che controlla le nostre azioni, non noi.

- C’è una curva di apprendimento e di impegno in termini di tempo per padroneggiare le 3 abilità richieste, il trading di pratica e l’esecuzione dei trade. La quantità di cash generato nell’ambiente del trading a basso rischio fa sì che valga la pena fare tutto questo e il tempo necessario è molto meno di quanto pensa la maggior parte della gente.

TRADERS’: Come mitighi i rischi associati alla posizione se non va nel modo in cui dovrebbe?

Ellman: L’abilità di gestione della posizione è critica. I rischi possono essere mitigati in diversi modi.

- Possiamo usare stock a volatilità implicita bassa o ETF. Questi includono blue chip stock come quelli del Dow 30, S&P 500 e molti fondi tradati in borsa con ampia diversificazione come i Select Selector SPDR. Questi possono essere particolarmente utili in condizioni di mercato bear e volatili.

- Possiamo vendere le opzioni che forniscono la più grande protezione dai cali quando le condizioni di mercato dettano tali posizioni. Confrontiamo 2 tipi di opzioni, in the money (prezzi di strike più bassi rispetto al valore di mercato corrente) e out of the money (prezzi di strike più alti rispetto al valore di mercato corrente). Nel nostro esempio precedente, abbiamo venduto un’opzione a $ 50,00, che era out of the money (OTM) in confronto al prezzo di acquisto di $ 48,00. Se avessimo venduto un’opzione a $ 45,00, sarebbe stata in the money (ITM). Se avessimo venduto l’opzione a $ 45,00, questo avrebbe bloccato una perdita di $ 3,00 per azione quindi il premio andrebbe a compensarci per quella perdita di $ 3,00 più qualcosina. Il nostro profitto si trova in quel “qualcosina in più”. Permettimi di portare in vita gli stessi concetti con un esempio ipotetico e poi con l’uso della Calcolatrice Ellman.

- Il prezzo dello stock XYZ è $ 48,00.

- La call option out of the money a $ 50,00 ha un premio di $ 1,50.

- La call option in of the money a $45 ha un premio di $4,00.

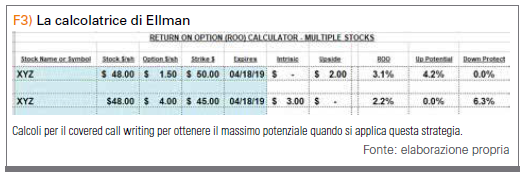

I $ 4,00 includono il risarcimento per la perdita di $ 3,00 per il calo dell’azione (valore intrinseco), lasciando $ 1,00 di profitto iniziale concreto (valore temporale). Ora, inseriamo questi dati nelle schede multiple della Calcolatrice Ellman (figura 3).

In condizioni di mercato normali e bull, opteremo per lo strike OTM a $ 50,00 che genera un ritorno di valore a 1 mese del 3,1% e l’opportunità di un 4,2% aggiuntivo nell’apprezzamento dell’azione allo strike di $ 50,00.

In condizioni bear o volatili, andremo a favorire lo strike ITM a $ 45,00 che genera un ritorno di valore a 1 mese del 2,2%, senza potenziale positivo ma con una protezione dai cali del 6,3% di quel profitto temporale (diverso dal break even). Questo significa che abbiamo un ritorno a 1 mese garantito del 2,2% fin tanto che il valore dell’azione non cala di oltre il 6,3% entro la scadenza del contratto.

TRADERS’: Dovremo quindi evitare gli stock altamente volatili in cambio di premi più alti?

Ellman: Sì, evitateli come la peste! Gli investitori che usano il covered call writing sono investitori conservativi che si concentrano sulla salvaguardia del capitale. Gli stock altamente volatili negano i benefici di questa strategia conservativa.

TRADERS’: Come selezioni la sottostante corretta per questa strategia?

Ellman: Nella metodologia BCI, abbiamo un approccio a 3 punte allo screening degli stock:

- Analisi fondamentale: per prima cosa monitoriamo gli stock che hanno vendite eccezionali e crescita dei guadagni. Il motivo per cui ci si concentra su questo è che gli investitori istituzionali preferiscono questi stock. Mi sto riferendo a fondi mutui, hedge fund, banche e compagnie assicurative… i “pesci grossi”. Questi sono quelli che fanno spostare il mercato e io voglio essere dalla loro parte. Uso gli screen dello Investor’s Business Daily, un servizio a pagamento, più il nostro database di stock che abbiamo identificato nel corso degli anni come potenziali candidati per la vendita di opzioni. C’è inoltre un servizio di screening gratuito eccellente su finviz.com.

Si possono inserire criteri fondamentali specifici e verranno generati gli stock che soddisfano questi parametri. - Analisi tecnica: leggere un grafico dei prezzi è importante per determinare il trend e il momentum. I dettagli si trovano nei miei libri e DVD ma vado ora ad elencare i 4 parametri che io uso e vi mostrerò un grafico dei prezzi tipico per PayPal Holdings (NASDAQ: PYPL):

– Medie mobili (esponenziali a 20 giorni e a 100 giorni)

– Istogramma MACD

– Oscillatore stocastico

– Volume

TRADERS’: Quali segreti riveleresti sul trading reale? Ad esempio, la gamma si dispara in modo esponenziale nelle ultime 10 giornate di trading della vita dell’opzione, per questo non provate a tradarla…

Ellman: Ci sono letteralmente dozzine di queste cose nella metodologia BCI. Preferirei non usare il termine “segreti” ma piuttosto “regole e linee guida basate su solidi principi tecnici fondamentali e di buon senso”. Eccone alcuni:

- Mai vendere un’opzione su uno stock se c’è un rapporto sui guadagni imminente (estremamente importante).

- Assicurarsi che il nostro portafoglio sia ben diversificato con nessuno stock o industria che rappresenti oltre il 20% del nostro intero portafoglio.

- Assicurarsi che la selezione prezzi di strike rifletta l’obiettivo sui ritorni prima di entrare in un trade.

TRADERS’: Come selezioni le opzioni migliori nei mercati bull e bear?

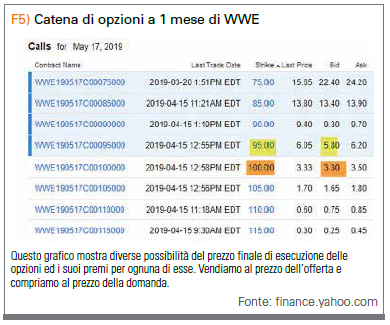

Ellman: La selezione delle opzioni è la seconda delle 3 abilità richieste. Per prima cosa dobbiamo stabilire i nostri obiettivi iniziali di ritorno di valore temporale e poi la “moneyness” dello strike (ITM o OTM). Preferiamo gli strike ITM in ambienti di mercato bear e volatili e gli strike OTM in scenari di mercato normali e bull. Diamo un’occhiata ad un esempio di vita reale utilizzando World Wrestling Entertainment Inc. (NYSE: WWE). Con la WWE che trada a $ 97,76, abbiamo eseguito una ricerca sulla catena di opzioni a 1 mese (figura 5):

- Celle gialle: lo strike ITM a $ 95,00 ha generato un premio per l’opzione di $ 5,80.

- Celle marroni: lo strike OTM a $ 100,00 ha generato un premio di $ 3,30.

- Se inseriamo queste informazioni nella scheda multipla della Calcolatrice Ellman otterremo:

Campo giallo: in un mercato bear, preferiremmo lo strike ITM a $ 95,00 che ha generato un ritorno di valore a 1 mese del 3,2% con una protezione dal calo del 2,8% per quel profitto iniziale.

Campo marrone: in condizioni di mercato normali o bull, preferiamo lo strike OTM a $ 100,00 che ha generato un ritorno di valore temporale iniziale del 3,4% con un potenziale positivo possibile aggiuntivo del 2,3%, rendendo possibile un ritorno del 5,7% a 1 mese.

Grafici tecnici e personale tolleranza al rischio inoltre giocano un ruolo nel selezionare le opzioni migliori.

TRADERS’: Per favore, condividi con noi la tua migliore strategia quando si tratta di aprire e gestire le tue posizioni.

Ellman: Ecco 2 consigli di trading pratici per la vendita di opzioni:

- Aprite le posizioni fra le 11:00 e le 15:00 ET. Questo ci consente di evitare il trading volatile della prima mattinata e il trading computerizzato istituzionale del tardo pomeriggio.

- Dopo essere entrati in un covered call trade, possiamo impostare un ordine limit per automatizzare il riscatto dell’opzione utilizzando le linee guida BCI 20%/10%. Ad esempio, se vendiamo un’opzione per $ 2,00 ($ 200,00 per contratto), possiamo immediatamente impostare un ordine limite per ricomprare quell’opzione a $ 0,40 o meno nella prima metà del contratto e cambiare a $ 0,20 nella seconda metà. Se l’opzione viene ricomprata, ora noi possediamo le azioni senza obblighi e possiamo progettare il nostro passo successivo (vendere un’opzione differente, vendere lo stock, ecc.).

TRADERS’: Aggiusti il tuo trade quando va male o ti limiti ad incassare le perdite?

Ellman: Bisogna sempre essere preparati ad agire quando i trade si rivoltano contro di noi. Questo non è solo importante, è critico se vogliamo ottenere i ritorni più alti possibili. La gestione della posizione è la terza abilità delle 3 richieste. Dobbiamo inoltre agire quando emergono delle opportunità in seguito ad un apprezzamento significativo delle azioni.

TRADERS’: “Non dare nulla per avere qualcosa”: ti ritrovi in questo motto? Come potresti abbassare il costo in dollari delle posizioni delle tue opzioni?

Ellman: Dato che vendiamo opzioni, questo si applica di più ai proprietari di azioni che possono usare le opzioni per abbassare i costi base. Si chiama “strategia di riparazione stock” ed ecco come funziona:

Diciamo che uno stock cala di prezzo da $ 50,00 a $ 40,00 e noi possediamo 100 azioni. Possiamo acquistare altre 100 azioni e ora possediamo 100 azioni ad un costo base di $ 45,00. Ma questo approccio richiede di aggiungere altri $ 4.000,00 al trade… gettando alle ortiche dei soldi buoni. Invece (in questo ipotetico scenario), potremmo acquistare una call option da $ 40,00 (dandoci il diritto di acquistare 100 azioni a $ 40,00 per (supponiamo) $ 2,00 e poi vendere 2 covered call per $ 1,00, finanziando perciò il costo necessario ad acquistare la call option dallo strike più basso. Anche questo andrebbe ad abbassare la nostra base costi a $ 45 ma senza aggiungere contante.

TRADERS’: La gente usa gli stop loss per limitare la propria esposizione, tuttavia ciò può essere fatto in modo migliore e più efficacemente con le opzioni, giusto?

Ellman: Vendere opzioni abbassa la nostra base costi perciò riduce i rischi di mercato, quindi sì. Ma il nostro approccio alla strategia non dovrebbe fermarsi qui. Dato che siamo in 2 posizioni (possediamo lo stock e vendiamo l’opzione), dobbiamo chiudere l’opzione prima di agire sullo stock per evitare di trovarci in una posizione di “naked option” molto rischiosa (vendere un’opzione senza possedere uno stock). Padroneggiare e implementare la capacità di gestione della posizione quando emergono tali opportunità ridurrà anche l’esposizione ai rischi.

TRADERS’: Se dovessi arrischiare una previsione, quali sarebbero le tue scommesse sulle opzioni per le prossime settimane o mesi? Quali posizioni preferiresti?

Ellman: Non mi prenderei il rischio di prevedere cosa accadrà tra diverse settimane o mesi dato che faccio uno screening settimanale. Ma sono felice di condividere alcuni stock che hanno superato i nostri rigorosi screening negli ultimi 2-3 mesi e al momento sono sulla lista di stock idonei (al 15 aprile 2019):

- TEAM

- ORLY

- PYPL

TRADERS’: A che punto consiglieresti ai trader di uscire? Esiste un punto del genere?

Ellman: Se intendi per un trend specifico, quando il trade si rivolta contro di noi e il sottostante si comporta in maniera significativamente peggiore del mercato generale.

Un’altra linea guida è quella di chiudere tutto quando il prezzo dell’azione cala dell’8 – 10% dal momento di esecuzione del trade. Entrambe le gambe del trade vengono chiuse e il contante viene immediatamente impiegato in una nuova posizione.

Se intendi la vendita di opzioni in generale… quando sei stanco di generare un flusso di contante?

TRADERS’: Quali libri sulle opzioni consiglieresti ai trader?

Ellman: I miei libri migliori per iniziare con la vendita di opzioni:

- The Complete Encyclopedia for Covered Call Writing- Volume 1 (edizione classica)

- Selling Cash-Secured Puts

Di un altro autore:

- Options as a Strategic Investment di Lawrence G. McMillan

L’intervista è stata condotta dall’editore Ioannis Kantartzis