Come intraprenderlo

In questa storia di copertina, vogliamo scoprire passo passo tutti i punti che devono essere considerati per poter diventare un day trader di successo. Questi includono un’educazione psicologica e professionale molto valida, una capitalizzazione realistica, sistemi IT idonei ed un piano trading e business concreto. Al termine dell’articolo, guarderemo i mercati adatti al day trading e forniremo un esempio di approccio funzionale al trading.

Day trading confessione

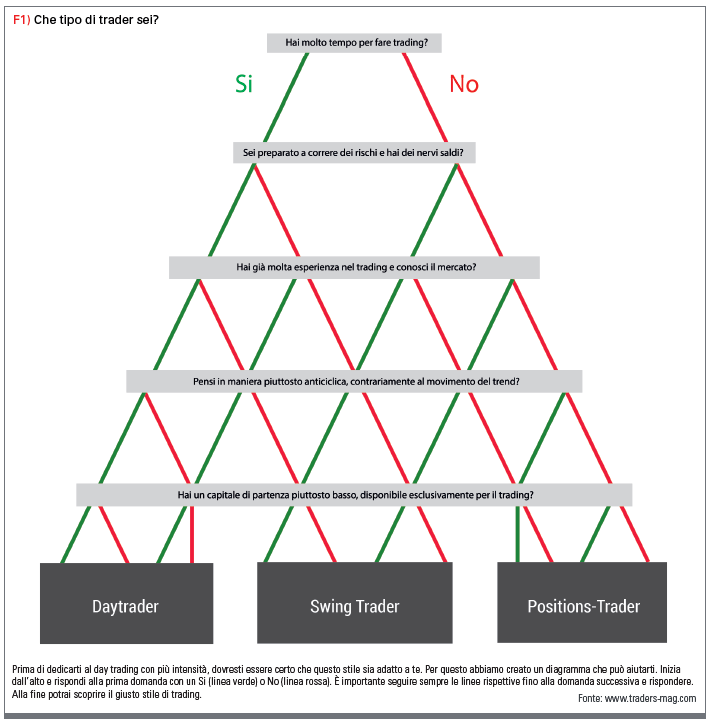

State leggendo questo articolo oggi perché probabilmente pensate di diventare un day trader. Anche Peter, che vi guiderà in quest’articolo come guida, ha avuto questa idea. Peter è intelligente e si informa con anticipo su ciò che deve fare per il day trading, prima di trovarsi impreparato davanti ad un ostacolo. Quindi è meglio seguire l’esempio di Peter e approfondire il presente articolo. Prima che Peter decida di dedicarsi al day trading, deve valutare attentamente se questo stile di trading può essere adatto a lui (Fig. 1). Fate attenzione a quanto segue:

- Un day trader fa trading sui mercati finanziari, nell’arco di una giornata.

- Un day trader, a differenza di swing trader o investitori, chiude tutte le posizioni alla fine di ogni giornata di trading e non corre alcun rischio nel corso della notte.

- Un day trader fa trading sul cosiddetto overflow, ossia il flusso costante di ordini tradati sul rispettivo mercato di suo interesse.

Perché Peter vuole imparare la professione del day trader? Le sue risposte e le vostre possono coincidere o probabilmente sovrapporsi: indipendenza finanziaria, temporale e professionale, il desiderio di padroneggiare una sfida personale, di assumersi responsabilità in prima persona della propria pensione ed imparare ad essere auto-determinati e flessibili. Per poter raggiungere questi obiettivi, è necessario avere interessi nel contesto dei mercati. Il day trading è una professione impegnativa. La pressione e lo stress sono immensi, poiché le decisioni devono essere prese in una frazione di secondo ed i mercati si fanno sempre più veloci con l’aumento della digitalizzazione. Questo fa presupporre che il day trader abbia accumulato molta esperienza, abbia una attrezzatura tecnica appropriata e riceva non solo dati dal vivo e notizie sui movimenti di mercato, ma comprenda anche tutto questo correttamente e possa incrementarlo con una certa redditività.

Training professionale e psicologico

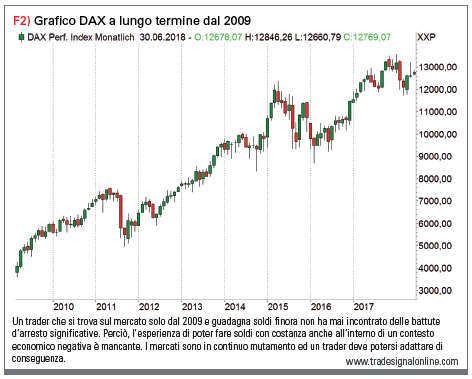

Se, come Peter, scegliete di entrare in questo segmento del trading, è meglio prima affrontare un’educazione informativa e psicologica. Il trading è un’azienda e deve essere implementato con le conseguenze appropriate. Ma quanto tempo richiede questo processo? Nel suo libro “The Road to Excellence”, lo psicologo svedese K. Anders Ericsson imposta la regola delle 10.000 ore. Descrive in che modo la pratica cosciente porta ad un miglioramento costante a piccoli passi nel corso di 10.000 ore per divenire un esperto in una qualsiasi attività. Con quattro-cinque ore al giorno, ci vorrebbero circa sette anni per ottenere questo status. Quindi Peter deve imparare un processo che può portare ad avere buon successo con un’applicazione costante. Bisogna notare che un ciclo economico in passato richiedeva dai quattro ai cinque anni. I mercati si comportano in maniera diversa a seconda di dove si trova un’economia all’interno di tale ciclo. Un trader che sia sul mercato solo da 2009 (l’inizio della corrente fase di crescita economica) e che finora ha guadagnato denaro, non è ancora a conoscenza di una fase negativa significativa (figura 2). Quindi, l’esperienza di poter fare soldi con costanza anche all’interno di un contesto economico negativo è manchevole. I mercati sono in continuo mutamento ed un trader deve potersi adattare di conseguenza. Alcuni aspiranti day trader ritengono di poter imparare da soli questa professione leggendo libri e guardando video webinar. È opinabile quanto sia efficace questo processo di apprendimento senza supervisione in termini di tempo, poiché possiamo rapidamente acquisire delle abitudini negative nel trading. Dato che ogni volta che facciamo qualcosa, si formano dei percorsi neurali nel nostro cervello. Più spesso facciamo qualcosa, più mielina si accumula attorno a questi tratti nervosi comunemente usati, consentendo al nostro cervello di trasmettere impulsi in maniera decisamente più veloce. Quindi, se volete insegnarvi da soli il day trading e allenarvi su un account demo (o anche su un account con denaro vero) delle abitudini cattive o sbagliate, come posporre uno stop o acquistare posizioni in perdita, la mielina verrà amplificata esattamente da quei percorsi neurali. Per dare un taglio ad una cattiva abitudine ci vuole circa 10 volte il tempo necessario per imparare qualcosa di nuovo. È una buona idea imparare le cose giuste sin dall’inizio – e anche con un coach – per risparmiare denaro e tempo sul lungo termine.

Risorse di capitale

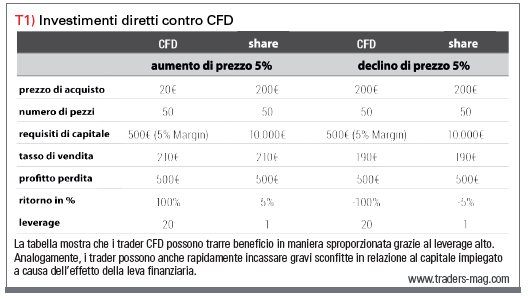

La domanda successiva che Peter deve chiedersi: quanto denaro mi serve per il day trading? La domanda dietro la domanda è: quanto denaro serve per vivere con il trading? Per rispondere, uno dovrebbe calcolare gli standard personali di vita per ogni anno. Quali sono le riserve? Quanto denaro entra attivamente e passivamente ogni mese, e quali sono le spese totali? Per misurare tutto questo, è consigliabile riciclare i conti correnti e gli estratti conto delle carte di credito degli ultimi tre anni. Inoltre, bisogna registrare ogni spesa fatta nel corso degli ultimi tre mesi. Solo dopo aver preparato una lista di risorse e oneri e aver compilato un estratto conto del flusso di contante, avremo un’immagine chiara della situazione economica. Con queste informazioni ora ci si può preparare. Se volete guadagnarvi da vivere come trader a tempo pieno, è una buona idea accantonare il costo delle proprie spese di vita per almeno uno, meglio due anni. Includete un ombrello per gli imprevisti, come un‘auto nuova, danni accidentali alla casa, malattie eccetera. La dimensione del capitale di trading richiesta oggettivamente dipende dal prodotto su cui volete fare trading in modo attivo. Notate, tuttavia, che i prodotti con leva finanziaria richiedono meno capitale rispetto agli investimenti diretti, ma più alta è la leva finanziaria inerente a un prodotto finanziario, maggiore è il rischio (tabella 1). La domanda su quali siano i ritorni ottenibili realisticamente, non è in genere così semplice rispondere, quindi ecco alcuni esempi: il ritorno senza rischi in Germania è al momento da 10 anni a circa lo 0,41% (Bond governativi). D’altra parte, secondo le previsioni, le aziende del DAX intendono distribuire una quantità record di circa 35 miliardi di euro ai propri azionisti nel 2018. Questo si traduce in un ricavo dei dividendi di circa il 2,8% in media. Secondo Barrons, il ricavo medio dei primi 100 hedge fund nel 2017 è stato dell’11,78% (quasi il 17% nel 2016). Nel 2017, il DAX ha guadagnato quasi il 12,5% di valore. Secondo www.thestreets.com, il fondo migliore ha ottenuto un ritorno annuale medio del 16,84% negli ultimi 20 anni (Vanguard Health Care Inv, WKN VGHCX). Naturalmente, gli hedge fund non possono essere paragonati ai day trader privati poiché questi hanno diverse capitalizzazioni e regolamenti. Fanno spostare il mercato con le proprie posizioni, mentre le posizioni dei trader privati sono molto piccole. Nondimeno, questi numeri possono dare il senso di ciò che i manager istituzionali riescono a raggiungere in termini di ritorni medi annuali. Per capire di quanto capitale personale avete bisogno, dovreste lasciarvi guidare da questo approccio professionale e non da ritorni da sogno.

Attrezzatura IT e applicazione nel day trading

In banca, un trader ha fra i sei e gli otto schermi a seconda del prodotto su cui fa trading. Usando l’esempio dell’autore, egli desidera analizzare l’attrezzatura IT necessaria per il day trading.

- Lo schermo 1 mostra il cosiddetto Live Squawk. A Londra, gli analisti siedono davanti agli schermi che trasmettono le notizie di mercato in tempo reale tramite uno screening audio Internet. Il valore aggiunto è che i trader possono usare questo servizio per adattarlo al loro mercato rispettivo. I trader valutari sono meno interessati alle performance trimestrali di un singolo stock. Ma sarebbe importante, ad esempio, notare se un membro rilevante di una banca centrale in un discorso ha indicato delle modifiche inaspettate alla politica monetaria.

- Lo schermo 2 mostra i messaggi Reuters e Bloomberg in tempo reale. Un day trader che non comprende ancora le notizie potrebbe chiedersi perché ci sono dei livelli di prezzo nel grafico che talvolta tengono e talvolta no. Questo ha molto a che vedere con le ultime notizie e l’interpretazione dei grossi partecipanti al mercato in relazione al sentiment di mercato prevalente. Ecco perché è importante come day trader avere news live per poter classificare la reazione del mercato.

- Lo schermo 3 mostra diversi mercati con le rispettive correlazioni per tenere traccia delle principali condizioni meteo e ricevere un avviso in anticipo.

- Lo schermo 4 mostra il sentiment del mercato valutario.

- Lo schermo 5 mostra il prodotto su cui si fa trading nel day trading tramite il software Orderflow e l’algoritmo di esecuzione.

- Lo schermo 6 mostra la situazione del registro degli ordini in tempo reale. Nel day trading, riconoscere i prelievi e l’aggiunta di liquidità sotto forma di limit buy e sell order è molto importante poiché il mercato tende ad andare nella direzione della liquidità. Bisogna poi riconoscere se questo poi tiene (il mercato gira) o no (il mercato sfonda), per poi agire di conseguenza.

- Lo schermo 7 mostra graficamente l’analisi intramercato del mercato oggetto di trading. Un trader sul petrolio, ad esempio, deve tenere d’occhio la forza o la debolezza del dollaro US poiché il petrolio si scambia in dollari statunitensi. Normalmente, il petrolio aumenta quando il dollaro US cade (correlazione negativa). Tuttavia, se il petrolio aumenta quando il dollaro US aumenta, questo indica una richiesta di petrolio molto forte ed il trader dovrebbe quindi evitare i segnali short. In parallelo, è importante notare le curve in avanti. Se, ad esempio, la curva sale nei future della benzina, questo la dice lunga anche su un aumento dei prezzi del petrolio.

- Lo schermo 8 è una rappresentazione del mercato oggetto di trading ad un livello temporale più alto per poter tenere d’occhio i livelli di prezzo rilevanti dei partecipanti al mercato ad azione più lunga.

Questo setup suggerisce che il day trading sia un’abilità che ha molto a che vedere con esperienza, conoscenza, comprensione e una capacità di acquisire ed elaborare in maniera molto rapida le informazioni. D’altra parte, un day trader deve essere abbastanza paziente per attendere il momento giusto quando ha la probabilità migliore di ottenere trade vincenti. È quindi necessario decidere in una frazione di secondo se agire contro un movimento o seguendo lo stesso. Il contesto attuale delle notizie, del sentiment, degli altri mercati principali, del posizionamento dei partecipanti al mercato e del flusso di ordini viene interpretato e si agisce di conseguenza.

Piano di Business e di Trading

Il trading professionale è un’azienda e non un hobby. Gli hobby costano soldi, le aziende fanno soldi. Quindi ogni business ha bisogno di un piano di business, che Peter deve creare. Componenti importanti sono il calcolo dei requisiti di capitale per i costi di vita, i costi di acquisizione IT, riserve, rischi, obiettivi e naturalmente, un piano di trading. Il vantaggio di avere un fund manager o un trader in una banca è che questi ha un manager rischi che lo tiene d’occhio e implementa le conseguenze quando vengono superati i limiti di rischio. Questa caratteristica manca nei day trader privati. Perciò, è estremamente importante impostare da soli un limite di perdita giornaliero, settimanale e mensile massimo da rispettare rigidamente. Il rischio di andare in bancarotta in un solo giorno è reale ed enormemente alto. Un accordo con il broker può minimizzare i rischi. Ad esempio, potete fare sì che l‘account di trading venga automaticamente bloccato dal broker per quel giorno quando si raggiunge il limite di perdite. Generalmente è consigliabile non entrare in un trade con più dell’1% di rischio del capitale totale. Può anche avere senso impostare il numero massimo di trade per una giornata per prendere solo i trade dalla qualità più alta e perciò controbattere alla tendenza all’overtrading. Il piano di trading deve inoltre avere una struttura chiara. Molti trader hanno una specie di lista di controllo che usano. La documentazione prima, durante e dopo il trade è enormemente importante. Il processo di trading deve essere replicabile. Solo con una documentazione pulita di tutti i trade si possono analizzarli e imparare qualcosa successivamente. Quindi è possibile determinare in caso di sconfitta dove si è verificato l’errore o se si è trattato soltanto di sfortuna.

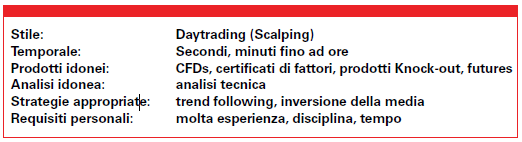

Mercati idonei e strumenti

Prima che Peter possa iniziare con il trading attivo, deve anche pensare al mercato e allo strumento di trading. I day trader spesso fanno trading con leverage alto e perciò si prendono rischi considerevoli che devono essere tenuti sotto controllo. I day trader di CFD, certificati e prodotti knock-out con alta leva finanziaria sono usati anch’essi come strumenti di trading per trarre beneficio dai piccoli movimenti intraday. Per un’analisi più pulita del flusso ordini, ci sono i mercati di futures liquide (adatti solo ai professionisti), ma si prestano anche gli stock, dato che i prodotti scambiati in borsa rappresentano in maniera trasparente ogni transazione. È importante che le commissioni siano le più basse possibile, poiché rappresentano il problema più alto di percentuale nel day trading. Più è liquido un mercato, più basso è il possibile slippage e più bassi sono i costi di transazione.

Approccio al trading

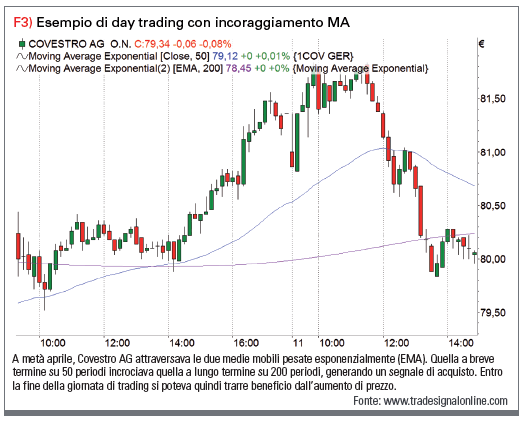

Ultimo ma non ultimo per importanza, Peter ha bisogno di un approccio replicabile al trading. Possibili strategie per il day trading includono tutta la gamma che va dal trend following all’inversione della media. Nel day trading, l’analisi tecnica viene spesso utilizzata per trovare i candidati più idonei. La gamma delle formazioni spazia dai semplici raffronti di prezzo fino alla distanza fra prezzo di chiusura e prezzo di apertura o fra massimo e minimo passando per formazioni grafiche convenzionali e linee di trend, per raggiungere complesse combinazioni di indicatori e schemi di prezzo. I trend follower sono gli “investitori a lungo termine” fra i day trader. Queste strategie sono particolarmente idonee per i principianti, dato che il rischio è significativamente più basso rispetto alle altre varianti. Gli strumenti principali dei trend follower sono le medie mobili (MA) e i breakout. Nelle prime, ad esempio, si genera un segnale di acquisto incrociando due linee medie diverse non appena la MA a breve termine taglia una a termine più lungo dall’alto verso il basso (figura 3). Alcuni trader inoltre usano i metodi stop and reverse (SAR). In questo caso, si chiude una posizione non appena l’incrociarsi degli indicatori genera un segnale che va contro alla direzione precedente del trend, e allo stesso tempo si assume una posizione nella direzione del nuovo segnale. I trader su contro-trend cercano di costruire posizioni su estremi di prezzo specifici per fare trading in anticipo su potenziali punti di svolta. Il countertrend trader è di solito molto più comune del trend follower. Questi acquista e vende con un orizzonte temporale di qualche minuto fino a qualche ora. Nel caso ottimale, un countertrend trader sarà in grado di vendere o andare short vicino ai massimi, e chiudere la sua posizione short vicino ai minimi, oppure andare long a quel punto. Questo approccio funziona particolarmente bene nei mercati laterali dove i corsi ruotano su base regolare. Problematici e potenzialmente negativi per questa tecnica di trading sono i momenti in cui i prezzi lasciano una fase laterale e si muovono all’interno di una fase di trend forte e persistente. Dopo aver trovato un approccio al trading adatto, bisogna rendersi conto del contesto prevalente all’inizio di ogni giornata di trading. Quali notizie stanno facendo spostare i mercati? Qual è la posizione dei grossi giocatori? Quali informazioni riceviamo dall’analisi dei mercati sulle opzioni? Quali sono le aspettative dei mercati sul tasso di interesse? Nel grafico, i livelli di prezzo rilevanti devono essere evidenziati. Stiamo facendo trading all’interno di un trend? Se sì, in quale fase del trend? C’è stato un alto volume e qual è stato l’impatto dello sviluppo di prezzo?

Approccio concreto al trading

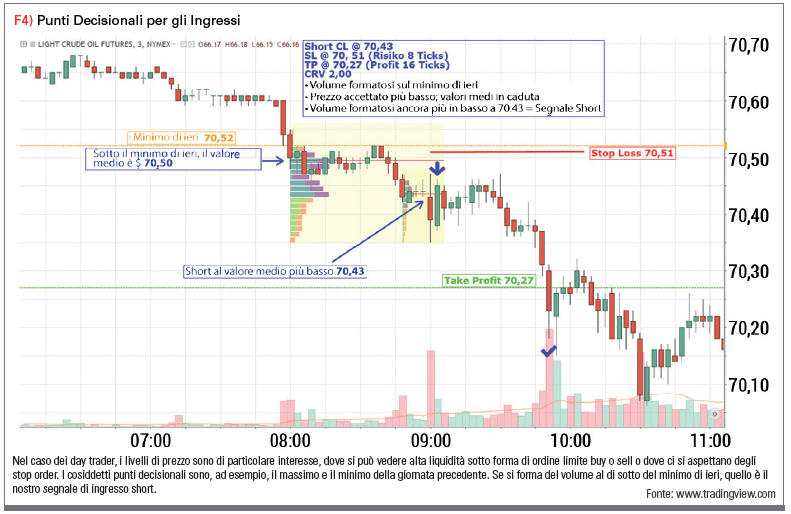

I trader istituzionali hanno bisogno di volume per portare grosse posizioni sul mercato a basso costo. Perciò, i livelli di prezzo sono di particolare interesse, laddove si può vedere un’alta liquidità sotto forma di limit order di buy o sell o dove ci si aspettano degli stop order. I livelli ai quali ci si aspetta sempre una decisione del mercato (i cosiddetti punti di decisione), ad esempio, sono i massimi e minimi della giornata precedente. Sui massimi o minimi della giornata di ieri risiede la liquidità e probabilmente gli ordini di stop. Se il prezzo cade in questa liquidità, il mercato dovrà prendere una decisione. Ad esempio, se entrano dei nuovi acquirenti nel mercato dopo aver raggiunto il massimo della giornata precedente, il mercato continua a salire. Ma se rimangono fuori, il prezzo viene rifiutato e ricade (nel caso contrario, il minimo della giornata precedente). Queste considerazioni possono anche essere inserite in un approccio concreto al trading. La liquidità (limit order) al massimo di ieri probabilmente farà incrementare ulteriormente il prezzo. Perciò, se il volume si sviluppa al di sopra del massimo di ieri, noi andiamo long. In maniera simile, se si forma volume al di sopra del minimo di ieri, questo potrebbe far svoltare il mercato. Di rimando, se ci sono dei volumi al di sotto dei minimi di ieri, noi andremo short poiché c’è un’alta probabilità che il mercato continui a cadere – così come al di sotto dei massimi ieri, poiché il mercato potrebbe quindi svoltare (figura 4).

Conclusione

La strada verso il day trading di successo non è semplice, ma può dare soddisfazione. Spesso sono i trader più impazienti che hanno bisogno di un feedback rapido dal mercato, sia questo positivo o negativo, che preferiscono questo tipo di trading. Se siete più analitici e calmi, lo swing trading o gli investimenti attivi potrebbero essere più adatti a voi. Nonostante la diffusione del trading ad alta frequenza, è ancora possibile generare dei profitti costanti nel day trading. Le possibilità tecniche disponibili al day trader privato oggi stanno spianando la strada. Avete bisogno di un’ottima educazione, di un’attrezzatura IT appropriata e del capitale per avere successo nel day trading. Specialmente all’inizio, è importante sopravvivere per guadagnare esperienza che renderà più semplice con il tempo avere successo in questa professione. La cosa più importante è rispettare la gestione del rischio. Con l’aumento del bagaglio di esperienza, potrete sempre essere più flessibili e adattarvi meglio al mercato. Questa abilità contraddistingue i day trader di successo sul lungo termine da quelli che falliscono.

Jay Medrow ha oltre 22 anni di esperienza nel trading e ha trascorso 15 anni presso grosse banche internazionali in Germania e nel Regno Unito come FICC trader (Fixed Income, Interest Rates, Currencies and Commodities) e Sales Manager. Detiene un MBA in gestione finanziaria della Virginia Tech University e forma i trader nel Forex Trading dal 2016. jm@jay-medrow.de, www.forex-trading-seminar.de

Jay Medrow ha oltre 22 anni di esperienza nel trading e ha trascorso 15 anni presso grosse banche internazionali in Germania e nel Regno Unito come FICC trader (Fixed Income, Interest Rates, Currencies and Commodities) e Sales Manager. Detiene un MBA in gestione finanziaria della Virginia Tech University e forma i trader nel Forex Trading dal 2016. jm@jay-medrow.de, www.forex-trading-seminar.de