Una strategia di Trading a breve termine

Il margine di trading giornaliero del DAX future (FDAX) ha una media del 2% circa. In realtà, a causa di oscillazioni a breve termine il prezzo può muoversi in modo più ampio. Da qui si può trarre vantaggio, come insegna la strategia di Mean Reversion qui presentata.

Studi statistici dell’autore mostrano che fino al 90% dei casi nei giorni di trading il prezzo sale al di sopra del prezzo di chiusura del giorno precedente, ma solo nel 55% dei casi si chiude effettivamente al di sopra di esso. Al contrario, il prezzo su circa il 90% di tutti i giorni di trading scende al di sotto del prezzo di chiusura del giorno precedente, ma in meno della metà dei casi si chiude anche al di sotto di esso. L’approccio di trading illustrato in questo articolo venne presentato da Vtad come lavoro di ricerca già nel 2011 (www.vtad.de/node/1446).

Naturalmente, solo le strategie di trading con un valore atteso positivo hanno la possibilità di generare effettivamente profitti in termini reali. Al fine di verificare la sostenibilità di questo approccio di trading, tra il 2010 e il 2013 è stato effettuato un semplice test a termine con una partecipazione massima di sei daX Cfds. Il risultato: nel periodo in esame, il capitale iniziale di 2.000 euro è stato portato fino a 8.931 euro senza aumenti di posizione. Tuttavia si sono verificati anche notevoli drawdown per esempio di 1400 punti durante dei crolli repentini. Negli anni successivi, l’approccio è stato quindi ulteriormente sistematizzato, ma anche dotato di alcuni elementi discrezionali.

Zone d’intervento

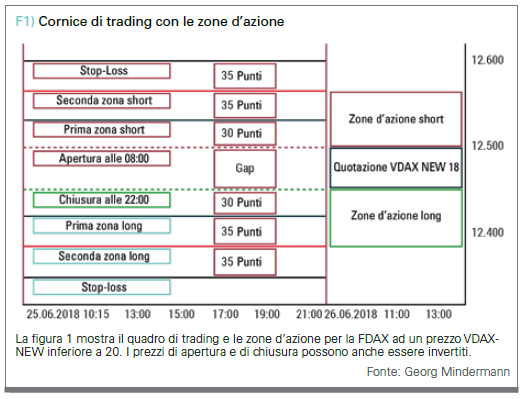

Giornalmente viene creata una cornice di trading con zone d’azione dipendenti dalla volatilità, che costituiscono la base della strategia. Le zone sono basate sulla pluriennale esperienza dell’autore, che mostra dove vengono effettuate la maggior parte delle correzioni (ritracciamenti) all’interno dell’intervallo di trading in direzione del tasso medio e oltre. Di conseguenza, le zone servono ad individuare i punti favorevoli per l’apertura di posizioni long o short.

Dopo la prima quotazione FDAX alle 08:00 del mattino, sono disponibili quattro dati chiave rilevanti per le nostre zone d’intervento:

1. Xetra-DAX prezzo di chiusura alle 17:30 del giorno precedente

2. Prezzo di chiusura FDAX alle 22:00 del giorno precedente

3. Prezzo di apertura di FDAX come prezzo di riferimento per il giorno di trading in corso

4. Prezzo dell’azione VDAX NEW

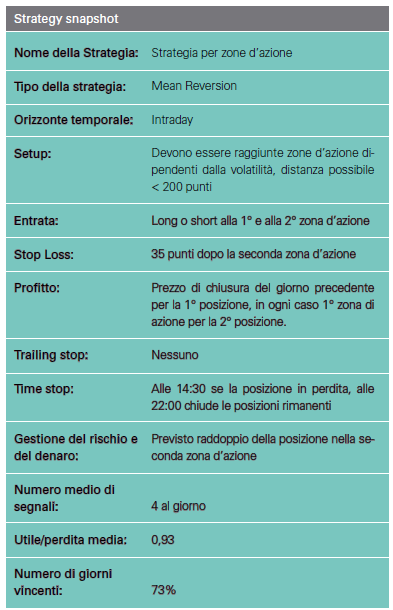

La figura 1 mostra schematicamente l’aspetto della suddivisione in zone. A seconda della volatilità, il margine di trading giornaliero si allarga o si restringe. La suddivisione in zone viene regolata in modo flessibile in base allo stato di VDAX NEW:

- VDAX NEW inferiore a 20 = 30 punti per la prima zona e 35 per la seconda zona

- VDAX NEW tra 20 e 25 = 45 punti ciascuno

- VDAX NEW tra 25 e 30 = 50 punti ciascuno

- VDAX NEW tra 30 e 35 = 60 punti ciascuno

- VDAX NEW oltre 35 = 60 punti ciascuno, ma nessuna entrata nella prima zona a lunga distanza.

Trade Management

Una posizione viene ora aperta quando il prezzo raggiunge la prima linea della zona (short o long). Se la prima posizione di apertura viene tradata in perdita nella seconda zona, la posizione, una volta lì, viene raddoppiata. Va notato qui che la riduzione dei prezzi nella seconda zona contribuisce in modo significativo al successo. Il rapporto tra profitto e perdita di questa azione è di 2:1.

Il profitto viene preso se la posizione della prima zona raggiunge il prezzo di apertura o chiusura del giorno precedente. Allo stesso modo, una posizione della seconda zona viene chiusa con profitto se raggiunge nuovamente la prima linea della zona.

Allo stesso tempo, ovviamente, le possibili perdite devono essere limitate nella strategia. Una posizione con una perdita viene chiusa se una posizione aperta si dirige verso la zona di perdita precedentemente definita. Questo è 35 punti sopra o sotto la seconda zona. Se le posizioni sono ancora aperte alle 22:00, vengono chiuse alla fine della giornata con profitto o perdita.

Se sono stati realizzati profitti dalla prima/seconda zona o da entrambe le zone, è possibile aprire nuove posizioni nello stesso giorno di trading. Le nuove posizioni sono soggette ad un insieme di regole semplici ed estese. Di conseguenza, i trade vengono aperti nella seconda zona solo nel caso di un’inversione se le posizioni della prima e della seconda zona di azione sono già state chiuse con successo nella parte inferiore o superiore del grafico.

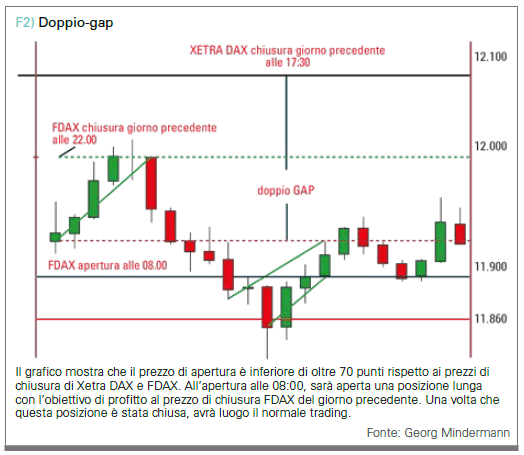

Carenze / Gap nelle quotazioni

I gap sono movimenti che vanno oltre una certa fascia di prezzo in cui non c’è trading. I gap normali non vengono presi in considerazione a meno che non siano double-gaps (figura 2). Questo è il caso, per esempio, se il FDAX è quotato alle 22:00 a 20 punti sopra o sotto il prezzo di chiusura dello Xetra-DAX e apre un altro gap nella stessa direzione il giorno successivo (per esempio di ulteriori 50 punti). In totale, il divario deve essere di almeno 70 punti per essere considerato un divario doppio. In questo caso, una posizione viene aperta direttamente all’apertura alle 08:00. Se, tuttavia, si verifica un enorme gap di più di 200 punti, il trading non avrà luogo in questo giorno.

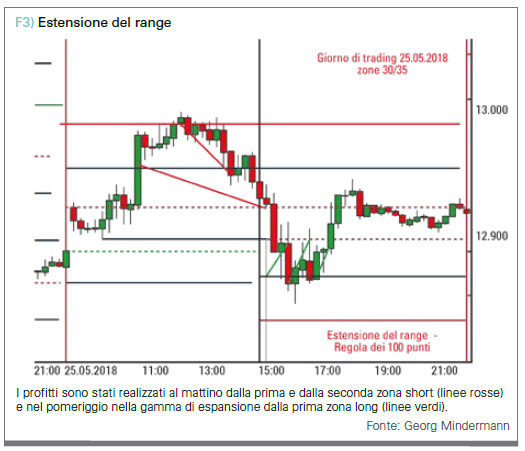

Trading dalle 14:30 solo dopo l’estensione del range

Alcuni giorni di trading hanno tempo fino alle 14:30, quando inizia il pre-scambio degli Stati Uniti, il loro intervallo di trading non è ancora esaurito. A questo punto, contrassegniamo prima il range di trading fino alle 14:30 come zona di valore. Sulla base di questo, il trading viene ora effettuato solo se c’è un’estensione del range (figura 3). A seconda dell’andamento del giorno di trading fino ad oggi, inizia dall’alto o dal basso fino alle 14:30 o da un range di almeno 100 punti.

Quando e dove si verificano le perdite?

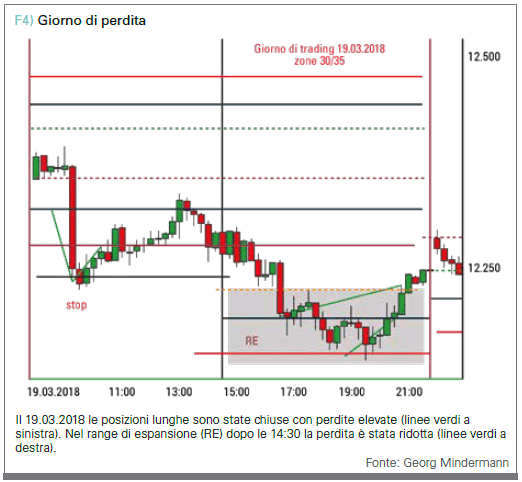

Non è affatto vero che le perdite si verificano solo nei giorni di trend. Una caratteristica significativa delle tipiche operazioni di perdita è che una o entrambe le zone ad alto volume sono tradate in modo rapido e chiaro (figura 4).

Tecnica di trading ed esecuzione degli ordini

Un approccio di trading sistematico con elementi discrezionali richiede la presenza vicino allo schermo. Ad esempio, un allarme dovrebbe essere impostato da 10 a 15 punti circa davanti alle zone sensibili dopo la creazione del trading frame. Anche gli ordini limit con profit target e stop loss dovrebbero essere piazzati in anticipo.

A volte i percorsi passano dinamicamente attraverso le zone e a volte c’è un tocco esatto con inversione immediata. Si può verificare anche la stretta mancanza dei segni di uno o due punti. Un trader esperto può, ad esempio, mantenere un ordine limit in una posizione di attesa dopo l’allarme per catturare un reset immediato senza che l’ordine venga eseguito in precedenza.

Rischio e Money Management

La gestione delle perdite avviene su tre livelli:

- Intraday con stop loss fissato a 35 punti al di sotto e al di sopra della seconda zona di azione

- Time stop poco prima delle 14:30 se il prezzo nelle zone si consolida lateralmente e le posizioni sono in perdita

- Time stop alla fine della giornata

La gestione del denaro funziona con il trading a rapporto fisso secondo Ryan Jones. Questo significa sia aumenti di posizione nelle fasi di profitto che riduzioni di posizione nelle fasi di perdita. Dal periodo di riferimento dell’8 gennaio 2018 è stata applicata una gestione del denaro relativamente aggressiva:

– Capitale 2.000 euro: negoziazione di due CFD o quattro CFD dopo il raddoppio della posizione

– Capitale 4.000 euro: negoziazione rispettivamente di quattro e otto CFD

– Capitale 6.000 euro: negoziazione rispettivamente di 8 e 16 CFD

– Capitale 10.000 euro: negoziazione rispettivamente di 10 e 20 CFD

– Capitale 15.000 euro: negoziazione rispettivamente di 15 e 30 CFD

– Capitale 30.000 euro: negoziazione rispettivamente di 20 e 40 CFD

– Capitale 50.000 euro: negoziazione rispettivamente di 25 e 50 CFD

In data 23.09.2018 il capitale è pari a 130.760 euro. C’è stato un ulteriore aumento della posizione a 40 e 80 CFD. Va da sé che il trading deve essere convertito al mini DAX future (FDXM) in tempo utile.

Drawdown e Riduzioni di posizione

Le riduzioni di posizione vengono effettuate se vi è una riduzione del capitale fino alla metà dell’ultimo livello, per esempio, se la curva del capitale scende da 100.000 a 75.000 euro. Il tutto viene fatto con drawdown più lunghi fino a tre fasi.

Conclusione

La strategia presentata ha un potenziale di rendimento molto elevato ed è facile da implementare senza frenesia dopo un periodo di formazione per trader appassionati ed esperti. Ha elementi discrezionali, quindi è necessario essere vicini alla piattaforma di trading.

Georg Mindermann

Georg Mindermann ha lavorato per molti anni come commerciante di metalli e in seguito è diventato amministratore delegato di una società di beni strumentali. Oggi vive e trada in Spagna.

Georg Mindermann ha lavorato per molti anni come commerciante di metalli e in seguito è diventato amministratore delegato di una società di beni strumentali. Oggi vive e trada in Spagna.