Il dollaro USA ha vissuto una settimana a dir poco contrastata, ma rimane in linea con un guadagno settimanale. Anche i dati statunitensi di venerdì sono stati contrastanti, con una leggera perdita nella stampa del Michigan Consumer Sentiment, ma i dati Core PCE hanno mostrato segnali promettenti di un rallentamento più rapido del previsto.

I dati Core PCE, ovviamente, sono i più rivelatori, in quanto sono l’indicatore di inflazione preferito dai federali. Il calo dello 0,5% rispetto alla stampa di maggio non ha fatto altro che alimentare le speranze che la Fed abbia probabilmente concluso l’attuale ciclo di rialzi. Questo, insieme alla crescita del costo del lavoro al ritmo più lento degli ultimi due anni, può spiegare parte della debolezza del dollaro USA di venerdì.

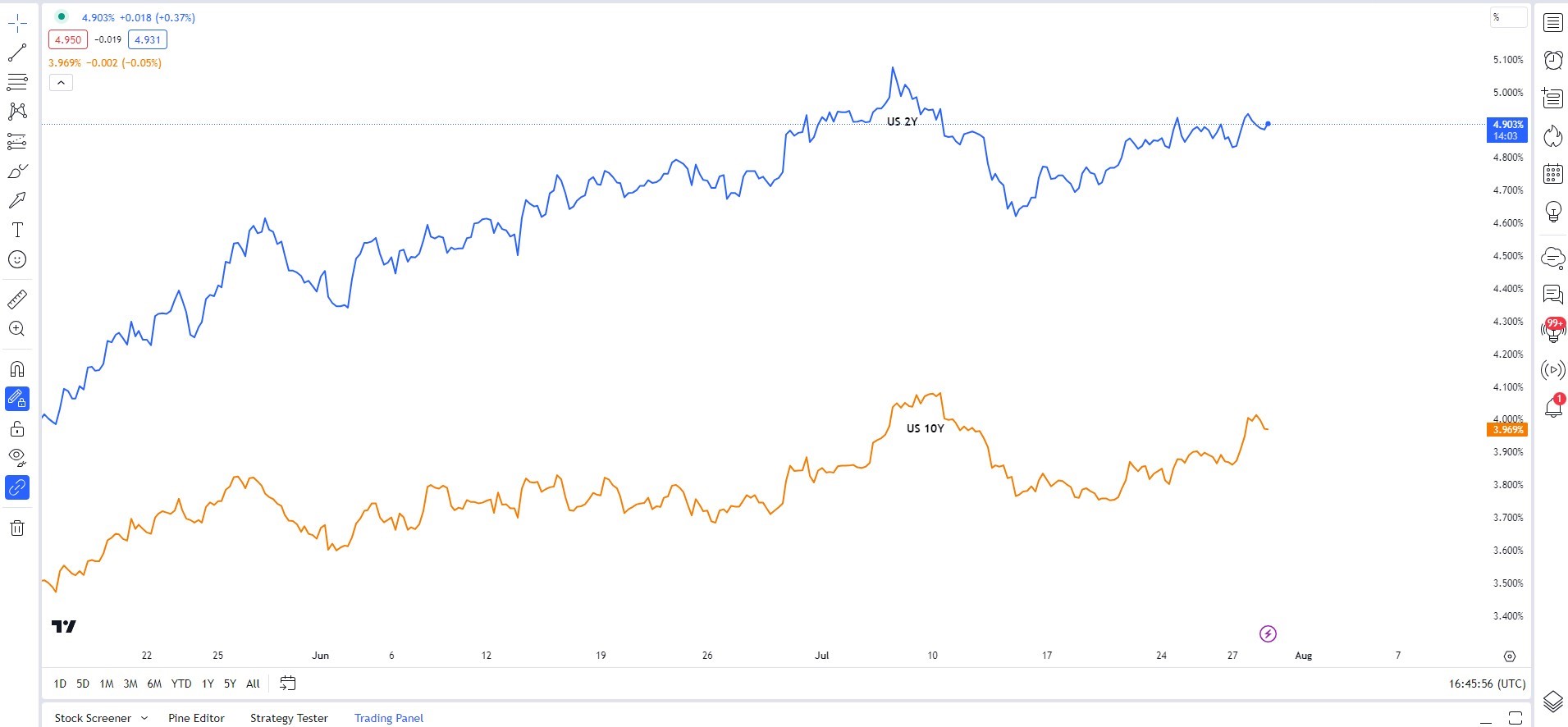

Se consideriamo gli effetti sui rendimenti statunitensi di questa settimana e analogamente al DXY, il risultato è stato a dir poco contrastante. Venerdì si è assistito a un piccolo pullback dopo il rally dei rendimenti di giovedì, che hanno raggiunto i massimi di due settimane, con il tasso US2Y che ha toccato il 4,93%, il più alto dal 10 luglio. L’inversione della curva dei rendimenti rimane a un livello estremo, nonostante un leggero restringimento venerdì a circa 86 punti base. Un segno delle cose che verranno o sono troppo ottimista in questa fase?

Fonte: elaborazione dell’autore

La prossima settimana: dati sull’occupazione, sul PNF e sull’ISM

In vista della prossima settimana, il DXY è delicatamente in bilico per il secondo mese del terzo trimestre. La narrazione in corso di un atterraggio morbido potrebbe finire per danneggiare il dollaro USA in futuro se le azioni statunitensi continueranno a salire. Quanto più a lungo continuerà questa narrazione, tanto più intrigante sarà il terzo trimestre, almeno secondo il mio modesto parere. Questa settimana ci saranno dati aggiornati sui posti di lavoro e sui NFP che ci forniranno un’altra istantanea dello stato di salute dell’economia statunitense.

La retribuzione oraria media sarà ancora una volta un indicatore chiave per la Fed, poiché la forte crescita dei salari è stata indicata come un problema nella lotta all’inflazione in corso. La prossima settimana sono attesi anche i dati ISM, con i servizi che, come sempre, saranno probabilmente più influenti in quanto l’economia statunitense è trainata principalmente dai servizi. Tuttavia, ritengo che i dati dell’ISM manifatturiero possano essere più influenti nella prossima settimana dopo che i recenti dati PMI, non solo negli Stati Uniti ma a livello globale, hanno mostrato significativi segnali di rallentamento.

In quest’ottica, un crollo significativo potrebbe riaccendere i timori di una recessione, anche se di breve durata. Questo è stato un tema del 2023 fino ad ora, con continui cambiamenti di sentiment, ad esempio in occasione di eventi a rischio e di dati ad alto impatto.

|

Luis Carlos Marin Pinzon Ingegnere industriale alla “Universidad de América” in Colombia, Senior Trade Analyst con oltre 3 anni di esperienza in operazioni e analisi di mercato. Ha conseguito corsi certificati in Trading Professionale e Trading in Borsa, Gestione e Amministrazione di Portafogli nella Borsa Valori Colombiana (BVC), Principi di Investimento, Fondamenti di ETF, Analisi Tecnica Avanzata nel Gruppo Messicano Stock Exchange (GBM) e Fondamenti di Trading e Strategie Avanzate di Trading presso il Market Traders Institute (MTI). |