Forti prestazioni aggiuntive grazie all’impostazione intelligente del deposito

Le azioni Small Cap non svolgono un ruolo per molti trader nella selezione delle azioni, anche a causa del livello spesso basso di consapevolezza di queste società. Si tratta di un errore strategico, perché questo segmento di investimento mostra un significativo rendimento extra nel lungo periodo rispetto allo sviluppo medio di titoli standard di grandi dimensioni. I trader che fanno un uso intelligente di questo “effetto dimensione” hanno una solida opportunità per una significativa crescita aggiuntiva del capitale.

Per avere opportunità di rendimenti superiori alla media in borsa, i trader hanno sempre bisogno di un cosiddetto “edge”, un vantaggio strategico intrinseco. Sono necessari approcci diversi a seconda del livello di tempo in cui viene intrapresa l’azione. I trader azionari di posizione che lavorano sulla base di grafici giornalieri e settimanali e mantengono le loro operazioni a medio e lungo termine devono quindi porsi all’inizio un’importante domanda strategica: quali sono i migliori mercati o segmenti di investimento a lungo termine in cui un gran numero di titoli possieda delle prospettive al di sopra della media?

Locomotiva USA

L’importanza di tali considerazioni può essere illustrata con un breve esempio: il mercato azionario statunitense, misurato dal principale indice S&P 500, è aumentato di circa il 260 per cento nelle prime due decadi di questo millennio, tra il 1 gennaio 2000 e il 31 dicembre 2020. Al contrario, il mercato azionario europeo, misurato dall’indice di riferimento EURO STOXX 50, ha perso circa il 23% nello stesso periodo. Le azioni statunitensi sovraperformano di 283 punti percentuali: questa differenza nelle sole azioni standard è enorme. È ovvio che gli investitori attivi avrebbero avuto maggiori e migliori possibilità di profitti se si fossero concentrati sugli investimenti nel mercato statunitense. Perché in un mercato stagnante o in calo a lungo termine, è molto più difficile identificare i pochi vincitori ben al di sopra della media. La probabilità e l’ammontare delle vincite è quindi inferiore, come dimostrano vari studi dell’autore. Tuttavia, ora è molto più facile determinare a posteriori quale mercato ha le migliori prospettive di performance a lungo termine. In alternativa, i trader che non si fidano di se stessi per fare una previsione ben fondata possono trarre vantaggio da un vantaggio di performance strutturale completamente diverso, che può essere dimostrato in modo affidabile in quasi tutti i mercati occidentali sviluppati.

Si tratta di titoli smll cap, ovvero titoli con una piccola o media capitalizzazione di mercato. Sebbene non esista una definizione generalmente accettata, per small cap si intendono solitamente titoli con una capitalizzazione di mercato inferiore ai due miliardi di euro. Strutturalmente superano di gran lunga i principali indici blue chip in termini di performance. Ciò vale in particolare per i titoli small cap tedeschi.

Le small cap tedesche sono le star segrete del mercato azionario, in tutto il mondo

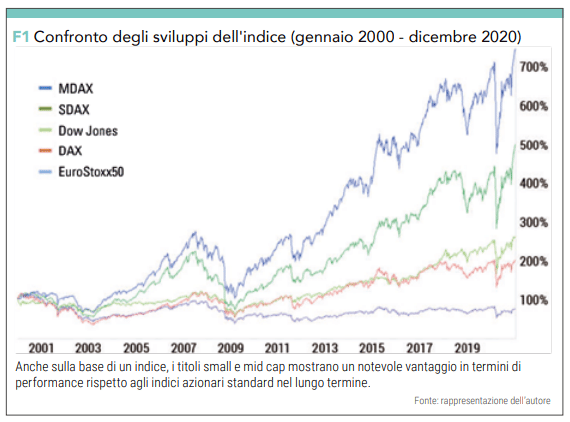

Per il mercato azionario statunitense, questo cosiddetto effetto dimensione è stato scientificamente provato già nel 1981 da Rolf W. Banz, tra gli altri, sulla base di dati tra il 1926 e il 1975. Per il mercato azionario tedesco, ad esempio, questo è stato esaminato nel 1997 da Richard Stehle. I trader interessati al business potrebbero aver sentito parlare della qualità delle aziende Small Cap locali, comprese dozzine di leader del mercato mondiale poco conosciute. Probabilmente è meno noto, anche per la scarsa copertura mediatica, che queste società si distinguono anche in un confronto globale in termini di andamento del mercato azionario, come si può vedere nella figura 1.

In altre parole, il miglior mercato di investimento del mondo, che offre strutturalmente le più alte probabilità di vincita, è proprio a portata di mano. Non fa quasi alcuna differenza se si confronta lo sviluppo delle azioni small cap tedesche con i grandi indici blue chip come il DAX tedesco, il principale indice europeo EURO STOXX 50 o il mercato azionario statunitense Dow Jones: in termini di performance, i titoli small cap hanno battuto più volte gli indici leader a livello mondiale, come mostrato nella figura 1. Il fatto che agli indici non tedeschi (che non sono inclusi negli indici internazionali) debbano essere aggiunti dividendi di circa il due per cento all’anno non cambia in alcun modo il tema di base. Una cosa è chiara: di gran lunga le maggiori storie di successo riguardano regolarmente i titoli tedeschi di secondo e terzo livello, spesso chiamati anche mid e small cap. Il vantaggio della performance rispetto ai noti indici azionari di grandi dimensioni (azioni standard) come il DAX, il Dow Jones o l’EURO STOXX 50 è di diverse centinaia di punti percentuali in questo periodo in esame.

Buon compleanno, MDAX: Piccolo è bello!

Questo è vero non solo nei due decenni mostrati nel diagramma dall’inizio del 2000, ma anche da quando sono stati introdotti gli indici stessi. Nonostante il forte calo dei prezzi e le fasi laterali che si sono verificate nel frattempo, ora l’indice è più di 14 volte più in alto ed è passato da 1.000 a circa 14.000 punti. La storia di successo di gran lunga maggiore, tuttavia, è avvenuta con i titoli spesso trascurati della seconda fila.

L’MDAX è stato introdotto come indice per le azioni mid cap di secondo livello circa dieci anni dopo, il 19 gennaio 1996. L’MDAX ha festeggiato il suo 25° compleanno solo nel primo trimestre del 2021. Tuttavia, è 32 volte superiore al suo valore iniziale di 1000 punti, che è identico al DAX: circa 32.000.

Questo è significativamente più del doppio dell’aumento del DAX e in un periodo di tempo molto più breve. È quindi un enorme vantaggio di profitto di cui i trader attivi dovrebbero assolutamente trarre vantaggio, ad esempio ponderando maggiormente i titoli small cap (soprattutto tedeschi) nel loro portafoglio personale.

I rendimenti strutturali che i mercati azionari nel loro insieme forniranno in futuro sono naturalmente discutibili. Tuttavia, si può presumere che l’effetto dimensione continuerà ad essere efficace in futuro, come è stato documentato per quasi 100 anni.

Ecco come sviluppare la tua ricchezza con rendimenti diversi

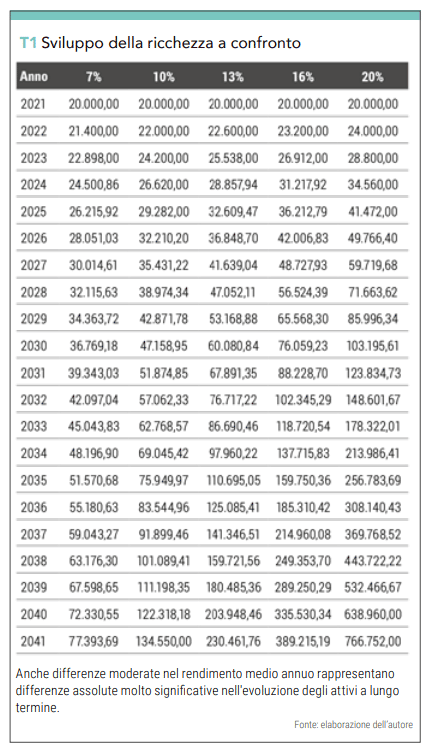

Molti trader sottovalutano le grandi differenze di ricchezza che possono derivare nel lungo termine da solo una piccola percentuale di rendimenti aggiuntivi all’anno che possono essere raggiunti con le small cap. L’autore ha effettuato dei calcoli esemplificativi sulla base di un deposito di un investitore di 20.000 euro, riportati a titolo esemplificativo nella tabella 1.

Con un rendimento netto, ad esempio, del dieci percento all’anno, questo importo dell’investimento si trasforma in un patrimonio a sei cifre di circa 134.000 euro dopo 20 anni. Con un guadagno aggiuntivo presumibilmente gestibile di solo il tre percento all’anno, ovvero il 13 percento, il capitale dell’investitore è già cresciuto fino a ben 230.000 euro nello stesso periodo, che sarebbero 76.000 euro in più. A seconda del periodo considerato e dell’indice, il vantaggio dei titoli small cap tedeschi, misurato rispetto all’MDAX, significa in alcuni casi anche oltre dieci punti percentuali di reddito aggiuntivo all’anno.

Con un rendimento annuo del 16 invece che del 10 per cento, la differenza ipotetica del patrimonio è di circa 255.000 euro dopo 20 anni, con il 20 invece del 10 per cento annuo si ha addirittura un reddito aggiuntivo di 632.000 euro. Puoi vederlo chiaramente nella tabella: la gestione attiva del portafoglio, ad esempio aggiungendo o concentrandosi su titoli small cap ad alta crescita, può portare a una significativa crescita aggiuntiva del capitale a lungo termine, anche con rendimenti annuali aggiuntivi presumibilmente inferiori.

“Con un focus sulle small cap, i trader hanno ottime possibilità a lungo termine di ottenere rendimenti aggiuntivi significativi nel portafoglio!”

Acquista le star della crescita prima che diventino giganti

Ci sono diverse ragioni per il vantaggio in termini di prestazioni strutturali dei titoli più piccoli. Molte aziende in questo segmento sono significativamente più innovative, più pronte a sfruttare le nuove opportunità di business e hanno tassi di crescita significativamente più elevati rispetto ai grandi titoli negli indici di valore standard. Perché spesso questi ultimi hanno già completato le loro spettacolari fasi di crescita. Questo diventa visibile, tra l’altro, quando si confronta l’andamento dei profitti.

I profitti aziendali delle società tedesche MDAX negli ultimi 20 anni sono stati circa tre volte superiori ai valori standard dell’indice MSCI World, leader mondiale. Inoltre, le società sono incluse nei principali indici come il DAX o l’MSCI World solo quando hanno già raggiunto una capitalizzazione di mercato miliardaria. Le aziende sono già relativamente costose nel DAX o in altri indici di valore standard, il che spesso riduce l’aumento percentuale futuro del valore nell’indice più ampio.

Gli investitori possono spesso calcolare da soli quanti miliardi di società DAX dovrebbero espandere le proprie vendite per ottenere una crescita organica interessante in termini percentuali. Prendi l’esempio della casa automobilistica Volkswagen, che vende circa dieci milioni di auto all’anno in tutto il mondo. Il mercato automobilistico globale ha da tempo un’elevata sovraccapacità. Aumenti significativi delle vendite e, soprattutto, dei profitti si possono probabilmente ottenere solo con difficoltà raddoppiando il numero di auto vendute.

Oltre alle acquisizioni, la crescita può essere raggiunta principalmente attraverso l’aumento dei prezzi di vendita e margini più elevati, ad esempio attraverso un diverso mix di prodotti o servizi aggiuntivi (come il finanziamento). Tuttavia, queste sono solo viti di regolazione minori; di conseguenza non sorge una significativa possibilità di crescita a lungo termine.

Possibilità di acquisizione da parte di grandi aziende

È ovvio che è più facile e veloce per una società in crescita di medie dimensioni raddoppiare le vendite da un miliardo a due miliardi di euro, ad esempio, che da circa 220 miliardi di euro (come VW) a 440 miliardi di euro, oppure crescere quintuplicando le vendite da uno a cinque miliardi invece che da 220 a 1100. Questo è il motivo per cui l’andamento spettacolare dei corsi azionari è la regola e non l’eccezione per molte società a bassa capitalizzazione. Inoltre, le medie imprese hanno solitamente continuità nella gestione aziendale, perseguono strategie di lungo periodo e occupano nicchie tecnologiche e specifiche di mercato, che a loro volta sono spesso caratterizzate da margini più elevati e da una minore pressione competitiva. Gli studi dimostrano che la percentuale di imprese familiari che investono una parte sostanziale del proprio patrimonio nella propria azienda, a differenza dei dirigenti dipendenti delle società DAX, ha un effetto positivo dimostrabile sullo sviluppo.

La prossima SAP può essere trovata nelle small cap

Dal momento che questi sono spesso cosiddetti campioni nascosti, ovvero aziende leader di mercato in settori e nicchie speciali, hanno anche buone possibilità di essere rilevate da grandi aziende a caro prezzo, che spesso acquisiscono crescita e innovazioni in questo modo semplice.

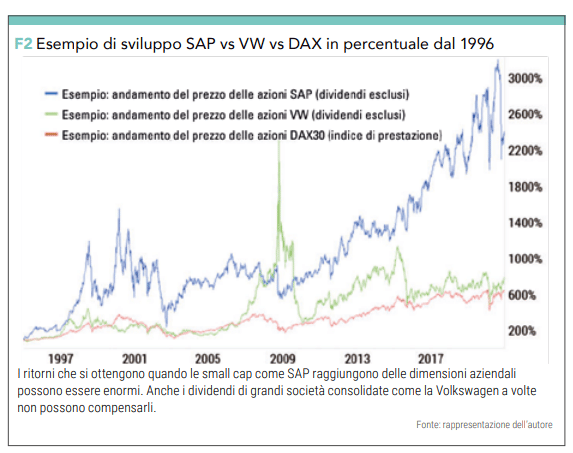

È necessario acquistare tali azioni in modo mirato prima che raggiungano le dimensioni di società DAX o siano pronte per essere rilevate, perché spesso a quel punto la fase di crescita più grande è già finita. Ad esempio, le ex azioni secondarie SAP, che erano quotate in borsa per l’equivalente di meno di un euro, sono ora diventate di gran lunga il gruppo DAX più prezioso. Puoi vedere l’enorme differenza di prestazioni rispetto allo sviluppo di DAX e VW nella figura 2. SAP è sicuramente la più importante, ma solo uno dei tanti esempi delle considerevoli opportunità aggiuntive che esistono in questo segmento di investimento.

Non è possibile dimostrare chiaramente un rischio strutturalmente più elevato delle small cap

Alle azioni small cap è spesso attribuito un rischio maggiore, ma ciò non può essere statisticamente dimostrato. Perché basandoci sull’indice, la volatilità a lungo termine è solo leggermente superiore a quella dei valori standard o in alcuni casi è addirittura inferiore. L’esame del drawdown massimo, che è un dato chiave ancora più importante per la maggior parte degli investitori, non mostra un quadro uniforme. Gli ultimi 21 anni si prestano particolarmente bene alla ricerca su questo punto, poiché in questo periodo si sono verificate diverse gravi crisi finanziarie ed economiche.

Se si osservano le small cap mondiali sull’MSCI World Small Cap, la battuta d’arresto massima dopo lo scoppio della bolla Internet nel 2000-2002 è stata significativamente inferiore a quella dell’MSCI World Large Cap. Ciò vale, seppur in misura minore, anche per la crisi finanziaria del 2008. Nella crisi del coronavirus del 2020, invece, il drawdown è stato leggermente maggiore. L’immagine quindi non è uniforme. Tuttavia, questo studio chiarisce che le small cap si riprendono sempre molto più velocemente dei grandi indici.

Usare la leva nelle small cap per ottenere profitti superiori alla media

La leva di una strategia incentrata su capitalizzazioni di piccole e medie dimensioni è di importanza notevole per i trader di posizione e può portare a una significativa crescita aggiuntiva del capitale a lungo termine. Qualsiasi trader può facilmente trarre vantaggio da questo effetto semplicemente aggiungendo strategicamente titoli indicizzati su indici a piccola e media capitalizzazione come SDAX o MDAX. Opportunità ancora maggiori derivano da una selezione mirata e basata sui fondamentali di titoli small cap. Secondo l’autore, questi significativi ritorni aggiuntivi giustificano il maggiore sforzo nella raccolta e nella ricerca di informazioni per queste aziende.

Poiché l’effetto della dimensione è verificabile da quasi 100 anni, l’autore prevede che questo vantaggio strutturale continuerà a esistere e personalmente continua a concentrarsi su questo segmento. Con un focus sulle azioni small cap, i trader hanno ottime possibilità a lungo termine di ottenere rendimenti aggiuntivi significativi nel portafoglio. Dovrebbero quindi essere assolutamente usati.

Mike Rückert

Mike Rückert fa trading a tempo pieno da 30 anni. Ha ricoperto diverse posizioni come trader, senior portfolio manager, fund manager e responsabile della gestione del portafoglio e dell’asset management per note banche private. Dal 2012 si dedica esclusivamente al trading dei propri investimenti di capitale con particolare attenzione alle small cap e al trading di futures, lavora come autore ed esperto freelance per lettere di mercato e condivide le sue conoscenze su www.tradingstrategie.eu. rueckert@tradingstrategie.eu