Una classica strategia per le opzioni

Anche i trader più avvezzi al rischio si innervosiscono quando una posizione appena aperta inizia a correre contro di loro. Vendendo credit spread a basso ricavo, si può capitalizzare su movimenti di prezzo a breve termine riducendo nel contempo il rischio e usando poco capitale. Questo articolo mostra come funziona lo spread e cosa cercare.

A causa del delta alto, i Deep Money Credit Spread (DITM in breve) hanno quasi lo stesso potenziale di guadagno delle posizioni con equity pure, mentre le perdite si verificano più lentamente. Di seguito, vi mostreremo alcuni metodi per acquisire Credit Spread DITM e quali tecniche aumentano la probabilità di avere successo e controllare il rischio di questi trade.

Prima però faremo una panoramica sulle basi dei Credit Spread, sulla differenza fra posizioni bull e bear e sulle caratteristiche di spread di credito più tradizionali at the money (ATM) o out of the money (OTM).

Possibilità di tori e orsi

Ci sono due tipi di Credit Spread: la bull put spread e la bear credit spread. In entrambi i casi, un’opzione short e un’opzione long vengono combinate con lo stesso mese di scadenza. L’opzione short-selling è più costosa dell’opzione long, questo dà come risultato un credito netto sul conto di trading, da cui il nome “Credit Spread” nel senso di una posizione che inizialmente significa una reddito premio per il trader.

Una bull put spread consiste in una short put e una long put con lo stesso mese di scadenza. L’opzione short put deve avere un prezzo base più alto. Le bull put spread sugli stock sugli indici vengono tradate di conseguenza sui mercati in salita. Una bear call spread combina una short call e una long call con lo stesso mese di scadenza. L’opzione short call ha un prezzo di esercizio più basso dell’opzione long call.

Questa strategia si usa quando il trader ritiene che il valore sottostante rallenterà. Se il prezzo del sottostante si trova al di sopra del prezzo di esercizio dell’opzione short sulla bull put spread o al di sotto del prezzo di esercizio dell’opzione short sulla bear call spread, entrambi i contratti scadono senza valore e il trader può dichiarare l’intero premio già ricevuto sul proprio registro di trading.

Spread ATM e OTM

Gli spread di credito più comunemente usati consistono in opzioni OTM e ATM. Ad esempio, se il prezzo dello stock sottostante è di $ 30, una tipica bull spread OTM consisterà nel vendere una put al prezzo di esercizio di $ 25 e simultaneamente acquistare una put ad un prezzo di esercizio di $ 20. Con una bull spread ATM, il prezzo di esercizio della short put sarà vicino al prezzo dello stock a $ 30, mentre la long put avrà un prezzo base di $ 25.

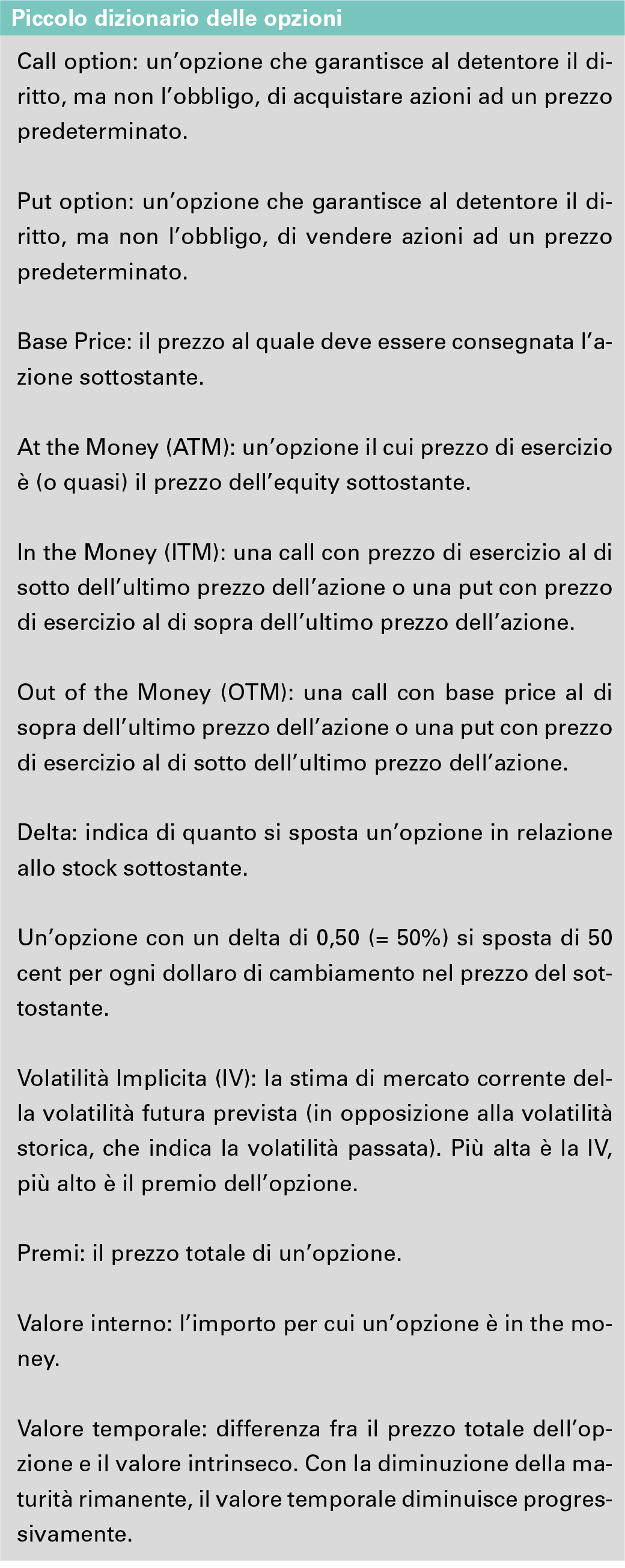

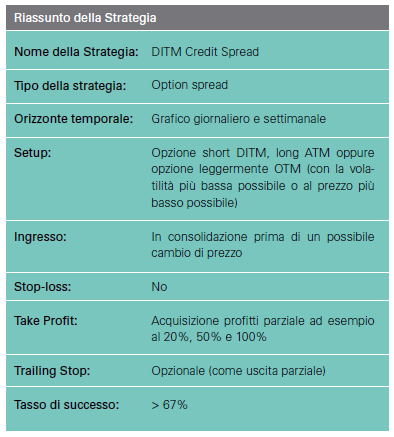

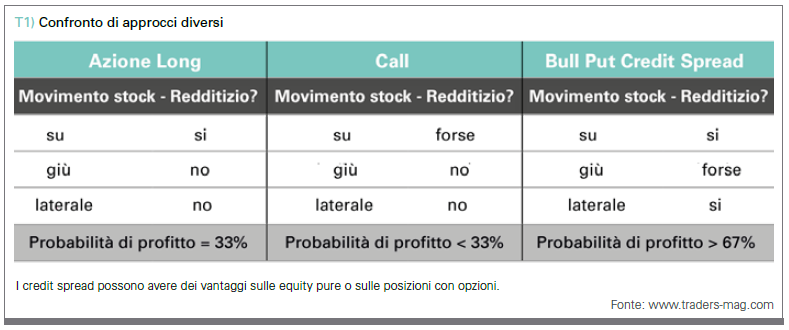

La figura 1 mostra che una bull put Spread ha una probabilità maggiore di ricavare profitto rispetto ad una posizione di equity pura o all’acquisto di una option call. Il trader non solo vince se lo stock sottostante si muove nella direzione desiderata oppure lateralmente, ma talvolta anche se il prezzo dello stock si trova leggermente nella direzione negativa.

La chiave per ottimizzare questi trade è pagare il meno possibile per l’opzione long. A seconda della volatilità implicita e della maturità rimanente fino alla data di scadenza, il premio ricevuto per uno spread di credito OTM dovrebbe essere fra il 10 e il 20% della differenza fra i due prezzi di esercizio delle opzioni, mentre per gli spread di credito ATM dovrebbe essere fra il 20 e il 50 percento.

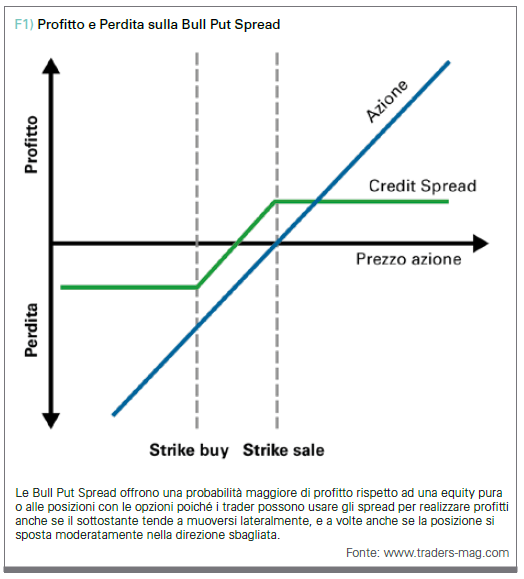

Più alta è la volatilità implicita, maggiore sarà il premio ricevuto dal trader. Supponiamo che voi pensiate che uno stock abbia trovato una base temporanea e sia ora pronto per un’inversione di prezzo (figura 2). Una bull credit spread OTM avrebbe un aspetto del genere:

- Short sale di put option con prezzo d’esercizio $ 17,50 per $ 1,70

- Acquisto di put option con prezzo d’esercizio $ 15,00 per $ 0,9

Questa transazione darebbe come risultato un premio di $ 80 ricevuto per ogni opzione tradata ($ 1.70 – $ 0.90 = $ 0.80). Ogni contratto di opzione controlla 100 azioni, dando come risultato un introito premio di $ 0,80 x 100 = $ 80 per combinazione tradata. Se si imposta questo spread con 10 contratti a opzione, il premio diventerebbe $ 800.

Se lo stock successivamente viene tradato oltre $ 17,50 alla data di scadenza, potremo vedere l’intero premio di $ 80 per spread come guadagno. Il breakeven viene calcolato sottraendo il premio ricevuto dal prezzo di esercizio dell’opzione short.

In questo caso, il breakeven è a $ 17,50 $ – 0,80 = $ 16,70. Il rischio massimo equivale alla differenza fra i due prezzi di esercizio meno il premio ricevuto, che nell’esempio corrisponde a $ 17,50 – $ 15 – $ 0,80 = $ 1,70, oppure $ 170 per spread.

Deep in the money

La DITM Credit Spread è una variazione unica delle Credit spread descritte sopra. Consiste nella vendita di un’opzione DITM estrema ($ 20 – $ 30 o più in liquidi) e l’acquisto di un’opzione leggermente in oppure out of the money.

A differenza delle Credit spread ATM o OTM, la volatilità implicita dell’opzione long per la DITM spread dovrebbe essere piuttosto bassa. Se è troppo alta, sarà difficile acquistare questa posizione a poco prezzo, cosa che aumenta il rischio. È perciò cruciale pagare il meno possibile per l’opzione long.

Dato che la posizione short è profondamente in the money, sarà quasi parallela allo stock perché il delta è quasi uno. Ossia, l’opzione short perde quasi un dollaro con ogni dollaro di guadagno dello stock. Questo rapporto è valido fino a quando lo stock trada entro circa $10 – $15 dal prezzo di esercizio dell’opzione short.

Da questo punto in poi, il delta si riduce significativamente e il potenziale di profitto ulteriore dello spread scompare. Requisiti per dei buoni trade:

- Bisognerebbe avere un’opinione sulla direzione del mercato. Come mostrato in tabella 1, il trader potrebbe non avere necessariamente ragione, ma la direzione percepita del sottostante dovrebbe essere basata su un’analisi plausibile. Normalmente, una DITM Credit Spread offre l’opportunità di guadagno più rapida quando piazzata su estremi di mercato a breve termine. Una grossa inversione di mercato in uno stock volatile può portare dai $5 ai $10 di profitto in pochi giorni, a volte anche nel giro di poche ore.

2. Attendere la formazione di uno schema di consolidazione prima di aprire lo spread.

3. Non fare trading di opzioni che non siano avanti di almeno due serie mensili, ma acquistare opzioni quanto più possibile vicino alla data di scadenza e non spendere troppo sulla posizione long. Bisogna equilibrare bene questi criteri contraddittori. Acquistare uno spread con opzioni precedute da almeno due serie mensili in scadenza riduce significativamente il rischio di esercizio anticipato (alternativamente, si può fare trading su opzioni di tipo europeo). Tuttavia, più lo spread è lontano dalle serie di opzioni in scadenza correntemente, più diventa costosa l’opzione long e più aumenta il rischio generale.

Credit spread vs. Position stock

Immaginate, come nell’esempio in figura 2, se volessimo acquistare 500 azioni a $18 con uno stop di $3. Questo acquisto richiederebbe un capitale di $4.500 per un conto con un margine del 50%. Se lo stock cade a $15, raggiungeremo il nostro stop e verremmo sbattuti fuori a $1.500.

L’alternativa economica è una DITM Bull Credit Spread. Vendiamo cinque put 45s per $26,50 ciascuna e acquistiamo cinque put 20s per $4,30 ciascuna con un rischio massimo di $1.400; calcolo: (45 – 20) – (26,50 – 4,30) = 2,80, moltiplicato per 500 × 5 contratti = $1.400.

Se lo stock successivamente aumenta, lo spread cresce quasi in parallelo, ma nel contempo ha un rischio più basso in caso di caduta del mercato. Le perdite dello spread sono più lente e più controllate rispetto allo stock. In aggiunta, la perdita dello stock potrebbe anche essere più alta di quanto pianificato nell’eventualità di un gap.

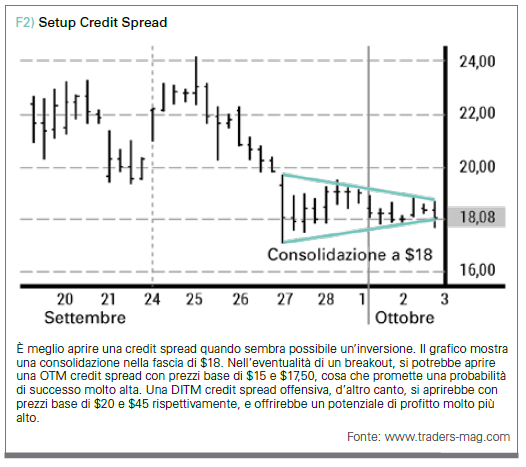

Lo spread inoltre evita il rischio di venire fermati in maniera non necessaria all’inizio di un buon trade che nelle prime fasi ci si ritorce contro. La figura 3 mostra un esempio del profilo di profitto e perdita di un Credit spread del genere in momenti differenti.

Uscita dal trade

Dato che la perdita massima è già nota all’inizio, il focus principale si sposta sull’acquisizione dei profitti. È importante per questa strategia essere rapidi e realizzare i profitti non appena si presentano. Con l’acquisto dello spread, la posizione si può chiudere in ogni momento prima della data di scadenza (riacquisto della short put e vendita simultanea della long put).

Lo stock sottostante non deve muoversi verso l’alto fino al prezzo di esercizio dell’opzione short prima di poter realizzare i profitti. È consigliabile chiudere almeno metà della posizione una volta che il prezzo per il riacquisto dello spread cade al 50% del premio ricevuto. Oppure si chiude metà della posizione non appena si accumula un profitto del 100% su un rischio iniziale e si mette uno stop al prezzo di acquisto per riacquistare il resto.

Si possono anche usare le stesse regole di uscita di una posizione stock pura. Se normalmente si vendono le azioni con un guadagno del 20%, poi appianate lo spread non appena il riscatto diventa più economico del 20%. Se il trade si gira contro di voi, non c’è motivo di farsi prendere dal panico.

Tuttavia, se siete convinti che il trade continuerà a correre contro di voi allora potete riacquistare lo spread e, dato che l’opzione long ha ancora valore temporale, a realizzare il suo valore rimanente.

Conclusione

Le Credit spread presentate qui sono solo la punta dell’iceberg. Anche le opzioni sono strumenti di trading versatili. Dopo aver sperimentato con le DITM Credit Spread per la prima volta, potete trovare nuovi modi voi stessi, come l’hedging su una posizione di equity long pura con lo spread. Potrebbe funzionare ancora meglio di un semplice stop loss che può gettarvi fuori dal trade prematuramente.

Dalla Redazione di Traders’