Come trovare un vantaggio nel trading in borsa

Gli investitori sono alla continua ricerca di nuove idee che possano offrire un piccolo vantaggio sui mercati. Un approccio per farlo è quello chiamato Short Interest. Queste sono la percentuale di azioni di una compagnia che sono state vendute short. Si tratta del metodo classico degli speculatori per trarre profitto dei prezzi in caduta. L’idea dietro l’approccio è la seguente: se lo Short Interest è relativamente alto, questo potrebbe essere accompagnato da informazioni (finora) nascoste o trascurate che tendono a mettere pressione su ulteriori performance di prezzo.

In questo articolo, ricapitoleremo quali prove possiamo trovare a tal proposito.

Cosa ci racconta lo Short Interest?

La prima domanda è se ci sia una qualche correlazione significativa fra la quantità di interesse short e il successivo movimento di prezzo. Per iniziare, diamo un’occhiata allo studio “Short Interest, Institutional Ownership, and Stock Returns”. I ricercatori Paul Asquith, Parag A. Pathak e Jay R. Ritter definiscono il breve termine come un’approssimazione di domanda per le posizioni short, mentre le azioni di holding di investitori istituzionali descrivono la potenziale offerta per implementare posizioni short. Ciò sembra ragionevole, dato che di solito solo quegli stock che erano stati precedentemente presi in prestito possono essere venduti short – e prendere in prestito è di solito qualcosa che fanno investitori istituzionali a termine più lungo, cosa che di rimando ottiene un ritorno aggiuntivo con le corrispondenti tasse per il prezzo.

Successivamente, i ricercatori definiscono un criterio che indica una mancanza di potenziali opportunità short. Questo fa riferimento a delle equity dove c’è un’alta domanda (short interest alto) ma una bassa offerta di equity per short (institutional ownership bassa). Per questi stock selezionati, che rappresentano solo una piccola frazione dell’universo totale, gli autori calcolano che le prestazioni sottotono il calcolo ugualmente pesato sono attorno al 2% mensile. Questo è un risultato molto chiaro e fa riferimento al periodo di ricerca dal 1988 al 2002. Contemporaneamente, delle prestazioni sottotono solo dello 0,4% circa al mese quando calcolate su una capitalizzazione di mercato a base pesato sono molto inferiori, tanto che la maggior parte dell’effetto ha origine da azioni più piccole.

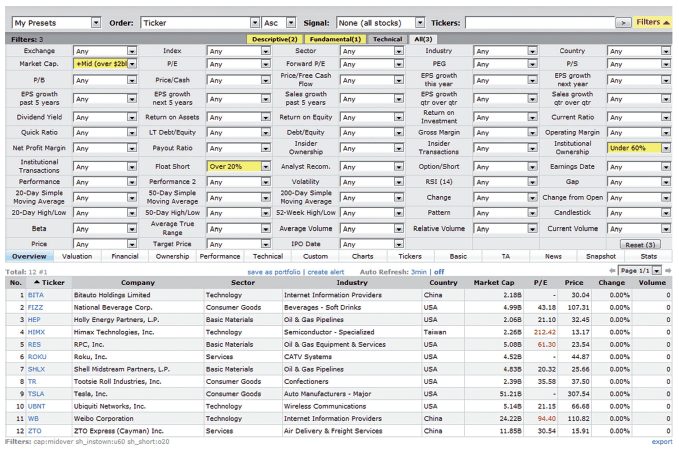

F1) Screening per interessi short

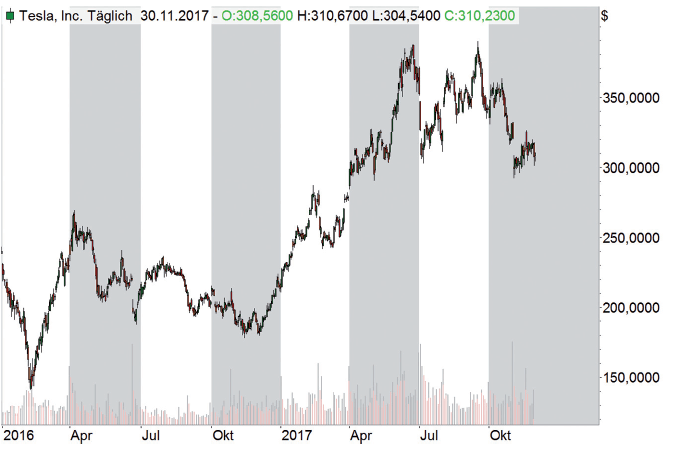

F2) Tesla come candidato short

Lo studio “The Good News in Short Interest” giunge a conclusioni simili. Lì, azioni US sono state esaminate nel periodo dal 1988 al 2005. Di conseguenza, stock con short interest alto avevano anche volumi di trading alti, raggiungendo ritorni significativamente sopra la media. I ricercatori puntano a studi precedenti i quali confermano anch’essi che un aumento degli short interest tende a sotto-performare, particolarmente se le equity non hanno opzioni a listino (ossia nessuna opzione short alternativa). Perciò, si può dedurre che le vendite short conducono concretamente a prezzi più efficienti nei mercati e generalmente non causano – come talvolta si presuppone – le perdite di prezzo. Al contrario, l’assenza di venditori short è certamente un’indicazione di uno sviluppo sano del prezzo delle azioni, che continua su una base media positiva.

La cosa interessante è questa: il fatto che lo short interest aumenta funziona da indicazione per gli investitori. Non sappiamo necessariamente quali informazioni esatte (negative) hanno gli short seller. È sufficiente sapere che costruiscono posizioni e hanno perciò alte probabilità di avere una conoscenza o un’analisi adeguate. Secondo questo principio, la relazione fra short interest alto e sotto-prestazione delle scene rilevanti viene spiegata anche nello studio “Short Interest, Returns, and Fundamentals” del 2013. Secondo lo studio, i short seller anticipano le cattive notizie – sia che si tratti di cifre trimestrali o downgrade da parte degli analisti – con qualche mese di anticipo, poiché sembrano avere una guida adeguata in anticipo o sembrano interpretare e correlare informazioni esistenti in modo eccellente. Nel contempo, i venditori short riescono a evitare le share con news future positive.

Il Rischio Short Squeeze

Ma ciò non significa che le vendite short non siano rischiose. Al contrario: chi ha mai provato una vera short squeeze sa molto bene di cosa sto parlando. In questo scenario, gli aumenti continui di prezzo mettono sotto pressione gli short seller e questi vengono parzialmente costretti a liquidare le posizioni. Ciò crea una pressione di acquisto aggiuntiva, poiché la chiusura di una vendita short avviene tramite acquisti. Come risultato, ulteriori short seller potrebbero trovarsi in cattive acque, cosa che può alla fine innescare un incremento di prezzo rapido e netto – la cosiddetta squeeze.

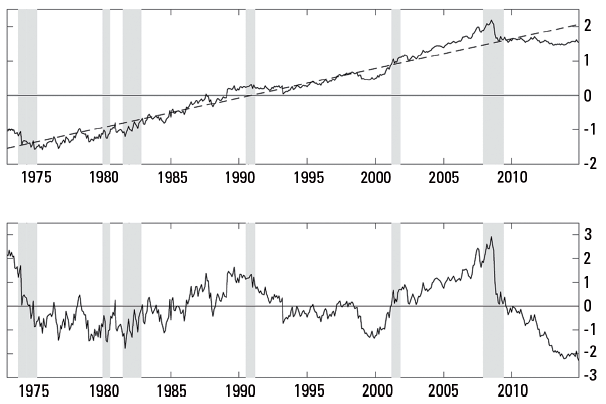

F3) indice di interesse short

Un articolo dal titolo “Short Squeezes” pubblicato nel 2016 da Baixiaio Liu e Wei Xu esaminava più da vicino questa relazione. I ricercatori hanno concluso che le short squeeze rappresentano un fattore di costo significativo per gli short seller – specialmente quando ci sono capitali vincolanti e restrizioni sulla vendita short. Con un totale di 153 esempi di azioni US corrispondenti con ritorni a giornata singola più alti e i tassi di interesse short più alti allo stesso tempo, i prezzi nelle sette ore di trading dopo il salto di prezzo iniziale salivano di un ulteriore 19% (!) In media. A questo faceva seguito una rassicurazione ed un contromovimento a breve termine di circa il 3,5% nell’ambito di poche ore. Solo allora prevaleva un lento scivolamento verso il basso di circa il 10% nel corso di 70 giornate di trading sul medio termine. Dato che gli interessi short dopo questi eventi erano significativamente più bassi di prima, le short squeeze diventano una spiegazione ovvia. Gli autori dello studio inoltre indicano che una short squeeze si verifica spesso al momento più sfavorevole quando gli short seller perdono già denaro con mercati e settori in salita.

I partecipanti professionisti del mercato sono ben consapevoli del rischio di una short squeeze. Ciò può dare come risultato stock piccoli non liquidi con interessi short risibili o quasi nulli, anche se ci sono certe opportunità di leverage. La paura di una short squeeze può anche spiegare perché in periodi di sopravvalutazione ovvia nel mercato, i livelli di interesse short siano spesso sorprendentemente bassi.

Opportunità con posizioni short

D’altra parte, le strategie short offrono anche chiare opportunità. Ad esempio, lo studio „The Shorting Premium and Asset Pricing Anomalies” di Itamar e Qingyi Dreda Drechsler mostra l’esistenza di un bonus short basato sulla qualità di costi sostenuti per le posizioni short. Nel caso sia particolarmente costoso andare short su alcune azioni, il bonus è piuttosto alto. Il 10% più costoso degli stock ha un costo a breve termine di circa il 7% annuo, in confronto allo 0,3% circa soltanto per anno dell’80% più economico. È interessante che i ritorni netti dei valori short costosi siano positivi dopo la riduzione dei costi. Lo studio inoltre offre un altro aspetto notevole: il ritorno delle anomalie note come il momentum è particolarmente alto dal lato short per azioni con costi short alti. Questo probabilmente perché molti investitori chiedono posizioni short in queste azioni, spingendo verso l’alto i costi. Gli autori mostrano che questo effetto non può essere spiegato da altri fattori come capitalizzazione bassa di mercato o mancanza di liquidità. Al contrario, ciò significa che gli stock con interesse short alto sono più sopravvalutati in media, cosa che già sappiamo dagli studi trattati in precedenza. Ma ora sappiamo anche perché: questi stock vengono ammassati sempre di più come parte di strategie anomale sui ritorni. Dato che ciò è, come discusso prima, rischioso, il bonus short per questi stock di conseguenza è più alto. Oltre all’approccio a stock singolo e basato sul portafoglio, gli interessi short offrono agli investitori anche un’altra applicazione interessante, come mostrato nello studio “Short Interest and Aggregate Stock Returns” di David E. Rapach, Matthew C. Ringgenberg e Guofu Zhou. Infatti, l’interesse short aggregato tutte le equity è l’indicazione più forte nota di ritorni futuri sul mercato in generale. Lo studio ha esaminato il periodo comparativamente lungo che va dal 1983 al 2014 per il mercato statunitense, per cui è stato calcolato l’indice di interesse short regolato per il trend (Fig.3). Ciò si correla da vicino al presentarsi di recessioni e quindi ai periodi di ritorni sotto la media per gli shareholder.

Hedge fund e manipolazioni

Una questione importante relativa agli interessi short è il ruolo giocato dagli hedge fund come gruppo cruciale di short seller. Yawen Jiao, Massimo Massa e Hong Zhang nel loro studio “Short Selling Meets Hedge Fund 13F: An Anatomy of Informed Demand” esaminano la questione più da vicino utilizzando dei set dati del mercato statunitense. Lo studio guarda agli holding a breve termine e aggregati degli hedge fund sulle informazioni 13F pubblicate nel periodo che va dal 2000 al 2012. Le 13F sono richieste dalla US Securities and Exchange Commission SEC. in base a tali dati, gli hedge fund con oltre $ 100 milioni di capitale devono divulgare ciò che hanno venduto e acquistato con le cifre trimestrali. Il risultato: se l’interesse short di un’azione diminuisce e durante lo stesso periodo i relative holding aggregate degli hedge fund salgono, tutti quanti si comportano in base ad un segnale positivo nel senso di una domanda informata. Al contrario, c’è un segnale negativo o un’offerta informata se interesse short aumenta e gli holding contemporaneamente cadono. In generale, gli stock a consegnare positivo durante il periodo sotto studio hanno ottenuto un ritorno di circa il 10% più alto l’anno rispetto agli stock consegnare negativo. Questo indica che le posizioni degli hedge fund sono basate su informazioni che risultano migliori rispetto alle stime effettuate dagli analisti e alle loro opinioni sul mercato riguardanti le fondamentali aziendali.

Gli hedge fund ed altri investitori attivi sono talvolta sospetti di manipolazione di mercato. In termini concreti, ciò viene spesso discusso durante gli attacchi short pubblici, quando alcuni di questi investitori sono aggressivi dnll’uso dei canali media pubblici, affermando che certi stock (che sono stati accumulati in precedenza) siano sopravvalutati, o ancor peggio, che le aziende mostrano irregolarità o perfino frodi. Non è raro vedere un collasso di prezzo accompagnatorio, cosa che a volte non è proprio corretta.

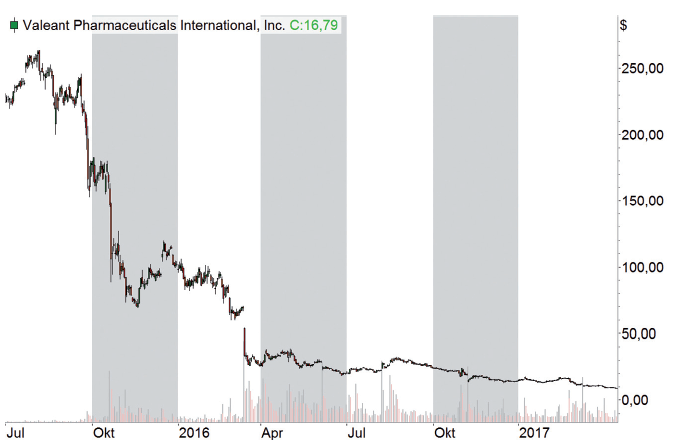

F4) Investitore short attivista su Valeant

Lo studio di Wuyang Zhao “Activist Short Selling” pubblicato nel 2017 esamina questa relazione con un set di dati completo di oltre 6000 casi. Si può vedere che la vendita short attivista è aumentata significativamente nell’ultimo decennio. Infatti, gli attori prendono di mira aziende sopravvalutate dove lo stato delle informazioni pubbliche è piuttosto impreciso ed i partecipanti al mercato sono più semplici da influenzare. In altre parole, le azioni sono perlopiù infondate, poiché contengono pochissime informazioni rilevanti. Contemporaneamente, tuttavia, lo studio mostra anche che le dichiarazioni pubbliche possono certamente causare panico fra gli altri investitori, cosa che rapidamente porta a reazioni esagerate sul prezzo.

Conclusione

Diversi studi suggeriscono che gli short seller siano partecipanti di mercato informati che sembrano avere informazioni migliori o che possono interpretare e correlare informazioni esistenti. La fonte esatta del loro vantaggio, tuttavia, non può essere identificata. In ogni caso, le tracce di questi partecipanti di mercato vengono riflesse nel livello degli interessi short, cosa che una buona indicazione di ritorni futuri. Ciò si applica sia alle security individuali – specialmente quando è “difficile andare short” su quelle azioni – e quando vengono aggregate per il mercato generale. Contemporaneamente, con un interesse short alto, c’è anche il rischio di una short squeeze se lo stock all’improvviso aumenta rapidamente. In quel caso, gli short seller devono ingrandire le proprie posizioni e questo genera pressione aggiuntiva di acquisto, cosa che rappresenta un rischio che non dovrebbe essere trascurato, specialmente con tassi di interesse short alti.

Marko Gränitz

Marko Gränitz è autore ed oratore nel campo della ricerca sul capitale di mercato e conduce interviste con trader in tutto il mondo. Sul suo blog, offre informazioni sulle nuove scoperte nella ricerca sul momentum e su altre anomalie dei profitti.