Un universo ricco di opportunità redditizie

Sei un trader o vorresti diventarlo? Forse stai già tradando azioni, CFD o valute? Forse hai successo o forse (ancora) no? Non importa se sei all’inizio della tua carriera di trading o se hai avuto successo nei mercati per anni, se stai facendo soldi con le tue strategie di trading o stai ancora pagando le difficoltà. In ogni caso, dovresti affrontare l’argomento delle opzioni. In questo articolo vorremmo mostrarti perché questo è assolutamente sensato, quali opzioni di vantaggio sistematico offrono e come puoi affrontare al meglio questo argomento certamente non del tutto semplice.

Opzioni e warrant standardizzati

Prima di tutto, dobbiamo assicurarci che stiamo parlando della stessa cosa. Le opzioni non sono warrant, certificati o prodotti simili emessi da un emittente (di solito una banca). Si tratta di prodotti standardizzati tradati in borsa in cui la domanda e l’offerta determinano il prezzo. Inoltre, non sono soggetti al rischio di insolvenza dell’emittente.

Chi affronta per la prima volta il tema delle opzioni cede rapidamente alla tentazione di acquistarle. Il rapporto rischio/rendimento sembra allettante: l’acquirente di un’opzione ha un rischio limitato alla spesa iniziale del premio e un’opportunità teoricamente illimitata (almeno con le opzioni call).

Il venditore di un’opzione ha il profilo rischio/rendimento opposto: può perdere molti soldi e il suo profitto è limitato al premio incassato. Potrebbe comunque essere che questa posizione cosiddetta di sottoscrittore sia la scelta migliore?

Pensa ad una compagnia di assicurazioni, per esempio. Non sta facendo esattamente la stessa cosa? Anche il profitto di un’assicurazione è limitato ai premi ricevuti e il suo rischio (in caso di danno) è teoricamente illimitato. O un casinò: la (piccola) posta in gioco dei giocatori è dal lato del reddito, un rischio non quantificabile dal lato della spesa. Perché le compagnie di assicurazione e i casinò continuano a guadagnare? La risposta è semplice: perché i premi (per le compagnie assicurative) o le puntate (per i casinò) sono in realtà troppo alte rispetto alle probabili vincite.

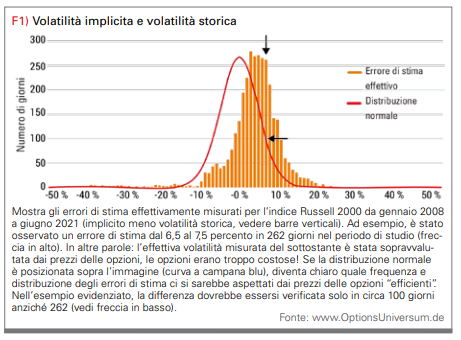

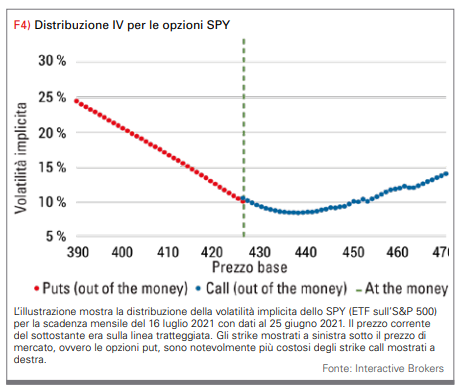

Volatilità implicita e storica

Fortunatamente, puoi misurare se questo è il caso anche con le opzioni. Ad esempio, possiamo confrontare la volatilità implicita delle opzioni con la volatilità storica del rispettivo sottostante. La volatilità implicita può essere determinata dai prezzi delle opzioni e indica quale (futuro) intervallo di fluttuazione del sottostante viene preso in considerazione nei premi dell’opzione. Se ora lo confrontiamo con l’effettiva fluttuazione del valore base (ovvero la volatilità storica), possiamo vedere se la stima della volatilità futura contenuta nei prezzi delle opzioni è per lo più corretta o se la volatilità è sottostimata o sovrastimata. L’autore ha condotto questo studio su un periodo di circa sette anni per l’indice azionario statunitense Russell 2000 e ha presentato l’errore stimato (in percentuale) in un cosiddetto istogramma (figura 1). Era prevedibile che l’errore di stima dovesse essere in media intorno allo zero percento e comunque spesso ne osserviamo solo uno piccolo (in entrambe le direzioni). Errori di stima più grandi dovrebbero verificarsi raramente e, come quelli più piccoli, dovrebbero anche essere bilanciati nella media. Il risultato effettivo, tuttavia, è stato completamente diverso.

Vediamo un chiaro spostamento a destra della distribuzione nell’immagine. La media non è zero, ma circa il cinque percento. In media, i prezzi delle opzioni sovrastimano la volatilità futura del Russell 2000 del cinque percento. L’indice quindi oscilla meno della compensazione del rischio per il venditore delle opzioni contenuto nei premi dell’opzione stessa.

Nota, tuttavia, le piccole barre nell’intervallo da meno 50 a meno 15 percento. Qui i prezzi delle opzioni avevano drammaticamente sottovalutato l’effettiva volatilità. Questo è successo relativamente di rado, ma un simile “cigno nero” ad alcuni è già costato molti soldi. Gli statistici chiamano questi eccessi sul bordo della curva a campana “rischio di coda”. Oltre alle giuste strategie, un’adeguata gestione del rischio è quindi la chiave del successo per i sottoscrittori. Ne parleremo più avanti. Questa indagine può essere ripetuta per qualsiasi periodo di tempo e mercato. Il risultato sarà simile. La volatilità implicita dei prezzi delle opzioni e quindi i prezzi delle opzioni stessi sono in realtà troppo elevati. Il venditore è generalmente compensato troppo bene per il rischio assunto. E questo è il motivo per cui, con la giusta strategia di opzioni, tenendo conto delle regole di gestione del rischio, tu, come la compagnia di assicurazioni o il casinò, otterrai un profitto a lungo termine.

Tassazione, opzioni e altri derivati

Forse l’avrete già notato: la tassazione dei redditi da capitale non è diventata più semplice e difficilmente si possono tradare alcuni prodotti di investimento senza un carico fiscale che può superare anche gli eventuali profitti realizzati nel corso dell’anno. Senza entrare nei dettagli in questo articolo, secondo la lettura corrente ma senza garanzia, si può dire quanto segue: il nucleo delle nostre strategie, le operazioni di sottoscrittura, non sono influenzate dal limite di compensazione delle perdite in vigore da quest’anno. Questa è una notizia molto buona!

Esempi di trade di sottoscrizione

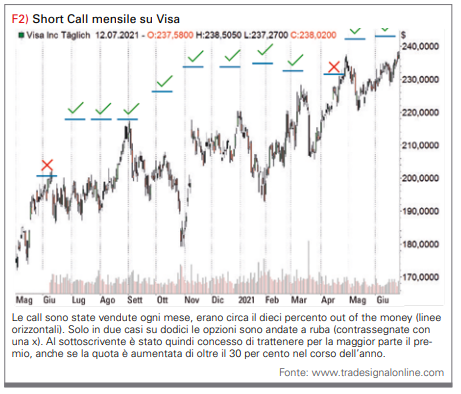

Oltre a questo vantaggio sistematico sul mercato, chi sottoscrive ha anche un vantaggio decisivo. Può avere un’opinione di mercato, ma non ne ha bisogno per avere successo. Ad esempio, diamo un’occhiata alla posizione di un sottoscrittore che ha venduto mese dopo mese per un periodo di un anno delle call su Google che erano circa il dieci percento out of the money (ovvero il prezzo base del dieci percento al di sopra del tasso attuale). La figura 2 mostra quanto successo avrebbe avuto questa strategia. I contratti di opzione che sarebbero scaduti senza valore sono contrassegnati da un segno di spunta verde. Come vedete, chi scrive avrebbe avuto successo in dieci casi su dodici, avrebbe potuto trattenere il premio ricevuto e solo in due casi avrebbe dovuto sborsare qualcosa.

È interessante che ci siano sempre casi in cui vince chi sottoscrive, ma, per quanto riguarda l’evoluzione del mercato, in realtà sbaglia. Un esempio è ottobre 2015 (indicato dalla freccia). Qui il titolo a conti fatti è aumentato, quindi si dovrebbe presumere che l’acquirente di una call abbia fatto soldi. Era il caso opposto: il sottoscrittore ha guadagnato e l’acquirente ha perso tutto il suo premio, anche se la sua opinione di mercato (aumento del prezzo delle azioni) era corretta. Questo accade continuamente e rappresenta un vantaggio decisivo del sottoscrittore rispetto all’azionista. Il sottoscrittore guadagna soldi quando il mercato si muove nella direzione “giusta”, guadagna anche quando il mercato si muove lateralmente, e può anche fare soldi se il mercato va moderatamente nella direzione “sbagliata”!

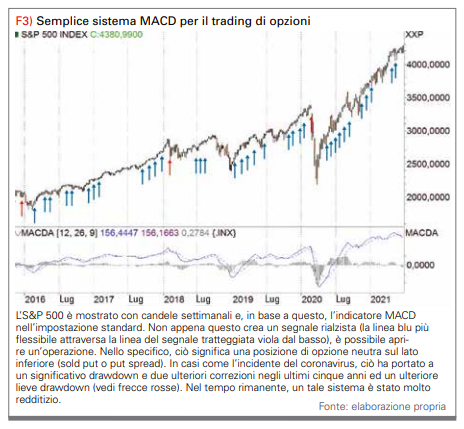

È qui che nascono le sinergie. Chiunque abbia mai avuto a che fare intensamente con gli indicatori sa che sono significativi, ma che il tasso di successo è spesso limitato con operazioni direzionali dedicate. Ora applichiamo un tale indicatore a un trade di sottoscrizione. Se un segnale MACD rialzista (Moving Average Convergence/Divergence), ad esempio, è sufficiente per fare una diagnosi “non ribassista” per realizzare un profitto, questo è un salto di qualità rispetto ai classici trade long e short.

L’autore Olaf Lieser lo applica con successo alle operazioni nell’ E-Mini-S&P-500-Futures-Options: se il segnale MACD nel grafico settimanale passa a rialzista, vende opzioni put o spread put su questo future (scadenza almeno otto settimane, delta dello short strike intorno al 20 per cento). Il fatto che sia improbabile che il mercato scenda al di sotto dei minimi più recenti nelle prossime settimane è sufficiente per determinare la direzione. I profitti maturano solo con il passare del tempo. La sfida quindi non è più “Stima dove sta andando il mercato” ma solo “Stima dove non va più”.

“Dividendo addizionale” con sottoscrittura di covered call

La strategia con le call vendute, come mostrato nell’esempio di Alphabet, può essere continuativa. Se hai la quota in portafoglio (ad esempio 100 azioni), puoi combinarla con la strategia “short call”. Il risultato è quello che probabilmente è il tipo più noto di sottoscrittura di opzioni: Covered Call Writing.

Ecco una semplice regola di esempio per impostare una tale strategia con molte azioni (100 pezzi) nel deposito, poiché Olaf Lieser trada con successo da anni: il canale di tendenza per il prezzo delle azioni è leggermente al rialzo. Se l’azione è al suo limite superiore, viene venduta una call con una durata residua di circa otto settimane e il prezzo di esercizio (= strike) appena al di sopra del canale di tendenza. Prerequisito: puoi prendere l’uno percento del prezzo dell’azione come premio di opzione. Questa opzione viene riacquistata quando sono stati raggiunti i due terzi della diminuzione di valore, che viene poi rilevata come utile. Se invece la call va in the money (l’azione sale in modo significativo), passiamo a una scadenza successiva e, se possibile, a uno strike più alto, ma senza aggiungere altro denaro. Ciò significa: la call appena venduta dovrebbe portare almeno tanto denaro quanto è stato necessario per riacquistare quella vecchia. Alternativa: contabilizzare le azioni in scadenza se la call è in the money. Se la visione del mercato sul titolo cambia generalmente in ribassista, chiudi il titolo e l’opzione. In questo modo guadagni un “dividendo aggiuntivo” per le tue posizioni azionarie.

Option Trade in sostituzione del trading azionario

Anche le tendenze al rialzo a lungo termine delle azioni possono essere tradate in modo eccellente con le opzioni, spesso con prestazioni migliori in relazione al capitale impiegato. Nella cosiddetta Poor Man’s Covered Call, le 100 azioni sono sostituite da una call acquistata a lungo termine. Idealmente, è facile da impostare in the money. A causa del capitale impiegato notevolmente più piccolo, si ha di fatto una facile leva. Ne fanno parte anche il rolling regolare della call venduta, come nella classica covered call, così come la chiusura dell’intera posizione se lo scenario rialzista non può più essere mantenuto. L’autore di questo articolo ha tradato con successo questa strategia con i propri soldi per molti anni.

Probabilità e aspettativa

Come hai notato, il trading di opzioni è tutto basato sulle probabilità. Il trader di opzioni cerca di posizionarsi sul lato destro della distribuzione selezionando abilmente il suo sistema di trading e utilizzando strumenti di opzioni adeguati. Il trader crea un vantaggio statistico nel suo metodo di trading anche prima del primo trade. Nella nuova forma, viene tradato “con un vantaggio” e quindi ha un valore atteso positivo. Questo valore atteso di un approccio può essere determinato attraverso test retrospettivi dettagliati. Se il trader esegue sistematicamente un gran numero di operazioni con un valore atteso positivo, otterrà in media un risultato positivo per tutte le operazioni. Il problema con le opzioni call e put acquistate è la perdita di valore temporale, che ogni giorno rosicchia parte del nostro capitale investito, anche se il valore sottostante non si muove affatto. Pertanto, le strategie con opzioni acquistate (long call e long put) generalmente non hanno un valore atteso positivo.

Gestione del rischio e del denaro e i grandi crash

Come per qualsiasi tipo di trading, è importante conoscere il rischio delle posizioni inserite e una possibile perdita per abbinare le dimensioni del tuo conto. La gestione del rischio e del denaro è un must! In generale, il rischio è maggiore con i contratti venduti “nudi” e corrisponde grosso modo a quello del sottostante, che entra in gioco quando ci sono forti movimenti. Molte strategie di opzioni consistono in una combinazione di contratti e hanno un limite di perdita integrato. In caso contrario, tuttavia, sono necessarie anche qui regole per limitare manualmente una perdita. Nel determinare le dimensioni delle posizioni, le perdite massime accettabili devono essere prese in considerazione sin dall’inizio. Una regola collaudata per le posizioni di sottoscrizione è quella di chiudere quando i contratti sono aumentati di un valore predeterminato tra il 100 e il 200 percento del premio ricevuto. La perdita massima rischiata per operazione non dovrebbe generalmente superare una percentuale bassa di una sola cifra della dimensione del conto. Statisticamente, un crash come quello di inizio 2020 si verifica solo ogni dieci anni. Il drawdown può essere un po’ più grande, ad esempio nell’intervallo percentuale superiore a una cifra. In ogni caso, tuttavia, vale quanto segue: non possiamo permetterci di danneggiare in modo permanente il nostro deposito in un tale incidente. In tutto questo, sii consapevole dei rischi di cluster nelle tue posizioni. I valori sottostanti con una forte correlazione positiva sono da considerare come una posizione.

Conclusione

Il trading di opzioni è un mestiere da imparare. Se puoi farlo, puoi usarlo per ottenere un vantaggio competitivo. Buone strategie con opzioni sfruttano la struttura del mercato e, se utilizzate correttamente, consentono una maggiore tolleranza nell’opinione del mercato o un’implementazione più efficiente delle tue operazioni. La maggior parte delle strategie di opzioni prosperano combinando contratti o aggiungendo azioni al portafoglio. Si noti, tuttavia, che sono preferibili i sottostanti con opzioni liquide. Se fai i compiti e impari il mestiere, hai buone opportunità per aumentare il tuo successo di trading in modo sostenibile.

Ing. Olaf C. Lieser

Olaf Lieser ha studiato ingegneria aerospaziale a Stoccarda e in Arizona. In Optionsuniversum lavora come ingegnere software, trader e coach. Ha 30 anni di esperienza nel trading, dieci dei quali incentrati sulle opzioni. Tiene anche coaching e webinar su argomenti specifici delle opzioni. olaf.lieser@optionsuniversum.de

Christian Schwarzkopf

Dopo aver studiato economia, Christian Schwarzkopf ha lavorato per Weberbank a Berlino per un totale di 17 anni, più recentemente come capo del Tesoro. Dal 2011 è un trader freelance specializzato nel trading di opzioni. Insegna le sue strategie di trading come coach per www.optionsuniversum.de. christian@optionsuniversum.de