Riceviamo da Money.it e pubblichiamo per i nostri lettori

Il Rate of Change, meglio conosciuto come ROC è un indicatore di momentum che misura in termini percentuali la variazione di prezzo tra due periodi. Il valore non si muoverà quindi entro un range di valori prefissato, ma potrà assumere qualsiasi valore in positivo e in negativo. Appare quindi chiaro che se i corsi salgono, l’indicatore resterà al di sopra della linea dello zero. In caso di discesa delle quotazioni invece, l’andamento del ROC tenderà a star sotto la “zero line”.

La formula di calcolo è la seguente: [(chiusura-chiusura n periodi precedenti) /chiusura n periodi precedenti] *100. A livello di impostazioni, una taratura a 12 periodi viene considerata di breve periodo, fornendo quindi un numero maggiore di segnali ma, allo stesso tempo, una più alta quantità di operazioni in perdita. Al contrario, con un settaggio a 25 periodi, l’andamento dell’indicatore risulterà meno nervoso, offrendo un numero inferiore di occasioni operative, che tuttavia risultano più affidabili.

Le principali strategie sono essenzialmente due: la prima si basa sull’uso della linea dello zero. Se l’andamento dell’algoritmo supererà questo livello dal basso verso l’alto si avrà un segnale rialzista, viceversa si avrà un’indicazione ribassista. Il secondo metodo, ben più affidabile, è quello delle divergenze.

L’Ufficio Studi di Money.it fornisce alcuni esempi in modo tale da chiarire i concetti fino a qui esposti.

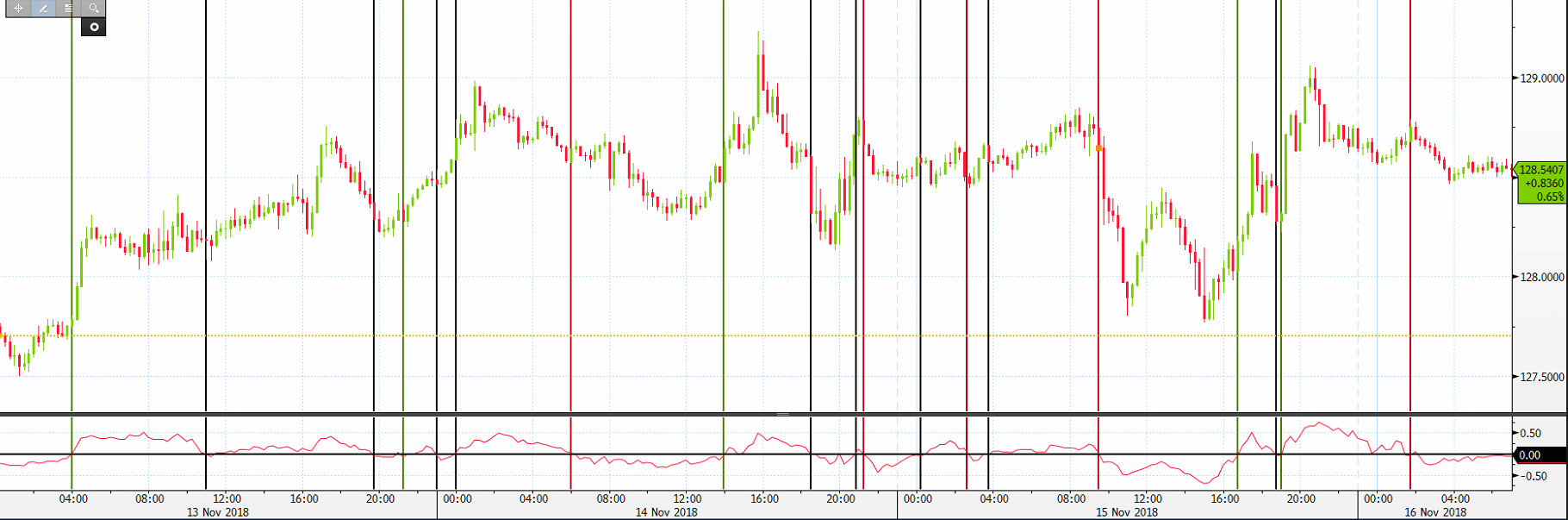

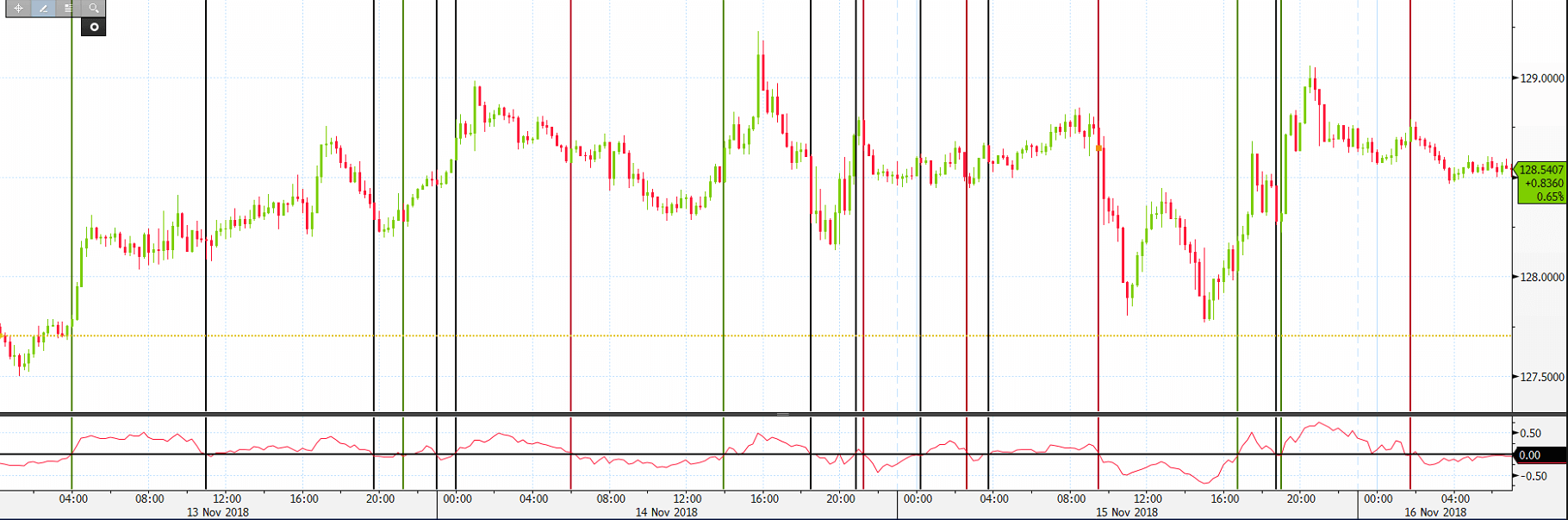

Sul grafico a 15 minuti del cross Eur/Jpy, è stato inserito un Rate of Change tarato a 25 periodi. Come si nota, il numero di segnali che si identificano osservando gli incroci dell’indicatore con la linea dello zero è estremamente elevato. Si presentano infatti diciannove segnali, di cui dieci in profitto, evidenziati da linee verticali rosse o verdi a seconda del “verso” dell’operazione. Nove trade sarebbero stati chiusi in perdita e sono indicati da linee verticali nere.

Nel lasso di tempo osservato, sembrerebbe che un’eventuale adozione di questa metodologia operativa, con un rigido piano di money management e l’adozione di alcuni filtri (come l’utilizzo di combinazioni di attraversamenti della linea dello zero con livelli statici, dinamici, pattern a candele ecc.) possa risultare profittevole.

Il problema è dato dall’ingente quantità di operazioni che il sistema genera, fatto che potrebbe creare difficoltà in alcuni traders. Inoltre, se ci dovesse essere una fase laterale prolungata, questa strategia fornisce un alto numero di falsi segnali.

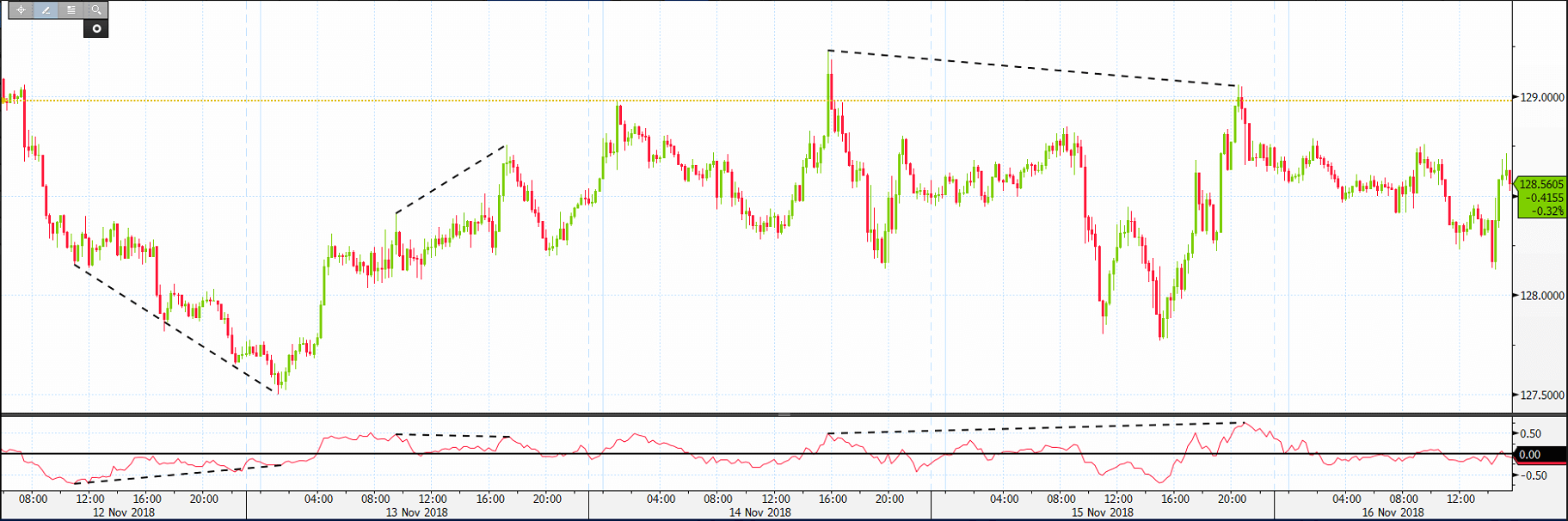

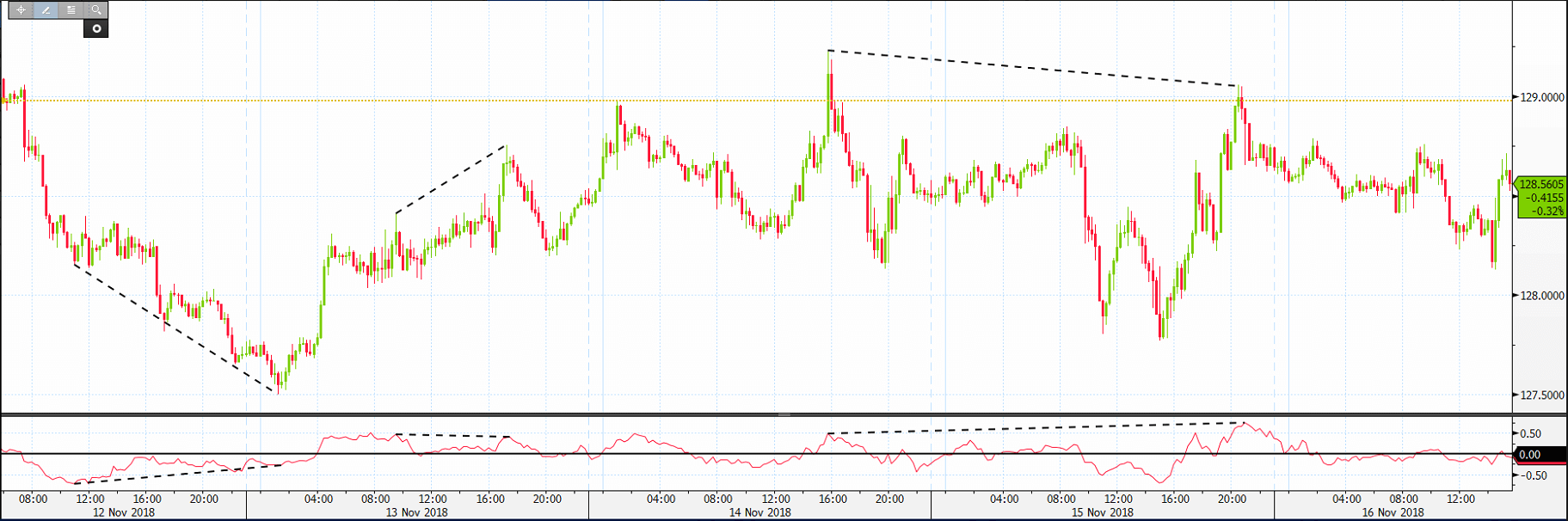

Osservando ora il medesimo grafico e considerando esclusivamente le divergenze tra prezzo e indicatore, si vedrà come si avranno solamente tre segnali che hanno generato buoni risultati. In due casi su tre inoltre si è trovato un minimo ed un massimo importante.

Trading online: filtrare i segnali del ROC

Il Rate of Change, meglio conosciuto come ROC è un indicatore di momentum che misura in termini percentuali la variazione di prezzo tra due periodi. Il valore non si muoverà quindi entro un range di valori prefissato, ma potrà assumere qualsiasi valore in positivo e in negativo. Appare quindi chiaro che se i corsi salgono, l’indicatore resterà al di sopra della linea dello zero. In caso di discesa delle quotazioni invece, l’andamento del ROC tenderà a star sotto la “zero line”.

La formula di calcolo è la seguente: [(chiusura-chiusura n periodi precedenti) /chiusura n periodi precedenti] *100. A livello di impostazioni, una taratura a 12 periodi viene considerata di breve periodo, fornendo quindi un numero maggiore di segnali ma, allo stesso tempo, una più alta quantità di operazioni in perdita. Al contrario, con un settaggio a 25 periodi, l’andamento dell’indicatore risulterà meno nervoso, offrendo un numero inferiore di occasioni operative, che tuttavia risultano più affidabili.

Le principali strategie sono essenzialmente due: la prima si basa sull’uso della linea dello zero. Se l’andamento dell’algoritmo supererà questo livello dal basso verso l’alto si avrà un segnale rialzista, viceversa si avrà un’indicazione ribassista. Il secondo metodo, ben più affidabile, è quello delle divergenze.

L’Ufficio Studi di Money.it fornisce alcuni esempi in modo tale da chiarire i concetti fino a qui esposti.

Sul grafico a 15 minuti del cross Eur/Jpy, è stato inserito un Rate of Change tarato a 25 periodi. Come si nota, il numero di segnali che si identificano osservando gli incroci dell’indicatore con la linea dello zero è estremamente elevato. Si presentano infatti diciannove segnali, di cui dieci in profitto, evidenziati da linee verticali rosse o verdi a seconda del “verso” dell’operazione. Nove trade sarebbero stati chiusi in perdita e sono indicati da linee verticali nere.

Nel lasso di tempo osservato, sembrerebbe che un’eventuale adozione di questa metodologia operativa, con un rigido piano di money management e l’adozione di alcuni filtri (come l’utilizzo di combinazioni di attraversamenti della linea dello zero con livelli statici, dinamici, pattern a candele ecc.) possa risultare profittevole.

Il problema è dato dall’ingente quantità di operazioni che il sistema genera, fatto che potrebbe creare difficoltà in alcuni traders. Inoltre, se ci dovesse essere una fase laterale prolungata, questa strategia fornisce un alto numero di falsi segnali.

Osservando ora il medesimo grafico e considerando esclusivamente le divergenze tra prezzo e indicatore, si vedrà come si avranno solamente tre segnali che hanno generato buoni risultati. In due casi su tre inoltre si è trovato un minimo ed un massimo importante.

Dalla Redazione di TRADERS’ Magazine