Riceviamo da Money.it e pubblichiamo per i nostri lettori

Quando un trend giunge a maturazione, i prezzi tendono a formare delle configurazioni grafiche che preannunciano un’inversione della direzione intrapresa precedentemente. Più il movimento dominante dei corsi è intenso, più il suo pattern di inversione sarà valido.

Recuperando le nozioni di base, una tendenza è rialzista quando i prezzi presentano una serie di massimi e minimi crescenti viceversa essa è ribassista quando i top e i bottom nel chart assumono un andamento decrescente.

Una distinzione generale si può fare tra i pattern di analisi tecnica classica e quelli di analisi dei grafici a candele, di grande diffusione tra gli operatori. La principale differenza tra queste due categorie è quella data dalle tempistiche di formazione: tra le figure classiche infatti, più tempo e spazio prendono le quotazioni per formare il pattern, più essi possono considerarsi affidabili.

Nell’analisi a candele invece, lo spazio e il tempo di formazione è ben definito a seconda del time frame con cui si visualizza il chart: si pensi ad esempio alla figura di engulfing, che è formata da due barre con il corpo della seconda che contiene interamente quello della prima.

Inoltre queste tipologie possono unirsi tra loro: a titolo di esempio, è infatti possibile vedere una figura di doppio minimo con i lows formati da due candele di hammer o pin bar.

Secondo l’Ufficio Studi di Money.it, le figure di inversione più importanti di analisi tecnica sono il doppio massimo, il doppio minimo, il V-reversal, il diamante e il megafono. Per quanto riguarda i pattern di analisi candlestick, i più efficaci sono l’hammer, la pin bar, le bearish e bullish engulfing, i three white soldiers/crows, la shooting star, la spinning top/bottom e la evening e morning star.

Il doppio massimo

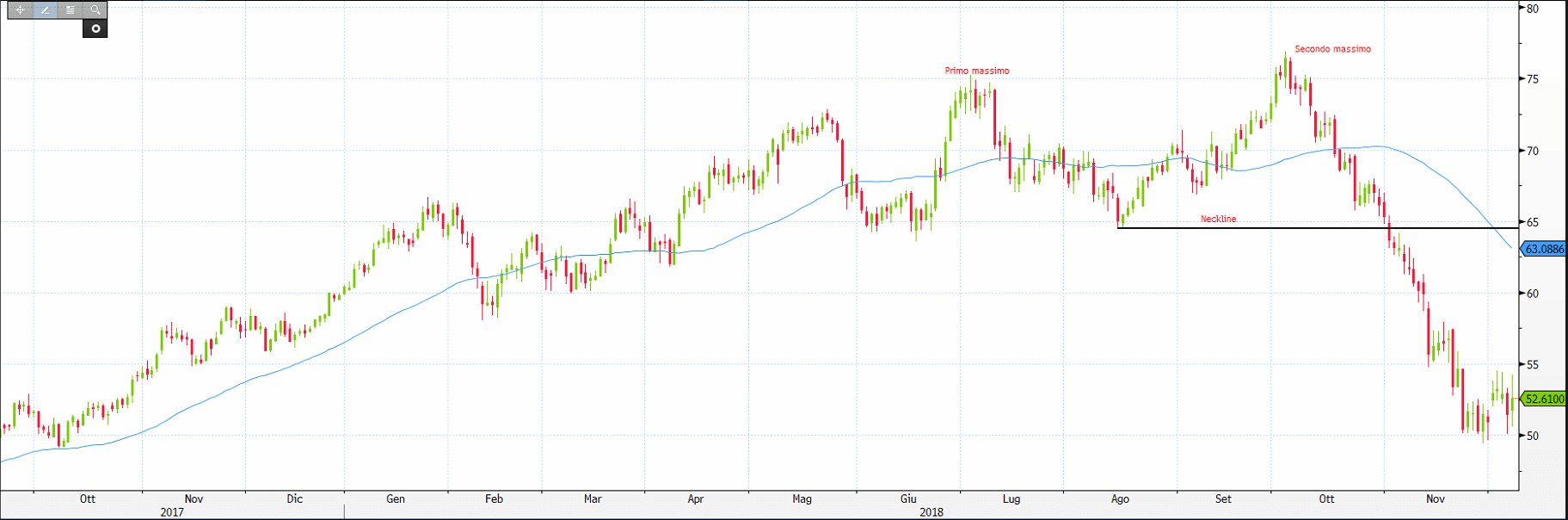

Iniziando nella trattazione di queste figure, il doppio massimo è una configurazione di topping che si forma alla fine di un trend rialzista. Nella sua costruzione, che compone la caratteristica M, dopo che i prezzi segnano un massimo, ritracciano per formare un minimo relativo. I corsi poi riprendono forza per recuperare i precedenti top, che fanno da resistenza: a ciò segue il forte ribasso che inverte definitivamente la tendenza. La conferma della figura si avrà quando le quotazioni si spingono al di sotto dei minimi della figura (la neckline).

Sul grafico giornaliero del petrolio WTI, la configurazione è piuttosto precisa e ha fatto seguito ad un movimento rialzista molto intenso. La conferma della figura, avvenuta con il breakout della neckline, ha portato velocemente ad un sell-off della materia prima.

Dalla Redazione di TRADERS’ Magazine