Riceviamo da Money.it e pubblichiamo per i nostri lettori

Uno strumento che viene spesso utilizzato dai traders sono le bande di Bollinger. Si tratta di un indicatore di volatilità ideato da John Bollinger, nella cui creazione si è ispirato alla teoria di John Hurst.

Le bande si compongono di una media del prezzo dell’asset preso in considerazione, tradizionalmente settata a 20 periodi. A questa viene aggiunta e sottratta la sua deviazione standard moltiplicata due volte. Si ottengono così delle “fasce” entro cui il prezzo veleggia per la maggior parte del tempo. Basandosi sulla volatilità, le bande tenderanno ad espandersi quando essa aumenta e a restringersi quando diminuisce.

Le fasce estreme possono inoltre essere utilizzate come linee di supporto e resistenza dinamici. In generale, le quotazioni saranno inclini a tornare sempre nell’intorno del valore della media centrale.

Come utilizzare le bande

L’Ufficio Studi di Money.it fornisce a questo proposito alcuni utilizzi che si possono fare di questo diffuso strumento. Una strategia consiste nello sfruttare le fuoriuscite dalle bande come indicazioni operative. Se quindi il prezzo dovesse uscire dalla banda superiore per poi rientrarvi velocemente, si avrà un segnale di vendita con take profit da inserire a ridosso della media centrale e stop loss sopra il massimo più alto della serie di candele al di fuori delle bande.

Al contrario, si avrà un segnale di acquisto nel caso in cui ci le quotazioni dovessero uscire e rientrare velocemente dalla banda inferiore. In tal caso lo stop loss andrà posto sotto il minimo più basso della serie di candele al di fuori della fascia e il take profit andrà inserito sulla media centrale.

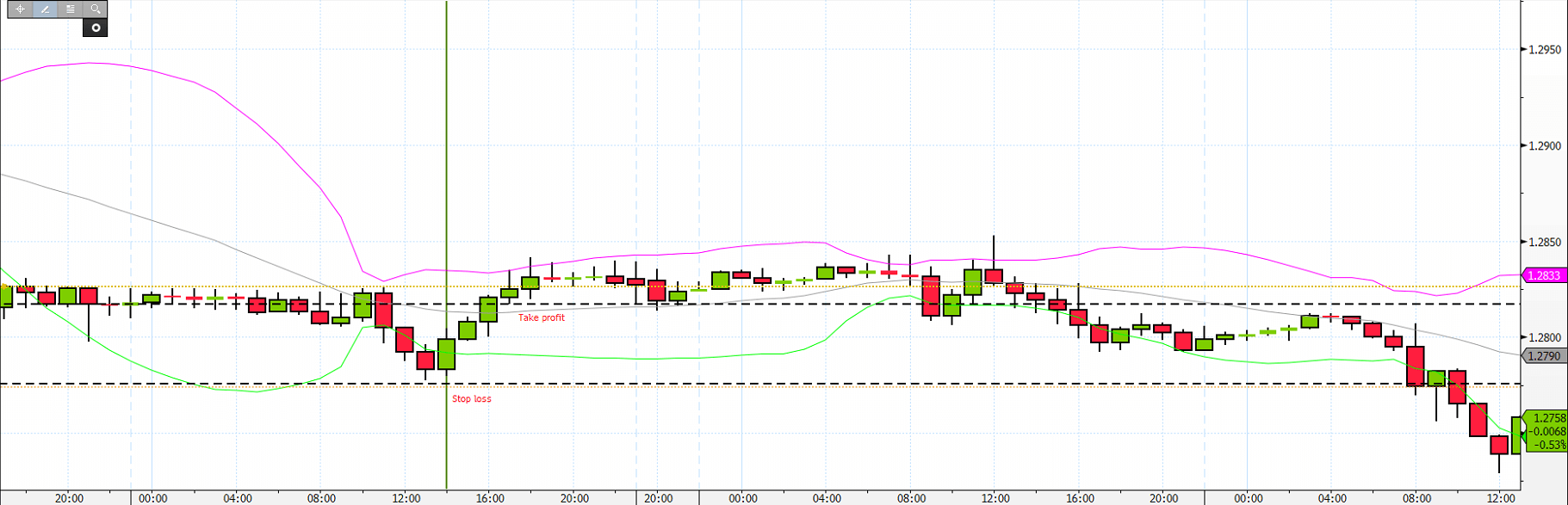

Un esempio pratico

Dall’esempio proposto sul cambio Gbp/Usd su timeframe orario, si può osservare come la strategia precedentemente descritta dia dopo poche candele un target.

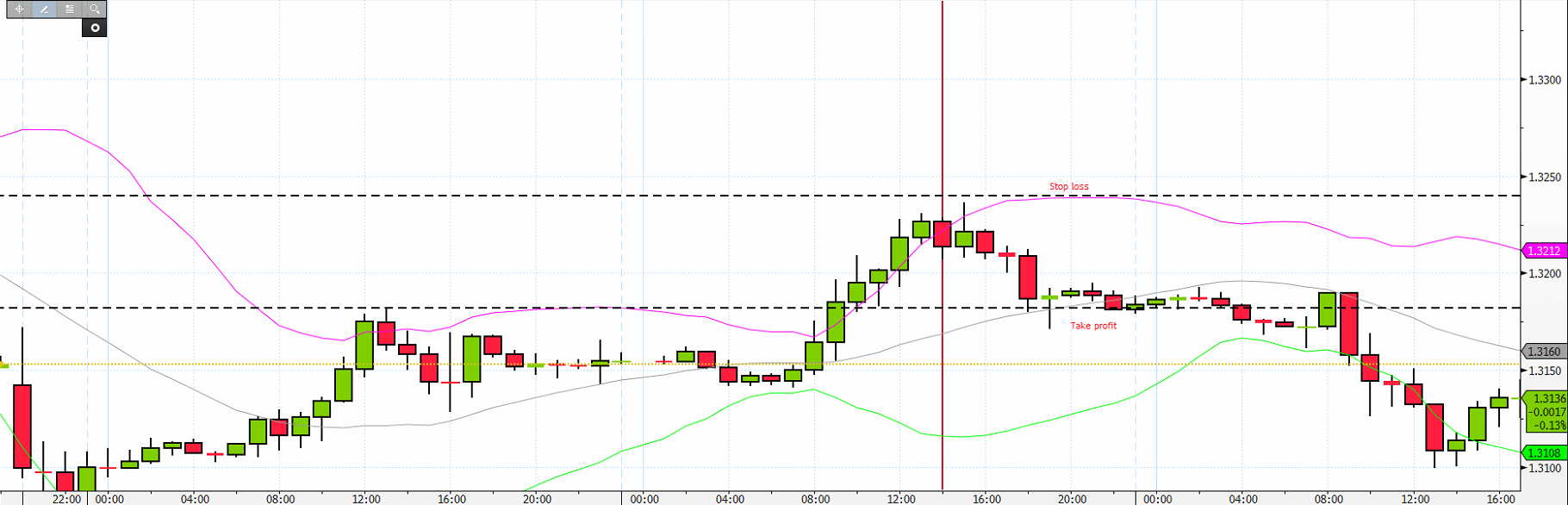

Anche questo caso, che prende in considerazione sempre il Cable con timeframe orario, fornisce un segnale valido all’uscita delle bande. In generale però, questo tipo di operatività fornisce spesso falsi segnali.

Ci sono due possibili filtri da adottare: il primo è allungare il periodo su cui sono calcolate le bande in modo tale da renderne l’andamento meno nervoso, il secondo invece è quello di abbinare i segnali dell’indicatore con quelli dati da un oscillatore, come divergenze o raggiungimento delle soglie di eccesso. In questo modo si potranno ridurre i falsi segnali, riducendo il numero di stop loss e aumentando di conseguenza la precisione delle proprie operazioni.

Dalla Redazione di TRADERS’ Magazine