Una strategia per massimizzare i profitti e ridurre le perdite nel trading di opzioni

I trader di opzioni che comprendono il delta possono sviluppare strategie che presentano un elevato potenziale di profitto senza dipendere da una particolare direzione del mercato. Vi mostreremo come funziona.

Il trading di opzioni apre dei modi per avere successo indipendentemente dalla direzione del mercato. Ma prima di occuparci delle strategie di trading, dobbiamo spiegare cosa significa veramente il termine “delta” e di come possiamo trarne vantaggio. Nel trading di opzioni, ci sono varie figure chiave che sono chiamate “Greche”. Una di queste è il Delta. Ad esempio, se il delta di un’opzione è 0,50 (o 50, a seconda del modo di scriverlo), ciò significa che il prezzo dell’opzione aumenta o diminuisce di 50 centesimi se il sottostante si sposta di un punto. Le posizioni rialziste hanno delta positivi, le posizioni ribassiste hanno valori negativi. Ad esempio, supponiamo che il titolo XYZ sia quotato a 50 euro e una call con un prezzo base di 50 euro, una durata di tre mesi e un prezzo corrente di 2,50 euro ha un delta di 53. Se ora il titolo sale di un euro a 51 euro, il delta ci dice che l’opzione call dovrebbe ora valere 53 centesimi in più, vale a dire 3,03 euro. Tuttavia, se il titolo scendesse di un euro, il valore della call diminuirebbe di 53 centesimi a 1,97 euro. Si presume che tutte le altre variabili che possono influenzare il prezzo dell’opzione rimangano costanti. Il delta aumenta quanto più l’opzione è in the money, e viceversa, diminuisce tanto meno è out of the money. In altre parole, il delta ci dice qualcosa sulla probabilità che l’opzione abbia un valore intrinseco alla scadenza. Di conseguenza, un’opzione basata sul denaro ha una probabilità del 50 percento di guadagnare denaro contante.

Cambiamenti nel delta

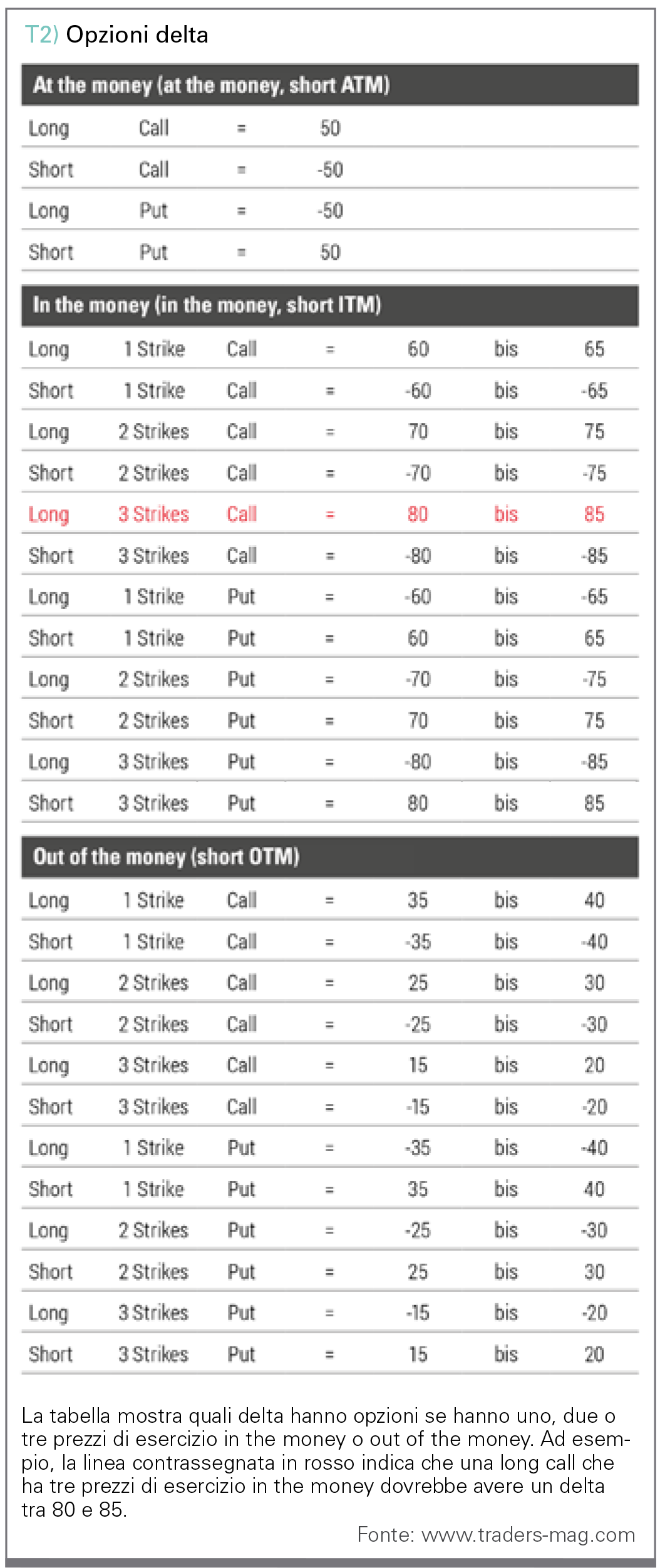

Il delta per una posizione long in un titolo è sempre +100 e per le posizioni short è -100. Rimane così, indipendentemente dal fatto che il titolo salga o scenda. Tuttavia, il delta di un’opzione cambia ad ogni movimento del titolo. E questo è esattamente ciò che rende possibile beneficiare di delta neutrali. Più un’opzione va in the money, più è simile al sottostante. Quindi, il delta di opzioni che sono molto vicine in the money approssima il valore 100 e viceversa il valore zero, se l’opzione è molto lontano out of the money. Questo perché è necessario un movimento molto forte per rimettere l’opzione in the money. La tabella 2 mostra i delta di opzioni più vicini o più lontani dal prezzo di esercizio. Questi non sono numeri esatti, ma illustrano come funziona il delta.

Cosa significa un delta neutrale?

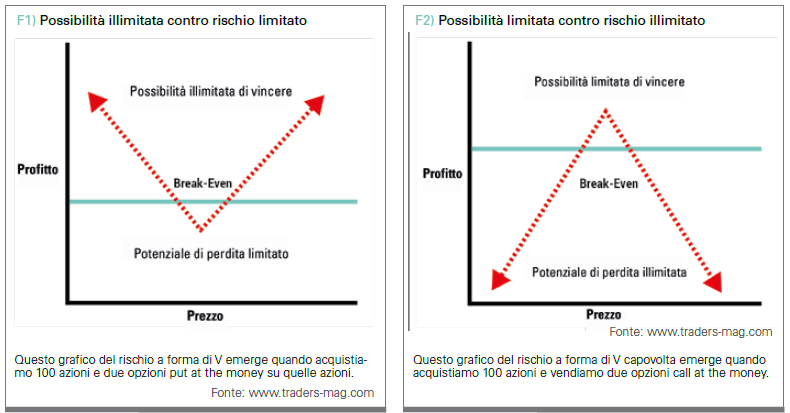

Un trade delta neutrale funziona con strategie di copertura che portano a un delta totale pari a zero. L’idea qui è che se il mercato scende o sale, il delta cambierà e il trader può beneficiare di questo movimento riorientando il trade in un delta neutrale. Se andiamo long con 100 titoli, il delta è 100. Quindi cosa bisogna fare per raggiungere un delta neutrale? Esistono diversi modi: quello più semplice sarebbe di acquistare due put at the money. Il loro delta è di circa -50. Se si acquistano due opzioni put, che insieme hanno un delta di -100, il delta della posizione complessiva ritorna a zero. Si potrebbe ottenere a stessa cosa vendendo call? Fondamentalmente sì, ma cerchiamo di evitare posizioni le cui curve di rischio assomigliano a una V invertita.

La curva di rischio

Come trader di opzioni, è necessario creare un grafico del rischio prima di ogni trade. Questo mostra come si comporterà un trade quando si muove il sottostante. Esistono diversi modi per sviluppare strategie con un delta neutrale, ma il grafico del rischio è sempre simile a una V o a una V invertita. Siamo alla ricerca di un trade il cui rischio è limitato e le cui possibilità di vincita sono allo stesso tempo illimitate. Quindi creiamo grafici di rischio per le strategie menzionate in precedenza:

- Figura 1: long 100 titoli e long 2 opzioni put at the money

- Figura 2: long 100 titoli e short 2 opzioni call at the money

Strategie neutrali delta

Ora diamo un’occhiata alle due strategie delta neutrali più conosciute: la Long Straddle e la Synthetic Straddle. La prima è di solito un trade a più lungo termine e, a differenza della seconda, non può essere facilmente regolata. Una Long Straddle viene creata dall’acquisto simultaneo di una call e di una put con la stessa scadenza e lo stesso prezzo d’esercizio. Scegliamo un prezzo base basato at the money e riceviamo un delta neutrale. Tuttavia, ci sono alcune cose da notare: innanzitutto, la volatilità implicita delle opzioni dovrebbe essere inferiore alla media storica. D’altra parte, si dovrebbero selezionare le opzioni il cui sottostante può essere previsto vicino ad un movimento importante. La cosa speciale al riguardo: non importa in quale direzione stia andando il movimento. Supponiamo che l’asset sottostante aumenti in modo significativo. In questo caso, il valore dell’opzione call aumenta e il delta aumenta. La put perderà valore e il delta scenderà. Tuttavia, questa perdita sarà inferiore al profitto della call. Lo stesso vale al contrario se il sottostante scende bruscamente. La cosa peggiore che può succedere è che il titolo non si muova affatto e perdiamo l’intero premio necessario per costruire lo straddle. Per questo motivo, è importante concedere allo straddle abbastanza tempo e chiudere il trade solo un mese prima della scadenza. Uno straddle long e sintetico ha lo stesso grafico di rischio, ma invece di una call, il sottostante viene acquistato da sé. Di conseguenza, vengono acquistate 100 azioni e due put at the money (figura 1). Se il titolo sale bruscamente, le opzioni put perdono valore. Tuttavia, la perdita è più che compensata dai profitti delle azioni. È vero il contrario se il sottostante scende bruscamente: il valore delle put aumenta, così come il loro delta, che sovracompensa la perdita del titolo. Uno Straddle Long e Sintetico può essere regolato in determinati punti per salvare i profitti e neutralizzare nuovamente il Delta.

Conclusioni

I trade delta neutrali possono essere costruiti con sottostanti di diverse classi di asset. Sebbene richiedano una buona comprensione della materia, possono essere molto redditizi. Tuttavia, si dovrebbero evitare strategie short i cui grafici di rischio assomiglino a una V invertita.

Dalla Redazione di Traders’ Magazine