Backtest della strategia

Abbiamo già parlato del sistema Martingale in generale; ora si tratta di eseguire diversi backtest, per accertare se abbia senso tradare sul mercato valutario.

Per il backtest abbiamo preso in considerazione un periodo di 24 mesi. Per noi era importante coprire una fase di mercato che fosse ovviamente adatta non per un solo approccio Martingale: la forte rivalutazione dell’euro da 1,05 a 1,20 dollari statunitensi all’inizio del 2017 e durante l’estate. Il sistema è stato impostato con i seguenti parametri:

Dimensione del conto: 10.000 euro

Dimensioni della posizione iniziale: 0,1 lotti (10.000 euro)

Coppia di valute: EUR/USD

Obiettivo di profitto: 100 pip

Doppia posizione a: perdita di 100 pip

Periodo di tempo: dal 21.09.2015 fino al 20.09.2017

Conversione degli utili da dollaro USA in euro: 1,1933 Dollari per euro al 21 Settembre 2017

Spread: due pip (totale costi vari)

Costi di finanziamento: non considerato

Solo fortuna

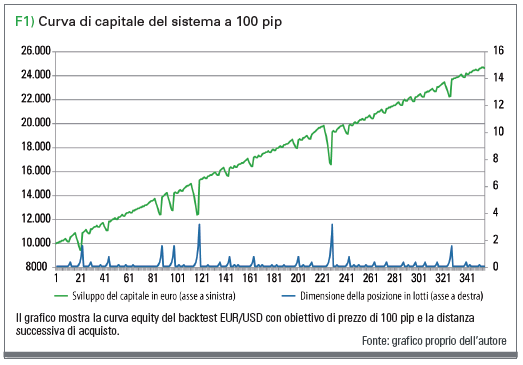

Abbiamo permesso sia il trade long che short nel backtest. Di conseguenza questo significa che quando, ad esempio, un trade long si chiude con un profitto, il trade short in cambio porterà una perdita e verrà raddoppiato. La figura 1 mostra l’andamento della curva equity di questo classico sistema di trading di Matingale con i parametri menzionati. A prima vista sembra ottimo.

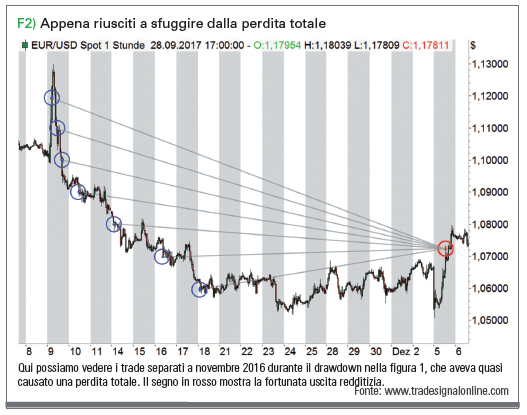

Ma osservando ogni trade si può notare che il modello poteva anche subire una perdita totale. A novembre e dicembre 2016, sull’asse X nella zona del trade numero 230, c’era una posizione tradata con una dimensione di circa 640.000 euro (6,4 lotti, vedi figura 2). Ma dopo aver aperto l’ultima posizione di oltre 3,2 lotti da questa serie, il prezzo si è girato e la posizione potrebbe chiudersi con un profitto: un puro colpo di fortuna.

Da questo esempio, possiamo vedere che il conto è sopravvissuto solo grazie al fatto che negli ultimi 14 mesi il capitale iniziale di 10.000 euro era cresciuto a 20.000 euro. Se avessimo iniziato il modello solo all’inizio di novembre 2016 con 10.000 euro, non sarebbe stato così facile. La perdita maturata al momento dell’apertura dell’ultima posizione parziale di 320.000 euro ammontava a 6.300 dollari. Un conto iniziato con soli 10.000 euro sarebbe stato pari a soli 4.375 euro. Le posizioni aperte in questo momento erano di 640.000 euro di volume nominale. Con un leverage di 1:100, sarebbe necessario depositare 6.400 euro di margine, che non sarebbe stato possibile. Supponendo la limitazione del margine, il broker probabilmente avrebbe tirato il freno di emergenza.

Inoltre, ci sarebbe stata una perdita totale, quando il tasso di cambio del 23 e 24 dicembre è sceso ulteriormente di un paio di decine di pip. Ogni pip in giù costa 64 dollari (circa 60 euro), in modo tale che più tardi, dopo un ulteriore movimento di prezzo di 73 pip, avrebbe decimato i rimanenti 4,375 euro sul conto di trading.

Nel nostro fortunato caso di sopravvivenza, il backtest mostra i seguenti risultati:

- Profitto: 14.639 euro o 146,39 per cento

- Drawdown massimo: 11.954 euro o 62,63 per cento

Distanza tra l’obiettivo di profitto e un ulteriore acquisto

Oltre al periodo di inizio, l’obiettivo di profitto e la distanza di acquisto sono ulteriori punti cruciali del modello. Per testare la loro sensibilità, eseguiamo ulteriori backtest. Fissiamo l’obiettivo di profitto e la distanza di acquisto successiva a 50 pip e lasciamo invariati i parametri rimanenti. Con questa impostazione il conto sopravvivrà. Addirittura, si quadruplica da 10.000 a 39.187 euro. Il drawdown massimo rimane relativamente basso al 45,3 per cento.

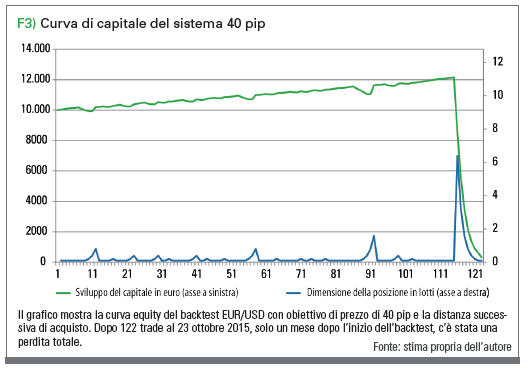

In linea di principio, più basso è l’obiettivo di profitto e la distanza di raddoppio, maggiore è il profitto possibile perché i profitti si guadagnano più rapidamente e sono necessarie solo piccole oscillazioni per uscire. Tuttavia, questo aumenta anche il rischio. Possiamo vederlo in un altro backtest, dove riduciamo entrambi i livelli a 40 pip (figura 3). Qui il risultato è sconcertante: una perdita totale dopo 122 trade il 23 ottobre 2015, solo un mese dopo l’inizio del backtest.

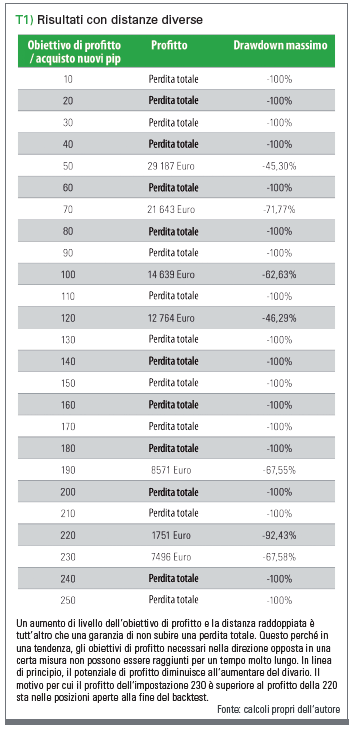

Al contrario, ciò significa che l’aumento dell’obiettivo di profitto e la distanza di raddoppio riducono la probabilità di una perdita totale? Intuitivamente risponderemmo a questa domanda con un sì. Ma vogliamo comunque saperlo esattamente e quindi abbiamo testato diversi livelli per questo motivo. L’analisi della tabella 1 mostra che un aumento del livello è una garanzia per non sperimentare una perdita totale.

Aumentare l’obiettivo di profitto

Al fine di evitare il brivido degli alti volumi di trading, è possibile calibrare il modello con un obiettivo di prezzo più elevato e raddoppiando la distanza. Ad esempio, con un valore di 50 pip abbiamo tradato con un volume di 6,4 lotti. In un caso, è stato raggiunto anche un volume di 12,8 lotti, quindi circa 2,56 milioni di euro con un solo deposito iniziale di soli 10.000 euro. Tuttavia, con l’impostazione di 100 pip, il volume massimo di un totale di 6,4 lotti è stato raggiunto solo due volte.

D’altro canto, aumentare l’obiettivo di prezzo e raddoppiare la distanza significa che il potenziale di rendimento è significativamente inferiore. A sua volta, l’impostazione con 50 pip, ha raggiunto un aumento di valore record di 29.187 euro. La relazione tra rendimento e ampiezza della distanza sembra logica. Perché ad esempio, la coppia EUR/USD oscilla tra 1,15 e 1,17, e con una piccola distanza varie posizioni possono essere chiuse con un profitto, mentre con una quantità di oltre 200 pip nessun trade può essere assolutamente chiuso.

Un esempio dovrebbe chiarire la connessione: l’EUR/USD sale inizialmente a 100 pip, e in seguito di altri 50 pip. Poi, sale di altri 100 pip, poi cade di 50 pip e così via. Per un modello Martingale, che trada l’EUR/USD short e dopo ogni 50 pip la posizione raddoppia, sarebbe sufficiente il ritracciamento di 50 pip per chiudere l’ultima posizione short con profitto. Se il modello è calibrato con 100 pip, i trade short non sarebbero mai stati eseguiti nella zona di profitto.

Conclusioni

Dopo la seconda parte della serie possiamo riassumere la nostra conclusione in tre punti:

- Il punto di inizio è fondamentale per il successo. I backtest mostrano che una certa impostazione della distanza porta al successo, ma solo un semplice cambiamento del punto di inizio e con impostazioni invariate può portare una perdita totale.

- L’aumento dell’obiettivo di profitto e il raddoppio della distanza porta a minori profitti, ma in questo modo si riduce anche notevolmente il rischio di una perdita totale, ed è trascurabile.

- Come descritto finora la strategia si basa su tutto o niente. O rimane un profitto (di solito estremamente attraente e allettante) o si verifica la perdita totale.

Al fine di sviluppare l’approccio Martingale per una strategia solida, robusta e investibile, deve essere inserita una gestione dei rischi significativa per evitare il rischio di una perdita totale.

Maik Schober

Maik Schober lavora come consulente per aziende e istituti di credito ed è specializzato nella gestione del rischio e della valuta. In privato, trada principalmente le valute principali con l’aiuto di algoritmi di trading completamente automatizzati, nonché opzioni discrezionali e futures di obbligazioni. schober@treasury-c.de

Maik Schober lavora come consulente per aziende e istituti di credito ed è specializzato nella gestione del rischio e della valuta. In privato, trada principalmente le valute principali con l’aiuto di algoritmi di trading completamente automatizzati, nonché opzioni discrezionali e futures di obbligazioni. schober@treasury-c.de

Cristof Ensslin

Cristof Ensslin è a capo della consapevole società di software FX, specializzata nell’automazione di strategie di trading incentrate su Consulenti Esperti per MetaTrader 4 & 5. Egli stesso trada Forex e opzioni su azioni. La sua versione di prova del Martingale Expert Advisors può essere scaricata gratuitamente dai lettori di TRADERS’ su www.mindfulfx.de/traders.

Cristof Ensslin è a capo della consapevole società di software FX, specializzata nell’automazione di strategie di trading incentrate su Consulenti Esperti per MetaTrader 4 & 5. Egli stesso trada Forex e opzioni su azioni. La sua versione di prova del Martingale Expert Advisors può essere scaricata gratuitamente dai lettori di TRADERS’ su www.mindfulfx.de/traders.