La stagione della borsa al microscopio

Nelle strategie stagionali, i trader investono denaro nel mercato azionario nelle stagioni che sono più promettenti dal punto di vista statistico. Il calendario viene usato come strumento di tempistica e risponde alla domanda su quando valga la pena fare un dato investimento. Ma quali titoli dovrebbero conservare o tenere in considerazione gli investitori in certe stagioni del mercato azionario? Qui, la maggior parte delle strategie di investimento stagionale si concentra sul tempismo nel mercato in generale e sugli investimenti raccomandati negli indici azionari di mercato usando un ETF. Questo articolo mostrerà una strategia di investimento stagionale provata che può essere migliorata tramite la selezione sistematica degli stock.

Ogni investitore avrà già sentito il vecchio detto del mercato azionario “sell in May and go away”, e i media segnalano con regolarità l’aumento di Natale o di fine anno. Entrambi questi detti sugli stock puntano a degli schemi ricorrenti (nelle performance di prezzo) che sono stati usati con successo in passato. La stagionalità di solito presenta un background fondamentale sul mercato azionario, che l’utente dovrebbe esplorare. Molte cose nelle nostre vite si verificano a cicli ricorrenti. Basta pensare alle stagioni e la loro influenza sulla natura. Il nostro calendario è stato sviluppato seguendo il corso del sole. Il cambiamento delle condizioni di luminosità influenza il nostro umore e quindi anche il nostro appetito per il rischio e il comportamento di investimento. Durante le vacanze, ci importa meno del mercato azionario. Tutti i principali crash degli ultimi decenni si sono verificati nei mesi estivi. Naturalmente, questa può essere una coincidenza, o magari può essere il fatto che i mesi estivi offrono un ambiente favorevole. Grosse aziende devono pubblicare fogli di bilancio una volta l’anno e i rapporti ogni trimestre. Ma i fund manager hanno anche un conto annuale e ottengono un budget di rischio per ogni anno di calendario. Questo influenza il loro comportamento, che di rimando influisce sullo sviluppo dei prezzi. Molti investitori al dettaglio hanno un piano di risparmi e risparmiano una quota fissa ogni mese. Quindi, il denaro fluisce regolarmente nei mercati tramite i fondi. Ma anche eventi regolari come le elezioni o le riunioni della Banca centrale hanno un’influenza sul mercato azionario e possono essere utilizzati.

L’effetto Halloween

Quello meglio studiato dal punto di vista scientifico è il cosiddetto effetto Halloween. Nella strategia di Halloween, l’ingresso sul mercato azionario avviene regolarmente dopo Halloween (31 ottobre), ossia all’inizio di novembre. Le posizioni verranno quindi trattenute fino alla fine di aprile. Con questa strategia, si investe in equity solo durante i mesi invernali e si tradra sul mercato più sicuro per il denaro durante i mesi estivi. L’effetto Halloween venne studiato nel 2012 dal professor Jacobsen dell’Università di Edimburgo in uno studio condotto su 108 paesi. In oltre 81 di essi, venne dimostrato un ricavo significativamente più alto nei mesi invernali (da novembre a aprile) in confronto ai mesi estivi (da maggio a ottobre). L’effetto è più pronunciato nelle nazioni industrializzate e nelle leader fra quelle in via di sviluppo. L’effetto Halloween è diffuso in Europa, Nord America e Asia e non è diminuito con l’andare del tempo. Il professor Ben Jacobsen esaminò l’effetto già nel 2002 per 37 paesi.[1] Dieci anni più tardi, in 36 di questi paesi, continuò a vedere un valore aggiunto della strategia di Halloween rispetto alla strategia buy & hold. Per il mercato azionario britannico, i creatori dello studio vedono buone possibilità di sconfiggere il mercato con la strategia Halloween. Con un orizzonte di investimento di cinque anni, la probabilità di battere il mercato è dell’80%; a 10 anni, sale addirittura al 90%. Il generale, il Prof. Ben Jacobsen vede nell’effetto Halloween una forte anomalia di mercato, che è aumentata piuttosto che diminuire nel passato più recente. Considera la stagione delle feste e il cambiamento nelle condizioni di luminosità come le cause principali dell’effetto Halloween.[2]

L’effetto dimensionale di gennaio

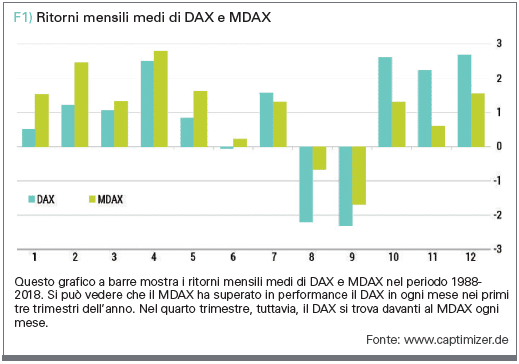

Già nel 1981, Rolf Banz fu il primo a mostrare che i titoli di piccole aziende superavano come performance le azioni delle aziende più grandi.[3] L’effetto dimensionale venne quindi esaminato di frequente e confermato dagli scienziati. Nel 1983, Donald Keim pubblicò uno studio che analizzava i ritorni in eccesso delle piccole aziende in base ai mesi di calendario in confronto alle aziende di grosse dimensioni. Notò che tra il 1963 e il 1979, le equity USA formavano circa il 50% dei ritorni in eccesso generali di gennaio.[4] Questo suggerisce che vale particolarmente la pena investire nelle azioni più piccole all’inizio dell’anno. Anche il professor Richard Stehle dimostrò l’effetto dimensionale in generale e quello di gennaio nello specifico per il periodo 1954 al 1990 sul mercato azionario tedesco.[5] La figura 1 mostra i ritorni mensili medi del DAX e del MDAX nel periodo dal 1988 al 2017. È chiaro che il MDAX, che rappresenta le aziende più piccole, è in cima nei primi tre trimestri dell’anno. Nel quarto trimestre, le cose cambiano e le grosse aziende sono chiaramente in vantaggio.

Strategia stagionale combinata con ETF

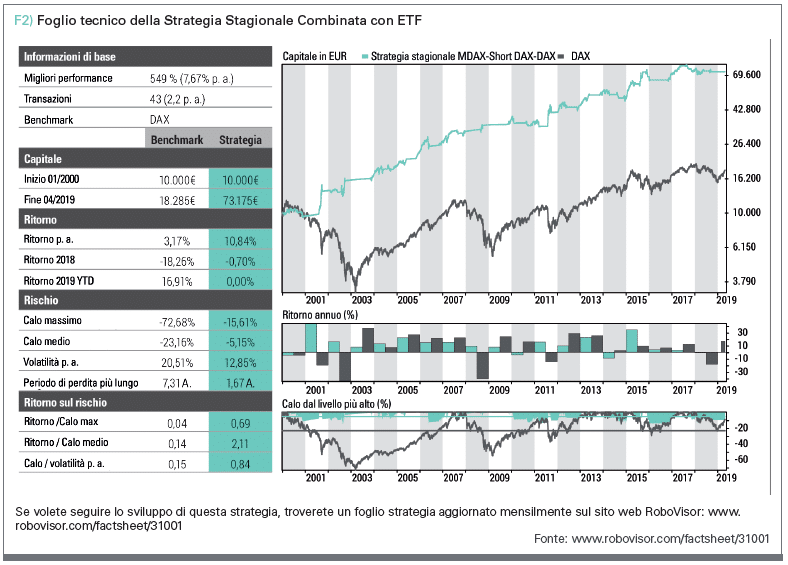

Già nel 2015, l’autore Ralf Malisch ha pubblicato un articolo sulla “Strategia Stagionale MDAX-ShortDAX-DAX” sviluppata da me. La strategia combina le anomalie del mercato stagionali di Halloween e gli effetti dimensionali di gennaio con l’approccio trend following.[6] Questa strategia investirà nelle aziende più piccole all’inizio dell’anno attraverso un MDAX-ETF per trarre vantaggio dall’effetto dimensionale di gennaio. Tuttavia, verrà controllato in anticipo se il MDAX-ETF si trova davvero all’interno di un trend positivo a gennaio. In questo caso, la posizione verrà trattenuta fino alla fine di maggio. Altrimenti non ci sarà l’investimento e il denaro verrà parcheggiato nel conto. Nei mesi statisticamente deboli per il mercato azionario di agosto e settembre, il denaro verrà investito in un Short-DAX-ETF se il rallentamento stagionale è confermato da un DAX bearish. Si suppongono prezzi in caduta nel DAX poiché il declino stagionale è più forte per le grosse aziende rispetto alle aziende più piccole del MDAX. La posizione verrà trattenuta fino alla fine di settembre. Se non c’è conferma di un trend verso il basso, il denaro rimane fermo. Sfruttiamo l’aumento di fine anno a novembre e dicembre con un DAX ETF quando il DAX mostra un trend verso l’alto a novembre. Questa volta, si investe nelle grosse aziende, poiché queste tendono a superare in performance gli stock più piccoli MDAX nel trimestre finale. La posizione verrà quindi trattenuta fino alla fine di dicembre. Per tutte le transazioni, viene sempre investito tutto il capitale disponibile nel rispettivo ETF e viene impostato uno stop al 5%. La combinazione di schemi stagionali e trend following ha pagato nel periodo di test dal gennaio 2000 fino ad aprile 2019. Con un ritorno annuo del 10,8%, la strategia ha chiaramente superato in performance l’indice benchmark DAX (solo 3,2% annuale). Anche con un rischio, questa strategia semplice potrebbe andare a segno anche con poche transazioni l’anno. Con un declino massimo inferiore al 16%, questa strategia stagionale presenta significativamente meno stress del DAX (-72%). Questa strategia è stata in grado di sopravvivere quasi senza alcun danno al 2018 con lo 0,7% in meno, mentre il DAX perdeva più del 18%. La situazione appare invertita nel primo trimestre 2019. Mentre il MDAX si trovava ancora in un trend verso il basso all’inizio dell’anno, la strategia stagionale non è riuscita a recuperare e non c’è stata la possibilità di sfruttare la forte salita del mercato tedesco.

Selezione stock

È possibile migliorare le performance di investimento tramite la selezione sistematica degli stock? Vale la pena implementare una strategia stagionale con i singoli titoli? Dapprincipio, si potrebbe investire in una selezione di titoli MDAX all’inizio dell’anno e trattenerli fino alla stagione estiva. Nel terzo trimestre poi si selezionano gli stock del DAX.

Ritorni più alti con meno rischio

Un ritorno più alto significa anche un rischio più alto. Questo principio è noto naturalmente a tanti investitori e si trova scritto in molti manuali. Ma un’anomalia di mercato ben nota e ampiamente testata sfida questo principio e può essere usata come punto di partenza per sviluppare una selezione di stock sistematica. Una serie di ricerche scientifiche mostra che gli stock a bassa volatilità, a basso rischio, generano dei ritorni più alti sul lungo termine rispetto agli stock volatili ad alto rischio. Il ritorno medio di una strategia a bassa volatilità sul lungo termine è più o meno la stessa dell’indice benchmark. I cali della strategia a bassa volatilità sono più bassi nel mercato bear, ma si viene ricompensati con performance più basse nel mercato bull. Tuttavia, se si guarda il ritorno regolato secondo il rischio, il vantaggio di questo approccio diventa chiaro. Il paradosso del fatto che gli stock a basso rischio possono far diventare ricchi e gli stock rischiosi possono far diventare poveri venne descritto dal professore del tesoro USA Robert Haugen nel 1975.[7] Lo sfruttamento di questa anomalia di mercato a bassa volatilità è favorevole per gli stock della seconda serie e il periodo vantaggioso è all’inizio dell’anno.

Alta stagione per stock grandi, relativamente forti

Una Strategia di Forza Relativa investe in maniera sistematica negli stock vincenti del passato poiché c’è alta probabilità che si troveranno tra i vincenti anche in un futuro prossimo. La ricerca empirica mostra che l’effetto del momentum è rilevabile sul mercato azionario statunitense da circa duecento anni. Anche Eugen Fama, il padre dell’ipotesi del mercato dell’efficienza e premio Nobel per l’economia, chiamò il momentum “l’anomalia di mercato più importante”. Disse anche che, secondo la sua teoria, l’effetto di momentum non dovrebbe esistere. Se si usa la forza relativa per selezione degli stock, si comprende rapidamente che questo approccio porta a risultati significativamente migliori su un universo di stock ampio come il HDAX piuttosto che sugli stock nell’indice blue chip DAX. Ci sono diversi studi scientifici che mostrano che l’effetto momentum è molto più pronunciato per gli stock nella seconda serie. Tuttavia, ci sono delle eccezioni stagionali che si possono usare nella selezione degli stock. In una ricerca scientifica del 2007, Richard Sias descrive il fenomeno che le equity relativamente forti superano in performance delle equity relativamente deboli a dicembre. A gennaio, questo effetto è esattamente l’opposto, e i titoli relativamente deboli si comportano molto meglio. Sias attribuisce questo effetto alla vetrina di investitori istituzionali. Perciò, questo effetto aumenta anche negli stock ad alta liquidità, che vengono preferibilmente acquistati da investitori istituzionali.[8] Anche Gray e Vogel investigarono su questo effetto per le equity statunitensi tra il 1927 e il 2014, confermando i risultati di Sia. Gray e Vogel presentavano dei ritorni mensili medi del 2,38% a novembre e del 2,95% a dicembre con equity relativamente forti. A gennaio, il ritorno mensile medio dell’1,19% è positivo, ma qui i titoli relativamente deboli con il 2,91% si comportavano molto meglio.[9] Questo diede adito all’idea di investire in share DAX relativamente forti nel quarto trimestre.

Le regole di investimento

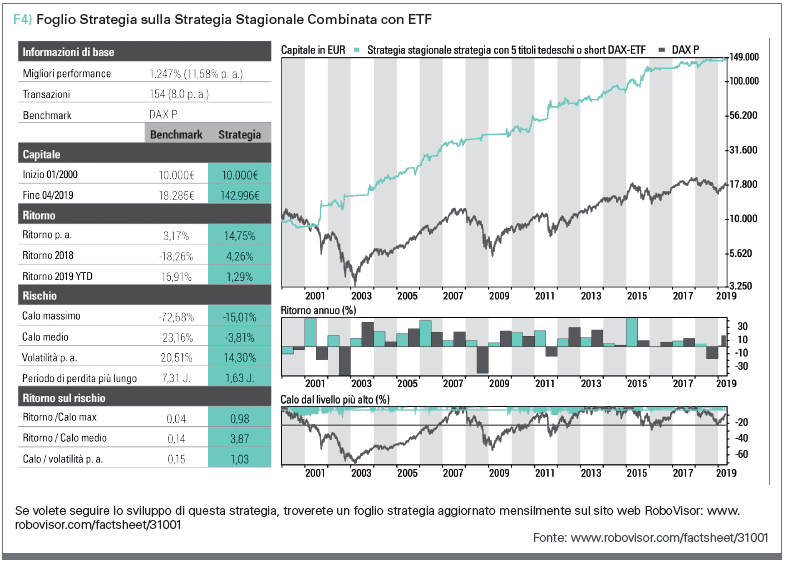

Questa strategia di selezione stock stagionale consiste in tre sotto-strategie e combina gli effetti stagionali con una selezione degli stock selezionati in maniera speciale. La prima sotto-strategia investe in cinque stock difensivi del MDAX nel primo trimestre di ogni anno, quando il MDAX si trova in un trend verso l’altro, e trattiene questi stock fino ai primi di luglio. Raggiungere uno stop del 10% dà come risultato una vendita precoce dello stock. Se l’indice MDAX si trova sopra la sua media mobile a 130 giorni, si investirà ugualmente nei cinque stock MDAX con la volatilità storica più bassa degli ultimi 130 giorni. La seconda sotto-strategia si concentra sui prezzi in discesa quando il DAX mostra un trend negativo in agosto. Si investe quindi in uno ShortDAX ETF e si trattiene la posizione fino alla fine di settembre. Uno stop al 5% assicura un’uscita anticipata. Il trend è considerato verso il basso quando l’indice DAX si trova al di sotto della sua media a 130 giorni. La terza sotto-strategia utilizza l’aumento di fine anno e investe in cinque stock relativamente forti del DAX. Le posizioni si tengono fino alla fine di dicembre, a meno che non si raggiunga prima uno stop al 10%. La forza relativa viene determinata dai ricavi da inizio anno e quindi investita nei cinque stock del DAX che sono saliti di più dal limite dell’anno. Il filtro di trend dall’inizio dell’anno agisce anche in questa occasione. Per un investimento, si presuppone che il DAX sia almeno del 3% più alto rispetto agli inizi dell’anno.

Risultati di investimento della strategia di selezione stock stagionale

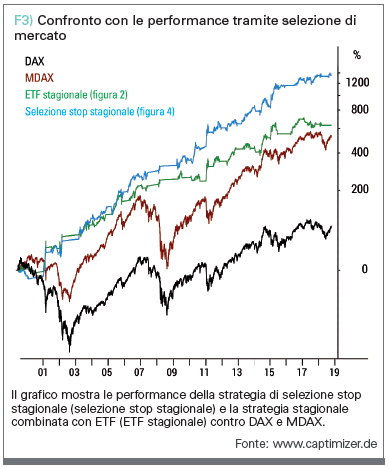

La simulazione prende in considerazione un costo di transazione dello 0,1% per acquisto e vendita. La liquidità è stata investita nel mercato monetario al tasso di mercato Eonia. In aggiunta, è stato preso in considerazione il preconcetto di sopravvivenza e la selezione è basata solo sui titoli che erano correntemente anche nel DAD o nel MDAX. Se aveste simulato con la composizione corrente dell’indice, i risultati sarebbero stati molto migliori, ma irrealistici. Anche però con un universo di investimento corretto, la strategia può chiaramente superare in performance l’indice benchmark DAX, ma anche il MDAX e la strategia stagionale con gli ETF. La figura 3 mostra le performance di entrambe le strategie stagionali e di entrambi gli indici di benchmark. Cosa notevole, i ricavi sono stati significativamente più alti rispetto alla strategia stagionale ETF, tuttavia, anche il rischio, misurato secondo il declino massimo, anche con un – 15% è leggermente declinato. Perciò, c’è un ritorno annuale al declino massimo dello 0,98% nella strategia di selezione stock stagionale e dello 0,70% nella strategia stagionale ETF. È per questo che vale la pena fare uno sforzo extra nella selezione degli stock.

Oliver Paesler

Oliver Paesler non solo sviluppa strategie di investimento ma anche il software corrispondente con Captimizer (www.captimizer.de) per crearle e testarle. Gli investitori privati possono seguire le sue strategie con il robot di investimento RoboVisor (www.robovisor.de). Condivide la sua conoscenza come autore di manuali e sul suo canale YouTube (www.youtube.com/c/OliverPaesler).

- Cf. Sven Bouman and Ben Jacobsen, 2002, “The Halloween Indicator, ‘Sell in May and Go Away’: Another Puzzle” American Economic Review, 92 (5): 1618-1635 ↑

- Cf. Ben Jacobsen and Cherry Yi Zhang, 2012, “The Halloween Indicator, ‘Sell in May and Go Away’: An Even Bigger Puzzle” ↑

- Cf. Rolf Banz, The Relationship between Return and Market Value of Common Stocks, Journal of Financial Economics 9/1981 ↑

- Cf. Donald Keim, Size-related Anomalies and Stock Return Seasonality, Journal of Financial Economics 12/1983, pages 13-32 ↑

- Cf. Richard Stehle, “The Size Effect on the German Stock Market”, Journal of Banking Law and Banking 1/1997 ↑

- Cf. Ralf Malisch, “Systematic goal”, Smart Investor 7/2015 ↑

- Cf. Pim van Vliet and Jan de Koning, “High Returns from Low Risk”, 1st edition 2017, pp. 55-56 ↑

- Cf. Richard Sias, “Causes and Seasonality of Momentum Profits,” Financial Analysts Journal, Volume 63, 2007 ↑

- Cf. Wesley Gray and Jack Vogel, “Quantitative Momentum”, 2016, p. 114 ↑