Il volume può dire molto su cosa aspettarsi dal mercato, per questo sarebbe opportuno seguirne il flusso e misurarne coagulo volumetrico, pressione e velocità.

L’analisi tecnica poggia su tre cardini fondamentali: prezzo, tempo e volume. La maggior parte dei trader si concentra spesso sulla relazione tra prezzo e tempo, ma presta relativamente meno attenzione al volume. Tuttavia, il volume è un aspetto integrale del movimento dei prezzi delle azioni, pertanto è utile studiarne attentamente le informazioni fornite.

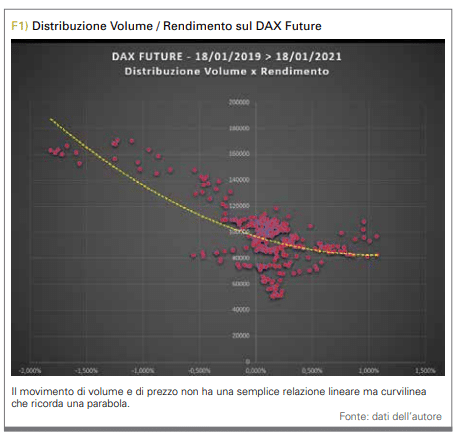

Per comprendere meglio la relazione tra volume e variazione del prezzo (volatilità), diamo un’occhiata alla correlazione tra volume e relativo movimento dei prezzi.

Utilizzando il Future DAX come proxy, abbiamo esaminato il rendimento medio a 25 giorni rispetto al volume medio a 25 giorni, ricavati dalla serie storica giornaliera dal 18 gennaio 2019 al 15 gennaio 2021.

Come si può vedere dal grafico in figura 1, il movimento di volume e di prezzo non hanno una semplice relazione lineare. La misura migliore è una relazione curvilinea che ricorda una parabola.

Si possono fare diverse osservazioni osservando questo grafico: innanzitutto a volumi inferiori al volume di vertice (flesso inferiore della parabola) di 80.000 contratti giornalieri, l’intervallo delle oscillazioni tende ad accorciarsi tra 0,50 e 1%.

Si noti che al di sotto del volume del vertice, il ritorno varia tra 0 e + 0,25%. È interessante notare che il volume mediano è di circa 95.000, non molto lontano dal volume del vertice di 84.000, ciò significa che solo il volume nella metà superiore di tutto il volume è associato a variazioni significative del prezzo.

Il volume è correlato all’ampiezza del movimento dei prezzi ma non alla sua direzione. Infine, il movimento dei prezzi è associato a volumi elevati e volumi che stanno aumentando a un ritmo parabolico.

Sebbene la parabola sia sempre rivolta verso l’alto, la curva raramente è perfettamente simmetrica e può essere inclinata verso il lato positivo o, come in questo caso, il lato negativo. Naturalmente, l’inclinazione della parabola varierà per altri periodi di tempo o per altri titoli.

Un vecchio adagio sostiene che i prezzi scendono da soli, ma ci vuole volume per spingerli verso l’alto. Dal grafico possiamo notare come i dati mostrano il contrario, poiché il volume medio nei giorni in rialzo è di circa il 27% inferiore alla media del periodo considerato (91.242 contratti al rialzo contro 116.688 contratti al ribasso).

Contrariamente alla tradizione, analizzando questi dati, un aumento di volume è più coerente alla caduta dei prezzi, rispetto all’aumento degli stessi.

In sintesi, è il volume la causa del movimento dei prezzi e più volume viene tradato, più i prezzi si muovono.

Ma quale potrebbe essere la causa? Invece del volume che causa la variazione di prezzo, proviamo a considerare l’ipotesi che sia la variazione di prezzo a tirarsi dietro la variazione di volume, inducendo gli acquirenti o i venditori ad agire.

Uno dei primi pionieri dell’analisi volumetrica, H.M. Gartley, aveva già posto questa domanda negli anni ’30: “È il volume che causa variazioni di prezzo o le variazioni di prezzo generano più o meno volume?”

Non esiste una risposta semplice a questa domanda. Una recente ricerca accademica ha proposto diverse ipotesi: Il protocollo MDH (Mix Distribution Hypotesis) sostiene che le informazioni arrivano a mercato praticamente simultaneamente e si traducono in effetti quasi simultanei sul volume e sui prezzi degli scambi. Ciò implica che il volume non può essere utilizzato per prevedere il movimento futuro dei prezzi, poiché non vi è alcun ritardo apprezzabile.

Un’altra ipotesi, cioè quella sull’arrivo di informazioni sequenziali (SIAH), ritiene che non tutti gli operatori ricevano informazioni alla stessa velocità e pertanto ci si può aspettare un trade-off nel momento in cui i trader informati agiscono e successivamente i trader non informati reagiscono.

I trader informati sono quelli con accesso alle informazioni fondamentali sulla società o ai dati sul flusso degli ordini non disponibili al pubblico.

Questo paradigma è stato a lungo tenuto in considerazione dai trader professionali di tutto il mondo e costituisce la base di molti indicatori tecnici basati sul flusso del volume. È diffusa la convinzione nel sostenere che maggiore è la differenza di opinione sulle informazioni che raggiungono gli operatori, maggiore è la volatilità e il volume che ne deriveranno. Poiché i trader informati sono per definizione più informati e quindi meno sorpresi dalle informazioni man mano che diventano pubbliche, contribuiscono molto meno alla volatilità in eccesso rispetto ai piccoli operatori, solitamente non informati.

La valutazione errata delle informazioni induce quindi gli operatori informati ad adeguare i loro portafogli e ciò causerebbe la volatilità con picchi di volume per brevi periodi di tempo, di solito misurati in ore o al massimo in qualche giorno.

Dimostrazioni empiriche evidenziano poi come le suddette ipotesi siano complementari, anziché reciprocamente esclusive e a validarne l’efficacia sono state avanzate prove a sostegno di entrambe.

Pertanto, mentre il protocollo MDH comporta l’effetto simultaneo di nuove informazioni sul volume e sulla volatilità, ciò non esclude diversi sottogruppi di mercato che reagiscono in modi diversi a nuove informazioni.

In conclusione, i test effettuati da Volcharts indicano che la volatilità dei prezzi induce un aumento del volume degli scambi da parte dei piccoli operatori, piuttosto che viceversa, mentre negli ambienti professionali sembra valere il contrario con evidenti spostamenti di prezzo “stimolati” dal volume, cosa peraltro già spiegata leggendo il grafico riportato.

L’opportunità di un attento studio del volume è quindi finalizzata ad accorciare il Trade-Off tra l’agire dei grossi operatori e il reagire dei piccoli, a tutto vantaggio di una risposta corretta da parte di questi ultimi ai tentativi degli istituzionali di “disinformare” il mercato.

Fabio Michettoni

Fabio Michettoni è attivo sui mercati dal 1988. Dopo una breve esperienza come operatore alla Borsa di Milano, nel 1991 approfondisce gli studi di analisi tecnica. Dal 2003 al 2015 è direttore di TeleBorsa. Dal 2010, è coautore di Volcharts, piattaforma proprietaria per l’analisi volumetrica, con la quale sviluppa sistemi di trading di grande qualità ed affidabilità. Collabora con Raccomandazioni di Borsa come Autore di tre servizi, basati sull’operatività per future e CFD su diversi strumenti finanziari.