» Olaf Lieser è attivo nei mercati da oltre tre decenni. Per più di dieci anni, ha operato principalmente con le opzioni e ha già scritto vari articoli per TRADERS’. Nel 2015, insieme a Christian Schwarzkopf, ha fondato l’azienda e il portale Options-Universum, che offre contenuti riguardanti il trading. Abbiamo incontrato Olaf Lieser e lo abbiamo intervistato sul suo stile di trading.

TRADERS’: Quando ha acquistato le sue prime azioni?

Lieser: Questo avvenne dopo aver trascorso un periodo nell’Esercito Tedesco nel 1986, dove sono riuscito a rispar- miare un po’ di soldi. Ricordo anche il titolo esatto: Bayer, Philips e Commerzbank. Sono andato alla banca di rispar- mio distrettuale e lì ho lasciato i miei ordini. Questi sono stati eseguiti il giorno successivo. Ecco come andarono le cose.

TRADERS’: Che cosa è successo poi?

Lieser: Ho studiato a Stoccarda e poi ho lavorato in modo autonomo come ingegnere. Oltre a questo ero sempre nei mercati azionari. Nel 1998 sono andato negli Stati Uniti per circa tre anni. Nel frattempo il trading era già su internet e la grande bolla della new economy si stava gonfiando.

TRADERS’: Ha dei ricordi specifici su dei trade di quel periodo?

Lieser: Un esempio pazzesco è stato il titolo Amazon che avevo nel conto. Credo fosse durante il periodo di Natale del 1999. Non mi connessi a Internet per qualche giorno e poi diedi di nuovo un’occhiata al mio conto. Improvvisa- mente avevo il doppio dei titoli, ma all’incirca allo stesso tasso di qualche giorno prima. All’inizio pensai che qual- cosa non fosse giusto. Ma in effetti tutto era corretto. Ci fu un frazionamento azionario e il prezzo era salito di circa il 100 per cento in pochi giorni.

TRADERS’: Quindi fu in grado di guadagnare abbastanza bene in quel periodo?

Lieser: Beh, ero un assistente di ricerca e non avevo uno stipendio molto alto. Inoltre avevo un hobby che mi co- stava parecchio, il volo. Per fare questo avevo utilizzato una parte dei miei risparmi, che ha reso il tutto ancora più costoso a causa del debole tasso di cambio dell’euro. Ma ne valse la pena.

TRADERS’: Quando ha iniziato a tradare le opzioni?

Lieser: Quello fu nel 2005. Mi interessavano i certificati e i prodotti strutturati e volevo scoprire cosa stava accadendo dietro le quinte. Così, divenni consapevole del business delle opzioni. Frequentai il corso Eurex sulle opzioni da cui im- parai molte cose. Poi iniziai a testare diverse cose per conto mio con le mie simulazioni di Excel. Fu così che scoprii cosa funzionava per me e ho implementato questo stile.

TRADERS’: Ha già introdotto alcune strategie qui in questa rivista. Può riassumerci quali sono le sue priorità?

Lieser: La maggior parte del mio lavoro si basa sulle stra- tegie butterfly (farfalla) (figura 1), perché funzionano sempre incredibilmente bene. Con incre- dibilmente bene, intendo, che a volte ne rimango sorpreso. Il motivo è che i mercati proseguono più o meno la- teralmente per la maggior parte del tempo e le strategie butterfly ne be- neficiano. Mi piace aprire questi trade quando la volatilità sale leggermente verso l’alto. Di solito, nella successi- va fase di calma, la posizione viene eseguita già bene nel profitto. D’altro canto, rapidi aumenti del prezzo o per- dite di prezzo sono di solito sfavore- voli, il che naturalmente accade solo ogni tanto. Qui tendo a spostare le po- sizioni in prezzi di esercizio più alti o più bassi e a scadenze più lunghe per gestire il rischio. Perché in casi estre- mi è anche possibile perdere un sacco di soldi con i Butterfly.

TRADERS’: Per esempio nel 2008?

TRADERS’: Per esempio nel 2008?

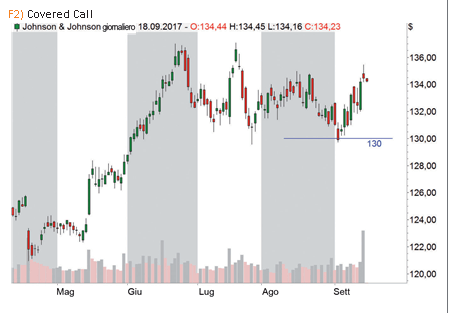

Lieser: In linea di principio l’anno 2008 non è stato così negativo. Personalmente per me è stato peggio l’anno 2009. Avevo aperto delle posizioni e sono andato in Svizzera in vacanza. Là non avevo modo di con- trollare regolarmente i miei trade. Il mercato aumentava costantemente durante quel periodo e io persi un sacco di soldi perché non sono uscito o non avevo spostato le posizioni. Oggi chiuderei questi trade prima di andare in vacanza, quando è chiaro che non mi sarà possibile osservarli regolarmente. Specificata- mente, intendo tutte le posizioni che sono molto sensibili al prezzo, come le Butterfly. Altri trade come i Covered Calls (figura 2) possono naturalmente rimanere aperti.

Fonte: www.tradesignalonline.com

TRADERS’: Quali altre strategie esegue regolarmente?

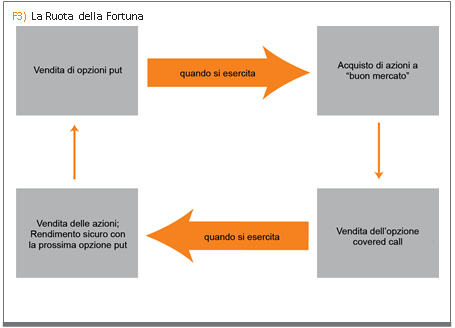

Lieser: Per le opzioni sugli Exchange Traded Funds (ETFs), mi piace trada- re la cosiddetta Ruota della Fortuna. Questo funziona così: tengo un nume- ro tondo di un ETF che non si trova in una forte tendenza. Ora vendo le calls out of the money (opzioni, il cui valore intrinseco è zero e il cui prezzo base non è uguale al prezzo corrente del sottostante) su questo ETF e prendo un premio. Se il prezzo dell’ETF scende al di sotto del suo prezzo d’esercizio quando la call scade, ho guadagnato il premio e rivendo la call. Se prima o dopo,il prezzo scade sopra al prezzo d’esercizio, gli EFT vanno all’acquirente della call. Ora non voglio vendere le calls perché non posseggo più gli ETF. Invece sto vendendo out of the money i put giacenti. Se il prezzo degli ETF è al di sopra del prezzo d’esercizio quando i put scadono, ho gua- dagnato il premio e vendo di nuovo i put. Se alla scaden- za, il prezzo prima o poi scende sotto al prezzo d’esercizio, gli ETF verranno consegnati al mio portafoglio. Ora posso ricominciare tutto da capo e vendere le calls. Finché non ci sono movimenti di prezzo estremi si possono avere dei guadagni costanti.

I day trader vogliono essere degli eroi nell’ottenere un tempismo ottimale.Io non voglio questo. Voglio solo fare soldi.

TRADERS’: Le sue opzioni sono sempre short?

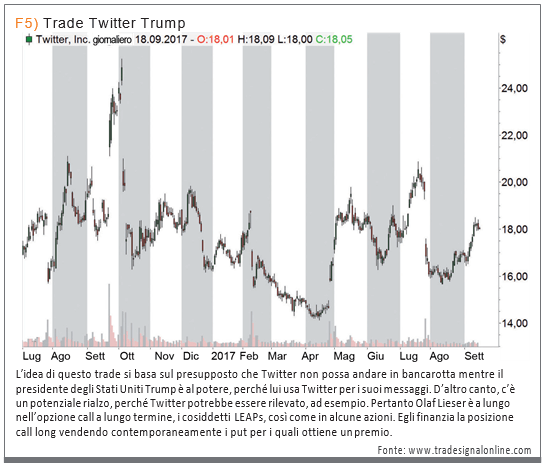

Lieser: Per alcune strategie come la butterfly, ci sono au- tomaticamente posizioni long da coprire. In caso contrario, acquisto opzioni solo se hanno una durata molto lunga (i cosiddetti LEAPs) e se fanno riferimento a grandi marchi come Amazon, Netflix, Tesla e così via, dove seguire la tendenza a lungo termine può essere utile. Qui acquisto call con scadenza massima preferibilmente di almeno due anni. Siccome devo pagare un premio, allo stesso tempo cerco di ottenere il trade gratuitamente. Cioè finanzio il premio per esempio, vendendo i put, che generano premi.

Fonte: www.traders-mag.com

TRADERS’: Oggi come gestisce il trading giornaliero?

Lieser: Il business quotidiano è una routine per me. Guardo i mercati due volte al giorno. Siccome trado valute statunitensi questo avviene circa alle 16:15 e alle 21:00. Prima, e nel mezzo, mi piace fare delle ricerche, lavorare su nuove idee e progetti. Alla fine del- la giornata di trading, è ora di fare le statistiche giornaliere.

TRADERS’: A volte, controlla i mercati più volte durante la giornata?

Lieser: Forse in qualche rara eccezione, ma cerco di evitar- lo. Penso che questa tendenza verso il day trading non mi porta alcun vantaggio. Al contrario: i day trader vogliono essere degli eroi nell’ottenere un tempismo ottimale. Io non voglio questo. Voglio solo fare soldi.

TRADERS’: Come gestisce l’ultima volatilità molto bassa?

TRADERS’: Come gestisce l’ultima volatilità molto bassa?

Lieser: Naturalmente ciò influisce sulle ricompense che si possono ottenere vendendo opzioni. Tuttavia ci sono sempre delle opportunità. Ad esempio l’indice di volatilità VIX è passato dal dieci al 15 percento. In termini assoluti, questo è ancora basso se paragonato agli anni estremi come nel 2008, quando il VIX era ben oltre 50. Tuttavia il recente aumento in termini relativi ha comportato un aumento del 50 per cento. Tali picchi sono ideali per ven- dere nuove opzioni e ottenere ricompense relativamente buone. Se la volatilità ritorna, i trade sono rapidamente in profitto.

TRADERS’: Quindi, possiamo dire che le opzioni, soprattutto i put, sono an- cora “troppo costosi” anche se la vo- latilità è relativamente bassa?

Lieser: Una cosa che ho imparato dall’esperienza: l’implementazione re- golare delle mie strategie sulle opzio- ni mi dà un vantaggio sistematico. È come l’operatore di un casinò: più a lungo e più spesso il piccolo vantag- gio del casinò entra in gioco, maggiori saranno le probabilità di guadagno. Se implemento le mie strategie costante- mente, funzionerà nel lungo termine.

TRADERS’: Quale ambiente è difficile per le sue strategie, quando conduco- no ad una perdita?

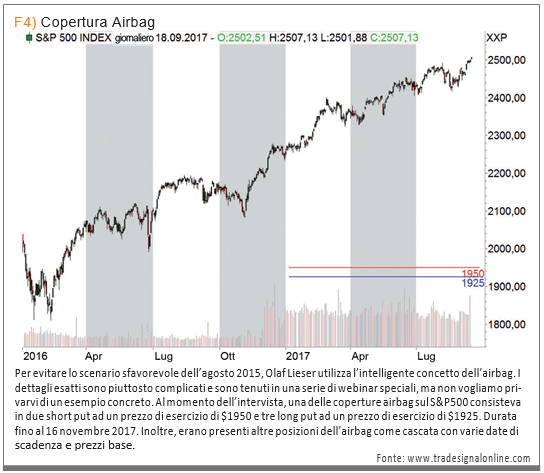

Lieser: Il forte rally dopo l’elezione di Trump ha danneggiato molte strategie sulle opzioni. Il mercato è aumentato costantemente, con conseguenti per- dite del valore contabile sulle calls vendute. Sebbene siano possibili del- le modifiche, ad esempio spostando le posizioni, le perdite non possono essere evitate. Molto sfavorevole è stato anche l’improvviso movimento al ribasso avvenuto nell’agosto 2015. Il problema qui era che la vendita è iniziata da un periodo di bassa volati- lità. I premi incassati guadagnati pre- cedentemente da posizioni esistenti erano quindi molto bassi, così che una volatilità ora più alta e il movimento direzionale hanno provocato una per- dita contabile, in particolare sulla ven- dita dei put. Per le posizioni butterfly, questa volta fu peggiore del crollo av- venuto nel 2008, poiché la volatilità in quel periodo era già molto più alta nel periodo preparatorio.

TRADERS’: Queste perdite possono essere in qualche modo evitate o devono essere considerate come un rischio?

Lieser: Contro lo scenario dell’agosto 2015, oggi applico una copertura airbag per gli indici. Si tratta di un out of the money Put-Ratio-Spread. Suona complicato, ma in realtà è un’idea semplice. Io vendo due put out of the money e acquisto tre ulteriori out of the money put giacenti. La scadenza è di diversi mesi per ognuno. Cerco di acquistare questo spread per un totale di zero premium. Quando il mercato esegue un forte movimento verso il basso, l’ai- rbag inizia ad aprirsi e mi protegge.

TRADERS’: Come diversifica il suo portafoglio in generale?

Lieser: Il più grande rischio che prendo nelle strategie è nelle opzioni su indice, perché qui il corridoio previsto è più limitato negli scenari e nei modelli di movimento ri- spetto ai singoli titoli. Distribuisco i miei rischi all’interno di un mercato anche su diversi prezzi base e scadenze. Di conseguenza, posso osservare il mio portafoglio come una grande posizione complessiva, dove posso coprirmi quando necessario. Ad esempio, se le mie butterfly sono in perdita quando il mercato sale, posso creare una coper- tura delta sul mio portafoglio con l’acquisto di una call in contanti. In alternativa, ci sarebbe una posizione long nel future corrispondente, ma poi ho di nuovo il rischio giù, che è limitato da una call long sul premio pagato.

TRADERS’: Cosa ne pensa: perché molte strategie di opzio- ni funzionano bene?

Lieser: Penso che la causa risieda nella percezione del ri- schio degli esseri umani. Ci sono sempre dei motivi per avere paura degli attacchi terroristici, delle guerre nucle- ari, dei crolli dei mercati azionari, e così via. Aggiungia- mo a tutto questo una sottile paura piuttosto vaga che la maggior parte delle volte percepiamo come la spada di Damocle che volteggia sopra di noi. Di conseguenza la paura dei prezzi per la copertura viene pagata sul mercato. Come venditori di opzioni, si è esposti a tali rischi che altri potrebbero anche non sopportare, e quindi guadagnare il loro denaro finché rimane nella paura anche se in realtà tale evento estremo non si verifica. È come l’assicurazio- ne: prendo il rischio, ottengo un bonus e sistematicamente guadagno denaro. Ogni tanto arriva una dichiarazione di sinistro che devo pagare.

TRADERS’: Cos’altro c’è da tenere presente, ad esempio, nella valuta del contante del titolo o nella scelta del broker?

Lieser: Chiunque acquisti opzioni statunitensi deve avere dollari statunitensi nel proprio conto, o si prendono con call short e put short, naturalmente premi in dollari statu- nitensi e non in euro. Qui se necessario è possibile effet- tuare uno scambio di valuta. Importanti nel lungo termine sono i costi di transazione che possono variare significa- tivamente. Qui sarebbe utile un confronto. Se si vogliono tradare valori statunitensi, ma il valore si trova in un servi- zio clienti tedesco, l’esperienza ha dimostrato che si dovrà scavare più in profondità nelle proprie tasche.

TRADERS’: Con quale mentalità affronta il trading? Lo vede come un duro lavoro o piuttosto come un lavoro di- vertente, o addirittura come “mi devo divertire”?

Lieser: Fai bene solo quello che ti piace. E per quanto pos- sa sembrare strano: non lo faccio per diventare ricco, ma per il trading. Se si guadagna qualcosa, allora questo è un bonus di successo, solo allora lo hai fatto correttamente nel lungo termine. Ma è importante tenere presente che il trading è un duro lavoro. Alcune cose sono noiose, ogni giorno scrivo nel mio file di log, anche se non ne ho voglia (alla sera prima di andare a letto, quando il mercato e la mia attività finiscono). Oppure esaminare certe cose nel mercato, anche di routine, può essere pura diligenza e per niente eccitante.

TRADERS’: Che cosa consiglia ai principianti che vogliono iniziare a tradare le opzioni?

Lieser: Consiglio di guardare i mercati solo una volta al giorno al fine di ottenere una linea chiara. Più spesso si guarda, più confuso appare il mercato. Al giorno d’oggi, le opzioni sono adatte anche per l’investitore privato medio, se si affrontano le opportunità e i rischi di conseguenza. Già con un conto con 10 000 euro, è possibile tradare in maniera accettabile, e con circa 40 000 euro si dispone di abbastanza spazio da poter affrontare le diversità. Natu- ralmente la gestione del rischio è sempre un fattore im- portante. Come trader, il rischio va sempre tenuto sotto controllo per non trovarsi sotto pressione, come in un margin call.

L’intervista è stata condotta da

Marko Gränitz.