Riceviamo da Money.it e pubblichiamo per i nostri lettori

La disamina dei pattern di analisi candlestick a cura di Money.it prosegue con un modello di continuazione a due candele, l’In neck line.

In sostanza, la versione rialzista e ribassista di tale conformazione grafica identificano due pattern di inversione incompleti: la Piercing Line e il Dark Cloud Cover.

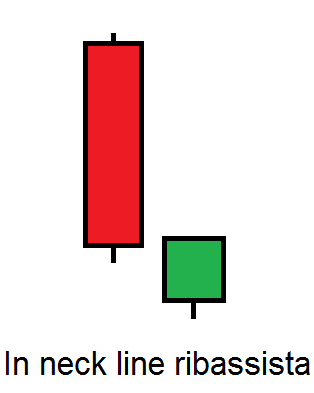

Il modello teorico dell’In neck line bearish si compone in un downtrend e inizia con una long line negativa, con chiusura in area di minimi. La seconda candela presenta un’apertura in gap down e una close di poco superiore a quella della precedente.

Da un punto di vista operativo, si potrà effettuare un’entrata short nel caso in cui una terza sessione violi i minimi del modello. In tal senso, lo stop loss andrebbe posto sopra i due terzi della prima sessione, mentre il take profit è calcolabile con un rapporto di rischio/rendimento di 1:1,25.

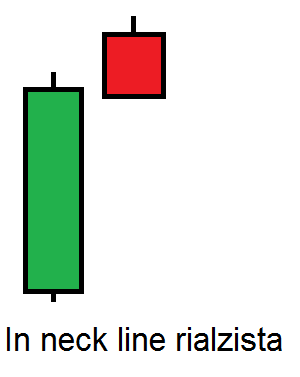

Specularmente, l’In neck line bullish si forma all’interno di un uptrend e comincia con una candela di estensione rialzista, sinonimo di forza dei compratori. La seconda candela apre in gap up ed effettua una chiusura poco inferiore alla precedente.

Il setup long verrà attivato nel caso in cui i prezzi vadano ad effettuare la rottura dei top della formazione. In questo quadro, lo stop loss è identificabile al di sotto dei due terzi della prima seduta del modello, mentre il take profit si può calcolare con un rapporto di risk/reward di 1:1,25.

Con questi due modelli, si deve fare una precisazione: tanto più le quotazioni si trovano in una fase di eccesso di vendita/acquisti o di supporti e resistenze rilevanti, tanto meno il pattern sarà efficace nell’immediato.

Dalla Redazione di TRADERS’ Magazine