Riceviamo da Money.it e pubblichiamo per i nostri lettori

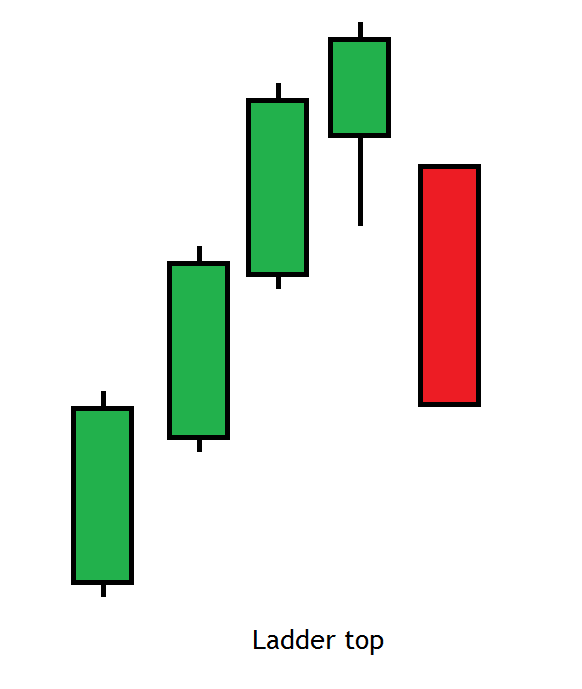

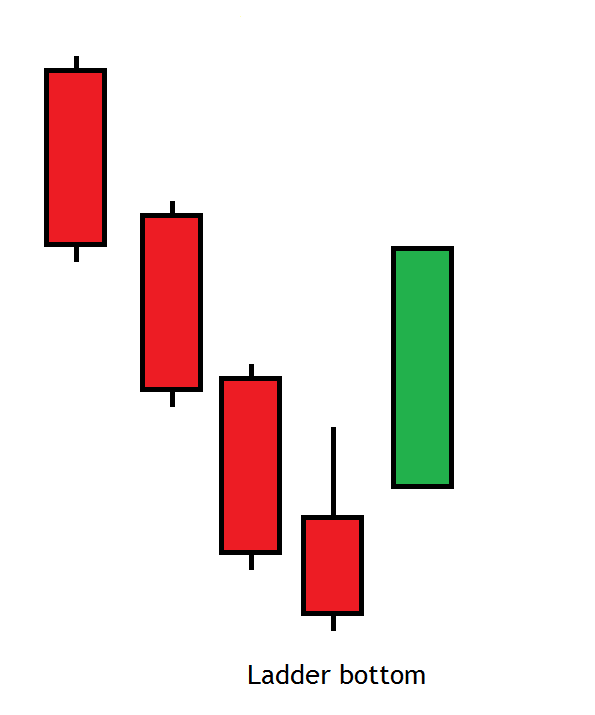

Continua la disamina dei pattern a candele svolta a cura di Money.it. Per questa settimana, abbiamo scelto due modelli di inversione a cinque barre abbastanza rari ma la cui logica può essere applicata ad altri contesti: il Ladder top e il Ladder bottom.

Il Ladder top si sviluppa, come suggerisce il nome, in area di massimi di un certo mercato. Le prime tre barre della formazione sono positive, e presentano top e bottom crescenti. La quarta seduta che compone il pattern è sì positiva, ma ha una pronunciata lower shadow che si inserisce nel corpo della terza barra del modello.

È nella quinta candela che si dovrebbe evidenziare il vero e proprio segnale di vendita: l’apertura e la chiusura di questa sessione di contrattazione dovrebbero essere localizzate al di sotto dell’open precedente. La valenza come modello di inversione del Ladder top si comprende a pieno osservando la sua versione compressa: riducendo a una singola barra questo modello, il risultato è una Shooting star con una lunga upper shadow, chiaro segnale di debolezza.

In sostanza, la logica sottostante a questo pattern è che i compratori, complessivamente soddisfatti del movimento messo a segno fino a quel momento, decidono di chiudere le loro posizioni rialziste facendo scendere il mercato. Questa azione provoca ulteriori vendite di operatori che potrebbero pensare che l’impulso bullish sia terminato, iniziando di fatto un downtrend.

Operativamente, i trader potranno entrare short alla rottura del minimo della prima candela della formazione, con stop loss al di sopra dei top della quarta barra e take profit calcolabile con un rapporto di rischio/rendimento di 1:1,25.

Al contrario, il Ladder bottom si trova in un downtrend che ha potenzialmente raggiunto la sua fase di maturità.

Le prime tre candele del modello sono negative e presentano top e bottom decrescenti, in linea con il downtrend principale. La quarta barra è anch’essa negativa e crea un nuovo minimo, ma ha una upper shadow pronunciata, che si inserisce oltre la metà del corpo della precedente. La sessione che completa il modello è positiva, con apertura e chiusura superiori all’open precedente e un lungo real body. Il Ladder bottom compresso è un Hammer, il quale conferma e corrobora la validità bullish della conformazione grafica.

La logica sottesa al pattern si basa sul fatto che i venditori pensano che sia giunto il momento di chiudere i loro short: vendendo le loro posizioni fanno scattare le prese di beneficio, che contribuiscono al rialzo del mercato. Al contempo, i compratori convinti che il mercato sia giunto a un bottom iniziano ad acquistare facendo partire il vero e proprio movimento ascendente.

Operativamente, gli operatori potranno entrare long alla rottura del top della prima seduta della formazione, con stop loss al di sotto dei minimi della quarta barra e take profit calcolabile con un rapporto di rischio/rendimento di 1:1,25.

Dalla Redazione di TRADERS’ Magazine