Riceviamo da Money.it e pubblichiamo per i nostri lettori

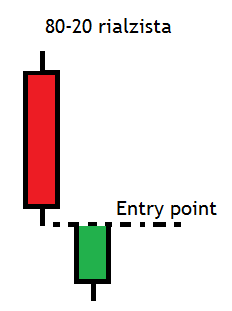

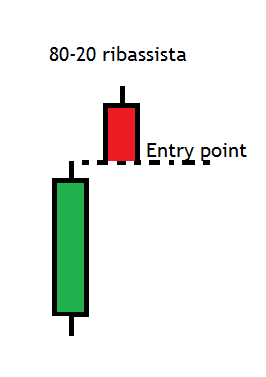

Prosegue la trattazione dei pattern di inversione a cura di Money.it. Questa settimana parliamo di un setup a candele molto utile per il day trading: l’80-20 descritto da Linda Bradford Raschke nel suo libro “Street Smarts”. Come tutti i modelli di inversione, questo pattern è individuabile al termine di un trend rialzista o ribassista ed è composto da due candele. Di fatto questa conformazione grafica è una versione embrionale di altri modelli con un numero maggiore di condizioni, come ad esempio Engulfing, Dark cloud cover e Piercing line. Andiamo a scoprire le caratteristiche di questo modello di trading

Setup long

Per quanto riguarda il setup rialzista, la prima barra del pattern sarà una long candle con apertura e chiusura collocate rispettivamente nel 20% superiore e nel 20% inferiore del suo range. Questo implica di fatto una candela che sembra delineare forza del fronte ribassista. La seconda barra presenta invece un’apertura in gap down, segnale che solitamente indica un ulteriore indebolimento del trend ribassista precedente. Secondo questo pattern è invece arrivato il momento opposto, ossia quello in cui posizionarsi al rialzo. L’apertura in gap ribassista assume dunque una valenza di esaurimento delle vendite. Per questo la strategia prevede l’implementazione di una strategia long nel momento in cui le quotazioni recuperano i valori del minimo della candela della seduta precedente. Essendo l’operazione volta a trarre giovamento da un’inversione del trend e ipotizzando che dunque i minimi della seconda candela siano quelli di esaurimento del trend discendente, lo stop loss va dunque posizionato sotto i minimi del pattern. Il target può invece essere identificato con un rapporto di rischio rendimento di 1:1,50.

Setup short

Per il setup ribassista varranno le condizioni opposte a quelle appena menzionate: dopo una candela con open e close collocate rispettivamente nel 20% inferiore e nel 20% superiore del suo range giornaliero, si inserirà un ordine short nel caso in cui la seconda barra del modello effettui un’apertura in gap up seguita da un ritorno verso i top della prima candela. Lo stop loss sarà inserito al di sopra del massimo del pattern mentre l’obiettivo di prezzo può essere identificato con un rapporto di rischio rendimento di 1:1,50.

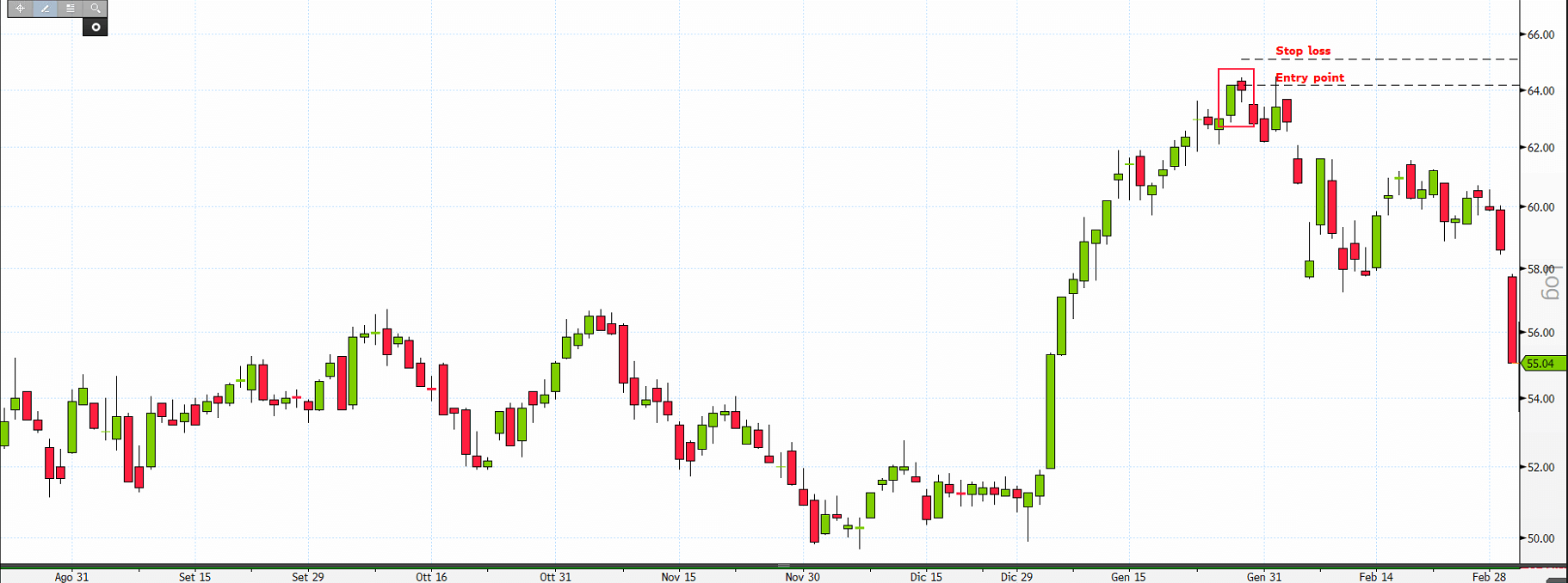

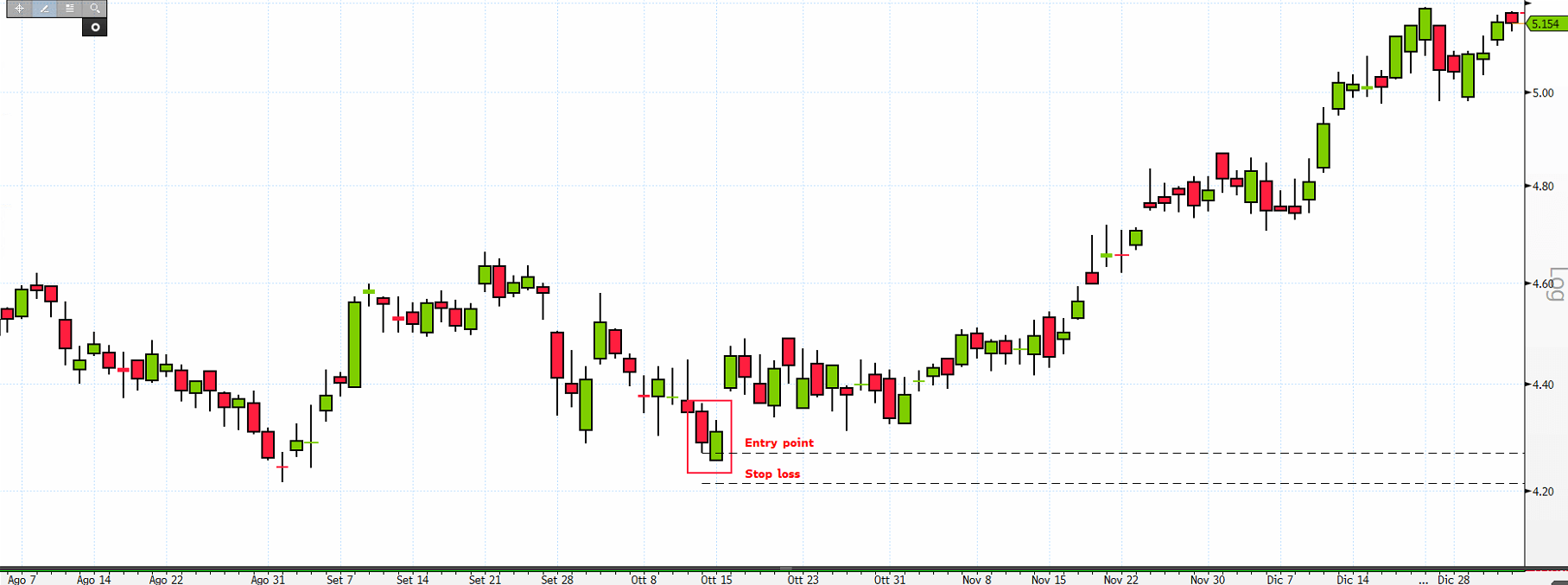

Esempi pratici su Exor e Enel

In questo esempio è stato individuato un pattern 80-20 su Exor. La reazione dei venditori è stata molto veloce, e in poche sedute avrebbe portato al target. In questo caso, si può osservare come l’evoluzione delle quotazioni abbia superato abbondantemente il rapporto rischio-rendimento 1:1,50.

Nel caso in esame è stato evidenziato il modello rialzista su Enel. Anche per questo esempio, il target è stato raggiunto molto rapidamente e supera abbondantemente il rapporto rischio-rendimento di 1:1,50.

Dalla Redazione di TRADERS’ Magazine