Il premio sul rischio di volatilità per le opzioni

Nelle prime due parti della serie (TRADERS’ 09 e 11 del 2018, disponibili sullo shop del sito www.traders-mag.it) abbiamo parlato delle basi del VIX, abbiamo organizzato cronologicamente i vari indici di volatilità e introdotto la struttura dei VIX futures. In questo articolo, ci basiamo su quel che abbiamo appreso per analizzare il premio sul rischio di volatilità per le opzioni. Si tratta di comprendere cosa risulta nel dettaglio e come poterlo riscattare.

Prima di iniziare con la spiegazione di cosa sia il premio per il rischio di volatilità (VPR), spieghiamo brevemente cosa non è: il VRP non è né una semplice inefficienza del mercato, né un “trading sicuro”, come alcuni potrebbero sospettare. Ciò significa che i trader devono assumersi dei rischi e, soprattutto, resistere nel tempo per ottenere delle rendite corrispondenti adeguate. Ecco perché alla fine parliamo di “premio di rischio”.

Il VRP sulle opzioni

Il VRP sulle opzioni

Nella seconda parte di questa serie di articoli abbiamo già visto che le volatilità di mercato effettivamente realizzate sono per la maggior parte inferiori alle volatilità future previste. Ad esempio, la volatilità storica dell’S&P 500 nell’ultimo mese alle 20:00 dell’8 maggio è stata del 12,22% e la volatilità attesa per il mese successivo (VIX) è stata del 15,10%.

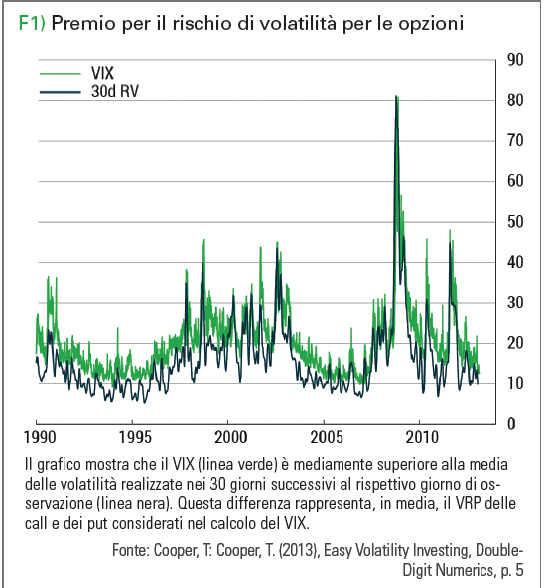

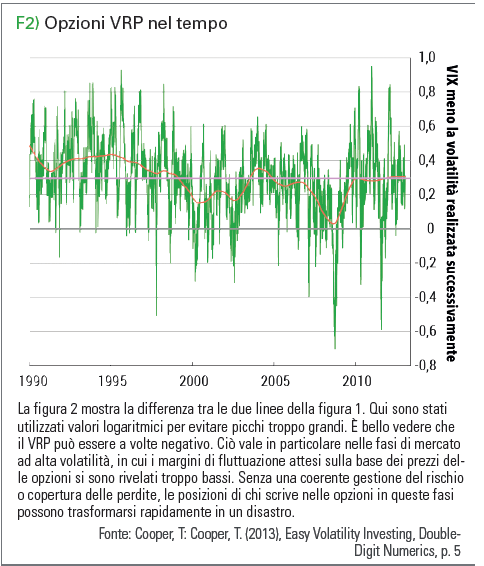

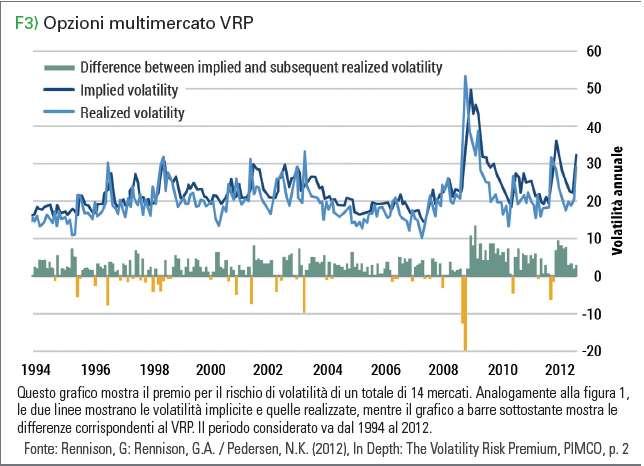

Naturalmente, questo esempio da solo potrebbe essere una coincidenza. Ma la ricerca a lungo termine, compresa quella condotta da Tony Cooper, mostra che le volatilità realizzate sono sistematicamente più basse (vedi figura 1). Cosa significa questo in termini concreti? Sappiamo che il VIX è calcolato in base alle volatilità implicite delle Opzioni “at the money” e a una serie di Opzioni “out of the money” sull’S&P 500. Al contrario, se il VIX mostra aspettative di volatilità molto più elevate rispetto all’intervallo effettivo osservato sul mercato, ciò implica che le volatilità implicite delle opzioni sono troppo alte. Poiché la selezione delle opzioni nel VIX include sia le call che le put, questa eccessiva volatilità attesa è un effetto sistematico. In parole povere, significa che le opzioni sono, in media, troppo costose e il markup corrispondente rappresenta il VRP.

Naturalmente, questo esempio da solo potrebbe essere una coincidenza. Ma la ricerca a lungo termine, compresa quella condotta da Tony Cooper, mostra che le volatilità realizzate sono sistematicamente più basse (vedi figura 1). Cosa significa questo in termini concreti? Sappiamo che il VIX è calcolato in base alle volatilità implicite delle Opzioni “at the money” e a una serie di Opzioni “out of the money” sull’S&P 500. Al contrario, se il VIX mostra aspettative di volatilità molto più elevate rispetto all’intervallo effettivo osservato sul mercato, ciò implica che le volatilità implicite delle opzioni sono troppo alte. Poiché la selezione delle opzioni nel VIX include sia le call che le put, questa eccessiva volatilità attesa è un effetto sistematico. In parole povere, significa che le opzioni sono, in media, troppo costose e il markup corrispondente rappresenta il VRP.

Come ” riscuotere” il VRP?

Successivamente, valuteremo come ottenere questo bonus. Se le opzioni sono in media troppo costose e il differenziale di prezzo è lo stesso del VRP, allora ne consegue che gli acquirenti delle call e put “pagano” tale premio sul mercato. Al contrario, si ha il caso in cui i venditori (sottoscrittori) di profitti call e put guadagnano dai prezzi inflazionati (più alti), prendendo in media il VRP. L’esperienza ci ha dimostrato che il VRP è più alto per le put che per le call, soprattutto se le opzioni sono particolarmente costose.

Quindi, sottoscrivendo sistematicamente opzioni put “out of the money”, è possibile ottenere un rendimento superiore rispetto alla media del VRP. Ma tenete presente che si tratta comunque di un “premio di rischio” e i rischi associati alle opzioni short positions possono essere significativi. La semplice scrittura di blind put non è una strategia di trading completa. Il punto chiave è che, in media, tutte le opzioni “in the money” e soprattutto “out of the money” incluse nel calcolo del VIX, sono troppo costose e ciò equivale al VRP. Per riscuotere questo premio, le opzioni devono essere sistematicamente vendute e detenute fino alla scadenza. Uscite alternative (precoci) possono migliorare la strategia, ma devono prima essere testate a fondo. Poiché voi, in qualità di sottoscrittori, avete un profitto limitato (premio dell’opzione) ma un rischio potenzialmente (quasi) illimitato, gli investitori possono guadagnare il premio solo conoscendo questi rischi ed essendo in grado di sopportarli nel tempo.

Da dove viene il VRP nelle opzioni?

Finora non abbiamo preso in considerazione una domanda: perché esiste un premio per il rischio di volatilità? Per rispondere a questa domanda, dobbiamo considerare le motivazioni dei compratori di opzioni che sono disposti a pagare in eccesso in modo sistematico. In questo modo si riconosce uno squilibrio tra domanda e offerta di strumenti di copertura e strumenti speculativi. Ci sono molti investitori istituzionali e privati, ad esempio, che si tutelano dal calo dei prezzi con opzioni put (paura delle perdite). Ci sono anche operatori di mercato che vogliono speculare su prezzi in forte aumento o diminuzione (eccessiva fiducia). Ciò è compensato da una base inferiore di venditori di opzioni, che contribuisce a premi più elevati. Un’altra causa del VRP è il profilo di rischio asimmetrico delle opzioni, che si traduce in un premio di rischio sul mercato in termini di “assicurazione”. I sottoscrittori di opzioni hanno quindi un rischio potenzialmente (quasi) illimitato, mentre il rischio di posizioni long in call e put è sempre limitato ai premi pagati.

Conclusione

Conclusione

Il premio per il rischio di volatilità sulle opzioni è l’importo in cui il VIX è superiore alla volatilità effettivamente realizzata successivamente. I trader possono riscuotere questo premio assumendo delle posizioni sulle opzioni. Tuttavia, non dobbiamo dimenticare che questo bonus non esiste senza motivo, ma è necessario assumerlo e sostenere rischi adeguati. Oltre all’opzione premio per il rischio di volatilità, esiste un premio per il rischio di volatilità sui future. Approfondiremo l’argomento nella prossima parte di questa serie.

Marko Gränitz

Marko Gränitz è autore ed oratore nel campo della ricerca sul capitale di mercato e conduce interviste con trader in tutto il mondo. Sul suo blog, offre informazioni sulle nuove scoperte nella ricerca sul momentum e su altre anomalie dei profitti.