Riceviamo da Money.it e pubblichiamo per i nostri lettori

La rassegna sui modelli grafici di inversione a cura di Money.it prosegue con i massimi o minimi “arrotondati”.

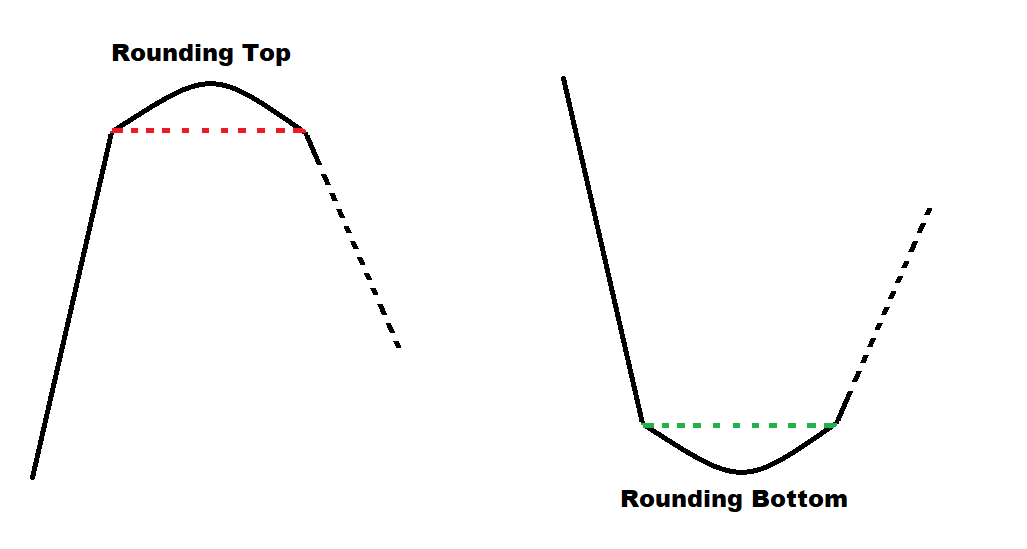

Queste figure di reversal tendono a formarsi al culmine di una tendenza rialzista (rounding top) o ribassista (rounding bottom). Tali configurazioni sono riconoscibili dal caratteristico cambiamento progressivo nei rapporti tra compratori e venditori. Le quotazioni rallentano (senza fermare) il trend in atto, per poi iniziare un progressivo cambio di direzionalità che va a formare la tipica forma tondeggiante. Solitamente, queste figure richiedono periodi di tempo piuttosto dilatati per formarsi. Sul fronte dei volumi, questi decrescono nella fase iniziale, per poi accentuarsi in quella finale.

Operativamente, l’entrata a mercato dovrebbe avvenire sulla rottura della neckline del modello, identificabile con la linea orizzontale che segnala il punto di flessione dei corsi. Come per altre figure l’obiettivo dei massimi (o minimi) arrotondati può essere identificato proiettando in basso (o in alto) l’altezza del modello (intesa come lo spazio che intercorre tra il punto di top o bottom raggiunto dal mercato e la neckline del modello).

Essendo una formazione piuttosto rara, vi sono maggiori probabilità che l’impulso correttivo ritracci buona parte del movimento precedente.

Dalla Redazione di Traders’