Il meglio di due strategie

Questa strategia combina due semplicissime anomalie stagionali del mercato dei capitali. L’effetto Ultimo e l’effetto Halloween sono stati chiaramente documentati in varie pubblicazioni scientifiche e possono essere redditizi. Una combinazione di entrambi gli effetti migliora ulteriormente il risultato.

Diamo un’occhiata all’effetto Halloween. L’idea è semplice ed è stata menzionata per la prima volta nel Financial Times nel 1964. È un’estensione del classico approccio “sell in May and go away” (vendi a maggio e fuggi), che è stato ampiamente studiato. Durante l’effetto Halloween, le azioni saranno vendute alla fine di aprile e acquistate all’inizio di novembre. Nonostante il suo alto profilo, questa anomalia del mercato dei capitali sembra continuare ad esistere. L’effetto Halloween offre agli investitori lo stesso rendimento a lungo termine di un investimento “buy and hold”, ma con solo metà del rischio. Studi scientifici dimostrano che questa anomalia del mercato dei capitali è molto solida. In 36 dei 37 mercati testati, l’effetto Halloween ha prodotto un rendimento in eccesso. Per il mercato azionario britannico, sono disponibili anche indagini risalenti al 1694 che descrivono l’effetto come redditizio. Tuttavia, gli accademici trovano difficile giustificare questo fatto, perché teoricamente, vale a dire se i mercati sono davvero efficienti, tali rendimenti in eccesso non dovrebbero essere possibili per così tanto tempo. Infatti, sempre più operatori del mercato dovrebbero riconoscere questo vantaggio e sfruttarlo di conseguenza fino a quando l’effetto non viene compensato dalle transazioni risultanti. Tuttavia, come professionisti, sappiamo che non tutti gli operatori di mercato sanno sempre agire in modo razionale e che i loro obiettivi e motivi possono essere molto diversi. Ad esempio, può accadere che la domanda di azioni rimanga più elevata nei mesi invernali che in estate:

- Le decisioni strategiche su società e investimenti vengono generalmente prese tra novembre e aprile e durante questo periodo si verificano più acquisizioni societarie.

- Gli afflussi di fondi hanno un minimo nei mesi estivi e continuano durante i mesi invernali.

- La frequenza delle notizie è più bassa in estate che in inverno (crisi estiva).

- La liquidità è inferiore nei mesi estivi poiché il numero degli operatori di mercato è significativamente inferiore. Di conseguenza, i volumi di trading stanno diminuendo e c’è meno interesse ad accedere alle azioni in calo.

- Gli investitori vendono alcune delle loro azioni per godersi qualcosa di speciale in vacanza. Risorse finanziarie che non sono state spese durante le vacanze poi rifluiscono nel mercato azionario.

Tutti questi fattori possono aiutare a mantenere il funzionamento dell’effetto Halloween. Di conseguenza, si consiglia agli investitori di detenere azioni durante i mesi invernali e non necessariamente in estate. I vantaggi della strategia sono evidenti: si tratta di una metodologia molto semplice con una lunga esperienza e costi estremamente bassi se implementata con i future e gli ETF (due transazioni per mercato all’anno). Gli svantaggi per i trader attivi risiedono nel lungo periodo di detenzione di sei mesi. Un altro vantaggio della strategia di Halloween è che può essere facilmente combinata con altre strategie, determinando un miglioramento complessivo dell’approccio globale.

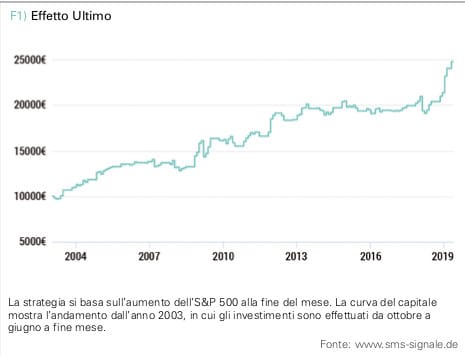

Effetto Ultimo

La strategia principale che vogliamo presentare qui è l’effetto Ultimo, noto anche come effetto di fine mese. Secondo questa strategia, le azioni guadagnano rendimenti significativamente più alti durante il cambio del mese rispetto al resto o alla metà dello stesso. Esistono anche diversi approcci esplicativi per questo effetto, sebbene la comunità scientifica non sia d’accordo su quale fattore svolga il ruolo principale in questo caso, o se altri fattori finora sconosciuti possano svolgere un ruolo. Una spiegazione di facile comprensione sono gli stipendi, i premi assicurativi e i piani di risparmio, che di solito vengono creati alla fine del mese. Questa domanda di azioni guida il mercato di conseguenza. Inoltre, abbiamo frequenti cosmesi di bilancio delle società di fondi ogni tre mesi per i conti trimestrali. Simile all’effetto Halloween, l’effetto Ultimo è un approccio molto semplice che funziona da molto tempo, causando relativamente poche transazioni e quindi pochi costi. Gli svantaggi sono il breve periodo di investimento di circa il 25 percento delle volte, in cui si possono perdere grandi movimenti del mercato. Solo per questo motivo, viene offerta un’opportunità di una combinazione con l’effetto Halloween, in cui entrambe le strategie non hanno stop loss e nessun obiettivo di profitto. È particolarmente interessante che l’effetto di fine mese sia particolarmente forte alla fine di dicembre.

Implementazione della strategia combinata

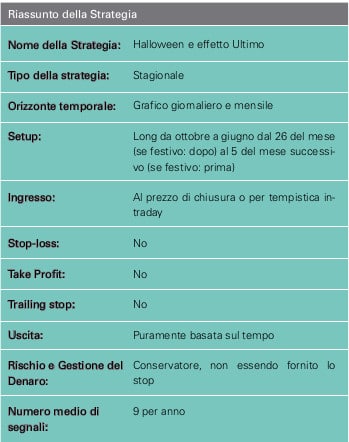

Al fine di attuare la strategia di Halloween, acquisterete l’S&P 500 all’inizio di novembre e manterrete la posizione fino alla fine di aprile. Nei sei mesi tra maggio e ottobre, questo approccio non viene quindi investito e conserva liquidità. Nella strategia Ultimo, i future vengono acquistati il 26 di ogni mese. Se questo giorno dovesse cadere in un giorno festivo o in un fine settimana, la data di acquisto verrà posticipata al giorno di trading successivo. La posizione verrà mantenuta fino alla fine del 5° giorno di calendario del mese successivo. Se il 5° giorno cade in un giorno festivo o in un fine settimana, la vendita passa al giorno di trading precedente. Quindi siamo qui investiti per un massimo di dieci giorni di calendario. Il semestre estivo statisticamente peggiore influisce anche sull’effetto Ultimo. Pertanto, statisticamente parlando, è meglio attuare la strategia solo nove volte l’anno, da ottobre a giugno. Nei mesi di luglio, agosto e settembre, nessuna delle azioni deve essere detenuta in modo permanente, né vale la pena applicare l’effetto ultimo. Al contrario, in un semestre invernale statisticamente migliore, gli investitori possono considerare un investimento continuo in azioni da novembre ad aprile, invece di investire solo verso il cambio del mese.

Conclusioni

L’effetto Ultimo può funzionare tutto l’anno, ma può essere migliorato combinandolo con l’effetto Halloween. Di conseguenza, gli investitori dovrebbero scommettere solo sull’effetto di variazione mensile da ottobre a giugno. D’altro canto, nei mesi invernali, si può considerare un investimento continuo in azioni da novembre ad aprile.

André Stagge

André Stagge ha lavorato come Portfolio Manager per dieci anni, guadagnando oltre 500 milioni di profitti per i suoi clienti. È un dealer Eurex certificato, Certified Financial Technician (CFTe) e Chartered Financial Analyst (CFA).

info@andre-stagge.de; www.andre-stagge.de