Possiamo fidarci del nostro istinto?

Molti trader vedono i mercati dalla propria prospettiva individuale. Non di rado si affidano all’istinto di pancia, ossia, usano il proprio intuito per decidere se entrare in un trade o chiuderlo. Questo argomento tanto entusiasmante quanto controverso sarà oggetto di investigazione per scoprire entro quale misura i principianti ed i trader professionisti possono realmente affidarsi al proprio intuito allontanandosi dalle regole fisse. Così nel farlo, daremo anche un’occhiata alla questione di quanto sia vantaggioso o meno affidarsi ai propri istinti. Dopotutto, si dovrebbe cercare di creare delle regole più chiare possibile per non restare invischiati nelle contraddizioni e/o agire in maniera emotiva.

La maggior parte dei trader conosce la sensazione: c’è una certa situazione, un’opportunità di mercato, i prezzi sono molto caratteristici e voi sentite davvero che questa è un’opportunità speciale. Senza sapere esattamente da dove deriva quell’impulso, ci si può convincere di essere davvero davanti ad un ottimo trade. Ma molto spesso, quello che doveva essere un jackpot, in retrospettiva si rivela un altro trade al break even, di cui ci si dimentica dopo qualche giorno. Quindi qual è l’istinto nel trading? Aggiunge davvero valore o alla fine ci stiamo soltanto immaginando delle situazioni speciali?

Cos’è l’intuito?

Per prima cosa, dobbiamo definire che cosa sia veramente l’intuito: il risultato di un’elaborazione inconscia delle informazioni all’interno del nostro cervello basata su conoscenza ed esperienza, senza pensiero attivo. Si tratta di solito di schemi che abbiamo percepito con l’andare del tempo e che il cervello ha imparato ad associare con i risultati appropriati. Più questo schema è noto al cervello, meglio saprà intuitivamente metterlo in pratica senza doverci pensare sopra due volte. Nell’alrticolo “When Should You Trust Your Feeling? Here’s What the Science Says”, Al Pittampalli asserisce che l’intuito ci consente di analizzare quattro aspetti fondamentali di informazione alla velocità della luce:

1. Note rilevanti: si tratta di poche cose molto specifiche o peculiarità di una situazione che conosciamo e alle quali rivolgiamo la nostra completa attenzione.

2. Aspettative: le indicazioni di una situazione nota e comparabile ci permettono di formare un’aspettativa. Vediamo con gli occhi della mente le cose che potrebbero verificarsi da qui a poco.

3. Obiettivi plausibili: sulla base della situazione rispettiva, ci imponiamo internamente degli obiettivi che ci piacerebbe raggiungere nell’affrontare lo scenario previsto.

4. Azioni tipiche: l’ultima cosa che dobbiamo fare è mettere in azione tale intuito. Tutto ciò può accadere largamente a livello inconscio. Il cervello cerca continuamente di riconoscere degli schemi già noti e di portare senso e struttura nel nostro ambiente.

Nel trading, ad esempio, ciò potrebbe assumere questo aspetto:

1. Note rilevanti: vediamo un movimento dinamico, erratico verso l’alto, dopo il quale si avvicina un massimo intermedio precoce dopo un periodo di consultazione prolungato.

2. Aspettative: con gli occhi della nostra mente, completiamo lo schema e vediamo un breakout.

3. Obiettivi plausibili: non vogliamo perderci l’entrata, ma al tempo stesso dobbiamo fare attenzione a non prenderci troppi rischi.

4. Azioni tipiche: piazziamo gli ordini di entrata al momento giusto e aspettiamo la loro esecuzione.

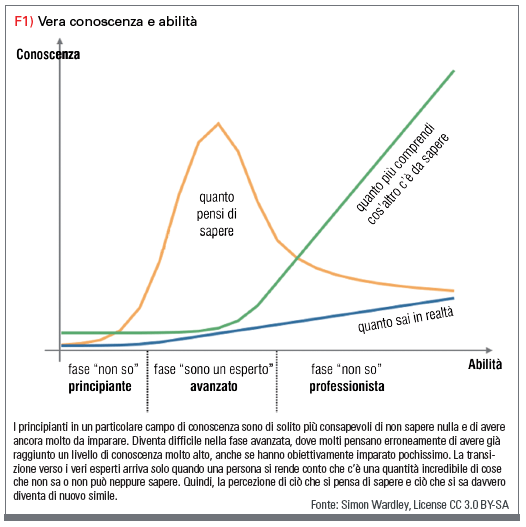

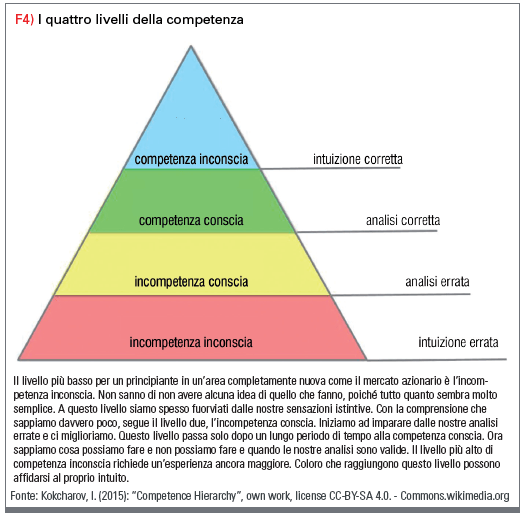

Il grosso vantaggio di questo è la chiarezza e la velocità con i quali vengono riconosciuti tali schemi. Dato che l’intuito non viene eseguito coscientemente, mettendo da parte il pensiero attivo, si limita ad apparire all’improvviso. Invece di condurre lunghe analisi, di creare statistiche e di soppesare l’intera situazione, si avverte una sensazione nel giro di una frazione di secondo: all’improvviso vediamo una connessione e “sappiamo” quale decisione sia appropriata, ma senza essere in grado di fornire una spiegazione. C’è un altro termine che viene spesso usato in questo contesto: sensazione di pancia. A differenza di un’intuizione autentica, le pure decisioni di pancia sono più probabilmente basate su impulsi emotivi spontanei. Quindi, qui non usiamo la nostra conoscenza ed esperienza, ma piuttosto agiamo in base ad una sensazione o all’umore, e poi cerchiamo un qualche motivo (che si può sempre trovare nel mercato) per giustificare il tutto razionalmente. Quindi ci inganniamo e prendiamo le decisioni sbagliate, che più tardi sono motivo di rimorso. È già chiaro a questo punto che l’intuizione si rivela una corda tesa su cui camminare. Specialmente per quanto riguarda i principianti, che hanno ancora una conoscenza limitata e un’esperienza limitata, e non sempre sono in grado di giudicare le situazioni sul mercato con un vero intuito. Manca loro semplicemente un database di schemi salvati in testa. Confondono un vero intuito con una pura sensazione di pancia, cosa che non offre un vantaggio sistematico né metodologico.

Da dove arriva l’intuizione?

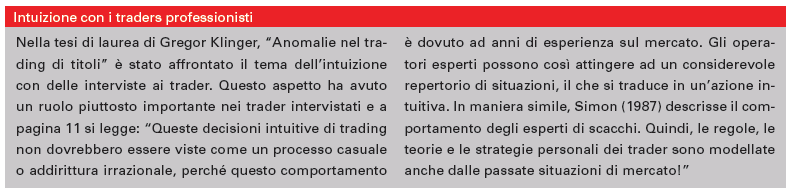

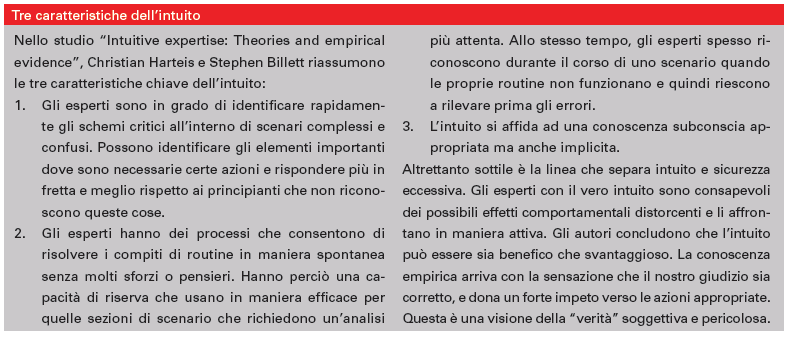

Nella ricerca “Intuitive expertise: Theories and empirical evidence”, Christian Harteis e Stephen Billett mostrano come evolversi con l’andare del tempo in un campo particolare, partendo dai principianti fino ad arrivare ad essere esperti, essendo quindi soggetti ad un processo didattico duraturo e cosciente. È questo che in ultima analisi forma le condizioni necessarie al cervello che ci consentono di conoscere all’improvviso in maniera non cosciente la risposta a certe domande o certe situazioni, senza sapere perché o senza soppesare le alternative. Una teoria interessante è che certe situazioni e le conseguenze che ne seguono siano soggette alle emozioni corrispondenti e si imprimono bene nella nostra mente subconscia. Ciò significa che l’intuizione è un mix di dati (conoscenza ed esperienza) e connessioni emotive.

Trading discrezionale contro trading sistematico

L’approccio discrezionale al trading è molto popolare fra i trader. Decidono sulla base di varie informazioni apparentemente oggettive in quali posizioni entrare, quando, come e quanto a lungo. Spesso, con l’andare del tempo, emergono certi schemi su cui si fa trading, e nel caso individuale, in verità, si può prendere una decisione di pancia a vantaggio o svantaggio di un certo trade. Questo approccio è molto flessibile, ma anche molto inconsistente. Perché rapidamente, ad esempio, il successo o il fallimento dei trend precedenti ha un impatto sullo stato emotivo e quindi sul processo decisionale. Sul lungo termine, ciò spesso porta a curve di capitale volatili e ad emozioni che fluttuano enormemente. La maggior parte dei trader è cosciente di tali svantaggi, ma vuole comunque agire in maniera discrezionale. Sono convinti di poter prendere delle decisioni migliori di quanto non farebbero se fossero impegnati nei confronti di un rigido set di regole e automatismi che non lasciano spazio di manovra. Delle strategie rigidamente definite significano che non si può più reagire nei momenti critici ad essere intrappolati in una posizione in cui non si sarebbe mai entrati in questo modo. Ma è davvero così? Ecco un esempio su cui riflettere: supponiamo che un test abbia mostrato di poter fare un profitto del 15% all’anno sul lungo termine se si acquistano dei breakout a lungo termine sul grafico settimanale. Un trader sistematico potrebbe scrivere un programma in grado di fare proprio questo. Spesso si potrebbero sostenere piccole perdite in quanto non partono grossi trend, ma ogni tanto c’è un enorme trend che fa recuperare tutte le perdite e assicura dei ritorni sul lungo termine. Tuttavia, tali sistemi risulteranno molto strani dopo pochi anni a causa dei numerosi trade negativi. Un trader discrezionale potrebbero cercare di comportarsi meglio del sistema e decidere sulla base del proprio intuito quando saltare i trade che probabilmente sono destinati a fallire. Il problema: in base a quali informazioni può fallire un trend specifico? E se sono informazioni oggettive, come un prezzo di chiusura debole o un indicatore di valore basso, perché tali fattori non erano già stati presi in considerazione all’interno della logica di trading oggettiva? Fatevi una domanda: come posso mettere questa situazione all’interno di un set di regole fisse ed oggettive? Pezzo dopo pezzo, potete quindi procedere a rendere sistematico il vostro approccio al trading e più tardi agire in maniera automatica. Infatti, il trading intuitivo, discrezionale è il pinnacolo del trading. Perché? Perché si hanno delle regole oggettive il cui funzionamento è dimostrato, ma in base all’intuito si può cercare di superare il sistema, senza però essere in grado di dire esattamente perché si prendono certe decisioni caso per caso.

Cosa bisogna sapere del trading discrezionale

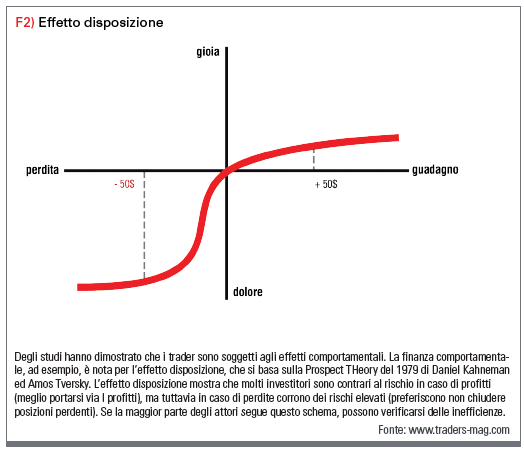

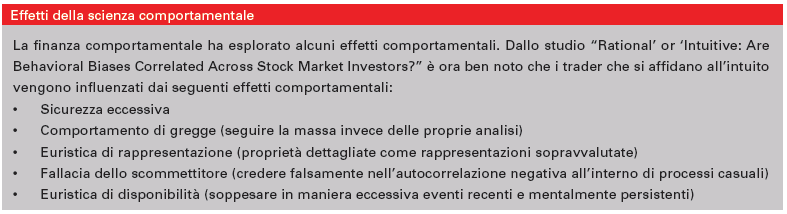

I migliori trader al mondo erano e continuano ad essere trader discrezionali con esperienza. Il trading per loro è un’arte. Riescono ad applicare in modo consistente un mix di intuito e principi di trading dimostrati senza venire fuorviati a commettere errori emotivi. Gestiscono i propri trade, regolano la dimensione delle posizioni e perciò ottengono il massimo dei mercati: nei casi individuali non sempre hanno successo, ma sono abbastanza costanti da guadagnare alla fine dei ritorni sopra la media. Il problema è che queste persone sono dei casi assolutamente isolati. Pochissimi trader combinano le abilità necessarie in una persona in maniera sufficiente ad agire in modo tale da non speculare completamente dal punto di vista emotivo o finanziario. Torneremo più tardi a discutere di quello di cui c’è bisogno per avere una possibilità di avere successo come trader intuitivo. Ma non sono solo le possibilità di avere dei grossi ritorni a rendere interessante per molti versi il trading discrezionale. Come scrive il trader e coach psicologico Yvan Byeajee nel suo articolo “What You Need To Know About Discretionary Trading Today”, è interessante per molti guadagnare un profitto come cacciatore-raccoglitore, ossia, andare a caccia o lavorare duramente. Questo e più eccitante che eseguire un automatismo. Ci si sente attivi, creativi ed intelligenti. Allo stesso tempo, Byeajee non crede che il trading discrezionale sia la soluzione. Probabilmente è anche uno dei motivi principali per cui così tante persone falliscono nel trading. Il processo decisionale umano e il comportamento umano sono soggetti all’intera serie di effetti distorcenti che ci fanno decidere ed agire in modo irrazionale. E queste non sono condizioni buone e stabili per un successo duraturo nel trading.

Possiamo affidarci al nostro intuito?

Fino ad ora le cose non sembrano andare bene per il trading intuitivo. Ma la storia non è ancora completa. Perché ci sono dei modi per distinguere la vera ed utile intuizione dai giudizi fuorvianti e dalla sicurezza eccessiva in se stessi. Daniel Kahneman e Gary Klein ce lo mostrano nello studio “Conditions for intuitive expertise: a failure to disagree”. Quindi, la qualità dell’intuito dipende da quanta esperienza una persona ha già guadagnato nell’apprendere gli schemi e le regolarità di un particolare ambiente e da quanto bene l’ambiente nel quale vengono effettuate le valutazioni si presta ad essere soggetto di previsione. Prima di tutto, dobbiamo avere molta esperienza nel campo. Solo quando il database del nostro cervello è abbastanza ampio, si possono efficacemente classificare degli schemi per ottenere risultati migliori rispetto alla mera coincidenza. Ciò può essere ottenuto soltanto tramite un loop continuativo di applicazione, feedback e apprendimento. In altre parole, impariamo con prove ed errori, meglio se con un piccolo conto ed un piccolo rischio. Ancora e ancora, si verificano degli errori, ma non bisogna averne paura, perché ci consentono di accrescere la nostra esperienza. Se non si sbaglia, allora non si impara nulla. L’obiettivo è di scoprire quali schemi funzionano, come riconoscerli, e soprattutto, quando si possono immaginare dei pattern: un vantaggio che non deve essere sottovalutato per poter evitare gli errori nelle situazioni che non portano ad alcun ricavo. Ma non ci si può ancora affidare all’intuito per quello. Deve anche esserci un ambiente nel quale una persona possa fare affidamento a schemi riconoscibili in maniera intuitiva. In altre parole, devono esserci regolarità sufficientemente alte grazie alle quali si possa valutare la situazione. E questo è esattamente il motivo per cui abbiamo un problema sul mercato azionario, perché i movimenti di prezzo sono ampiamente (ma non esclusivamente) guidati da fattori casuali. Questo può portare a schemi che noi crediamo di aver riconosciuto, ma che non hanno significato per il future: praticamente si vedono degli schemi dove non ce ne sono. Questa incertezza alta confonde il cervello ed iniziamo a dubitare dell’affidabilità degli schemi. Inoltre, Kahneman e Klein scrivono giustamente nel proprio studio: “Anche se una vera abilità non si può sviluppare in ambienti irregolari o imprevedibili, gli individui talvolta effettuano dei giudizi e prendono delle decisioni che per caso hanno successo. Questi fortunati individui saranno suscettibili ad un’illusione di abilità e ad un eccesso di sicurezza. L’industria finanziaria è una fonte ricca di esempi.”

Se supponiamo che solo una piccola parte dei movimenti di prezzo possa essere prevista sulla base di certi schemi, il primo fattore, ossia l’esperienza in questo campo, deve essere estremamente valido. Solo allora una persona può fidarsi del proprio intuito, dato che in media, si prendono delle decisioni favorevoli. Ed una cosa che non dobbiamo dimenticarci è che avere un piccolo vantaggio nei mercati, che sia riproducibile, è abbastanza per poter operare con successo sostenibile sul lungo termine. Anche un piccolo cambiamento delle probabilità in favore del trader può portare ad un alto profitto con una gestione rischio consistente ed una moltitudine di trade.

Il valore dell’intuito

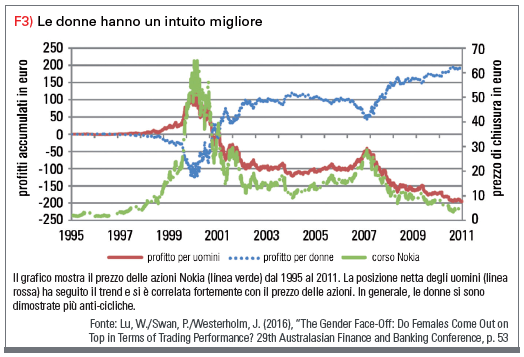

Sia le interviste con trader di successo che la ricerca sulla scienza comportamentale mostrano delle tendenze e delle indicazioni sul fatto che l’intuito possa offrire un vantaggio nelle aree complesse come il mercato azionario. Non abbiamo neppure parlato di un aspetto positivo dell’intuizione: il potenziale problema della paralisi analitica che viene eliminato. Il blogger Eric Barker (www.bakadesuyo.com) scrive nel suo articolo “This Is How To Master Your Intuition” di un’interessante esperimento che illustra questa paralisi analitica. In uno studio, dei medici specializzati hanno analizzato nelle radiografie differenti per poi effettuare una valutazione. Lo straordinario risultato è che i radiologi che osservavano una lastra a raggi X e per oltre 38 secondi prendevano le decisioni peggiori. Un buon parallelo con la paralisi analitica si trova nel trading. La paralisi analitica significa prendere delle decisioni analitiche deliberate che si inoltrano talmente tanto nel dettaglio e coinvolgono informazioni talmente differenti da finire nella confusione totale, invischiati in segnali contraddittori, per poi non giungere a nulla. Questo spesso dà come risultato l’inclusione di troppe cose insignificanti su cui si pensa troppo. Negli ambienti complessi come quelli di mercato finanziario, ad un certo punto, questo non fornisce più un vantaggio aggiuntivo ed informativo, ma arriva a peggiorare la decisione. Bisogna accettare che ogni decisione sarà, in ultima analisi, incerta. Contrariamente a quanto viene spesso detto, il mercato non è un “puzzle” che dobbiamo risolvere fino alla fine, poiché le parti cambiano ancora e ancora. Anche con una considerazione puramente razionale e sistematica, non sarà mai possibile catturare tutti i dettagli per avere la sicurezza assoluta. Il mercato è un costrutto complesso in costante movimento, quindi anche le regole di trading testate non possono mai essere domate, ma possono soltanto essere soggette a trading redditizio in certi momenti. Ed anche qui si possono vedere cose che non ci sono, se si osserva una situazione troppo a lungo ed in modo troppo intenso. L’intuizione può essere una scorciatoia idonea. I grafici sono un ottimo esempio. A meno che non si riconosca immediatamente uno schema mentre si guarda una successione di grafici diversi, c’è la probabilità che nessuno di questi sia intuitivamente riconoscibile. Se si guarda troppo a lungo un singolo grafico, si vedrà tutto quello che si vuole vedere. Magari è precisamente questo il motivo per cui alcuni trader ed analisti hanno sviluppato un metodo per scorrere centinaia di grafici ogni secondo durante il fine settimana per trovare dei buoni setup. Incidentalmente, lo studio “The Gender Face-Off: Do Females Come Out on Top in Terms of Trading Performance?” Trova delle prove sul fatto che le donne abbiano un intuito migliore e siano in grado di scorgere meglio gli schemi. Questo è un altro fattore contribuente alle performance in media significativamente migliori in confronto agli uomini per i set di dati esaminati nello studio. In particolare, è possibile implementare molto bene delle strategie contro-cicliche con delle donne intuitive (figura 3).

Conclusione

Possiamo fidarci del nostro istinto nel trading? La risposta è no. Perché il puro istinto di pancia è un impulso emotivo e si mostra specialmente nei principianti che hanno ancora poca conoscenza ed esperienza. Senza questi riferimenti nel nostro cervello, che servono da orientamento nella giungla di percorsi, notizie e grafici, la nostra interpretazione dell’azione non è nient’altro che un’inerme tirare a indovinare nella grande frenesia dei mercati. Spesso, le pure decisioni di pancia successivamente tendono a farci pentire delle nostre azioni. La certezza che quello che si fa nei mercati sia davvero la cosa giusta non esiste mai. Questo vale con o senza intuito. Anche dal punto di vista analitico, non si possono mai accumulare tutte le informazioni o comprendere tutte le connessioni. Ecco perché i migliori trader, che compongono solo una frazione di tutti gli attori, continueranno ad essere le persone che usano anche il proprio intuito. Questi esperti possono guadagnare un vantaggio controllando prima la propria valutazione spontanea poiché può puntare nella giusta direzione in un semplice istante. Ma non dobbiamo dimenticarci di una cosa: anche i trader dall’intuito eccellente sperimenteranno sempre dei trade negativi. Quindi bisogna sapere quando si sbaglia e si realizzano delle perdite, e preferibilmente non in base alle decisioni di pancia, ma in base ad un chiaro set di regole per la gestione dei rischi. Perché spesso l’intuito porta con sé un senso di “verità” che può essere piuttosto pericoloso nel mercato azionario. Per tutti gli altri trader è meglio considerare di impacchettare la propria strategia di trading in solide regole obiettive, così da non lasciare spazio alla discrezione. Uno schema deve essere basato su dei chiari criteri definibili. Ciò toglie anche l’incertezza sul seguire o meno il segnale di trading. Bisogna definire anche quando uno schema è da considerarsi un insuccesso. Questo evita l’errore che emerge come base dei classici effetti comportamentali e delle false decisioni di pancia. Troppo spesso, l’intuito supposto non è nient’altro che una scusa per non definire chiaramente le proprie regole di trading. Anche per gli esperti, il confine è sottile fra vero intuito e puro impulso emotivo. Ma solo coloro che imparano tutto ciò potranno evitare gli errori comportamentali, specialmente nelle situazioni difficili, e potranno sviluppare un piccolo vantaggio sul mercato basato sull’intuito. La parola chiave qui è “sviluppare”: per il vero intuito, è necessaria una grossa conoscenza e, soprattutto, anni di esperienza con innumerevoli scenari di mercato e schemi. Se questi schemi si ripetono davvero con somiglianza sufficiente e si verificano di frequente, abbastanza da trarre conclusioni sulla probabilità di successo relativa (ossia, il reale effetto dell’apprendimento), l’intuito può rivelarsi un approccio di successo. Nessuno ha detto che sarebbe stato semplice. Ma certamente non è impossibile.

Marko Gränitz

Marko Gränitz è autore ed oratore nel campo della ricerca sul capitale di mercato e conduce interviste con trader in tutto il mondo. Sul suo blog, offre informazioni sulle nuove scoperte nella ricerca sul momentum e altre anomalie del rendimento.