I dettagli fanno la differenza

Gli indicatori sono parte dell’analisi tecnica. Soprattutto, i trader dovrebbero controllare se si trovano in sincronia con il corso o meno. Perché quando si verificano delle divergenze, queste possono generare dei preziosi segnali di ingresso.

Il calcolo degli indicatori si basa sullo sviluppo di prezzo del valore rispettivo. L’inclusione delle quotazioni passate crea un certo ritardo, ecco perché la maggior parte degli indicatori arranca dietro i prezzi. Pochissimi indicatori hanno delle proprietà che possono essere considerate di conduzione. Uno di questi è la cosiddetta divergenza. Le divergenze si verificano quando il corso di prezzo e l’indicatore prendono direzioni differenti. Le divergenze si possono osservare in particolare con gli oscillatori come Relative Strength Indicator (RSI), Moving Average Convergence / Divergence (MACD), Commodity Channel Index (CCI) e gli stocastici. Infatti, questi indicatori forniscono i loro migliori segnali quando deviano dal corso e quindi creano delle divergenze. L’osservazione più comune è la classica o normale, ossia uno schema di inversione. Questa è una deviazione fra prezzo ed indicatore che può annunciare un cambiamento di trend a breve termine o a medio termine. Due punti sono essenziali per la definizione di una divergenza classica:

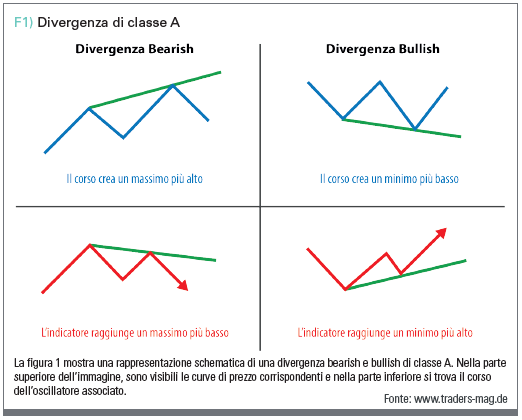

Il prezzo segna dei massimi più alti e simultaneamente dei massimi più bassi dell’indicatore. Questo indica un cambiamento da un trend verso l’alto ad un trend verso il basso e viene chiamato “divergenza bearish”.

Il prezzo crea dei minimi più bassi mentre l’indicatore crea contemporaneamente dei minimi più alti. Questo scenario annuncia un’inversione di passaggio da trend verso il basso a trend verso l’alto e viene chiamata “divergenza bullish”.

La divergenza classica quindi indica che il momentum sottostante del movimento potrebbe lasciare strada a un’imminente massimo o minimo. Tuttavia, la divergenza classica si può nuovamente differenziare in tre tipologie.

Divergenza di classe A

Le divergenze di classe A sono le più significative e portano ai migliori segnali trading. Di solito indicano un capovolgimento netto e sostenibile. La definizione è la seguente:

Una divergenza bearish di classe A si verifica quando il prezzo crea un nuovo massimo e l’indicatore crea un massimo più basso (figura 1). Per l’identificazione, è importante che il secondo massimo (più basso) dell’indicatore non abbia abbastanza inerzia per superare il suo massimo precedente. Questo fornisce la forte indicazione che il momentum del prezzo sta cambiando.

Una divergenza bullish di classe A si verifica quando il prezzo raggiunge nuovi minimi ma l’oscillatore genera minimi più alti. È importante che il secondo minimo (più alto) non abbia abbastanza inerzia per andare al di sotto del suo minimo precedente. Anche questo è un forte indicatore del cambio di momentum.

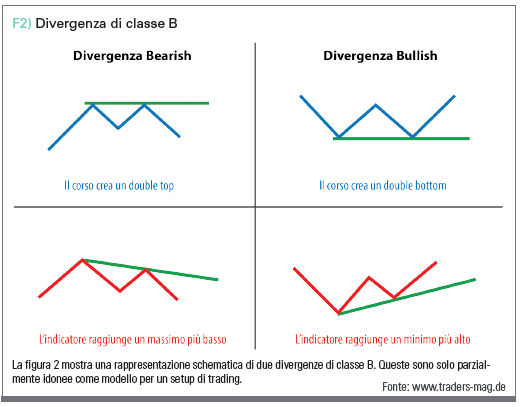

Divergenza di classe B

Anche se questo tipo di divergenza emerge con un momentum sufficiente, è consigliabile ricevere la conferma di un altro indicatore prima di utilizzarlo come trigger per l’entrata. È un tipo più debole di divergenza che segnala un’inversione graduale.

- La divergenza di classe B bearish si verifica quando il prezzo fa un double top, mentre l’indicatore segna già un minimo più basso (figura 2). Ciò significa che il prezzo potrebbe avere ancora un po’ di inerzia per continuare il trend precedente. Il double top può essere descritto come un momento di equilibrio nel quale tori ed orsi si trovano bilanciati.

- La divergenza di classe B bullish è invertita quando il prezzo forma un double bottom o formazione a W e l’indicatore genera simultaneamente dei minimi più alti. Di nuovo, c’è un momento di equilibrio che fa sembrare il segnale leggermente incerto.

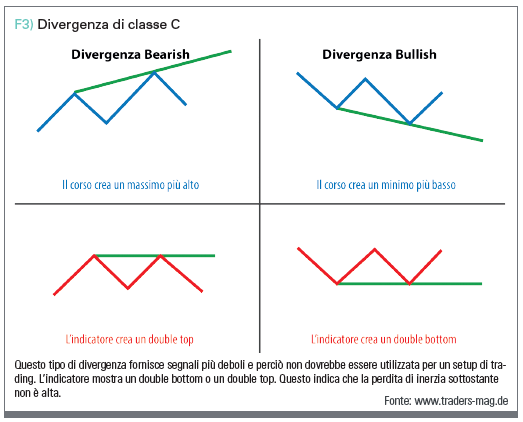

Divergenza di classe C e divergenza nascosta

La divergenza di classe C è un tipo di segnale più debole, specialmente nelle fasi di mercato tormentate. Non è idonea come base per il setup di trading. Per assicurarvi di escludere questo tipo di divergenza dovreste comunque sapere come viene definita.

- Una divergenza di classe C bearish si verifica quando il prezzo raggiunge nuovi massimi e l’indicatore non può confermare un nuovo massimo rimanendo vicino ai massimi precedenti (figura 3). Questo significa che in questo momento l’indicatore mostra il double top e perciò la perdita di momentum sottostante non è pronunciata.

- Una divergenza di classe C bullish si verifica quando il prezzo raggiunge nuovi minimi più bassi ma l’indicatore non cade al di sotto del minimo precedente. Perciò forma un double bottom. di nuovo, la perdita di momentum osservata non è grande.

Divergenza nascosta

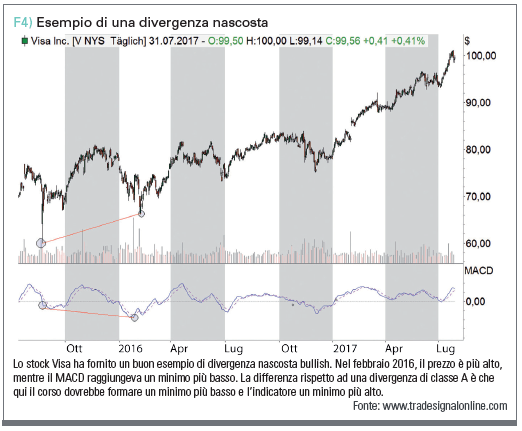

Una variante efficace è la divergenza nascosta. Rappresenta anche una deviazione fra prezzo ed indicatore, ma si tratta di uno schema di continuazione. È definito come segue:

- Una divergenza nascosta bearish significa massimi più bassi del prezzo e massimi più alti dell’indicatore e serve da conferma di un trend verso il basso.

- Una divergenza nascosta bullish viene manifestata da minimi più alti del prezzo e minimi più passi dell’oscillatore. È una conferma di trend verso l’alto.

La figura 4 mostra un esempio di divergenza nascosta bullish. lo stock Visa è arrivato a questo punto fra l’autunno del 2015 e l’inizio del 2016 per poi continuare per mesi il trend verso l’alto.

Trading sulle divergenze e pianificazione del trade

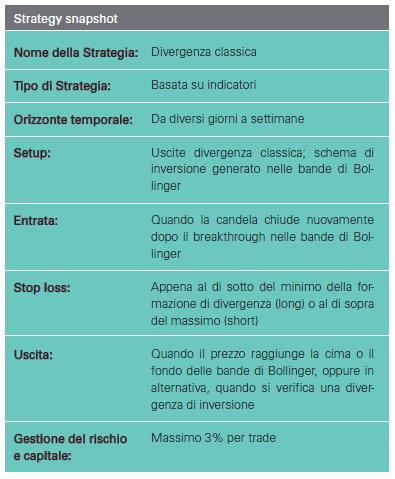

Per fare trading sulle divergenze, i trader hanno bisogno di uno scenario concreto in termini di entrata e gestione del rischio, così come di una uscita ben definita. Quindi dovreste costruire un piano di trading incentrato sul setup di una divergenza classica e poi inseguirlo con consistenza. Il trucco è che dovreste agire solo dopo una conferma. Con questo setup, si potrebbe anche vedere un piccolo declino all’interno di un trend già esistente. Potrebbe esserci una serie di divergenze prima del vero punto di svolta. Ma ciò significherebbe soltanto che il corso dello stock prende spazio per il capovolgimento. Perciò, dovreste prendere in considerazione, oltre al trigger per l’entrata, un altro indicatore: le bande di Bollinger. Con queste, potete valutare la volatilità. Ciò è importante perché la divergenza è preceduta da un cambiamento di volatilità. Nella loro forma basilare, le bande di Bollinger forniscono una dichiarazione sul fatto che il prezzo sia overbought o oversold. ciò le rende ideali per prevedere un cambiamento di trend. La divergenza con bande di Bollinger si verifica quando il corso forma uno schema di inversione e le bande di Bollinger forniscono supporto o resistenza dopo la formazione di una divergenza classica. Nello specifico, abbiamo una divergenza con bande di Bollinger bullish quando si è formata una divergenza classica. Una volta raggiunto l’obiettivo di prezzo della variante uno, la posizione andava nuovamente ancora leggermente più in basso, ma non al di sotto del prezzo di stop iniziale, e poi ritornava nel territorio positivo. Un cambiamento di momentum è perciò il fattore di conferma che stiamo cercando. Quindi, se è stata identificata una divergenza normale sull’oscillatore, cerchiamo conferma di una divergenza nelle bande di Bollinger. Le regole per una divergenza bullish sono indicate di seguito (vale il viceversa per una divergenza bearish):

- Setup: classiche uscite sulle divergenze.

- Identificazione del setup: combinazione di oscillatore (ad esempio stocastico lento) e bande di Bollinger.

- Entrata: il corso forma schemi di inversione sulla banda inferiore; la banda di Bollinger inferiore diventa un supporto.

- Stop: al di sotto del punto di minimo più basso della candela che forma la divergenza; se il prezzo cala ad un livello inferiore attraversando le bande di Bollinger, allora al di sotto di esso.

- Uscita: quando il prezzo raggiunge la banda superiore oppure formula divergenza bearish sulla banda superiore che indica una perdita di momentum.

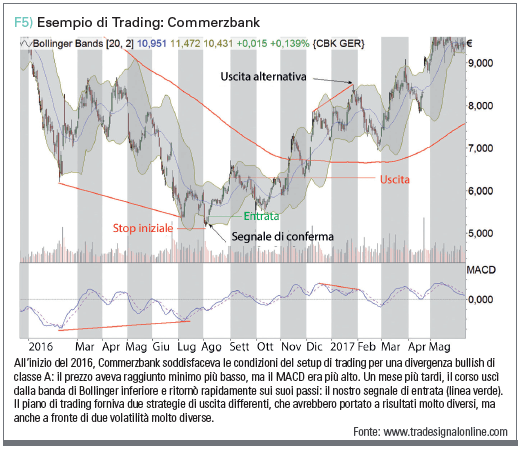

Esempio di trading: Commerzbank

La figura 5 mostra una divergenza con banda di Bollinger. Il 10 febbraio le azioni Commerzbank segnavano un minimo temporaneo dopo un crollo ripido, proprio come il MACD. dopo un contromovimento difficile, lo stock raggiungeva un nuovo minimo più basso nei primi giorni di luglio dello stesso anno, ma più alto per il MACD. Ci è voluto quasi un altro mese per confermare il cambiamento di trend con il breakout dalle bande di Bollinger ed un veloce ritorno verso le stesse. Secondo questa strategia, sareste potuti entrare al prezzo di chiusura di € 5,40 il 5 agosto, con uno stop iniziale a € 5,10 (dato che il minimo era al breakthrough della banda inferiore a € 5,16). Per l’uscita del setup sono state chiamate due varianti. la prima entrerebbe in effetto al raggiungimento della banda superiore. Le azioni Commerzbank raggiungevano questo obiettivo il 31 agosto 2016 ad un prezzo di chiusura di € 6,31. Il profitto in questo scenario sarebbe stato del 16,9% ad un rischio iniziale del 5,6%. La seconda variante sarebbe stata un’uscita con la formazione di una divergenza bearish. Questa si verificava molto più tardi, il 26 gennaio 2017, quando il prezzo era più alto ed il MACD era basso. L’uscita al prezzo di chiusura sarebbe stata a € 8,33 ed il profitto molto più alto, al 54,3%. Ma avreste sofferto di grosse fluttuazioni durante questo periodo. Una volta raggiunto l’obiettivo di prezzo della variante uno, la posizione andava nuovamente ancora leggermente più in basso, ma non al di sotto del prezzo di stop iniziale, e poi ritornava nel territorio positivo. un sacco di volatilità che avreste dovuto prima sopportare. Inoltre, il capitale sarebbe rimasto vincolato molto più a lungo. Quale variante scegliete per l’uscita dipende dal tipo di trader che siete.

Trading sulla divergenza nascosta

Nel caso di una divergenza nascosta bullish, per prima cosa definiamo le due candele di divergenza (le candele di inversione alto-basso) ed il nostro stop al di sotto nel minimo della stessa candela. Lasciamo il trade quando l’indicatore stocastico raggiunge il livello di overbought e le linee stocastiche attraversano dall’alto verso il basso. In una divergenza nascosta bearish, le regole funzionano nel verso opposto.

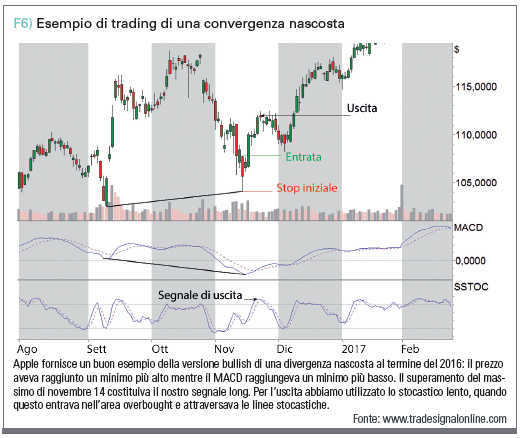

Esempio di trading di una divergenza nascosta

Un esempio di divergenza nascosta è stato fornito dalle azioni Apple (figura 6). A settembre 2016, segnavano un minimo intermedio. da lì in poi, il prezzo si è alzato rapidamente e, dopo la successiva consultazione il 14 novembre 2016, lo stock raggiungeva un nuovo minimo intermedio, che era più alto del primo. Contemporaneamente, il MACD segnava un nuovo minimo il 14 novembre, ma al di sotto del minimo di settembre: una divergenza nascosta. Di conseguenza, il 16 novembre, dopo aver superato il massimo giornaliero del 14 novembre a quota $ 107,81, si formava un segnale long. Lo stop iniziale secondo il piano di trading sarebbe stato fissato a quota $ 104,05, e perciò al di sotto del minimo giornaliero del 14 novembre a $ 104,08. È una buona idea andare sempre qualche cent al di sotto del minimo per evitare blocchi non necessari se il corso cade minimamente al di sotto del livello di test. Secondo il setup, ne seguiva un’uscita poiché l’indicatore stocastico lento entrava in zona overbought il 22 novembre 2016. L’uscita sarebbe stata chiusa a $ 111,80 quel giorno.

Conclusione

Sia le divergenze normali che nascoste si verificano piuttosto di frequente all’interno di ogni finestra temporale. L’obiettivo è stato quello di disegnare una strategia che includesse tutti gli aspetti di un trade, senza lasciare spazio alle emozioni. Ciò richiede che i trader siano pazienti abbastanza da attendere la comparsa di uno schema di divergenza.

Dalla Redazione di TRADERS’ Magazine