Rob Hanna

Rob Hanna è un trader con sede negli Stati Uniti e fondatore di Quantifiable Edges (https://quantifiableedges.com). Dal 2008 pubblica regolarmente ricerche quantitative, sistemi e idee di trading sulla base di concetti di analisi tecnica per scoprire quali vantaggi si possono avere sul mercato. Nello specifico, esamina indicatori come l’ampiezza del mercato, il volume, il sentiment, la volatilità, la liquidità, la stagionalità e ovviamente il movimento dei prezzi stesso. Rob Hanna sta ora lavorando con Eastsound Capita Advisors per rendere i sui studi disponibili ai clienti negli Stati Uniti e in Europa tramite account gestiti separatamente. Nell’intervista gli chiediamo di alcuni interessanti risultati dei suoi studi di mercato.

TRADERS´: Abbiamo già pubblicato in passato un breve articolo con lei in una edizione speciale. Come è andato il suo trading nel frattempo?

Hanna: Il trading è andato molto bene negli ultimi anni e ho potuto espandere notevolmente la mia ricerca. È stato molto stimolante e ha portato a diverse nuove strategie di trading che ho potuto utilizzare.

TRADERS´: Nell’articolo all’epoca ha menzionato la strategia di pullback di 3 giorni, che si basa sull’aumento dei prezzi dopo un massimo di 50 giorni. Ha continuato ad agire con questa strategia e forse ha apportato modifiche?

Hanna: Ho scoperto che i pullback di 3 giorni hanno spesso diversi effetti a breve termine, a seconda di dove ha avuto origine il pullback. In altre parole, è importante lo stato del mercato. Un pullback di 3 giorni da un massimo di 50 giorni, un pullback di 3 giorni a un nuovo minimo di 50 giorni e un pullback di 3 giorni non da un massimo di 50 giorni ma superiore a media mobile a lungo termine, hanno tutti effetti diversi.

TRADERS´: La prima versione, ovvero il pullback dal massimo di 50 giorni, ha le carte migliori?

Hanna: Sì, un pullback di 3 giorni da un massimo di 50 giorni mostra generalmente migliori possibilità di un contromovimento verso l’alto rispetto a un pullback da qualsiasi altro punto. Naturalmente, studi come questi non sono ancora sistemi tradabili. Ma mi aiutano a valutare le attuali condizioni di mercato e a determinare il mio giudizio. Dopo aver determinato se il mio bias è rialzista, ribassista o neutro, molti dei miei sistemi cercheranno operazioni che beneficiano di un movimento di mercato corrispondente. Quindi, ad esempio, cercherò solo operazioni long nelle azioni dell’S&P500 quando il mercato è rialzista. D’altra parte, se è ribassista, ignoro i singoli titoli che hanno setup long.

TRADERS´: Ha migliorato ulteriormente il suo strumento aggregatore?

Hanna: Per cominciare, vorrei fornire ai lettori una breve panoramica dell’aggregatore. Fondamentalmente, viene creata una stima combinata per tutti gli studi che attualmente considero “attivi”. Non ho apportato alcuna modifica da quando ho sviluppato l’aggregatore nel 2008. Ma gli studi inclusi nel suo calcolo vengono costantemente aggiornati e modificati. In Quantifiable Edges, abbiamo più di 1200 studi che vengono monitorati, sebbene tale numero fluttuerà nel tempo. Vengono aggiunti nuovi studi quando vediamo nuovi vantaggi nel mercato e alcuni vecchi studi vengono rimossi quando hanno perso la loro rilevanza e vantaggio. Per questo motivo, l’aggregatore è più simile a un algoritmo di autoadattamento. Lo strumento di base è lo stesso di cinque e dieci anni fa, ma la ricerca è in continua evoluzione.

TRADERS´: Ha anche sviluppato un elenco selezionato di sistemi: i “sistemi numerati a bordi quantificabili”. Può spiegarcelo per favore?

Hanna: Certo. Queste sono configurazioni piuttosto semplici, per lo più strategie di swing trading. Dieci di loro sono presentate sul sito web. Ogni sera pubblico un elenco di azioni S&P500 e di ETF altamente liquidi che attivano una di queste configurazioni. Inoltre mostro i risultati di come i singoli titoli si sono comportati con il setup nel tempo.

TRADERS´: Ha un esempio di come può utilizzare l’aggregatore per migliorare il suo trading a seconda dell’attuale orientamento di mercato?

Hanna: In genere non effettuo operazioni che violano il mio orientamento al mercato. Quindi, se per prendere i sistemi numerati come esempio, il sistema 90609 mostra un segnale di acquisto su IBM, ma il mio orientamento al mercato a breve termine è ribassista, ignoro il segnale per il momento. Tuttavia, se il segnale persiste e il mio orientamento al mercato diventa rialzista nei giorni successivi, prenderò in considerazione il trade. Qualche anno fa ho indagato sui risultati dei sistemi numerati con e senza conferma da parte dell’aggregatore rispetto all’orientamento generale del mercato. In tal modo, ho scoperto che i sistemi generalmente funzionano molto meglio quando hanno la conferma. E questo ha senso: se possiedi un’azione dell’S&P500, è più probabile che l’azione andrà bene in un giorno in cui il mercato si sta riprendendo rispetto a un giorno in cui il mercato è in calo. Meglio avere il vento in poppa.

TRADERS´: Nei suoi rapporti di ricerca settimanali, fornisce una panoramica del mercato basata su un’aspettativa di rischio e opportunità di un giorno e di tre giorni. Può spiegare come si generano gli input?

Hanna: Si tratta di aspettative, volatilità e situazioni di ipercomprato o ipervenduto. In generale, le aspettative vengono calcolate utilizzando l’aggregatore. Quindi, se le aspettative di un giorno sono positive, il valore è compreso tra zero e cinque. E se sono negative, il valore è compreso tra zero e meno cinque. Il valore normale è zero quando la formazione dell’aggregatore è neutra, ad esempio quando le aspettative sono positive ma l’S&P 500 è già ipercomprato nel breve termine. Se invece le aspettative sono positive e l’S&P viene valutato come over-sold rispetto alle aspettative più recenti, entrano in gioco altri aspetti: quanto sono convincenti i singoli studi di ricerca? Quanti studi ci sono? Quanto è forte il movimento indicato? Quanto è ipervenduto l’S&P? Quanto margine c’è prima che l’S&P si trasformi in un mercato ipercomprato? E ovviamente: quanto è volatile l’attuale contesto di mercato? Perché l’elevata volatilità aumenta anche i potenziali rischi.

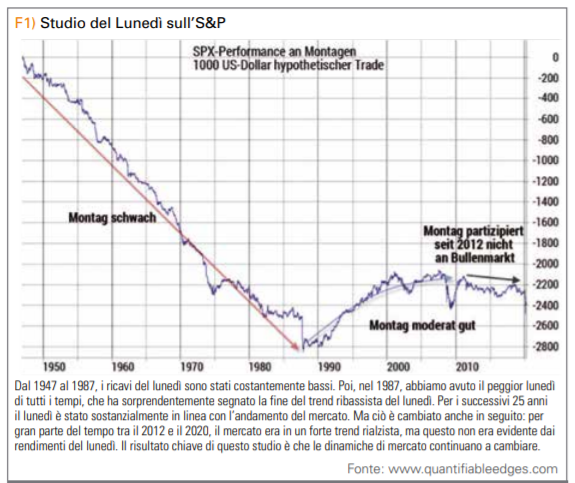

TRADERS´: Uno dei tuoi studi più recenti esamina la performance del lunedì dell’S&P 500. Quali sono i suoi risultati?

Hanna: Mi piace molto questo studio, in realtà l’ho fatto per la prima volta anni fa, ma non ne ho mai parlato molto. Se guardiamo un grafico S&P a lungo termine, i risultati sono molto interessanti (vedi figura 1). Dal 1947 al 1987 i risultati del lunedì sono stati costantemente bassi. Quindi, se hai venduto venerdì pomeriggio e sei tornato lunedì pomeriggio, eri un genio. Ovviamente le commissioni erano molto più alte allora, quindi non penso che nessun altro oltre a un trader di base ne avrebbe beneficiato. Poi nel 1987 abbiamo avuto il peggior lunedì di tutti i tempi, che ha segnato in modo sorprendente la fine della tendenza ribassista del lunedì. Per i successivi 25 anni il lunedì è stato sostanzialmente in linea con l’andamento del mercato. Ma ciò è cambiato anche in seguito: per gran parte del tempo tra il 2012 e il 2020 il mercato era rialzista, ma questo non era evidente dai rendimenti del lunedì. Per quanto riguarda le conclusioni di questo studio, la grande intuizione per me è che le dinamiche di mercato continuano a cambiare. Ho molti studi che mostrano come il mercato si sviluppa e cambia nel tempo. Ma con questo studio ne abbiamo un esempio davvero semplice e molto significativo.

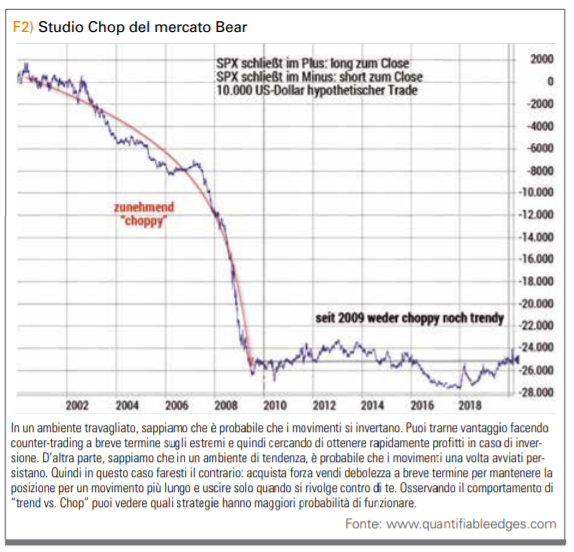

TRADERS´: Un altro studio interessante è l’indicatore S&P trend vs. Chop (figura 2). Cosa c’è esattamente dietro?

Hanna: Questo studio guarda al mercato da una diversa angolazione. Esamina se ci sono più movimenti successivi o contromovimenti (chop) nelle attività quotidiane. In un mercato che è molto instabile come nel periodo 2000-2009, le strategie a breve termine che funzionano meglio sono incentrate sul ritorno alla media. Ciò significa: prendi profitti rapidamente quando il mercato gira, ma non fermarti, perché se va contro di te, è probabile presto una forte inversione nella direzione opposta. Ma in un mercato in trend in cui i movimenti continuano giorno dopo giorno, la strategia inversa è migliore (lascia che i profitti corrano e le perdite si limitino rapidamente). Gli anni ’70 ne sono un buon esempio. È vero che sia gli anni ’70 che gli anni 2000 sono stati caratterizzati da mercati ribassisti e, tutto sommato, non si sono mossi molto, ma si sono comportati in modo molto diverso tra loro. Un approccio di ritorno alla media che ha funzionato brillantemente negli anni 2000 sarebbe fallito negli anni ’70. Allora sarebbe stato molto meglio acquistare un asset ipercomprato o andare short in un asset ipervenduto, mantenere la posizione e utilizzare una sorta di trailing stop per uscire.

TRADERS´: E com’è stato negli ultimi dieci anni?

Hanna: In effetti, negli ultimi dieci anni non c’è stata una tendenza costante all’uno o all’altro. Detto questo, è diventato ancora più difficile per i trader a breve termine: ci sono stati periodi di fluttuazioni selvagge e ci sono stati momenti di incredibile coerenza. I trader hanno dovuto essere più selettivi nelle loro operazioni. Al giorno d’oggi devi prestare attenzione a qualcosa di più dell’andamento dei prezzi a breve termine, ma un giorno potrebbe cambiare di nuovo. Questo è il motivo per cui è così istruttivo rivisitare questo studio di tanto in tanto.

TRADERS´: Ha già toccato brevemente il tema degli stop. La decisione sull’uso degli stop e degli obiettivi di profitto è fondamentalmente legata al lasso di tempo e al tipo di operazioni?

Hanna: Decisamente! Quando si tratta di un sistema di ritorno alla media a breve termine, l’obiettivo è solitamente quello di entrare quando il prezzo sta scivolando verso il basso e uscirne quando sale di nuovo. Non dovrebbe sorprendere che il corso vada inizialmente contro di te. In effetti, allora la probabilità è ancora maggiore che ci sia un contromovimento. Quindi mantenere quella posizione è la decisione giusta. Se invece stai seguendo un trend, gli stop non sono solo utili, sono cruciali. La premessa in questo caso è saltare su una tendenza e seguirla fino alla fine. Gli stop dovrebbero essere posizionati in un’area in cui il metodo di trend following utilizzato identifica una fine del trend. Può trattarsi di una certa fascia di prezzo e di un valore dell’oscillatore. È importante riconoscere quando la tecnologia di riconoscimento delle tendenze non riconosce più la struttura come una tendenza al rialzo (con posizioni long) ed è quindi ora di uscire. Non importa quale approccio esatto usi. L’obiettivo di base è questo: se la tua strategia dice che hai un vantaggio, dovresti essere nel mercato. Quando quel margine è andato, dovresti uscire. Pensa al trading da questa prospettiva e puoi facilmente capire perché gli stop hanno senso con alcune strategie ma non con altre.

TRADERS´: Ha degli esempi specifici di trade mean reversion e trend following?

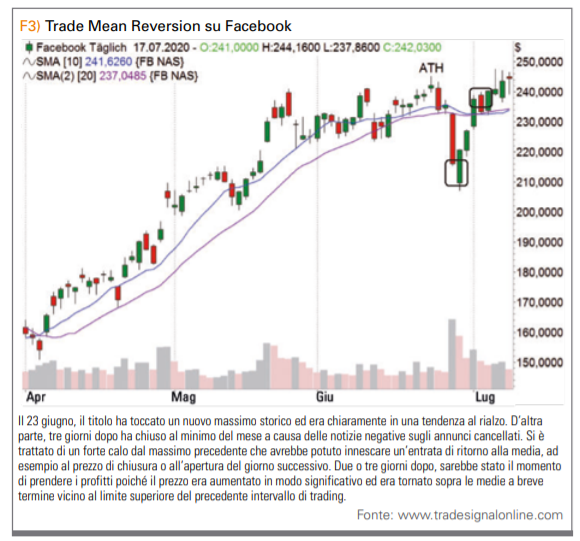

Hanna: I trade mean reversion sono generalmente interessanti per le azioni che tendono a muoversi rapidamente contro il trend più ampio. In un trend rialzista a lungo termine, questi possono essere dei pullback che vengono acquistati. Un esempio è stata l’azione Facebook (figura 3). Ha raggiunto un nuovo massimo storico il 23 giugno 2020 ed era quindi in evidente tendenza al rialzo. Tre giorni dopo, il titolo ha chiuso al minimo mensile dopo una cattiva uscita sulla stampa: alcune società hanno cancellato i loro annunci. Si è trattato di un forte calo dal massimo precedente che potrebbe innescare un’entrata mean reversion, ad esempio al prezzo di chiusura o all’apertura del giorno successivo. Due o tre giorni dopo sarebbe stato il momento di prendere i profitti, poiché il prezzo era aumentato in modo significativo ed era tornato sopra le medie a breve termine vicino al limite superiore del precedente intervallo di trading. I trade mean reversion hanno un alto tasso di successo, cioè un’alta percentuale di trade in profitto, ma quasi non ci sono grandi profitti. Trado parecchio con questo metodo.

TRADERS´: E qual è l’esempio di un trade che segue la tendenza?

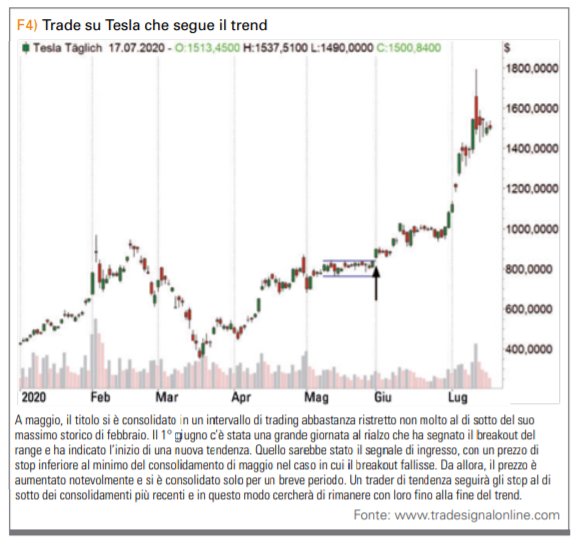

Hanna: Le operazioni che seguono la tendenza cercano di saltare su un movimento sostenuto emergente e massimizzarlo il più a lungo possibile fino a quando il trend non giunge al termine. Un buon esempio sono le azioni Tesla (figura 4). A maggio il prezzo si è consolidato in un range di trading piuttosto ristretto non molto al di sotto del massimo storico di febbraio. Il 1° giugno si è assistito ad un grande giorno di rialzo che ha segnato il breakout del range e ha indicato l’inizio di un nuovo trend. Quello sarebbe stato il segnale di ingresso, con un prezzo di stop inferiore al minimo del consolidamento di maggio nel caso in cui il breakout fallisse. Da allora, il prezzo è aumentato notevolmente e si è consolidato solo per un breve periodo. Un trader di tendenza seguirà gli stop al di sotto dei consolidamenti più recenti e cercherà di rimanere con loro fino alla fine del trend. Facevo molto uso di questo tipo di trading di tendenza. Non lo faccio spesso adesso. I trading di tendenza hanno generalmente un basso tasso di successo, ma puoi avere alcune enormi vittorie singole che compensano significativamente tutto.

TRADERS´: Qual è il tuo approccio alla gestione delle dimensioni delle posizioni e all’interazione di diverse operazioni all’interno di un portafoglio?

Hanna: Per me, la gestione delle dimensioni delle posizioni inizia a livello di portafoglio. Ho una serie di modelli che implicano il trading di diversi gruppi di azioni o ETF. Ad esempio, alcuni tradano solo azioni dell’S&P 100, altri solo ETF altamente liquidi e altri ancora semplicemente passano da alcune azioni sul mercato generale a obbligazioni. Utilizzando un set di modelli così diversificato, anche le dimensioni delle posizioni sono limitate in anticipo. Ad esempio, è possibile tradare fino a dieci posizioni con un modello di trading di azioni. Se questo modello ha una quota del 20 percento dell’intero portafoglio, ogni singola posizione ha solo il due percento circa. Quindi assegno un’allocazione ai modelli che mi aiuta a trovare un equilibrio tra opportunità di profitto e stabilità del portafoglio. Molti dei miei modelli sono di natura breve e possono a volte contenere fino al 100% di denaro. Al contrario, posso anche usare una leva nei modelli. Nel determinare l’importo dell’allocazione, tengo conto sia della mia fiducia in ogni singolo modello sia della sua correlazione con tutti gli altri modelli in portafoglio. Perché la correlazione è un fattore importante quando si tratta di quanto può essere alta l’allocazione di un modello. E ovviamente posso apportare modifiche se le condizioni di mercato cambiano. Quindi, con un numero di modelli che utilizzo, potrei finire per andare long al 140 percento se tutto è rialzista e completamente attivato, o al contrario short al 125 percento se tutto sta andando nella direzione opposta. La maggior parte delle volte, tuttavia, la somma dei miei modelli non viene allocata completamente o in modo unilaterale.

TRADERS´: Può mostrarci altri punti della sua ricerca?

Hanna: Ho svolto molte ricerche sulle obbligazioni quest’anno. Uno dei motivi per cui molti partecipanti al mercato detengono obbligazioni è che agiscono da diversificatore per le azioni. La consueta allocazione di portafoglio consiste, ad esempio, del 60% di azioni e del 40% di obbligazioni. L’idea alla base di questo è che le azioni sovraperformano nel lungo termine, ma poiché sono anche molto volatili, la percentuale di obbligazioni può frenare i movimenti al ribasso. Naturalmente, i tipi di obbligazioni in cui investi giocano un ruolo importante se l’obiettivo è mantenerli non correlati alle azioni durante un brusco calo. Quindi ho esaminato diverse classi di obbligazioni e la loro correlazione con l’S&P500 durante i periodi di recessione. Il risultato è che l’unica classe di obbligazioni che ha costantemente mostrato una correlazione inversa con l’S&P500 durante una recessione sono stati i Treasury statunitensi. La linea di fondo è che i trader dovrebbero principalmente valutare le correlazioni quando cercano un’allocazione significativa di azioni e obbligazioni. Assicurati che in caso di svendita sul mercato azionario non hai improvvisamente un rischio significativamente più alto di quanto ti aspettavi in precedenza perché vuol dire che il tuo portafoglio obbligazionario è troppo aggressivo.

TRADERS´: Quali sono i migliori studi pubblicamente disponibili sulla larghezza del mercato secondo il suo punto di vista?

Hanna: Gli studi che analizzano i picchi del mercato sono spesso molto utili per determinare quando la forza è reale e quanto probabilmente durerà. Un buon strumento, ad esempio, è l’oscillatore McClellan. Ma quando parlo di picchi di mercato mi riferisco anche al lavoro di Marty Zweig (Zweig Breadth Thrusts) e Walter Deemer (Breakaway Momentum). Considero anche una serie di studi sull’ampiezza del mercato che stiamo seguendo su Quantifiable Edges e penso che siano molto preziosi. Per i trader che desiderano saperne di più sugli indicatori dell’ampiezza del mercato, consiglio anche il libro di Greg Morris “La guida completa agli indicatori dell’ampiezza del mercato: come analizzare e valutare la direzione e la forza del mercato”.

“L’obiettivo di base è questo: se la tua strategia dice che hai un vantaggio, dovresti essere nel mercato. Se quel margine è andato, allora dovresti uscire!”

TRADERS´: E che pensa dell’analisi del sentiment?

Hanna: Ad esempio, puoi utilizzare il VIX per misurare l’umore. Oppure puoi utilizzare i sondaggi sul sentiment, i dati sulle tendenze di Google o anche alcuni indicatori cross-market come un indicatore di forza relativa Nasdaq SPX. Uso quest’ultimo come indicatore a medio termine basato su alcuni lavori molto utili di Gerald Appel. Per periodi di tempo più brevi, utilizzo molti studi basati sul VIX che si sono dimostrati utili.

TRADERS´: Molti dati e indicatori sul mercato del lavoro e diverse altre serie temporali hanno mostrato estremi pazzi negli ultimi mesi. Come li ha gestiti negli studi e con i segnali di trading?

Hanna: Sì, i dati sul mercato del lavoro sono un grosso problema e probabilmente lo rimarranno per i prossimi anni. Ho uno studio che seguo da un paio d’anni. Esamino le prestazioni nei giorni successivi al rapporto mensile sul mercato del lavoro, quando il Nasdaq chiude oltre l’1% in più a un massimo di 50 giorni. Sorprendentemente, alcuni dei peggiori rapporti sul mercato del lavoro di tutti i tempi hanno dato dei segnali nella primavera di quest’anno. La disoccupazione negli Stati Uniti ha raggiunto il livello più alto dalla Grande Depressione, ma il rally di marzo è stato anche il più alto che abbiamo visto dagli anni ’30. Uno dei risultati è che la gestione del rischio diventa ancora più importante quando si verificano situazioni estreme. Riducendo le dimensioni della posizione e la leva complessiva, puoi assicurarti di rimanere in gioco anche se sei soggetto a movimenti estremi nella direzione sbagliata. Ma è anche importante rendersi conto che le cose sono state così estreme negli ultimi mesi che è difficile fare confronti storici significativi. Alcuni dati economici sono completamente fuori dal comune. E i tassi di interesse negativi ei prezzi del petrolio sono certamente qualcosa che nessuno di noi aveva prima sullo schermo. Il livello di stimolazione, sia negli Stati Uniti che in tutto il mondo, è senza precedenti. Inoltre, gran parte dei numeri economici terribili provenivano da chiusure temporanee e forzate in tutto il mondo. Niente di tutto questo è successo prima. Abbiamo anche una nuova generazione di trader che ora possono facilmente fare trading con commissioni pari a zero e con esecuzione istantanea. Ecco perché sia entrare che uscire è molto facile. Nel complesso, penso che sarà importante per i trader e gli investitori pensare in modo flessibile per avere le migliori possibilità di trarre profitto dai mercati nei prossimi anni. A tal fine sarà importante una vasta gamma di strategie: long e short, lungo e breve termine e in diverse classi di attività. Finora si è verificata un’impennata dei prezzi e penso che probabilmente accadranno molte altre cose selvagge nei prossimi anni.

TRADERS´: Ha dei buoni consigli per i nostri lettori?

Hanna: Mi sembra che la risposta predefinita dovrebbe essere quella sulla gestione del rischio. Perché è questo che ti impedisce di andare in rovina ad un certo punto. Ma lo sanno già tutti. Quindi vorrei rispondere qualcos’altro: che a volte ti sbagli di grosso. Se sei long e ti sbagli, non è così grave come essere short e sbagliarsi. E non sto parlando solo della matematica pura che dice che le posizioni short hanno un rischio teoricamente illimitato. Sto parlando della tua psiche e di quando hai dei clienti, di come lo percepiscono per te. Se il mercato è in calo del cinque percento ma sei long per l’80 percento e perdi solo il quattro percento, si può dire che almeno “hai battuto il mercato”. Tuttavia, se il mercato è in rialzo del 5% ma sei short dell’80% e quindi perdi il 4%, beh, sembra molto peggio che perdere il 4% in un mercato cattivo. Personalmente ci si sente male e dall’esterno sembra anche peggio quando qualcuno ti confronta con il mercato. Una sottoperformance del 9% è difficile da far fronte per gli asset manager con un rally del 5%, motivo per cui pochissimi partecipanti al mercato assumono posizioni short. Non sto dicendo che non dovresti vendere allo scoperto. Credo che le strategie short abbiano un posto fisso in un portafoglio a tutto tondo. Ma devi essere disposto a sentirti peggio del solito se ti sbagli, e potresti sentirti l’unica persona al mondo che non fa soldi. Questo fa parte del mestiere e gli appartiene. Ma assicurati di essere selettivo e forse un po’ più conservatore con le posizioni short.

TRADERS´: Cosa consigli ai nuovi trader, dove e come iniziare al meglio?

Hanna: Trova un mercato e un periodo di tempo adatti al tuo stile. Sii aperto alle idee, ma fai attenzione a chi stai ascoltando. E prova tutto ciò che puoi perché c’è molto da imparare.

L’intervista è stata condotta da Marko Gränitz.

Marko Gränitz

Il Dr. Marko Gränitz è autore e relatore nel campo delle ricerche di mercato dei capitali e intervista costantemente trader in tutto il mondo. Sul suo blog offre informazioni sulle nuove scoperte riguardanti il momentum e altre anomalie di profitto.

Il Dr. Marko Gränitz è autore e relatore nel campo delle ricerche di mercato dei capitali e intervista costantemente trader in tutto il mondo. Sul suo blog offre informazioni sulle nuove scoperte riguardanti il momentum e altre anomalie di profitto.

http://www.marko-momentum.de/