La struttura della curva della scadenza

Nella prima parte di questa serie (TRADERS’ 09/2018, disponibile nello shop all’indirizzo www.traders-mag.it) abbiamo presentato le basi e alcune interessanti caratteristiche del VIX. Questa volta ci occuperemo di classificare l’indice nel panorama degli strumenti disponibili e di osservare l’evoluzione della struttura della curva della scadenza.

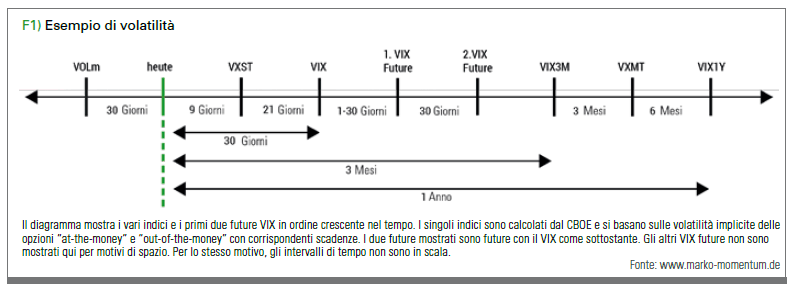

Il VIX è un indice che descrive l’intervallo di variazione previsto dell’S & P 500 in 30 giorni in punti percentuali. Tuttavia, esistono altri indici di volatilità che applicano lo stesso concetto ad orizzonti di osservazione più o meno lunghi. Inoltre, sono presenti diversi futures per il VIX, il cui rapporto di prezzo può essere rappresentato da una curva di struttura a termine. Per avere una visione d’insieme, la figura 1 mostra i seguenti strumenti in ordine crescente:

- VOLm: volatilità realizzata nell’ultimo mese (30 giorni)

- VXST: indice delle aspettative di volatilità a breve termine per nove giorni

- VIX: Indice di volatilità attesa per 30 giorni

- VIX-Future 1: il mese anteriore, che scade il prossimo.

- VIX-Future 2: prossimo future dopo il mese anteriore (ulteriori future non vengono mostrati per mancanza di spazio)

- VIX3M: indice di aspettativa di volatilità per tre mesi

- VXMT: indice delle aspettative di volatilità a medio termine per sei mesi

- VIX1Y: indice delle aspettative di volatilità a lungo termine per un anno

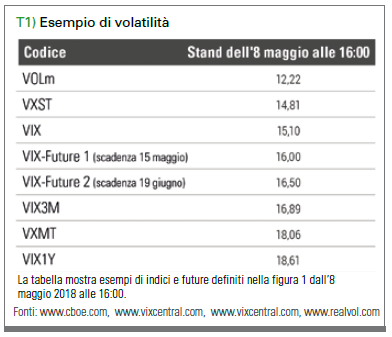

Per aiutarci a comprendere meglio questi strumenti, la Tabella 1 mostra esempi di valori specifici per questi indici e future utilizzando i dati dell’8 maggio 2018 alle 16:00. Ecco una caratteristica interessante, su cui torneremo più avanti: nella maggior parte dei casi, le aspettative di volatilità a breve termine sono superiori alle volatilità realizzate. Inoltre, le aspettative di volatilità a lungo termine sono superiori alle aspettative di volatilità a breve termine. In questo contesto è importante sottolineare ancora una volta che il VIX stesso non è (!) tradabile. Lo stesso vale per tutti gli altri indici calcolati dal CBOE.

Il struttura della scadenza

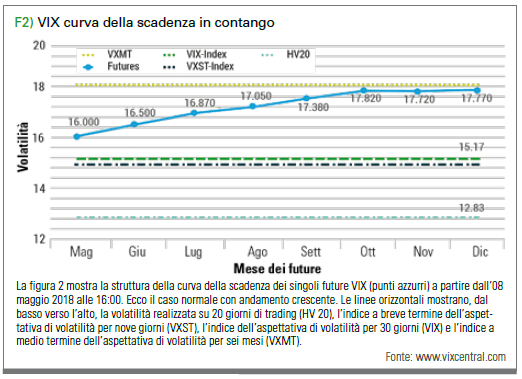

Al contrario, i future e le opzioni che si riferiscono al VIX come derivati sono tradabili. Tuttavia, a differenza, ad esempio, dei future sugli indici azionari, che replicano il rispettivo indice secondo un modello chiaro, i future di volatilità possono in alcuni casi discostarsi significativamente dagli effettivi supporti VIX. Ciò è dovuto principalmente al fatto che l’andamento della struttura a termine anticipa la percentuale prevedibile dei futuri cambiamenti dei VIX. Di seguito, esaminiamo l’andamento delle singole scadenze o dei singoli mesi di contratto dei future VIX nella curva della scadenza. Di norma, la curva cresce da sinistra a destra (Contango, vedi figura 2). Ciò significa che gli operatori di mercato si aspettano livelli di volatilità più elevati in un futuro più lontano di quanto non sia oggi o nel futuro prossimo.

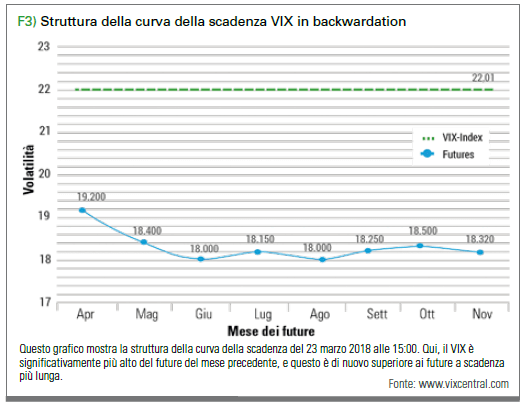

Questa struttura è la situazione normale che esiste nei bull market e nelle fasi di mercato al di fuori delle principali correzioni. In tempi turbolenti di crolli o in un mercato ribassista prolungato, tuttavia, la struttura a termine può anche invertirsi (backwardation, vedi grafico 3). I partecipanti al mercato si aspettano margini di fluttuazione più bassi nel lungo termine che nel breve termine. Ci sono indicazioni secondo cui i trader esperti utilizzano la curva della curva forward come contro-indicatore dello sviluppo del mercato azionario. Questo è ciò che Athanasios Fassas scrive nel suo studio “The Relationship between VIX Futures Term Structure and S & P 500 Returns“. Egli sostiene che la curva dei future contiene più informazioni del semplice VIX. Una struttura delle scadenze particolarmente ripida è quindi indice di un mercato sovra-comprato, poiché la volatilità a breve termine rispetto a quella media a lungo termine è particolarmente bassa e gli operatori di mercato si aspettano in futuro livelli di fluttuazione più elevati.

Conclusione

Nella terza parte ci baseremo sulle relazioni qui descritte. In particolare, si tratta di capire che cos’è il premio per il rischio di volatilità, da cosa risulta e come è possibile coglierlo.

Marko Gränitz

Il dott. Marko Gränitz è autore e relatore nel campo della ricerca sul mercato dei capitali e conduce interviste ai trader in tutto il mondo. Sul suo blog offre informazioni sulle nuove scoperte della ricerca del momentum e altre anomalie. Sul suo blog, offre informazioni sulle nuove scoperte nella ricerca del momentum e altre anomalie di profitto.