Formazioni di triangoli alti e in discesa rapida

Sistematico o discrezionale: sulla strada per diventare un trader di successo, la direzione presa è di fondamentale importanza. Ad un certo punto bisogna prendere una decisione e poi appartenere o all’uno o all’altro gruppo filosofico. L’approccio qui presentato sarà di particolare interesse per i trader discrezionali.

Trader ed esperti di grafici possono essere classificati in modo diverso; la divisione grossolana tra trader di sistemi da un lato e lettori intuitivi di grafici dall’altro è particolarmente popolare. I systemtrader sviluppano complesse serie di regole, le valutano statisticamente, usano estese combinazioni di indicatori, intrecciano correlazioni tra mercati nelle loro formule e combinano diversi di questi sistemi dopo lunghi back-test. Successivamente, è il computer e non l’essere umano a esaminare il mercato e ad applicare i sistemi programmati. I system trader hanno le statistiche dalla loro parte. Si sono in gran parte sbarazzati del problema delle emozioni durante il trading e usano un insieme di regole standardizzato e fisso per gestire i drawdown. In breve: tutto è contenuto nella formula del rispettivo sistema. Nel trading concreto si riduce ad un chiaro sì o no. Il classico trader di grafici, che legge il grafico come un libro e usa strumenti come la formazione classica e la teoria degli indicatori, Fibonacci, la Teoria di Elliott Wave e altri strumenti, è completamente diverso. L’argomento di questo articolo riguarda le cosiddette formazioni di triangoli alti e in discesa rapida, che possono essere utilizzate soprattutto dai gruppi di trader intuitivi e discrezionali. L’insegnamento delle formazioni gioca un ruolo centrale nella classica tecnologia dei grafici. I triangoli a discesa rapida sono una forma speciale delle classiche formazioni a triangolo discendenti. Sono facili e veloci da usare e sono strumenti utili per i trader che preferiscono tecniche di trading semplici. Possono essere molto redditizie.

Logica della strategia

I triangoli alti e in discesa rapida appaiono alla fine di forti trend agitati al rialzo. Tuttavia, le salite ripide nella fase della formazione non sono assolutamente necessarie. Però, queste formazioni hanno un trend di inversione fortemente ribassista. Se sono confermate dal loro trigger di vendita, di solito avviano importanti movimenti al ribasso in brevissimo tempo. Il prezzo dello strumento sottostante in questione letteralmente implode. A questo proposito, la formazione di triangoli in discesa rapida è particolarmente interessante per i venditori allo scoperto.

Regole

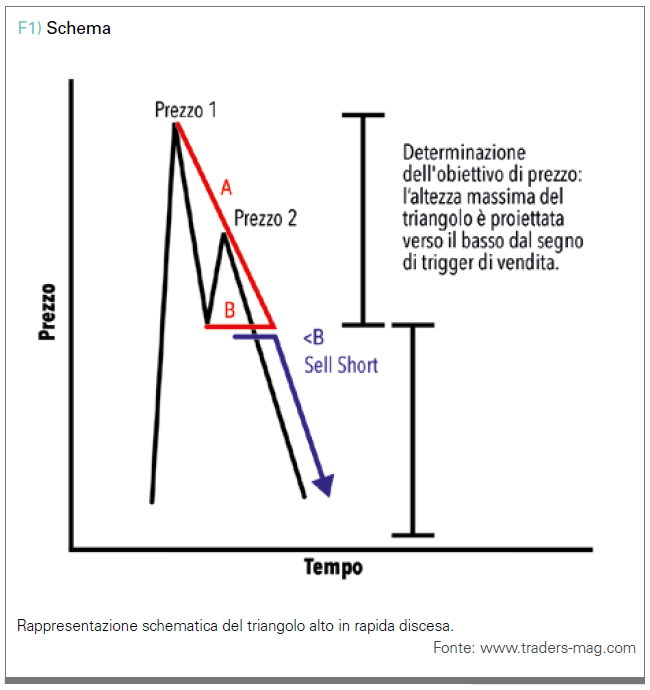

L’insieme delle regole è piuttosto semplice. I triangoli alti e in discesa rapida sono in realtà una formazione ermafrodita tra un classico apice doppio e un classico triangolo discendente. Mentre leggete il regolamento, date un’occhiata alla figura 1. Il triangolo è costituito da due massimi, in cui il secondo massimo dovrebbe essere chiaramente al di sotto del primo. Altrimenti, entrambi i massimi dovrebbero essere simili nella loro progressione: idealmente, entrambi sono stretti, appuntiti, alti e ugualmente larghi. La formazione, nel suo insieme, dovrebbe essere significativamente più alta che ampia. Il bordo superiore (A) dovrebbe avere due punti di supporto, il bordo inferiore (B) solo uno. Da qui il riferimento alla formazione ermafrodita. C’è un punto di supporto inferiore, come sapete, da un doppio apice. Secondo la definizione classica, il bordo inferiore di un triangolo, dovrebbe avere almeno due punti di supporto, ma qui non è il caso. Aggiungiamo il termine “rapido” al nome di questo tipo di triangolo discendente perché una parte essenziale della definizione è il requisito per un numero minimo di punti di supporto (la formazione deve costruirsi molto rapidamente) e perché successivamente si verificano veloci e complete riduzioni di prezzo. Potete vedere alcune caratteristiche desiderabili indicate qui di seguito. Quando si formano questi triangoli, è desiderabile che ulteriori formazioni ribassiste siano incorporate nel corso del triangolo, ad esempio al secondo massimo sotto forma di un piccolo doppio apice. È anche desiderabile che il punto di supporto del bordo inferiore del triangolo sia rappresentato da un piccolo pattern rialzista o da una candela rialzista come un hammer.

Applicazione concreta nel trading

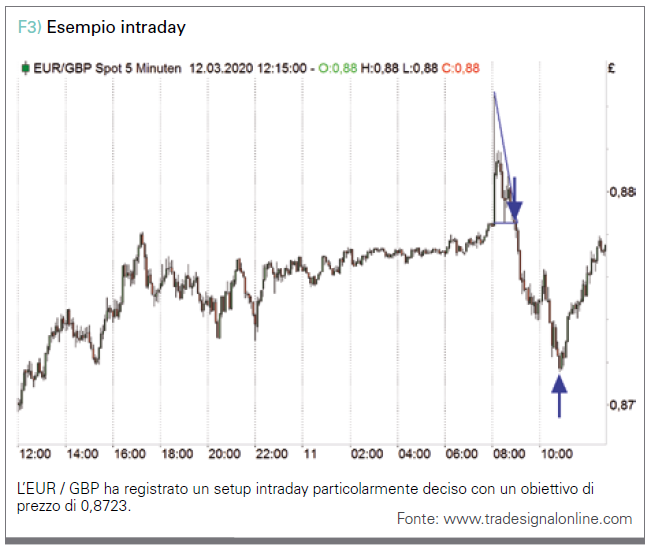

Si utilizza il livello di prezzo del punto di supporto sul bordo inferiore del triangolo (B) come il decisivo trigger di vendita. Se scende al di sotto, è presente il decisivo segnale sell o short. Per quanto riguarda la significatività del segnale di vendita, ogni prezzo al di sotto del livello di trigger della vendita (B) è considerato come attivazione della vendita stessa. Dal punto di vista temporale, tuttavia, un prezzo di chiusura al di sotto del trigger di vendita dovrebbe essere disponibile in base alla finestra temporale tradata. Pertanto, un prezzo di chiusura settimanale inferiore al trigger di vendita (B) è necessario nel grafico settimanale, un prezzo di chiusura giornaliero è necessario nel grafico giornaliero e un prezzo di chiusura di 60 minuti è necessario nel grafico da 60 minuti. Se queste condizioni sono soddisfatte, si può andare short nel sottostante pertinente. La figura 1 con la rappresentazione schematica di un triangolo in discesa rapida mostra l’inizio di un trade short e la distanza da accorciare usando la freccia. Lo stop dovrebbe essere impostato leggermente al di sopra del trigger di vendita (B) sulla base del prezzo di chiusura secondo l’impostazione del tempo del grafico. In effetti, è consigliato fermarsi immediatamente se si verifica di nuovo un aumento significativo tramite il trigger nel punto B, poiché in questo caso la possibilità di stabilire una bandiera rialzista diventa un’opzione possibile, ed è qui che i venditori allo scoperto non vogliono essere short. L’esperienza ha dimostrato, tuttavia, che nella maggior parte dei casi, un rebreak non porta alla formazione di una bandiera rialzista, ma piuttosto a una “scaramuccia” nel senso, ad esempio, di un gagliardetto intermedio. L’obiettivo di prezzo per un triangolo discendente è determinato dalla sua altezza. Viene misurata l’altezza massima del triangolo fino alla linea di trigger (B). Questa altezza viene proiettata verso il basso dalla linea di trigger. Questo tipo di determinazione dell’obiettivo di prezzo corrisponde al classico principio del cosiddetto “movimento misurato”, ovvero la fascia di prezzo precedente misurata nella direzione del trade.

Qual è il meccanismo alla base di questa formazione?

Il primo massimo di solito avviene alla fine di un movimento superiore verso l’alto, che si è sempre più intensificato. Idealmente, il prezzo esploderà quasi verticalmente alla fine di questo movimento verso l’alto. Il massimo avviene quando i primi operatori di mercato lanciano posizioni più ampie sul mercato. Allo stesso tempo, l’impennata della domanda da parte della massa euforizzata si sta prosciugando. Si può vedere che l’hype potrebbe essere finito. Inizia un improvviso cambiamento di umore. Il secondo massimo rappresenta un massimo di esaurimento. A questo punto si tenta di verificare se il livello del primo massimo può in realtà non essere più raggiunto. Pertanto, il secondo massimo dovrebbe essere significativamente inferiore al primo. Indica quindi l’entità dell’improvvisa disillusione degli operatori di mercato che avevano precedentemente tradato il sottostante in questione verso l’alto. Durante l’hype, la sensazione di perdere qualcosa sul lato long ha dominato la massa. Durante la formazione del primo massimo, questo porta alla sensazione, di coloro che sono ancora investiti, di non avere più prezzi di uscita significativi: “Oh no, il livello del primo massimo è talmente lontano che non potremmo mai raggiungerlo di nuovo: devo uscire, a qualunque costo!”. Il secondo massimo deriva dal fatto che i venditori ora dominano, e persino l’attuale livello dei prezzi molto al di sotto del primo massimo è ancora considerato un livello di vendita ragionevole. Ma perché solo un punto di supporto sul bordo inferiore del triangolo? E perché i due massimi dovrebbero essere il più appuntiti e stretti possibile? La risposta è: perché riguarda la velocità del cambiamento dell’umore. Dovrebbe avvenire nel modo più rapido e drastico possibile. Dal punto di vista del venditore allo scoperto, un po’ di panico dovrebbe essere creato nel mercato in modo da poter agire da solo e vendere il “dolore dell’investito”. La rapida costruzione del triangolo superiore parla anche di un maggiore momentum nel relativo strumento sottostante, momentum nel senso del più grande flusso di ordini possibile per unità di tempo. Poiché tutti gli ordini devono fluire attraverso la cruna dello stesso ago quando il prezzo scende al di sotto il segno di trigger di vendita (B).

Mercati preferiti e i time frame

I triangoli alti e in discesa rapida funzionano bene con le azioni, in particolare quelle statunitensi, e anche su materie prime e valute. Sono meno applicabili nel DAX e future DAX, dove multipli rebreak del trigger di vendita (B), spesso conducono alla formazione dei cosiddetti triangoli “sbiaditi”. Per quanto riguarda la finestra temporale, le formazioni funzionano altrettanto bene sia nei grafici a lungo termine che nell’area a breve termine fino al trading intraday.

Conclusioni

Formazioni triangolari alti e in discesa rapida sono ideali per i trader intuitivi di grafici. Il pattern si basa su un principio molto semplice e consente un buon controllo del rischio con dei drawdown relativamente bassi. Sono possibili profitti elevati in brevi periodi di tempo se le posizioni short sono attuate secondo le regole. Tuttavia, questi pattern non avvengono molto spesso e non funzionano in tutti i mercati.

Dalla Redazione di Traders’ Magazine