La combinazione intelligente delle azioni per gli investitori e i trader

Combinando abilmente due titoli, i trader possono eliminare il rischio del mercato globale. In un cosiddetto pair trade (trading di coppia), si trada solo il movimento relativo di entrambe le azioni. In questo articolo, mostriamo cos’è un pair trade, come e perché funziona, e a cosa deve fare attenzione un trader se vuole usare questa strategia.

Mercati imprevedibili

I mercati sono diventati volubili e talvolta persino isterici. Un tweet del presidente degli Stati Uniti Donald Trump può spostare gli indici verso l’alto o verso il basso di centinaia di punti in un batter d’occhio. Ma non solo le fluttuazioni a breve termine hanno reso le cose difficili, ma anche le prospettive a lungo termine. Si tratta veramente di una nuova era di protezionismo e quindi di un indebolimento dell’economia globale? I rischi stanno diventando sempre più incalcolabili. Ma i trader possono fare molto per ridurli. Naturalmente, non possono disattivarsi completamente, almeno non senza sacrificare completamente i rendimenti.

Modi per ridurre il rischio

Oltre alla classica gestione del rischio, che viene spesso trattata in dettaglio in questa rivista, c’è tutta una serie di strategie il cui scopo è ridurre il rischio di trading. Esempi ben noti sono la covered call writing nell’area delle strategie delle opzioni o strategie core satellite per i trader a lungo termine. Una strategia meno conosciuta è il pair trading, nota anche come strategia di mercato neutrale o arbitraggio statistico.

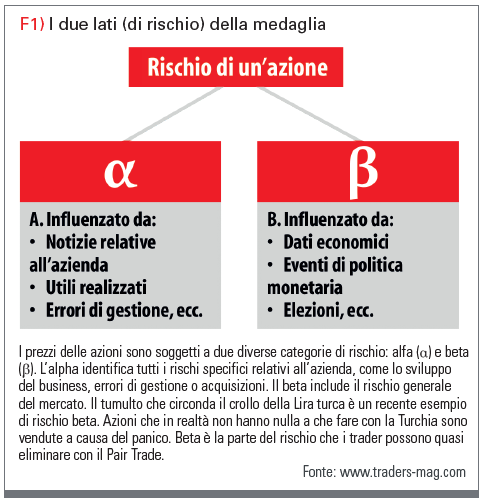

Le due categorie di rischio

In un trade o un investimento, di solito si devono sopportare due tipi di rischi di prezzo: l’alpha e il beta (figura 1). Beta è il rischio generale di mercato, che è influenzato dagli sviluppi economici, dagli eventi geopolitici, dalle elezioni o cose simili. Alpha indica il rischio specifico dell’azienda: sviluppo commerciale, le acquisizioni, ma anche gli errori di gestione. Beta può essere prevalentemente eliminato con il pair trading. Questa strategia è quindi principalmente l’alfa relativo delle due società. La domanda che deve essere chiarita nel pair trade: la situazione e quindi il prezzo di una società si sta sviluppando meglio dell’altra? Se si riesce a rispondere (correttamente) a questa domanda, gli operatori possono ottenere un rendimento su un pair trade, indipendentemente da come si sviluppa il mercato. Pertanto, l’investimento dipende solo dall’alfa. Ovviamente ciò non significa che l’investimento sia privo di rischi. Il rischio di giudicare in modo errato l’alfa rimane. Ma almeno beta non ha più bisogno di essere valutato. Quindi, un pair trade è una strategia a rischio ridotto.

Che cos’è un pair trade?

Il pair trading (trading di coppia) è la differenza di prezzo (spread) di due titoli, indipendentemente dalla direzione del mercato. Questo viene fatto sia nel titolo long, che dovrebbe avere un rendimento migliore (titolo A), che nel titolo short, che dovrebbe essere peggiore (titolo B). Supponiamo che entrambe le azioni costino 20 euro all’inizio. Il titolo A ora sale di cinque euro e il titolo B di due euro. Ciò equivale a un profitto di cinque euro sul titolo A e una perdita di due euro sul titolo B. L’utile netto sarebbe quindi di tre euro. Questo sarebbe lo scenario in un mercato in crescita. Ora un esempio di calcolo fittizio per i mercati in calo: il titolo A scende di cinque euro. Il titolo B è ancora il peggiore e scende di sette euro. Ciò significa cinque euro di perdita con il titolo A, ma sette euro di profitto con il titolo short. Rimane un profitto netto di due euro, anche se il mercato globale e le due azioni sono diminuite! La cosa importante è che il titolo reso short risulta peggiore del titolo long. Peggiore può significare: più perdita o meno profitto. Un esempio di un pair trade fallito: il titolo A viene acquistato a 20 euro, in quanto si prevede una performance migliore rispetto al valore B, che è stato venduto short per 20 euro in parallelo. Se ora il titolo long A scende di cinque euro e il titolo B reso short sale di 5 euro, la perdita del Pair Trade è di 10 euro in totale, poiché entrambe le posizioni incorrono in perdite. Quindi, il rischio con il pair trade è di giudicare male l’alfa. La direzione del mercato è difficilmente rilevante per la performance dei pair trade effettuati.

Questo è importante

Prima di tutto, bisogna prendere in considerazione due cose: in primo luogo, dovrebbero essere aziende dello stesso settore, in modo che il puro rischio alfa sia sostenuto. In caso contrario, le differenze strutturali settoriali potrebbero falsare il risultato. Inoltre, è la dimensione di entrambe le posizioni che dovrebbe essere uguale e non il numero di pezzi! Altrimenti, ci sarebbe una diversa ponderazione, che distorcerebbe anche il risultato.

Trovare una strategia

Per trovare la giusta strategia di Pair Trade, è necessario prima analizzare il comportamento dei titoli in relazione l’uno con l’altro. Ci sono diverse possibilità per questo. O si misura la correlazione dei valori tra loro oppure si forma, in una versione leggermente semplificata, i quozienti dai prezzi. Il coefficiente di correlazione può assumere valori tra meno uno e più uno. Se due valori hanno un coefficiente di correlazione di meno uno, ciò significa che, in effetti, stanno facendo esattamente l’opposto: se il titolo A aumenta dell’1 per cento, il titolo B diminuisce dell’1 per cento e viceversa. A più uno, i valori sono esattamente congruenti. Una correlazione di zero significa che i valori sono completamente indipendenti l’uno dall’altro. Per trovare la correlazione, ci sono due modi. La maggior parte degli strumenti di analisi dei grafici consente di esportare i prezzi in excel. A sua volta, excel ha una funzione integrata per calcolare la correlazione. Essa è: = KORREL (Matrix1; Matrix2)

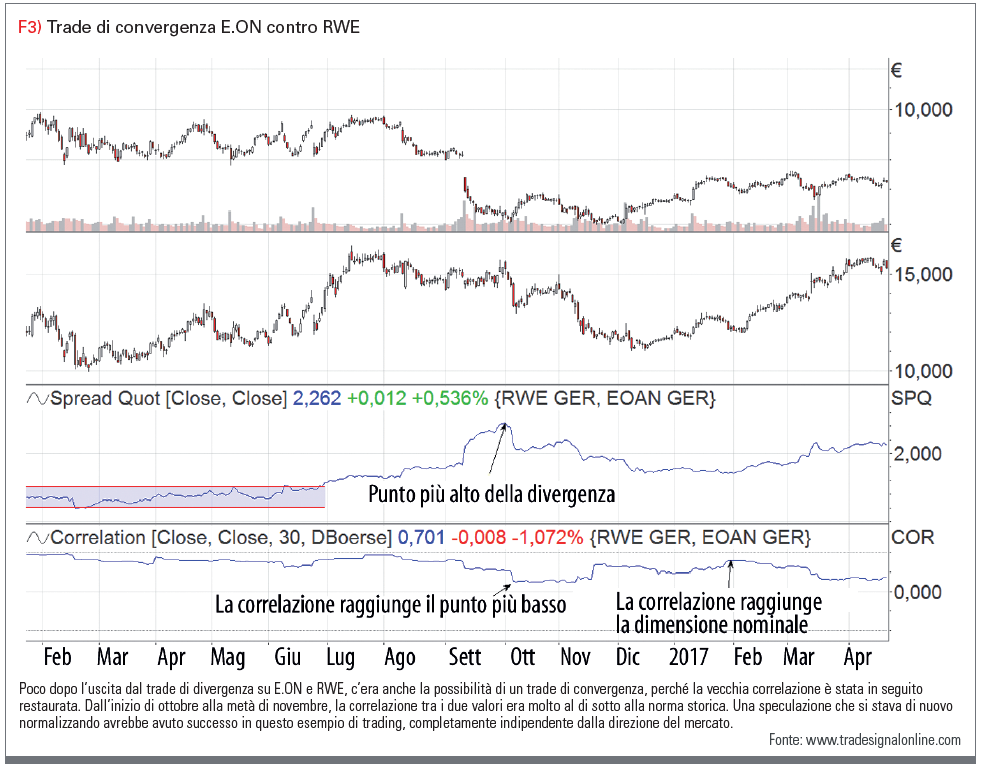

Con “matrix” si intende l’area in cui sono stati precedentemente copiati i dati relativi ai prezzi delle rispettive azioni. Tuttavia, vi è una versione ancora più semplice: per alcuni strumenti grafici, come www.tradesignalonline.com, questa funzione è inclusa come indicatore. Qui si richiama un grafico, si cerca il secondo e lo si aggiunge. Successivamente è possibile selezionare la funzione “Correlazione” sotto “Tutti gli indicatori” e la correlazione verrà mostrata sotto i due grafici come un indicatore (vedi figura 3). Il secondo e più semplice metodo per analizzare il monitoraggio dei titoli è rappresentato dalle quotazioni dei prezzi: prezzo azione A / prezzo azione B.

Ci sono anche due modi per farlo: utilizzando excel per calcolare il quoziente oppure di nuovo direttamente nello strumento grafico. Tradesignal Online ha anche questa funzione come indicatore subito disponibile. La procedura è come prima, ma al posto dell’indicatore “Correlazione” si seleziona l’indicatore “Spread Quot”. Si può specificare quale valore dovrebbe essere nel numeratore e quale dovrebbe essere nel denominatore. Questo non è rilevante per l’analisi. Ma coloro che vanno più d’accordo con i numeri superiori a uno che con i numeri inferiori a uno, dovrebbero prendere il prezzo nominale più alto nel numeratore. L’interpretazione funziona in modo diverso per il quoziente. Se le azioni hanno una sincronizzazione perfetta, allora il quoziente sarebbe una linea orizzontale. Minori sono le fluttuazioni mostrate dalla linea, migliore è la sincronizzazione.

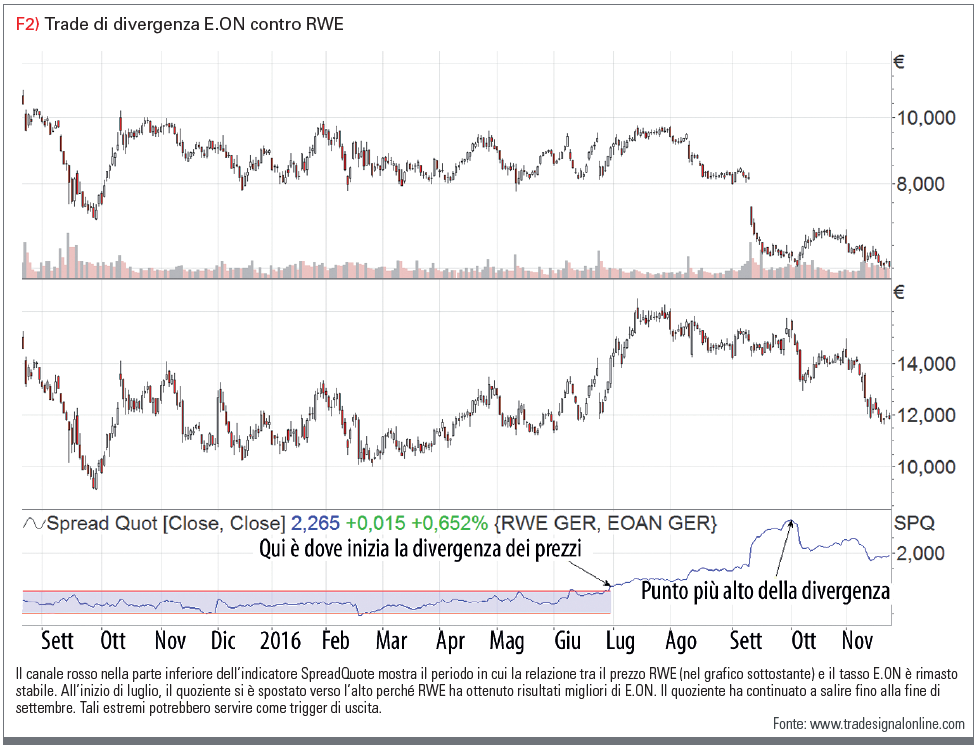

Il trade di divergenza

Il pair trade ha due strategie principali: i trade di convergenza e i trade di divergenza. Per un trade di divergenza, si cercano due valori che storicamente e attualmente hanno un’alta correlazione. Se si assume ora che la correlazione si riduce in modo evidente e che quindi anche il quoziente di entrambi i prezzi cambia in modo significativo, si va short nel titolo con cui ci si aspetta di avere una performance peggiore in futuro, e si va long nel titolo con cui ci si aspetta di avere una performance migliore. I motivi un ulteriore allargamento dei prezzi possono essere molteplici. Un esempio storico per Twitter e Facebook: a metà anno 2015, i due titoli dei social media avevano un quoziente stabile e un’alta correlazione. Ma poi ci siamo resi conto che Twitter ha problemi di monetizzazione strutturalmente correlati, mentre Facebook è una macchina di profitto. In precedenza, il quoziente oscillava in modo stabile tra 1,5 e 2. Alla fine del 2017, era a dieci. Teoricamente, tuttavia, ci possono anche essere motivi temporanei che sospendono temporaneamente una correlazione storicamente alta. Un esempio di trade di divergenze è presentato dalle due utility E.ON e RWE, trovate utilizzando i quozienti (vedi figura 2). L’1 luglio 2016, il quoziente del prezzo RWE e del prezzo E.ON era pari a 1,572. In precedenza, per mesi si era mantenuto piuttosto stabile appena sotto 1,5. Ciò significa che il prezzo RWE di solito è circa una volta e mezzo più alto del prezzo E.ON. Alla fine del 2015, entrambe le società avevano deciso di ristrutturarsi per rispondere all’ambiente mutevole delle utility. Nell’aprile del 2016, ad esempio, la filiale EON uniper è diventata pubblica. Supponendo ora che la ristrutturazione di RWE potrebbe avere più successo, i trader sarebbero stati in grado di aprire una posizione long dopo aver superato il range più ristretto del quoziente in RWE e una posizione short nel E.ON. Il prezzo di chiusura dell’1 luglio 2016 di RWE era di 14,4 euro, e quello di E.ON era di 9,14 euro. Una dimensione di posizione quasi identica sarebbe stata raggiunta con l’acquisto di 45 azioni RWE (45 x 14,40 euro = 648 euro) e la vendita allo scoperto di un multiplo di 71 azioni E.ON (71 x 9,14 euro = 648,94 euro). Dopo questo, il quoziente si è allontanato. Il 4 ottobre dello stesso anno raggiunse il suo massimo di 2,438. Un’azione RWE costa quindi quasi 2,5 volte il prezzo delle azioni E.ON. In termini assoluti ciò significa che RWE è aumentato da 14,40 euro a 15,27 euro. È stato cioè raggiunto un profitto di 45 x 0,87 euro = 39,15 euro. Al contrario, E.ON è sceso a 6,26 euro. La posizione short avrebbe portato un profitto di 71 x 2,88 euro = 204,48 euro. In questo arco di tempo anche il DAX era aumentato. Esaminiamo ora in modo fittizio il caso in cui il quoziente si sviluppa allo stesso modo, ma anche RWE avrebbe perso il dieci percento. In questo scenario, RWE sarebbe sceso a 12,96 euro. La perdita di questa posizione sarebbe di 45 x 1,44 euro = 64,80 euro. Il prezzo E.ON, arrotondato a 2,438, sarebbe stato di 5,32 euro. Il profitto di questa posizione sarebbe quindi di 3,82 euro x 71 = 271,22 euro. Quindi, avrebbe portato al Pair Trade un profitto netto di 206,42 euro, anche se in questo scenario fittizio entrambi i titoli e il DAX hanno perso valore.

Il trade di convergenza

In un trade di convergenza, si cercano anche titoli che storicamente hanno un’alta correlazione l’uno con l’altro. Se, a causa di influenze temporanee, il movimento dei prezzi si allontana e la correlazione diminuisce, o se il quoziente si sviluppa chiaramente in una direzione o nell’altra, un trade di convergenza è usato per garantire che la vecchia correlazione ritorni. Qui si passa al valore long, che in precedenza ha avuto una povera performance, e al valore short, che è “scappato” via allontanandosi dall’altro. Come esempio di trade di convergenza, le due utility si presentano di nuovo, subito dopo il trade di divergenza, perché poi la vecchia correlazione è rientrata. Se, dopo il trade di divergenza, si arriva alla conclusione che la ristrutturazione di RWE potrebbe non essere migliore di quella di E.ON, l’uscita dal trade di convergenza sarebbe stato il giusto punto di ingresso per il trade di convergenza opposto. Il 10 ottobre 2016, la correlazione è scesa a 0,265, dopo aver oscillato intorno a 0,8 per un lungo periodo. Quel giorno, RWE costava 13,36 euro e E.ON 6,47 euro. Siccome RWE inizialmente procedeva meglio, come visto nell’esempio precedente, sarebbe stato venduto short e E.ON acquistato. Per multipli di 161 azioni E.ON e 78 azioni RWE, si avrebbe una dimensione di posizione leggermente diversa. Il 31 gennaio 2017, la correlazione è ritornata a 0,8 e quindi alla linea di base. In quel giorno, un’azione RWE costava 12,25 euro, ovvero 1,11 euro in meno. Il trade short avrebbe portato 78 x 1,11 Euro = 86,58 euro di profitto. E.ON è salito a 7,10 euro. Il profitto da questa posizione era pertanto di 161 x 0,63 euro = 101,43 euro. Il profitto totale dei Pair Trade sarebbe quindi di 188,01 euro.

Quali rischi sono in agguato?

Attraverso la ricerca e l’analisi della correlazione tra i due valori, è possibile costruire posizioni di mercato neutrale che portano a profitti indipendentemente dal movimento di un indice o segmento di mercato. Tuttavia, anche qui ci sono dei rischi, in due modi: il primo fattore di rischio è il suddetto Alpha. Qui, eventi completamente inaspettati possono rendere nulla anche l’analisi più attenta. Ad esempio, se l’analisi mostra chiaramente che l’azione A sostituirà l’azione B come leader del mercato mondiale e avrà una performance migliore, un’offerta pubblica di acquisto per la società B potrebbe portare (molto) il Pair Trade a una perdita. Inoltre, anche una lunga analisi dei dati storici non può garantire una futura correlazione. Pertanto, si consiglia anche di proteggere i Pair Trade con gli stop e di sciogliere la posizione se la correlazione non si comporta come previsto. Inoltre, non è consigliabile chiudere prematuramente una sola posizione. Questo si riferisce alla liquidazione unilaterale della posizione long o short. Entrambi i trade dovrebbero essere sempre chiusi allo stesso tempo, altrimenti la posizione rimanente sarà completamente soggetta al rischio di mercato (Beta). Si dovrebbero evitare anche i Pair Trade con due titoli da diverse aree di valuta, perché in tal caso il rischio del tasso di cambio può distorcere il risultato.

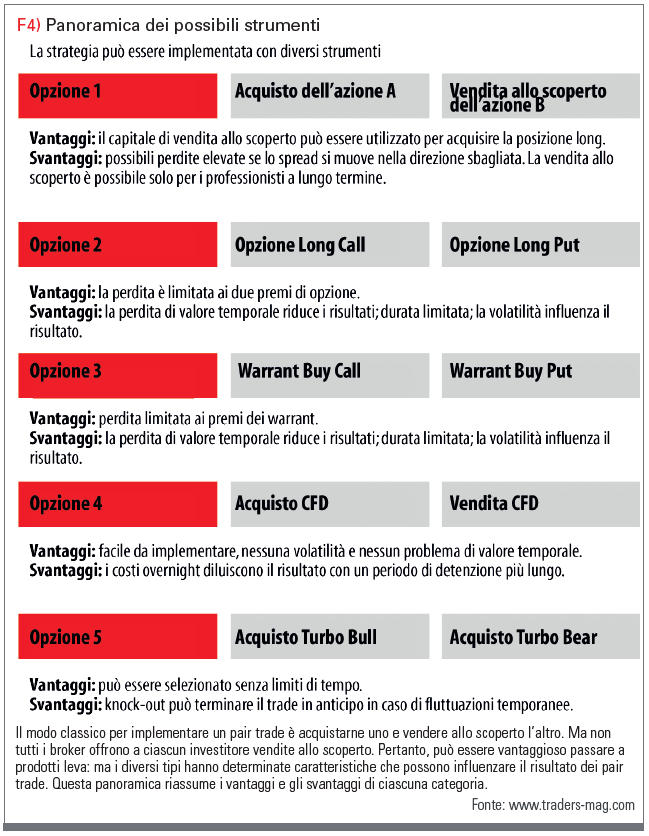

L’attuazione

Ci sono diverse opzioni per scegliere gli strumenti da usare per tradare una coppia. La prima opzione è il metodo classico: acquistarne uno e vendere short l’altro. Vantaggio: l’acquisto della posizione long potrebbe (almeno teoricamente) essere finanziato dai ricavi della vendita allo scoperto. Pertanto, il pair trade sarebbe quindi meno intensivo di capitale. Lo svantaggio è la disponibilità. Non tutti i broker offrono vendite allo scoperto. Inoltre, sono spesso soggetti a restrizioni sul periodo di detenzione. La seconda opzione sarebbe un’opzione call long per la posizione long e un’opzione put long per il lato short. Questi strumenti hanno anche vantaggi e svantaggi. Un vantaggio è il fatto che la perdita massima è limitata ai due premi dell’opzione, mentre teoricamente può essere illimitato per una vendita short. La situazione è simile per le posizioni long call e long-put con prodotti knock-out e warrants. Un chiaro svantaggio delle opzioni e dei warrant, tuttavia, è la perdita di valore temporale. Un’altra possibilità di implementazione sarebbero i CFD. Il più grande vantaggio è la semplice implementazione; il più grande svantaggio sono i costi di overnight, che possono essere significativi per orizzonti temporali più lunghi. I vantaggi e gli svantaggi sono riassunti nella figura 4.

L’uscita giusta

Come per qualsiasi approccio di trading, anche qui la questione dell’uscita giusta svolge un ruolo importante. Per i trade di convergenza, la domanda è relativamente facile da rispondere: se il quoziente viene ripristinato su una posizione laterale stabile o sulla vecchia correlazione, allora è il momento di uscire perché l’obiettivo del trade, il ripristino della posizione originale, è stato raggiunto. Per i trade di divergenza, la domanda non è così facile da rispondere. Una possibilità sarebbe quella di utilizzare una sorta di trailing stop, ma sul quoziente o sulla correlazione. Deve essere fatto mentalmente, perché i broker non possono piazzare scommesse sugli spread. Un’altra possibilità sarebbe quella di ricavare ex ante un quoziente di riferimento basato sullo spostamento fondamentale. Ma questo approccio sarebbe inaccurato, perché ci sarebbe molta speculazione in gioco. Un’altra possibilità potrebbe essere quella di osservare il quoziente o la correlazione e di uscire non appena sia riconoscibile una inversione.

Conclusioni

I Pair Trade sono un’eccellente componente strategica nelle fasi di direzione di mercato poco chiare e, soprattutto, contribuiscono a migliorare il profilo di rischio complessivo del portafoglio eliminandone una parte. In cambio, possono essere tradate le posizioni corrispondenti più grandi rispetto a un singolo trade. Trovare coppie adatte non è un argomento eccessivamente astruso grazie a strumenti di calcolo estesi o ad excel. Inoltre, l’implementazione dei Pair Trade, sia di convergenza che di divergenza, è facile. Non sempre deve essere titolo contro titolo, ma può anche essere impostato sulla performance relativa di un titolo rispetto al relativo indice.

Dalla Redazione di TRADERS’ Magazine