Il coronavirus cinese ha ormai preso violentemente il predominio su tutti i vari media mondiali. Ma le notizie che arrivano non sono sempre ritenute attendibili e comincia a crearsi una certa confusione che non fa certo bene agli investitori. Uno degli assunti dell’analisi tecnica è che tutte le informazioni sono contenute nel prezzo e quindi, a prescindere da quello che si legge sui giornali o si vede in televisione, l’analisi di un grafico ci può dare delle buone informazioni su come stanno realmente reagendo all’interno dei mercati finanziari i compratori e i venditori.

Uno degli esercizi che sono soliti fare gli analisti tecnici nel caso di eventi straordinari, è quello di verificare se ci sono stati casi simili nel passato, e studiare come si era comportato il mercato per avere una traccia di riferimento da cui partire.

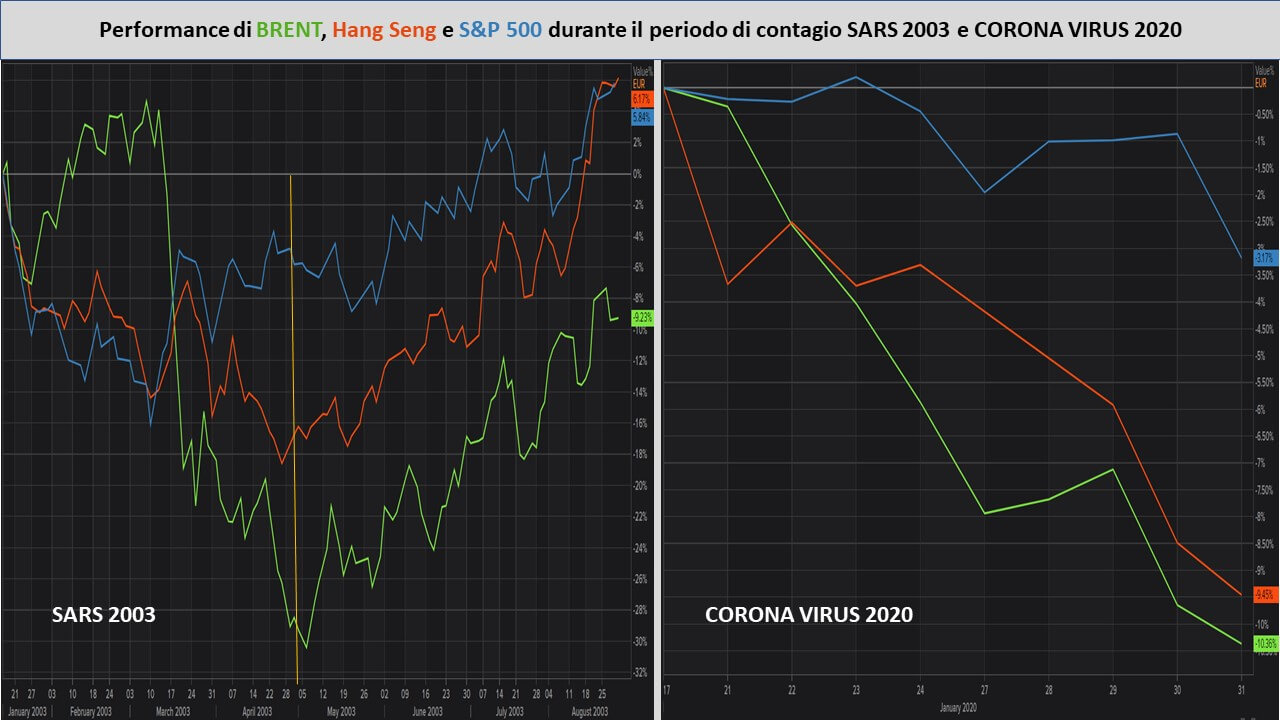

Sempre in Cina, nel periodo 2002-2003, abbiamo avuto un evento di contagio molto simile provocato dal virus della Sars.

Sono ormai passati diciotto anni e nel frattempo il mondo è profondamente cambiato, ma alcuni meccanismi di correlazione sui mercati finanziari e sulle attività economiche sono rimasti gli stessi. L’impatto principale di questo tipo di eventi parte dai settori dei trasporti e del turismo, per poi diffondersi sul resto dei listini azionari man mano che la crisi si allunga. Fra le materie prime più colpite troviamo il prezzo del petrolio in quanto direttamente correlato ai settori di viaggi, turismo e trasporti. I mercati finanziari continueranno a scendere fino a quando la crisi non verrà circoscritta e tenuta sotto controllo.

Per il caso del virus Sars, possiamo fare una verifica storica prendendo in considerazione i dati relativi al prezzo del petrolio, ad un indice asiatico, per verificare l’impatto a livello locale, e all’indice americano S&P 500, per valutare l’impatto sui mercati occidentali. Il miglior indice proxy sui mercati asiatici per quel periodo è l’indice Hang Seng di Hong Kong. Questo perché l’indice MSCI China nasce a dicembre del 2004 e l’indice CSI 300 ad aprile 2005. Rimarrebbe l’indice della borsa di Shangai SSE, ma quello della borsa di Hong Kong è senz’altro più rappresentativo, anche a livello internazionale.

Nel riquadro sottostante (figura 1) abbiamo a sinistra un grafico di performance dei tre asset presi in esame partendo dal punto in cui mercati finanziari azionari cominciarono a scendere nel 2003. A destra la situazione attuale partendo dalla discesa dei mercati azionari iniziata il 17 di gennaio. Nel riquadro storico di sinistra, possiamo notare che l’indice Hang Seng ed il prezzo del petrolio sono scesi per circa quattro mesi toccando un minimo attorno ai primi di maggio (linea verticale gialla). È di quel periodo la notizia che il virus era stato in qualche modo messo sotto controllo.

F1) Grafico di performance di attività finanziarie durante il periodo di contagio SARS 2003 e CORONAVIRUS 2020

Analisi dei pattern di performance di Brent, Hang Seng e S&P 500 durante i periodi di contagio da virus.

Fonte: elaborazione dell’autore

Quindi il pattern di prezzo è quello di una V: una discesa che parte dal momento in cui il virus comincia ad essere preso come una minaccia reale per l’economia e che vede il suo punto di massima profondità poco prima che le autorità riescano a riprendere il controllo della situazione.

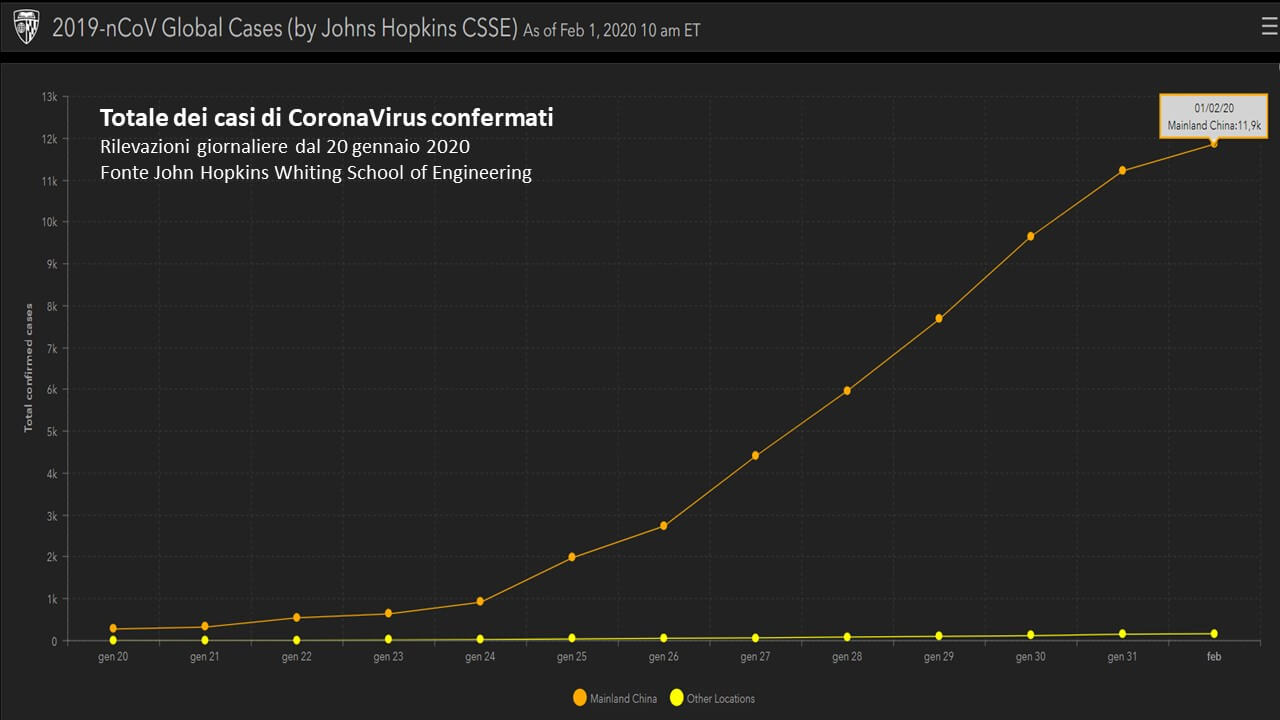

Non è detto che questa volta la situazione si sviluppi con la stessa linearità. Sono troppe le variabili in gioco, e la situazione è notevolmente diversa dal 2003. L’unico dato certo è che ci sarà una futura stabilizzazione, ma i tempi e le modalità sono in questo momento un’incognita: secondo fonti del Financial Times, l’esperto governativo cinese Zhong Nanshan ha riferito che l’epidemia raggiungerà il picco nella seconda settimana di febbraio, mentre gli accademici dell’università di Hong Kong, parlano di aprile o maggio. Fino a quando la curva del contagio continua a salire (si veda figura 2), non si potrà parlare di stabilizzazione.

F2) Grafico relativo al totale dei casi di Coronavirus confermati (dati in migliaia)

Analisi dell’andamento della curva di contagio per valutare una eventuale stabilizzazione.

Fonte: John Hopkins Whiting School of Engineering

La prima cosa che va valutata è se la situazione ha già in qualche modo intaccato i trend rialzisti attuali e se ha creato delle nuove condizioni che richiedano una particolare attenzione da parte dell’investitore.

Per una prima analisi di breve termine è ragionevole condurre una analisi iniziale partendo dai mercati più attendibili. Escluderei quindi temporaneamente proprio i mercati asiatici in quanto l’intervallo di tempo è troppo breve per avere un buon numero di chiusure: ricordiamo che il weekend lunare di fine anno ha comportato la chiusura dei mercati asiatici per diversi giorni e i mercati azionari di Shanghai e Shenzhen sono ancora chiusi dopo che le autorità cinesi hanno prolungato le vacanze per la prossima settimana.

Il mercato azionario di riferimento, anche in termini attuali di forza relativa, è quello americano. Cominceremo quindi con l’esaminare l’indice S&P 500. Attualmente il prezzo si trova a ridosso della media mobile a 50 giorni (curva verde). Possiamo notare che negli ultimi momenti di debolezza del trend come nei mesi di maggio, agosto ed ottobre 2019, il prezzo ha forato la media mobile a 50 giorni, ma senza allontanarsene troppo per poi riprendere forza nei periodi successivi. Se quindi accadesse lo stesso evento nei prossimi periodi, la discesa potrebbe essere considerata una correzione da eccessi in un trend ancora rialzista. L’importante è che i prezzi si mantengano sopra la trend line azzurra che collega i massimi dell’indice e che ha fatto da resistenza da gennaio 2018 in avanti, fino a diventare supporto (S1) dell’ultimo trend rialzista di breve termine, partito dal minimo creatosi agli inizi di ottobre dello scorso anno: quindi il livello attorno a 3.100 è un punto importante da prendere in considerazione.

F3) Grafico Indice S&P 500 con indicatore percentuale della differenza tra prezzo e media mobile a 200 giorni e con indicatore On Balance Volume calcolato su ETF SPDR S&P 500 – dati giornalieri – 2018 -2020

Analisi del trend con medie mobili e supporti dinamici. Verifica della correlazione tra rialzo dei prezzi/loro eccessivo distacco dalla media mobile/potenziali correzioni (primo e secondo riquadro) e sostenibilità del trend attraverso la conferma da parte dell’On Balance Volume (primo e terzo riquadro).

Fonte: elaborazione dell’autore

Ho poi parlato di correzione da eccessi in quanto, se osserviamo il riquadro centrale, possiamo notare un interessante indicatore di cui avevo già parlato in passato (https://www.traders-mag.it/analisi-sp-500/).

Questo tipo di indicatore ci evidenzia in termini percentuali di quanto i prezzi si stanno allontanando dalla loro media mobile a 200 giorni. Distanze sopra il 10% (zona rossa dell’indicatore) indicano che i prezzi stanno salendo con un irripidimento difficile da sostenere, e che nel passato a portato a delle correzioni come quella avvenuta, ad esempio, a gennaio del 2018 (a). Anche in questo caso i prezzi hanno superato la soglia del 10% per poi correggere (b).

Nel riquadro inferiore abbiamo invece un indicatore On Balance Volume (OBV), che ci spiega cosa succede sul mercato in termini di volumi di acquisto e vendita: Il volume infatti, contiene informazioni utili sul market sentiment che non sono sempre pienamente riflesse dalle informazioni sui prezzi. Se l’indicatore rimane sopra la linea di tendenza verde (1), il trend ha buone probabilità di continuare. In caso contrario, i compratori cedono il posto alla pressione dei venditori e il trend perde la sua forza rialzista, come è accaduto a ottobre del 2018 (c).

I dati utilizzati per questo indicatore sono quelli dei volumi sull’ETF SPDR S&P 500, uno degli Exchange Trade Funds più utilizzati e quindi molto liquido, che viene utilizzato da investitori professionali e retail per investire replicando l’indice S&P 500 in maniera passiva.

F4) Grafico settimanale dell’oro – dati settimanali – 2015-2020

Analisi dell’andamento dell’oro e verifica dei movimenti controciclici mediante ritracciamenti di Fibonacci e conferma della direzionalità con ADX.

Fonte: elaborazione dell’autore

Ultimamente l’oro ha dimostrato di essere un buon asset difensivo in caso di momenti risk-off sui mercati finanziari. Riprendo un grafico che avevo già utilizzato nel passato per far vedere che i prezzi dell’oro devono mantenere una certa forza per continuare il trend (https://www.traders-mag.it/continuare-trend-oro/): venditori e compratori devono rimanere attivi, pena la lateralizzazione della tendenza, oppure la sua prematura fine. Un indicatore di tendenza abbastanza affidabile per i grafici delle commodities è l’ADX di Wilder, che ho riportato nel riquadro inferiore del grafico. Se sale e rimane sopra 20 ci conferma che il mercato è direzionale, e quindi le nostre analisi hanno una maggiore probabilità di successo. Come potrete notare, tutte le volte che l’indicatore si è tenuto nella zona verde (quattro casi dal 2015: P1, P2, P3 e P4), il prezzo è salito velocemente facendo un nuovo massimo e, dopo un ritracciamento attorno al 38,2% ha continuato il suo percorso, salvo il caso P2, dove il supporto al 38,2% ha ceduto, ma il prezzo ha cercato successivamente di ritestare la zona: l’ADX si era invertito temporaneamente verso l’alto, ma non è riuscito a mantenere la tendenza: il prezzo, ormai con scarsa direzionalità ha quindi ritracciato più di due terzi dell’intero movimento iniziato nel 2015. Questi quattro eventi ci dimostrano come, nel caso considerato, il ritracciamento del 38,2% è un punto di riferimento nei trend impulsivi di breve periodo.

Ora siamo all’evento numero cinque, con un ADX ancora alto, il supporto del 38,2% attorno a 1.548 e la candela di quest’ultima settimana che si è staccata dal livello di supporto dopo tre candele di consolidamento (P5).

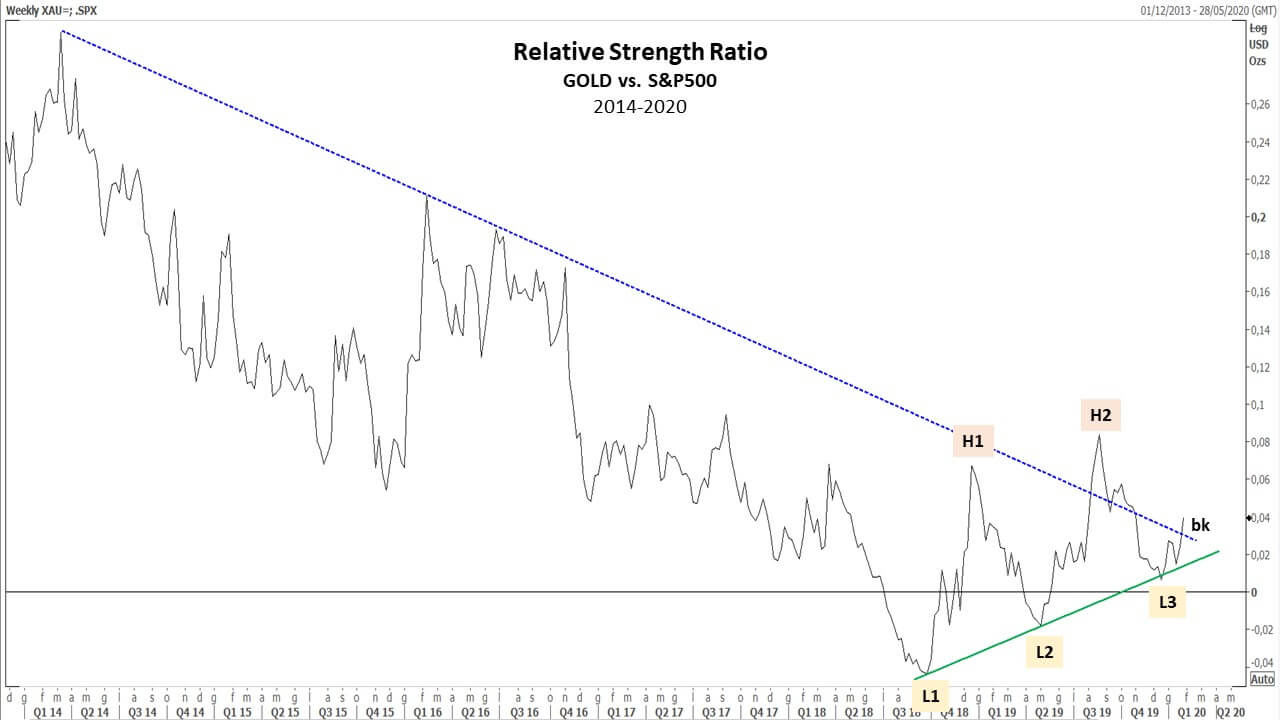

Un altro punto a vantaggio dell’oro, è che il suo indice di forza relativa contro l’indice S&P 500 ha ripreso nuovamente forza forando la trendline ribassista storica (bk), con una serie di minimi (L1, L2, L3) e massimi (H1 e H2) crescenti.

F5) Grafico dell’indice di forza relativa tra oro e indice azionario S&P 500 – dati settimanali – 2014 -2020

Analisi della nuova costruzione di forza relativa da parte dell’oro.Fonte: elaborazione dell’autore

Un punto di estrema attenzione è l’andamento dei tassi sui Treasury americani, tipico asset difensivo. Possiamo notare, nel grafico sottostante, che i tassi sul Treasury decennali si stanno avvicinando in una zona di supporto storica da cui sono sempre ripartiti in maniera piuttosto violenta.

F6) Grafico tasso Treasury a 10 anni – dati settimanali – 1980-2020

Verifica della zona di supporto storica dei tassi sui Treasury decennali.

Fonte: elaborazione dell’autore

Sulle materie prime, nelle ultime due settimane la caduta più forte non è stata sul petrolio, bensì sul rame, metallo industriale particolarmente sensibile alle vicende cinesi. Possiamo notare che è tornato ancora in una zona attorno al 50% del ritracciamento di Fibonacci. Se il livello di prezzo non scende sotto la zona del 61,8%, si potrebbe creare anche qui un movimento di reazione.

F7) Grafico del rame – dati settimanali – 2015-2020

Analisi della zona di supporto di medio termine relativa ai prezzi del rame.

Fonte: elaborazione dell’autore

Concludendo, da questa breve analisi possiamo considerare al momento l’indice azionario americano in una fase correttiva all’interno di un trend ancora rialzista, sempre che i prezzi ed i volumi si mantengono al di sopra dei livelli indicati.

L’oro mantiene il suo carattere difensivo e le informazioni che ci arrivano dal recente esame degli indicatori intermarket e di direzionalità ci confermano la sua natura di asset di diversificazione all’interno di un portafoglio di investimento dove sono presenti quote azionarie.

Il tasso dei Treasury e il prezzo del rame si stanno avvicinando a degli importanti supporti: ogni volta che i prezzi di una attività finanziaria raggiungono una situazione di questo tipo, si richiede una particolare attenzione per valutare il tipo di reazione che ne deriva, potenzialmente costituita da eventuali rimbalzi/inversioni, o da ulteriori debolezze che confermano il trend ribassista in atto.

Un esame più approfondito potrà avvenire quando saranno disponibili maggiori informazioni. Attualmente si sta verificando il classico momento risk-off dove i flussi si spostano dalle attività più rischiose a quelle difensive. La durata di questo momento, a sua volta collegato in buona parte all’andamento della potenziale pandemia, potrebbe intaccare i livelli di sostegno del trend rialzista ancora in atto, ma se non lo facesse avremmo una situazione opportunistica dove comprare del rischio a buon mercato. Per il prossimo periodo è quindi fondamentale un attento monitoraggio dei livelli chiave di supporto e resistenza.

Mario Valentino Guffanti

CFTe – SAMT Vice President – Swiss Italian Chapter

CFTe – SAMT Vice President – Swiss Italian Chapter

mario.guffanti@samt-org.ch