Dopo il minimo storico raggiunto a marzo del 2009, l’indice S&P 500 ha avuto una crescita decennale che, anche se intervallata da periodi di correzioni, è stata una delle più importanti all’interno della storia del mercato finanziario americano. La prospettiva di una futura recessione, prevista nei prossimi anni, potrebbe interrompere questo lungo trend rialzista, ma è sempre opportuno valutare cosa ci dicono i grafici per avere conferme sulla forza o debolezza di questo indice azionario.

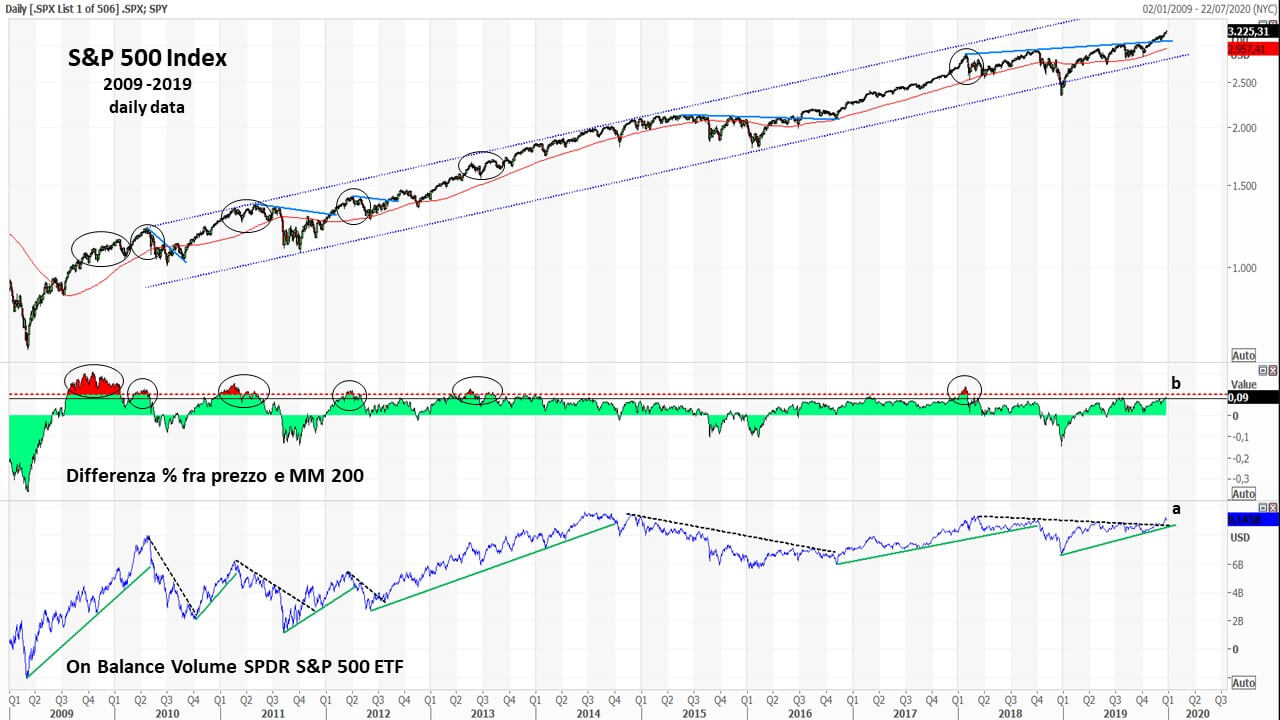

Se prendiamo i prezzi dell’indice partendo dal minimo storico del 2009, possiamo notare che gli stessi sono contenuti in un canale la cui trendline superiore si ottiene unendo i massimi rialzisti del periodo 2010 e 2011 e proiettando poi la linea verso destra: questa andrà a toccare anche i massimi successivi formatisi nel periodo 2014-2015. La parte inferiore del canale si ottiene invece proiettando verso il basso una linea parallela alla trendline superiore ed ancorandola al minimo di ottobre 2011.

La trendline inferiore è stata temporaneamente bucata dal minimo di dicembre del 2018, ma i prezzi hanno ripreso successivamente la loro forza, ritornando con notevole velocità all’interno del canale rialzista.

All’interno del grafico sono contenuti due interessanti indicatori. Il primo, nel riquadro centrale, ci evidenzia quando siamo in presenza di situazioni di rialzi eccessivi che possono diventare insostenibili. Questo tipo di indicatore ci evidenzia in termini percentuali di quanto i prezzi si stanno allontanando dalla loro media mobile a 200 giorni. Distanze sopra 8% (come sta accadendo ora), indicano un certo livello di attenzione. Se invece andiamo oltre il 10% (zona rossa dell’indicatore) e siamo vicini alla parte superiore del canale, questo indica che i prezzi stanno raggiungendo una zona di resistenza, ma con un irripidimento difficile da sostenere. Sul grafico ho evidenziato con delle ellissi quando sono ricorrenti le due condizioni (prezzi vicini alla parte superiore del canale e indicatore sopra il 10%): come si può ben notare le due condizioni portano sempre allo sviluppo di correzioni, in alcuni casi, come nel 2010, 2011 e 2018, anche piuttosto importanti.

F1) Grafico Indice S&P 500 con indicatore percentuale della differenza tra prezzo e media mobile a 200 giorni e con indicatore On Balance Volume calcolato su ETF SPDR S&P 500 – dati giornalieri – 2009 -2019

Analisi della correlazione tra rialzo dei prezzi/ loro eccessivo distacco dalla media mobile / potenziali correzioni (primo e secondo riquadro) e nuovi trend rialzisti con conferma da parte dell’On Balance Volume (primo e terzo riquadro).

Fonte: elaborazione dell’autore

Nel riquadro inferiore abbiamo invece un utile indicatore che ci conferma le nuove situazioni di rialzo dell’indice. Esso ci spiega cosa succede sul mercato in termini di volumi di acquisto e vendita: Il volume infatti, contiene informazioni utili sul market sentiment che non sono sempre pienamente riflesse dalle informazioni sui prezzi. L’indicatore in questione si chiama On Balance Volume (OBV), e misura la pressione di acquisto e di vendita come indicatore cumulativo che somma il volume nei giorni di crescita e sottrae il volume nei giorni di calo. Esso è stato sviluppato da Joe Granville e introdotto nel suo libro del 1963, Granville’s New Key to Stock Market Profits.

I dati utilizzati per questo indicatore sono quelli dei volumi sull’ETF SPDR S&P 500, uno degli Exchange Trade Funds più utilizzati e quindi molto liquido, che viene utilizzato da investitori professionali e retail per investire replicando l’indice S&P 500 in maniera passiva. A noi interessa che questo indicatore, nel momento in cui inizia un trend rialzista sui prezzi, salga anche lui, confermandoci così che il rialzo dei prezzi è accompagnato da una maggiore pressione sui volumi da parte dei compratori: un rialzo dei prezzi senza una conferma di aumento dei volumi è difficile che duri. Possiamo notare che nei casi in cui i prezzi hanno rotto le trendline di resistenza azzurre che collegano i massimi dei quattro periodi successivi alla correzione, abbiamo anche la conferma in termini di volume della partenza di un potenziale trend rialzista. Anche nell’ultima settimana abbiamo avuto un pattern simile.

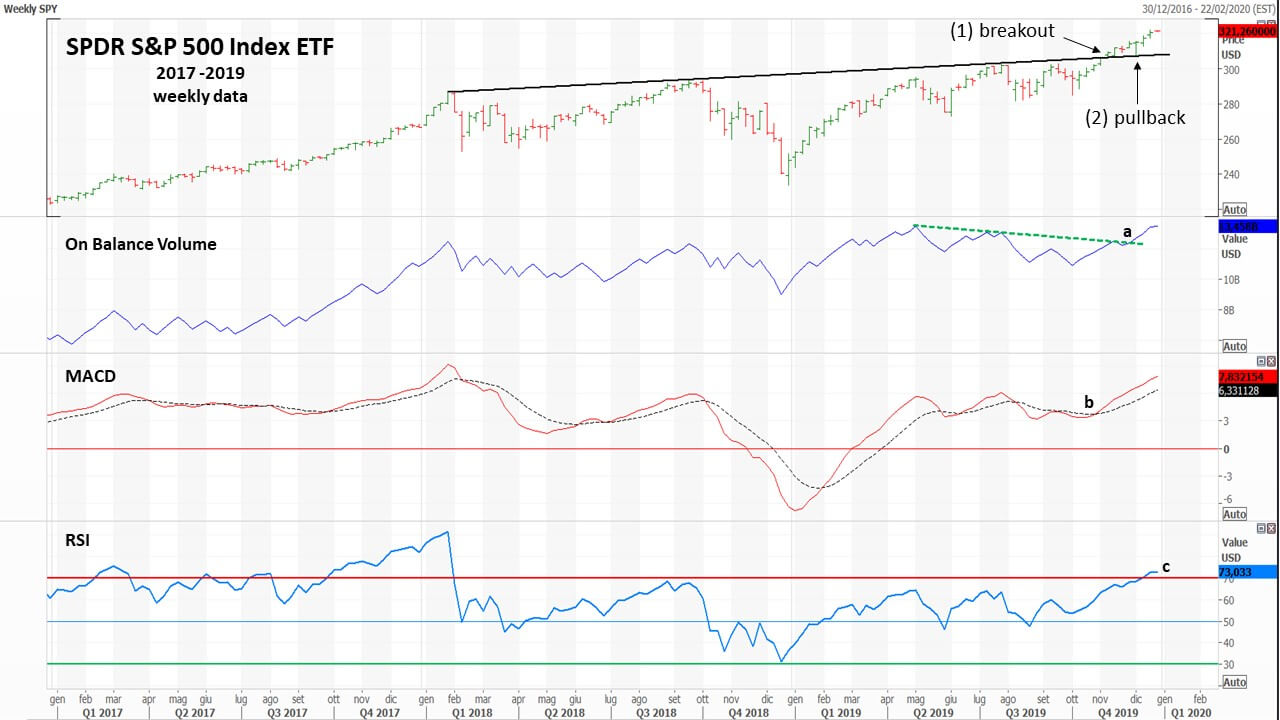

Se guardiamo il fenomeno da più vicino osservando un grafico dal 2017 e utilizzando direttamente i prezzi dell’ETF SPDR S&P 500, possiamo notare che gli stessi hanno rotto la trend line di resistenza (1), si sono riappoggiati sulla stessa divenuta supporto (2), e poi sono ripartiti verso l’alto con una conferma del movimento da parte del volume (a).

F2) Grafico ETF SPDR S&P 500 con On Balance Volume (OBV), Moving Average Convergence Divergence (MACD) e Relative Strength Index (RSI) – dati settimanali – 2017 -2019

Analisi del trend dell’ETF SPDR S&P 500 con indicatori di volume e di prezzo.

Fonte: elaborazione dell’autore

Anche l’oscillatore MACD aveva confermato il movimento anticipandolo (punto b nel terzo riquadro). Nel quarto riquadro abbiamo invece un altro oscillatore, il Relative Strenght Index (RSI), che ci indica che i prezzi sono entrati in una zona di ipercomprato (c). In un trend rialzista è abbastanza comune che questo indicatore resti nella zona attorno a 70, ma è importante che non esageri troppo in termini di incremento prezzo / tempo, per non finire in una situazione come quella di gennaio 2018, che diventerebbe insostenibile per una continuazione del trend.

Possiamo quindi concludere affermando che i diversi elementi citati in questa breve analisi ci indicano che la situazione è piuttosto benigna per la prosecuzione del trend, ma tutto dipende anche dalla velocità e ripidità con cui si sviluppa: situazioni in cui l’indicatore che misura la distanza fra prezzo e media mobile a 200 giorni oltrepassa il 10%, e in cui l’oscillatore RSI prosegua la sua corsa senza momenti di interruzione verso 80/90 indicherebbero un trend rialzista troppo veloce e insostenibile, con il potenziale rischio di un mini-crash sul mercato, come quello avvenuto a fine gennaio del 2018.

Html code here! Replace this with any non empty text and that's it.

Mario Valentino Guffanti

CFTe – SAMT Vice President – Swiss Italian Chapter

CFTe – SAMT Vice President – Swiss Italian Chapter

mario.guffanti@samt-org.ch