Riceviamo da Money.it e pubblichiamo per i nostri lettori

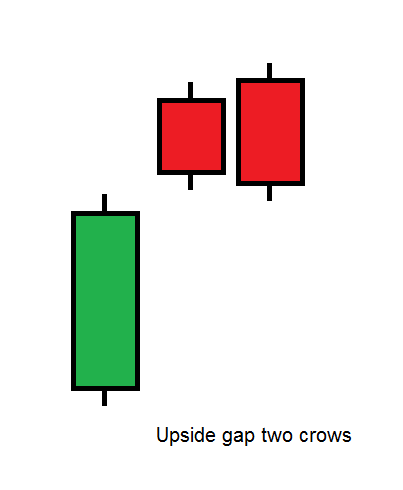

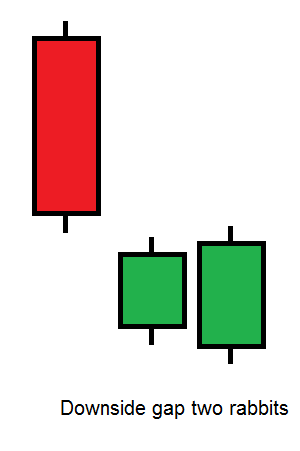

Riprendiamo l’approfondimento dei modelli di analisi candlestick a cura di Money.it con due pattern di inversione a tre barre: l’Upside gap two crows e il Downside gap two rabbits. Questi pattern si sviluppano rispettivamente in un uptrend e in un downtrend, indicandone il potenziale esaurimento.

Per quanto concerne l’Upside gap two crows, il modello inizia con una “long line” positiva, che conferma la forza dei compratori all’interno dell’uptrend. La seconda barra apre in gap up e chiude al di sopra dei top della precedente. Anche la terza candela è negativa, apre in gap up e chiude tra le chiusure della prima e seconda seduta: in questo senso, le ultime due sessioni del pattern ricordano un bearish Engulfing “spurio”, in quanto la versione classica prevedrebbe che le candele abbiano un colore opposto.

Operativamente, si potrà entrare short alla rottura dei minimi della terza barra del modello, ponendo uno stop loss al di sopra dei massimi del pattern, e un rapporto di rischio/rendimento di 1:1,25.

Al contrario, il Downside gap two rabbits è si sviluppa in un downtrend. Il modello inizia con una lunga candela negativa, conforme al downtrend in corso: nella seconda sessione di contrattazione, i corsi aprono in gap down e chiudono al di sotto della chiusura della precedente. La terza e ultima sessione di contrattazione è una barra “outside” che compone una specie di Engulfing caratterizzato da due candele dal colore identico. Da evidenziare come la close dell’ultima seduta debba essere compresa tra quelle delle due precedenti.

Da un punto di vista operativo, i trader potranno entrare long alla rottura dei top del modello, avendo cura di impostare uno stop loss al di sotto dei suoi minimi e un take profit calcolato con un rapporto di rischio/rendimento di 1:1,25

Dalla Redazione di TRADERS’ Magazine