Successo con gli stock dagli alti dividendi

Questo articolo non tratta del trading (a breve termine), ma degli investimenti (a lungo termine). Nello specifico, diamo un’occhiata alle strategie di guadagno su diversi valori ad alto rendimento e vediamo come potete usarli per garantirvi un reddito aggiuntivo regolare.

Le crisi bancarie sono una tradizione vecchia di diversi secoli in Europa, e non solo nella parte meridionale del continente. Negli anni 1772 e 1773, un’ondata paneuropea di bancarotta nel settore finanziario ebbe inizio nel centro finanziario britannico di Londra. Una mancanza di successo in guerra e la caduta risultante dei prezzi sul mercato dei bond, oltre a uno scoppio della bolla creditizia che si era gonfiata durante il boom a seguito della Guerra dei Sette Anni, forzò numerose banche britanniche all’insolvenza. Migliaia di clienti privati persero i loro risparmi e l’introito sugli interessi. Anche molti europei continentali soffrirono gravi perdite. Questo perché avevano investito il loro denaro sull’isola, affidandosi alla stabilità di quello che era allora il centro finanziario del mondo, o perché le loro istituzioni, che erano strettamente interconnesse con le banche inglesi, furono trascinate nella tempesta della bancarotta.

Un’innovazione finanziaria olandese

L’uomo d’affari olandese Abraham Van Ketwich partì da questo evento di ampia portata per sviluppare un’innovazione finanziaria che fosse quanto più possibile a prova di crisi, conservando tuttavia un alto rapporto di pagamento, e che fosse intesa a controbilanciare la formazione di rischi a grappolo che fino ad allora era stata quasi inevitabile. Nel 1784 lanciò il primo fondo comune di investimento dal nome “Eendragt maakt magt” (“L’unità è forza”). Per certificare in maniera credibile i due principi guidanti dell’ampia diversificazione e dei dividendi sostenibili, Van Ketwich studiò un prospetto con regole vincolanti per la gestione del fondo e quindi per se stesso: ordinaria amministrazione oggi, una rivoluzione all’epoca. Le normative stipulavano che gli asset del fondo dovevano essere distribuiti in tutto il mondo fra almeno 2000 stock e impostavano un dividendo fisso del 4% sul prezzo di emissione più uno schema di condivisione dei profitti. Vennero fatti investimenti nel governo e nei bond corporativi, bond di istituzioni pubbliche, azioni e investimenti corporativi in Europa e nelle colonie. Il prezzo di emissione era di 500 fiorini per azione, che corrisponde a circa € 10.000 odierni, la sovrattassa di emissione una tantum era dello 0,5%, la tassa di amministrazione annuale ammontava ad un modesto 0,2% degli asset in gestione. 50 anni più tardi, il fondo venne liquidato secondo il programma a 561 fiorini per azione; tuttavia, all’apice delle guerre napoleoniche del 1811, i detentori delle azioni dovettero sopportare un minimo storico di 125 fiorini. Incidentalmente, ancor più successo ebbe il fondo comune di investimento “Voorderig en vorigiglig” (“Vantaggioso e cauto”) lanciato dalla banca di Utrecht nel 1776 e gestito anch’esso da Abraham Van Ketwich. Rimase attivo per 117 anni e pagò con costanza almeno un dividendo fisso del 6% nella fase priva di inflazione dello standard aureo classico.

Declino della cultura dei dividendi

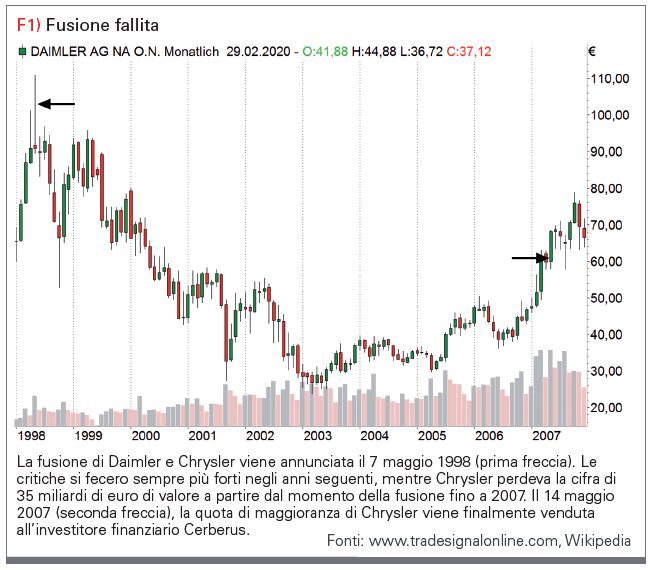

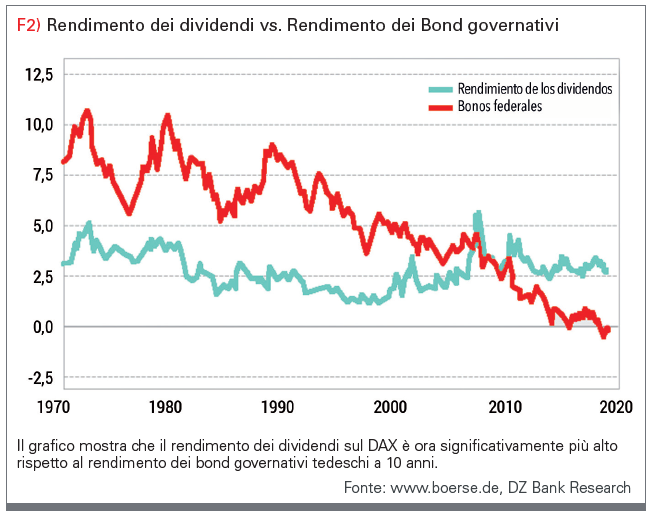

All’epoca, il Reich tedesco stava prendendo una rotta completamente diversa, continuando in maniera fatale. Nel 1891, quindi due anni prima della liquidazione del “Voorderig en vorigiglig”, Otto Von Bismarck fece una dichiarazione sull’assicurazione pensionistica statutaria che stava per venire introdotta. Dovrebbe “insegnare all’uomo comune a vedere l’impero come un’istituzione benevolente”. Il cancelliere del Reich aveva già discusso del principio guidante del welfare sociale burocratico con il suo agente di stampa Mortiz Busch pochi anni prima: “Coloro che hanno una pensione per la loro età sono molto più felici e più facile da trattare rispetto a coloro che non hanno alcuna previsione per essa. Vedete la differenza fra un servitore privato e un avvocato, quest’ultimo sarà in grado di offrire molto di più, perché deve aspettarsi la pensione. Nel 2007, l’ex Cancelliere Helmut Schmidt affermò quanto segue in un’intervista con ZEIT: “L’azione stessa è uno strumento a cui penso molto poco. Lo stock è inutilizzabile come pensione.” A questo punto, il capitale produttivo quotato aveva largamente perso i suoi guadagni di centinaia di anni, almeno in Germania e in ampie porzioni dell’Europa. Ciò era particolarmente evidente dal fatto che il dividendo medio cadeva al di sotto del guadagno del bond corrispondente e rimase lì fino al passato recente. Storicamente, si trattava di un’evenienza altamente insolita. Precedentemente, i proprietari di azioni avevano sempre insistito su ricavi di dividendi più alti rispetto ai proprietari di bond a causa del maggior rischio coinvolto. Quanto meno, il mercato bull che iniziò nei primi anni 1980 spianò la strada al silenzioso allontanamento dalla politica corporativa orientata sui dividendi. I motivi principali per questo furono un incentivo economico e fiscale oltre a un requisito normativo. Economicamente, lo spirito dell’ottimismo dopo la stagnazione della decade del 1970 con la prima grossa recessione postbellica e due crisi petrolifere portarono a refutare empiricamente il presupposto che i dividenti si potevano pagare solo a spese della crescita dell’azienda. Qui si dovrebbe fare riferimento al matrimonio (1998) e divorzio (2007) fra Daimler Benz AG e la Chrysler Corporation, entrambe del valore di miliardi. Sotto la legge fiscale, il trattamento iniquo dei dividendi e dei guadagni di prezzo delle azioni incanalò comprensibilmente l’attenzione del pubblico verso quest’ultimo. Fino alla fine del 2008, i guadagni di prezzo delle azioni erano esentasse in Germania dopo un periodo di trattenuta di un anno, mentre metà dei dividendi erano tassati al tasso fiscale personale. Infine, da un punto di vista normativo, il tetto ai salari gestionali negli Stati Uniti portò all’introduzione di una remunerazione basata sulle performance sotto forma di opzioni sugli stock. Come risultato, molti manager aziendali tentarono da allora di modellare il prezzo delle azioni della azienda rispettiva nel rispetto delle modalità di esercizio delle proprie opzioni, ossia mantenendolo alto come regola. Il flusso in uscita di liquidità sotto forma di dividendi non era adatto a questo scopo.

Una nicchia vitale e mondiale per le security

I principi stabiliti da Abraham Van Ketwich sopravvissero in varie nicchie del mondo anglosassone (finanziario). In aggiunta, i rappresentanti contemporanei, le cosiddette azioni ad alto rendimento (in inglese: High Yield Stocks), sono vivaci e godono di popolarità crescente nei circoli rilevanti, specialmente nella generazione dei baby boomer in pensione. Questo, naturalmente, è dovuto anche al fatto che nella loro area di distribuzione tradizionalmente una parte significativa dei benefici per la terza età è generata in maniera diretta o indiretta tramite security azionarie. Di conseguenza, la politica di investimento e di dividendi di numerosi investimenti sulle security è mirata precisamente al tipo di investitore orientato alla distribuzione o income investor. Negli ultimi anni in special modo, sempre più aziende di fondi e manager di asset si sono concentrati sul crescente bisogno di un reddito aggiuntivo calcolabile. Cosa sono esattamente le azioni ad alto rendimento o cosa caratterizza questo segmento di security? Nonostante una varietà di prodotti molto ampia e internazionale, la categoria di prodotti essenzialmente combina otto caratteristiche:

- Quotazione in borsa: tutti gli stock ad alto rendimento sono security quotate in borsa; in contrasto al mercato di capitale grigio, gli investimenti rispettivi sono tradabili trasparenti e liquidi.

- Legislazione: numerosi strumenti appartenenti all’area dei valori ad alto rendimento sono soggetti a una legislatura speciale con corrispondenti diritti e obblighi.

- Esenzione fiscale: in virtù della legislazione speciale, molti stock ad alto rendimento sono esenti dalla tassa corporativa a livello aziendale.

- Requisiti: ancora in virtù della legislazione speciale, molti stock ad alto rendimento sono soggetti a obblighi speciali come quello del rapporto di pagamento minimo.

- Rendimento di distribuzione: la combinazione di esenzione fiscale e obblighi viene solitamente riflessa in un rendimento dei dividendi al di sopra della media.

- Frequenza di distribuzione: nel caso di stock ad alto rendimento, i pagamenti dei dividendi vengono effettuati generalmente diverse volte l’anno, almeno ogni sei mesi, ma di solito trimestralmente o anche mensilmente.

- Linee guida gestionali: numerosi valori ad alto rendimento mantengono una “politica di distribuzione gestita”, una linea guida distributiva che include pagamenti fissi in anticipo nel periodo di un anno.

- Gruppo target: i valori ad alto rendimento sono spesso indirizzati ai bisogni di pensionati o futuri tali così come fondi pensionistici e schemi pensionistici simili.

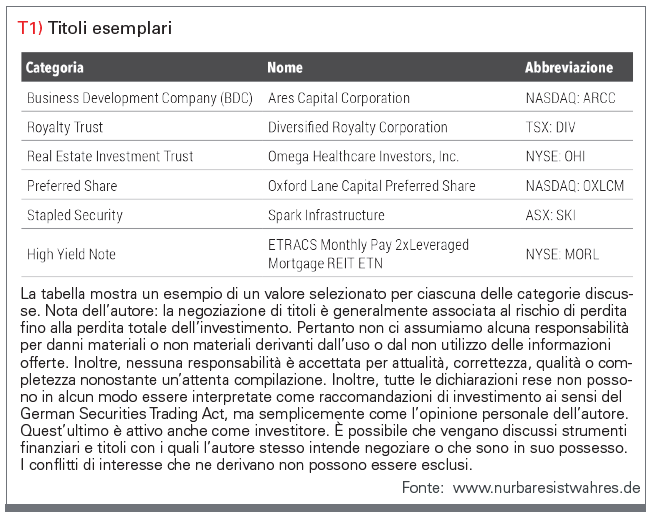

Basta così per la teoria. Dall’ampio spettro della classe di stock ad alto rendimento rappresentata internazionalmente, qui sotto vengono introdotti 6 di circa 20 strumenti differenti a titolo di esempio:

Business Development Company (BDC)

La BDC è una forma regolamentata di aziende di investimento e riorganizzazione quotate negli Stati Uniti, stabilita degli anni ‘80 per rendere più affascinanti gli investimenti nel capitale di rischio per i piccoli investitori rafforzando quindi le opzioni di finanziamento delle aziende di medie dimensioni. Per questo motivo, le BDC non vengono tassate a livello aziendale fin tanto che distribuiscono almeno il 90% del guadagno netto ai propri shareholder, che di rimando deve essere generato almeno al 90% dai dividendi, interessi e guadagni sul capitale. Le distribuzioni devono essere effettuate trimestralmente. Inoltre, il portafoglio di investimento della BDC deve consistere per almeno il 70% di aziende con sede negli Stati Uniti. Per limitare il business e perciò il rischio di default degli shareholder, le BDC regolamentate devono diversificare i propri investimenti e avere due dollari di asset per ogni dollaro di debito. In aggiunta, sono costrette a rivalutare le proprie holding ogni trimestre. Quasi 40 BDC sono quotate negli Stati Uniti, con un rendimento dei dividendi che va dal 6 al 14% annuo.

Royalty trust

I royalty trust, localizzati in maniera predominante in Canada e negli USA, gestiscono licenze, brevetti, depositi di gas, campi petroliferi, miniere e scavi, il diritto d’uso o di operazione dei quali viene di solito ceduto a parti terze sul lungo termine in cambio di una tariffa. I partner contrattuali sono per lo più organizzazioni di proprietà e di vendita così come aziende che trattano materie prime ed esplorazione. A seconda del modello di business specifico, i royalty trust devono anch’essi distribuire almeno il 90% del proprio introito agli shareholder per poter essere esenti dalla tassa aziendale e poter spostare la tassazione a livello degli investitori. Di norma, le distribuzioni vengono effettuate ogni trimestre. Nell’area delle materie prime in particolare, i royalty trust sono spesso studiati per quote fisse in termini di tempo o volume. Di conseguenza, l’emettitore è in alcuni casi obbligato a riacquistare, ma in altri casi ricade anche sull’emettitore a titolo gratuito. Altri trust, di rimando, operano finché la fonte o la scadenza di brevetto si esaurisce, facendo calare a zero il loro valore. Al momento è possibile fare trading su diverse dozzine di stock con un rendimento dei dividendi che arriva fino al 16% annuo.

Real Estate Investment Trust (REIT)

Le REIT sono aziende quotate attive nello sviluppo, amministrazione e gestione di proprietà immobiliari e mutui. Sono tutte soggette alla propria legislazione, che lega lo status a certi requisiti come quello di un rapporto di pagamento minimo. In cambio, le REIT sono di solito esenti dalla tassa corporativa a livello aziendale. Dal 1960, quasi 40 nazioni hanno adottato tali leggi per le REIT in base agli Stati Uniti, e diverse centinaia di aziende sono quotate nelle borse di tutto il mondo. Perciò, dovrebbe inoltre essere il rappresentante più noto della classe ad alto rendimento. Le REIT si sono guadagnate anche una triste notorietà dopo lo scoppio della bolla immobiliare statunitense del 2007. Con i prezzi delle case, anche i prezzi delle REIT americane sono caduti anche del 75%. Tradizionalmente, le REIT pagano trimestralmente, talvolta anche mensilmente, e il rendimento dei dividendi annuo è di circa il 4-12%.

Azione privilegiata

Anche se questa classe di asset, che si trova principalmente in Canada e USA, viene tradotta come “azione privilegiata, le azioni privilegiate o stock privilegiati sono considerevolmente differenti dalla loro controparte tedesca. Progettati come ermafroditi con le caratteristiche sia delle azioni che dei bond, sono più che altro comparati ai certificati di partecipazione. Legalmente, contano come equity, ma conservano un dividendo fisso simile all’interesse, che di solito viene pagato trimestralmente. Inoltre, tutte le azioni privilegiate hanno una data di riscatto fissa o variabile, di solito al prezzo di emissione. Ecco perché il loro prezzo è significativamente più stabile rispetto a quello delle normali azioni. Ci sono diverse centinaia di carte con un’ampia gamma, una valutazione propria e regole talvolta complesse. Quando investe, l’investitore non può evitare di considerare approfonditamente questa possibilità. Il rendimento dei dividendi fluttua fra il 4 e l’8% annuo.

Stapled Security

La Stapled security è una classe di asset particolarmente comune in Australia, dove diverse security vengono accorpate o “graffettate” (in inglese Stapled) assieme in un singolo investimento quotato. Tipicamente, un’azione (equity) viene combinata con un bond corporativo (debito) o un trust progettato in modo speciale per questo scopo. La combinazione quindi non viene più emessa separatamente, ma come singolo certificato azionario (Stapled Security) e tradato in borsa. Questa speciale classe di security viene usata principalmente dalle aziende di investimento e di infrastrutture così come nelle aziende appartenenti al settore immobiliare, principalmente per motivi fiscali. Diverse dozzine di stapled security sono quotate sulla borsa australiana di Sydney, la maggior parte delle quali effettua la distribuzione trimestralmente. Il rendimento dei dividendi va dal 4 all’8% l’anno.

Nota ad Alto Rendimento

La Exchange Traded Note (ETN) è una security relativamente recente. La prima security venne emessa nel 2006. Le ETN sono bond bancari che possono essere meglio comparati ai più noti certificati. Rappresentano un valore di base fisso. Si può considerare un indice ma anche un paniere di diverse security, valute o commodity. In quest’ultimo caso, il bond viene chiamato anche Exchange Traded Commodity (ETC). Dopo l’emissione, il prezzo di una ETN ricalca il prezzo dell’asset sottostante 1:1. Tipicamente, le ETN hanno un termine fisso. In ultima analisi, l’acquirente di una ETN acquisisce sempre un diritto di risarcimento nei confronti dell’istituto finanziario emittente. Per questo motivo, la distribuzione delle ETN viene classificata anche come interesse e non come dividendo. Ci sono moltissime ETN, le cosiddette note ad alto rendimento, su strumenti orientati alla distribuzione come BDC o REIT. Alcuni presentano anche grosse leve finanziarie, cosa che li rende gli stock ad alto rendimento più speculativi di sempre. Come ritorno, il rendimento dei dividendi può arrivare fino al 20% annuo.

Conclusione

Quasi tutti gli investimenti presentati qui possono essere acquistati sia come investimenti individuali che come investimento collettivo, ossia come azienda di investimento, fondo quotato o Exchange Traded Fund (ETF). Questo fa sì che la distribuzione e la gestione di un portafoglio mondiale emerga ergendosi al di sopra di numerose fonti di reddito molto più semplici per gli investitori comodi e si lega molto da vicino ai due principi di investimento centrali stabiliti da Abraham Van Ketwich. A proposito, i lettori che non hanno mai sentito parlare dei valori ad alto rendimento qui menzionati neppure della loro persona di fiducia di in materia finanziaria sono in buona compagnia. Gli economisti descrivono una tendenza di consulenti e investitori a concentrarsi in maniera sproporzionata sugli investimenti delle regioni domestiche come “home bias” (pregiudizio domestico). Ciò si applica non solo alle security individuali, ma anche a intere classi di asset. Anche il rappresentante meglio noto fra gli stock ad alto rendimento vive nell’ombra in questo paese. Almeno questo è quello che suggerisce il risultato di uno studio congiunto da parte dei manager di investimento AXA e TNS Infratest del 2013. Il totale del 93% degli intervistati non riusciva a decifrare il termine “REIT” (vedi sopra). Lo stesso probabilmente si applica al fatto che queste sono security che effettuano distribuzioni mensili da decenni. Da una parte, la selezione della banca custode è importante, perché non tutti gli strumenti o i mercati sono tradabili preso molti istituti. Dall’altra parte, il ritorno fiscale è di solito leggermente più esteso e richiede un po’ più di sforzo, almeno nel primo anno, rispetto a quanto succedeva in passato. Tuttavia, gli investitori che si impegnano potranno facilmente superare entrambi gli ostacoli.

Bibliografia

Titolo: Efectivo en lugar de ganancias en libros

Autore: Luis Pazos

Editore: FinanzBuch Verlag

Pagine: 304 pagine

Prima pubblicazione: 20 Marzo 2017

Prezzo: 17,99 €

ISBN: 978-3959720366

Luis Pazos

Luis Pazos è manager, autore e broker finanziario. Si occupa di trading sui mercati dal 1994. È specializzato in strategie per il reddito passivo con stock dagli alti dividendi. Potete trovare il suo corso gratuito in 10 parti su: https://nurbaresistwahres.de/