Parte 4 – Approfittate del rally del venerdì al petrolio

In questa serie di articoli Holger Breuer vi presenta una serie di stagionalità interessanti e redditizie nel campo dell’intraday. Nel quarto articolo, sviluppiamo una strategia per un approccio di trading lucrativo che integra in modo eccellente i sistemi presentati finora nei primi tre articoli. In particolare, esamineremo più da vicino il future del petrolio.

Cerca e trova le anomalie del corso

Dopo aver già trovato alcuni metodi per l’approccio short con l’indicatore di stagionalità, l’autore presenta questa volta un metodo per l’aumento dei prezzi. A tal fine, è stato esaminato il future del petrolio negli ultimi nove anni.

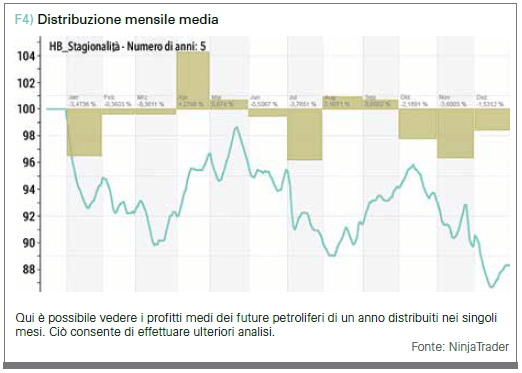

Oltre alle analisi delle valutazioni precedenti, diamo anche uno sguardo alla distribuzione dei mesi nell’arco dell’anno per presentare al lettore un altro utile aspetto dell’analisi stagionale.

Settimana di trading

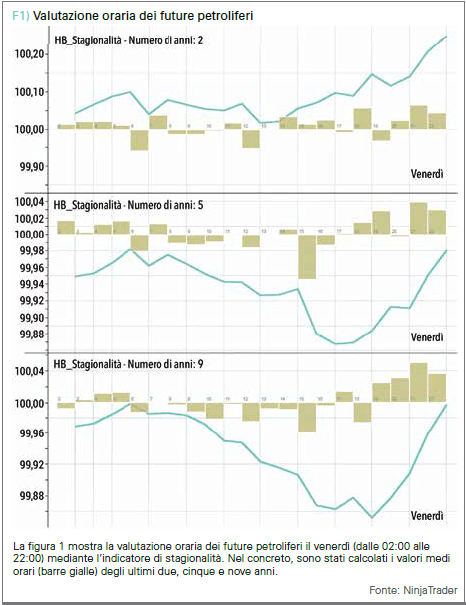

Quello del petrolio è un mercato ad elevata liquidità che può essere tradato molto bene come complemento ad altre classi di attività. La sua correlazione spesso bassa genera un effetto di portafoglio positivo in combinazione con altre strategie e classi di trading. Anche in questo caso, stiamo esaminando l’ultimo giorno di trading della settimana, poiché possiamo notare un’interessante anomalia nel mercato del petrolio. La figura 1 mostra le valutazioni orarie nel corso del venerdì negli ultimi due, cinque e nove anni. I valori sono visualizzati cumulativamente come media per avere una migliore visione d’insieme dello sviluppo. Soprattutto le ultime ore di trading del venerdì ci portano a sospettare un sistema dietro le curve, cosa che dobbiamo dimostrare.

Sembra che a partire dalle ore 20:00 in poi si sia affermato un modello particolarmente lucrativo, ed è proprio da qui che vogliamo iniziare con un sistema.

Setup concreto e cifre chiave

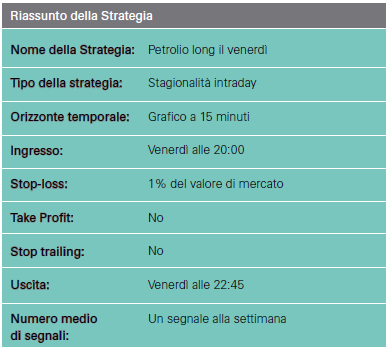

Al fine di convalidare e sfruttare la particolare forza del mercato petrolifero del venerdì, l’autore ha creato un semplice sistema di trading. Le regole sono le seguenti:

• Si trada solo in direzione long.

• Ogni venerdì alle 20:00 si prende una posizione e alle 22:45 la si chiude nuovamente.

• I mesi peggiori vengono saltati.

• Viene utilizzato uno stop loss dell’1%.

• Non viene utilizzato alcun obiettivo di prezzo.

• La dimensione della posizione è un contratto Future CL.

• Si trada sul grafico a 15 minuti.

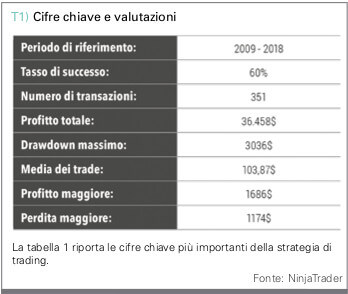

Cifre chiave e Equity Curve

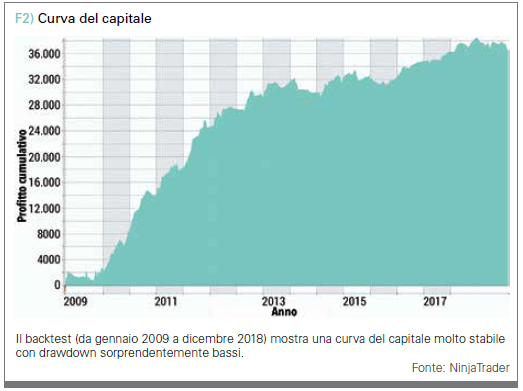

La figura 2 mostra la curva del capitale dei trade. Il backtest copre dieci anni da gennaio 2009 a dicembre 2018 per un totale di 351 operazioni. Queste hanno generato un ricavo di quasi 36.500 dollari incluse le commissioni. L’utile può non sembrare elevato in considerazione del periodo di analisi prolungato, ma in rapporto al drawdown massimo di circa 3.000 dollari, il risultato può essere classificato come eccellente. Lo conferma anche l’ottimo fattore di profitto di 2,01.

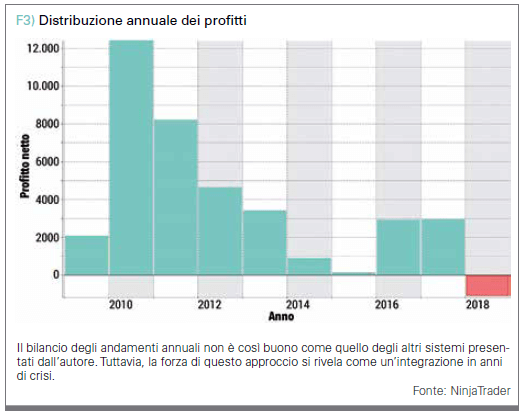

La distribuzione degli utili totali nei singoli anni (vedi figura 3) conferma che il sistema di trading è stabile nel lungo periodo. Il fatto che anche negli anni di crisi del 2010 e del 2011 sia stato realizzato un profitto suggerisce che esiste un approccio solido che può attenuare le perdite in caso di crisi future o addirittura compensarle in determinate circostanze. Solo nel 2018 il sistema ha subito una piccola perdita.

Miglioramento delle cifre chiave attraverso una valutazione mensile

Le già buone cifre chiave di questa semplice strategia possono essere ulteriormente migliorate effettuando un’analisi dei singoli mesi. La figura 4 mostra l’andamento medio dei singoli mesi su un periodo complessivo di cinque anni. Viene considerato ogni giorno, e non solo il venerdì.

Fino ad ora, l’autore ha sempre presentato e cercato uniformità all’interno delle statistiche e delle cifre chiave. Nell’articolo di oggi, siamo interessati agli squilibri nelle distribuzioni mensili su diversi periodi di tempo.

Per indagare su tale aspetto, vengono esaminati i singoli mesi. A tale scopo, ogni mese può essere esaminato singolarmente oppure possono venire effettuati dei backtest senza tenere conto dei rispettivi mesi. Se utilizziamo quest’ultimo metodo e non includiamo un mese nel periodo in esame, otteniamo dodici nuove curve del capitale e dodici nuovi schemi di valutazione. A questo punto ci sono diversi livelli di filtraggio.

Ad esempio, nel sistema finale, possono essere omessi tutti i mesi che hanno portato ad un aumento dei drawdown, oppure possono essere omessi i mesi che hanno avuto un effetto negativo sul risultato di trading medio. Quest’ultima variante è stata utilizzata per le cifre chiave qui presentate. Ciò ha portato alla conclusione che, dopo un’ulteriore analisi, i trade di gennaio, maggio e settembre sono stati omessi in quanto hanno avuto l’impatto più negativo sul trading medio.

Conclusioni e quadro generale

La stagionalità che si evidenziava i venerdì nel petrolio è stata confermata dagli attuali calcoli retrospettivi. Con la nostra logica di trading, siamo stati in grado di sviluppare una strategia intraday stagionale stabile. È stato utilizzato uno stop loss dell’1% sul prezzo come stop di emergenza per proteggere da perdite importanti. Non viene utilizzato alcun obiettivo di prezzo perché nessun obiettivo significativo può essere determinato nel breve periodo di trading e il periodo di tempo dell’operazione determina già la stagionalità ottimale.

Nella maggior parte dei casi non sono consigliati test con gli obiettivi di prezzo se lavoriamo con aspetti stagionali. Lo slippage non è incluso nel backtest, e comunque dovrebbe svolgere un ruolo minore nel mercato del petrolio, che può essere considerato altamente liquido. Nel complesso, l’autore ha sviluppato con il suo strumento di analisi un ulteriore esempio di una stagionalità che esiste da molti anni. Integra i mercati precedentemente considerati a costituire un portafoglio a bassa correlazione.

Holger Breuer

Holger Breuer è laureato in informatica e programma sistemi software da oltre 20 anni. Sviluppa e commercia approcci di trading sistemico e programma sistemi e indicatori per Wealth-Lab e NinjaTrader. Il suo indicatore di stagionalità può essere testato sul suo sito web.

Holger Breuer è laureato in informatica e programma sistemi software da oltre 20 anni. Sviluppa e commercia approcci di trading sistemico e programma sistemi e indicatori per Wealth-Lab e NinjaTrader. Il suo indicatore di stagionalità può essere testato sul suo sito web.

www.hbreuer-trading.de