Intervista a Olaf Lieser.

Olaf Lieser è un professionista delle opzioni con molti anni di esperienza. Anche se nel complesso ha superato bene il crash del Coronavirus, ci sono state alcune cose che lo hanno sorpreso e gli hanno permesso di imparare qualcosa di nuovo. Abbiamo parlato con lui dei dettagli delle sue strategie di copertura in opzioni e abbiamo anche colto l’occasione per chiedergli come si sta preparando per l’imminente calamità fiscale.

TRADERS´: PRIMA UNA BREVE INTRODUZIONE: QUALI POSIZIONI HA UTILIZZATO PER MUOVERSI DURANTE IL CRASH DEL CORONAVIRUS?

Lieser: Avevo in anticipo una copertura airbag, che sostanzialmente è attiva nel mio portafoglio come posizione opzionale per proteggermi in caso di incidente. Tale copertura è composta da due put short out of the money e, a titolo di copertura, da tre put long ancora più basse, che idealmente vengono aperte nei momenti in cui i mercati sono calmi. Creo questo costrutto in più fasi con prezzi base e date di scadenza diversi per creare una protezione efficace con costi bassi o, idealmente, nulli. Dopo la prima grande ondata di ribasso del crollo, alcuni indicatori stavano già mostrando segni di un imminente minimo, quindi ho chiuso le coperture dell’airbag con profitto. In retrospettiva, tuttavia, è stato troppo presto. Mentre il crollo continuava, ho aggiunto spread di debito bear put, acquistando put out-of-the-money e vendendo put ancora più profonde per finanziarle parzialmente. In questo modo sono rimasto coperto e ho potuto chiudere gli spread con profitto. Un buon momento per farlo è solitamente quando i prezzi raggiungono il prezzo di esercizio delle long put e il valore dello spread è quasi raddoppiato. È così possibile quindi aprire immediatamente nuovi spread. Ciò è accaduto più volte di seguito mentre il mercato azionario scendeva. In questo modo, sono stato in grado di compensare facilmente le perdite contabili derivanti da posizioni a lungo termine come opzioni su azioni che seguono la tendenza, short put e farfalle durante il crollo.

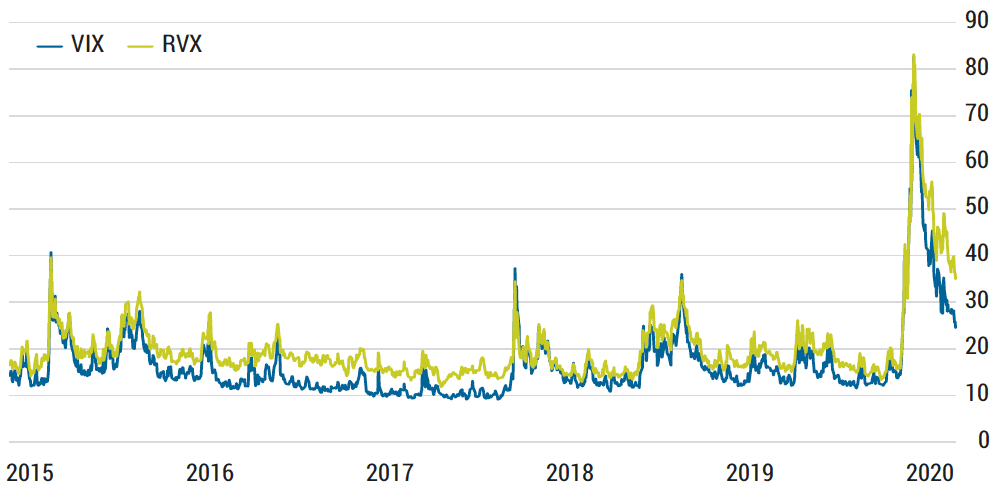

Durante le normali fasi di mercato, la volatilità del Russell 2000 (RVX) è superiore a quella dello S&P 500 (VIX). Nei crash, tuttavia, il VIX può superare a breve termine l’RVX.

Fonti: CBOE, St Louis Fed

TRADERS´: IN PRATICA QUALI SONO LE DIFFERENZE DEGLI AIRBAG RISPETTO ALLE PUT-SPREAD IN TERMINI DI FUNZIONE E COMPORTAMENTO IN CASO DI INCIDENTE?

Lieser: La copertura airbag funziona davvero bene solo nell’indice S&P 500. Questo perché molti prodotti di volatilità con un volume elevato alle spalle fanno riferimento ad esso. In caso di incidenti violenti, ciò porta all’esplosione della volatilità. Durante questi periodi, la volatilità dell’S&P 500, misurata dal VIX, supera la volatilità di altri indici come il Russell 2000, misurata dall’RVX, che in realtà è più elevata durante i normali periodi di mercato. È proprio a causa di questo esagerato effetto di volatilità che l’airbag dell’S&P 500 funziona così bene. Il vantaggio degli spread bear put, d’altra parte, è che rispondono bene anche a correzioni più piccole in cui l’airbag non si gonfia così bene. Tuttavia, quando i prezzi salgono bruscamente come nelle ultime settimane, anche i bear put spread sono piuttosto costosi.

TRADERS´: CHE COSA HA IMPARATO DAL CRASH?

Lieser: In linea di principio, ancora una volta mi sono reso conto che ogni crash è diverso. Questo perché i partecipanti al mercato si posizionano in base alle loro esperienze e ai dati passati ed è proprio per questo che le cose accadono sempre in modo leggermente diverso. Anche rilevare il minimo esatto è sempre molto difficile. Ciò che mi ha sorpreso di più è stato il modo in cui gli indicatori precedentemente menzionati, che suggerivano un minimo iniziale, sono stati semplicemente superati dal mercato. Ciò ha certamente colpito alcuni partecipanti al mercato esperti che non hanno adattato rapidamente le loro posizioni alla situazione sorprendente.

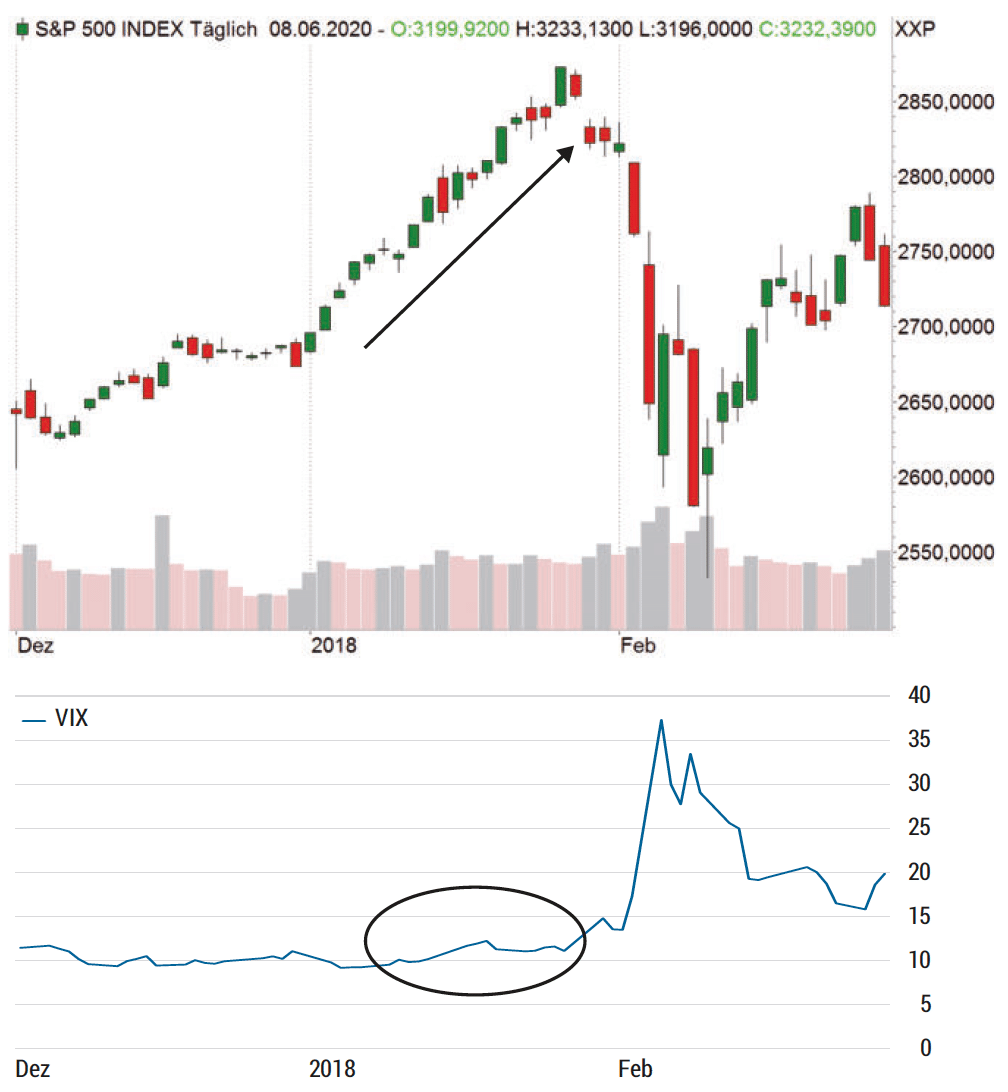

Nel gennaio 2018 si è verificata la serie di divergenze verdi più lunga mai osservata da Olaf Lieser. Poco dopo seguì l’esplosione della volatilità dell’epoca, insieme a un crollo del mercato del 10%.

Fonti: www.tradesignalonline.com, St Louis Fed

TRADERS´: CI SONO PRODOTTI DI VOLATILITÀ CHE SONO SCOPPIATI DURANTE IL CRASH?

Lieser: Non che io sappia. Tutto ciò che era a margine in termini di prodotti è già stato buttato fuori dal mercato nel crollo della volatilità del febbraio 2018. Di conseguenza, alcuni prodotti sono stati adattati anche a meccanismi più conservativi. Questa volta i principali mercati erano costantemente liquidi e, anche se gli spread sono aumentati un po’ come previsto, tutto è rimasto a un livello tradabile.

TRADERS´: DI VOLTA IN VOLTA SI PARLA DI DIVERGENZE ROSSE E VERDI. CHE COSA SIGNIFICA ESATTAMENTE?

Lieser: Il punto è l’osservazione che la volatilità a volte supera il mercato. Una divergenza rossa significa che il mercato è ancora in calo mentre la volatilità è già in calo. L’enfasi qui è su “ancora” e “già”. Perché divergenza significa in definitiva questo: prezzi in continuo calo con spazi di oscillazione già in diminuzione: un segnale rialzista per una possibile rassicurazione, anche se la “divergenza rossa” suona in maniera piuttosto negativa. Il tasso di successo è piuttosto alto. Nel caso della divergenza verde accade il contrario: qui il mercato è ancora in rialzo mentre la volatilità è già in aumento: un segnale ribassista, anche se la “divergenza verde” suona piuttosto positiva. Tuttavia, il tasso di successo qui non è così buono e si consiglia cautela, soprattutto quando si verificano diverse divergenze verdi consecutive. Ad esempio, nel gennaio 2018 si è verificata una lunga serie di segnali di questo tipo nell’arco di due o tre settimane prima che si verificasse il famigerato crollo della volatilità.

TRADERS´: CHE COSA DOVREBBERO TENERE A MENTE I TRADER QUANDO TRADANO LE OPZIONI?

Lieser: In nessun caso bisogna sottovalutare i rischi. Con le short put, ad esempio, bisogna sempre essere consapevoli che non solo si è soggetti a un effetto di volatilità prociclica, ma in ultima analisi si sopporta anche il rischio dell’asset sottostante. Per essere chiari: chi vende anche un solo contratto di opzione put su azioni Amazon, che recentemente sono state quotate a poco meno di 2.500 dollari, si impegna ad acquistare 100 azioni se il prezzo scende di conseguenza. Ciò corrisponde all’equivalente di quasi un quarto di milione di dollari. Questo devi averlo chiaro.

L’intervista è stata condotta da Marko Gränitz.