Parte 4: D come Drawdown

Che tutto nella vita non sempre vada secondo i piani è chiaro, come dovrebbe essere impresso nella nostra mente che non sempre ci sono dei profitti nel trading. In questo contesto, il (massimo) drawdown è di grande importanza. Di seguito è spiegato cos’è e come può essere mantenuto il più basso possibile.

Cosa è un Drawdown?

Con il termine drawdown si intende una perdita di capitale. Questo termine si riferisce ad un calo dei profitti che è sorto dopo un nuovo massimo. Il drawdown massimo corrisponde al massimo calo degli utili dal punto più alto relativo della curva del capitale in un dato arco temporale.

Calcolo del Drawdown

Facciamao un esempio: prendiamo un trader che ha un capitale iniziale di

10.000 euro. Attraverso una buona gestione del trading è riuscito a raggiungere la cifra di 12.000 euro. Successivamente ci sono una serie di perdite che gli riducono il saldo sul conto a 8.500 euro. Il Trader può compensare queste perdite e scambia il suo conto fino a 11.500 euro. Tuttavia, un’altra serie di perdite lo riporta al capitale iniziale di 10.000 euro. Qual è il drawdown massimo?

Per scoprirlo, esaminiamo la quantità di serie di perdite a seconda del livello temporale. Il drawdown massimo è noto per essere la maggiore perdita media di un portafoglio.

La prima serie di perdite è per un totale di -3.500 euro (12.000 – 8.500 euro): un drawdown di -29,17 per cento. La seconda serie di perdite va da 11.500 a 10.000 euro, che equivale a -1.500 euro, un drawdown di -13,04 per cento. Il drawdown massimo dell’account è quindi del 29,17%.

Il Backtesting aiuta nella pianificazione

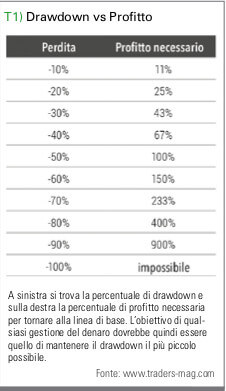

Non è ovviamente possibile prevedere quanto a lungo durerà un drawdown. Tuttavia, è possibile utilizzare un backtest per identificare una misura di rischio e gestione del denaro. Molti trader tendono ad agire su una strategia senza assicurarsi che sia redditizia e si adatti a loro. Quali drawdown bisogna aspettarsi? Quanti segnali vengono generati in media in un giorno? Quanto capitale è necessario? Tutto questo può essere risolto da un backtest. Dopo tutto, una strategia di trading difficilmente può essere sostenuta se, alla fine dell’anno, ha un profitto del 10 percento, ma ha diversi drawdown del 50 percento.

L’influenza del tasso di successo

La probabile lunghezza di un drawdown dipende anche dal tasso di successo. Se è del 30 percento, la probabilità di una perdita singola è del 70 percento. Per due perdite consecutive, la probabilità è del 49 percento (0,7 x 0,7), per tre perdite di fila 34% (0,7 x 0,7 x 0,7) e così via. Prima di impostare la perdita massima accettabile di portafoglio per operazione, è meglio prima chiedersi che cosa si è veramente pronti a sopportare. La quantità massima di perdite dipende soprattutto dalla propria situazione personale. Chiediti quale perdita puoi sostenere mentalmente senza prendere decisioni sbagliate e quale importo puoi recuperare facilmente se le cose vanno male. Una volta impostata la percentuale di rischio di trading, dovrebbe essere rigorosamente rispettata. Molti operatori tentano di recuperare le perdite perse il più rapidamente possibile con le cosiddette strategie di martingala, vale a dire aumentare i rischi dopo ogni perdita al fine di neutralizzare le perdite precedenti con il prossimo profitto.

A primo impatto, ciò potrebbe sembrare anche sensato. L’intero problema, tuttavia, è quando il trader si trova in una serie di perdite senza fine. Con ogni ulteriore perdita, la velocità con cui la curva del capitale scivola verso il basso aumenta. Bisogna anche chiedersi cosa succederebbe in un incidente dei mercati in cui detenete posizioni. Coloro che vanno long con dieci posizioni azionarie allo stesso tempo non dovrebbero sorprendersi se perdono molto in una fase debole dell’intero mercato azionario. Sarebbe meglio essere long in una azione e short in un’altra.

La componente psicologica

Solitamente è molto difficile sostenere una fase di drawdown senza interferire con il piano di trading. Ci si concentra troppo sulle difficoltà e si avverte la perdita di denaro come una “minaccia”, il che significa che il livello di stress aumenta e la capacità di gestire bene la situazione si riduce. Bisogna tuttavia vedere questa situazione come una opportunità dalla quale trarre profitto.

I tempi difficili sono sempre un’opportunità per riflettere sul proprio approccio di trading, essi danno la possibilità di provare nuove idee e aumentare la resilienza, ed offrono enormi opportunità di sviluppo. Quindi bisogna chiedersi: come posso sviluppare questa esperienza come professionista?

È possibile elaborare e sviluppare una situazione con occhi diversi. Un modo semplice per guardare le sfide in modo diverso è porsi le seguenti tre domande fondamentali:

1. Come vedo questa situazione, cosa ne penso e come mi sento a riguardo?

2. Ha senso verso il mio obiettivo?

3. In caso contrario, come potrei guardare la situazione in modo diverso? Cosa è più utile?

Conclusione

Il drawdown massimo è il più grande calo di profitti dal massimo della curva del capitale. Con l’aiuto di un Backtest è possibile scoprire la giusta misura e aggiustare di conseguenza il rischio e la gestione del denaro. Il drawdown non è necessariamente negativo, finché va secondo i piani. È necessario vederla come un’opportunità per svilupparsi ulteriormente, perché ad un certo punto ritorna la successiva ondata di profitto.

Dalla Redazione di TRADERS’ Magazine