I sistemi di trading semplici sono robusti. Trovare opportunità di mercato eccezionali può essere complicato e richiedere molto tempo. Tuttavia, a volte esistono approcci strani la cui redditività non è evidente a prima vista. Volker Knapp ti mostra come ottenere un profitto sfruttando giorni di trading insoliti.

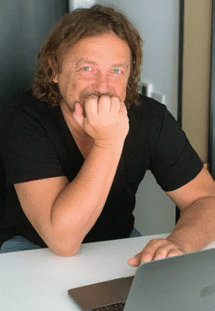

Nel suo libro “Automated Stock Trading Systems” di Laurens Bensdorp vengono presentate varie strategie. Secondo Amazon, il libro è stato pubblicato il 31 marzo 2020. Oggi vorrei mostrarvi una variante della strategia pubblicata da Dr. Koch (pseudonimo internet) su WealthLab.com. Le curve di capitale delle sue strategie possono essere studiate nella figura 1 (Immagine creata dal Dr. Koch). Come puoi facilmente vedere, il sistema “Long Mean Reversion High ADX Reversal” ha funzionato in modo favoloso nel periodo in esame. La curva rossa corre dinamicamente verso l’alto e difficilmente contiene fasi di drawdown. In realtà ciò accade solo molto raramente nell’area dello sviluppo del sistema. Questo è un motivo sufficiente per dare un’occhiata più da vicino a questa strategia. Le regole del trading sono molto semplici. Tuttavia, le condizioni eccezionali devono essere rigorosamente rispettate perché costituiscono la base della strategia di trading.

Curve di capitale dei sistemi di trading valutati di Laurens Bensdorp. Spicca la curva del capitale con la linea rossa e il sistema si chiama: “Long Mean Reversion High ADX Reversal”.

Fonte: wealth-lab.com

Regole di trading per entrate long con “Mean Reversion High ADX Reversal”:

• La strategia può essere applicata ad azioni e indici azionari.

• Viene inserita una sola posizione per simbolo (azione).

• Andiamo long quando un titolo scende entro il limite del 3% al di sotto del prezzo di chiusura del giorno precedente.

• Nessuna operazione short Affinché la strategia funzioni, è necessario integrare le seguenti condizioni. Come sapete, ogni giorno ci sono azioni che scendono di oltre il 3%. Questo non è niente di insolito. Per la strategia, invece, cerchiamo valori di trading che abbiano una volatilità minore. Si tratta spesso di aziende rinomate con un’elevata capitalizzazione di mercato. Per questi valori una perdita del 3% è insolita. Vengono utilizzati i seguenti filtri.

Importanti regole aggiuntive per un segnale di acquisto:

1. Il volume medio giornaliero deve essere superiore a 500.000 azioni.

2. Il fatturato medio giornaliero dei trade deve essere superiore a 2,5 miliardi di dollari.

3. L’ATRP (Average True Range Percent) a 10 giorni deve essere inferiore al 4,0%.

4. La forza del trend per l’ADX a 7 giorni deve essere superiore a 20,5

5. Il prezzo di chiusura giornaliero deve essere inferiore alla media mobile semplice a 100 giorni. Inoltre, il filtro viene ulteriormente rafforzato sottraendo l’ATR(10) dalla MA100. Il prezzo deve quindi essere inferiore alla linea ATR (10) per un segnale di acquisto.

6. L’RSI a 3 giorni deve essere inferiore a 50.

Regole di vendita:

1. Stop temporale: dopo sei giorni la vendita avviene all’apertura del giorno successivo.

2. Stop loss: dopo l’apertura di una posizione, viene creato immediatamente un ordine di stop loss per il giorno successivo. Il prezzo stop è calcolato come segue: prezzo di entrata meno 3 x ATR(10)

3. Obiettivo di profitto: l’obiettivo è il prezzo di entrata più 1,2 x ATR(10).

Nota: lo stop loss non è il tipico punto di uscita per una cattiva operazione. Lo stop è previsto solo in casi estremi. Il rapporto matematico rischio/rendimento non è quindi compreso tra 1,2 e 3.

Gestione del rischio e del denaro:

Il metodo Max Risk Stop viene applicato alla dimensione della posizione di ciascuna operazione. Il fattore decisivo è quindi il prezzo di entrata meno 3 x ATR(10). La perdita massima del valore totale del portafoglio può essere solo dell’1%.

Esempio di calcolo per la dimensione della posizione:

La dimensione attuale del portafoglio è: $ 200.000. Non vuoi rischiare più dell’1% = $ 2.000 per operazione. Se un titolo viene tradato a $ 100, lo stop loss potrebbe essere $ 88 (ad esempio, 3 x ATR rispetto al prezzo di entrata). Matematicamente, il rischio potrebbe quindi essere, ad esempio, 12 dollari per azione (100 – 88 = 12). Quindi il numero massimo di azioni che puoi acquistare sarebbe: $ 2000 / $ 12 = 167 azioni. Compreresti 167 azioni per $ 100 ciascuna, per un totale di 16.700. Se non disponi più di tanto capitale libero, l’ordine potrebbe non essere effettuato.

Piccola differenza rispetto alla strategia originale

Ci sono alcune piccole differenze rispetto alla strategia originale. Per il nostro test, ad esempio, abbiamo utilizzato solo titoli inclusi nell’indice S&P 500 nel periodo in esame. Per evitare il cosiddetto “suswiveship bias”, l’universo di trading è stato mantenuto costante. Quindi non importava se le azioni venivano rimosse o aggiunte all’indice S&P 500 in un secondo momento. Laurens Bensdorp ha utilizzato un universo molto più ampio per i suoi test strategici.

Come promemoria: Il bias di sopravvivenza è un errore mentale in cui si guardano solo gli esempi sopravvissuti o le storie di successo delle azioni e si ignorano quelle che sono state rimosse dall’indice azionario perché non hanno avuto successo o non soddisfacevano più i criteri dell’indice. Se quando prendi decisioni di trading guardi solo alle aziende di successo e non a quelle che sono fallite, potresti giungere a conclusioni errate perché il risultato del backtest sarà troppo positivo. A proposito, questo vale non solo per i sistemi di trading basati sull’analisi tecnica, ma anche per quelli basati sull’analisi fondamentale. Inoltre, puoi guadagnare con la tua strategia per anni prima che ti vengano insegnate le perdite. Nella maggior parte dei casi, gli sviluppatori del sistema non sanno quale sia la causa del loro drawdown. Inoltre non capiscono perché la strategia non funziona più. Ora che abbiamo stabilito le regole dettagliate, diamo un’occhiata ai risultati. Nella figura 2 puoi vedere alcuni esempi di trade con azioni Nvidia. Sotto gli ingressi, i punti rossi nell’immagine mostrano lo stop loss. I punti sopra ci mostrano dove dovrebbero avvenire le prese di profitto. Questi punti vengono calcolati utilizzando l’ATR e i moltiplicatori menzionati. Se entro i primi sei giorni non vengono raggiunti entrambi i livelli calcolati, la posizione viene chiusa al prezzo di apertura del giorno successivo. Nella seconda operazione, l’obiettivo di profitto è stato mancato di poco ed è stata applicata la regola dei 6 giorni.

Il grafico mostrato mostra due esempi di segnali di entrata e di uscita per il titolo.

Fonte: wealth-lab.com

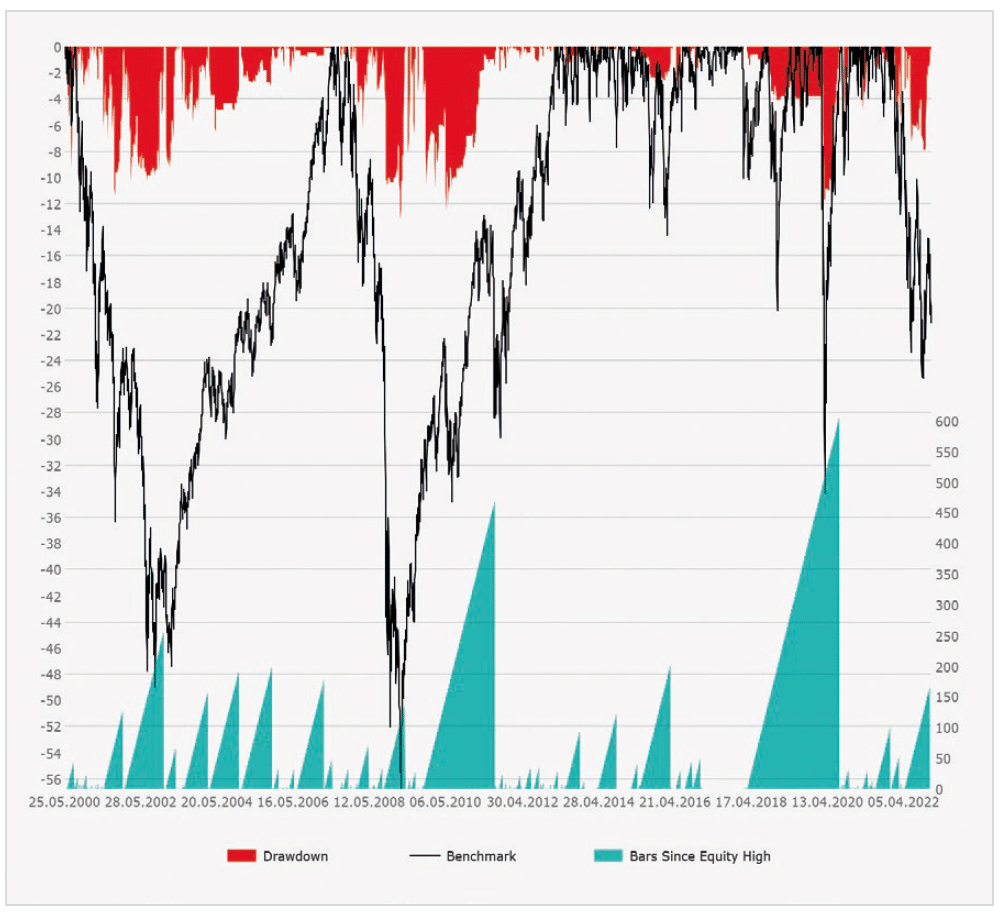

La curva del capitale mostra una curva stabile al rialzo. Per confronto, anche l’S&P 500 è mostrato come una linea nera. Ciò mostra una sovraperformance rispetto al benchmark.

Fonte: wealth-lab.com

Curva ripida del capitale

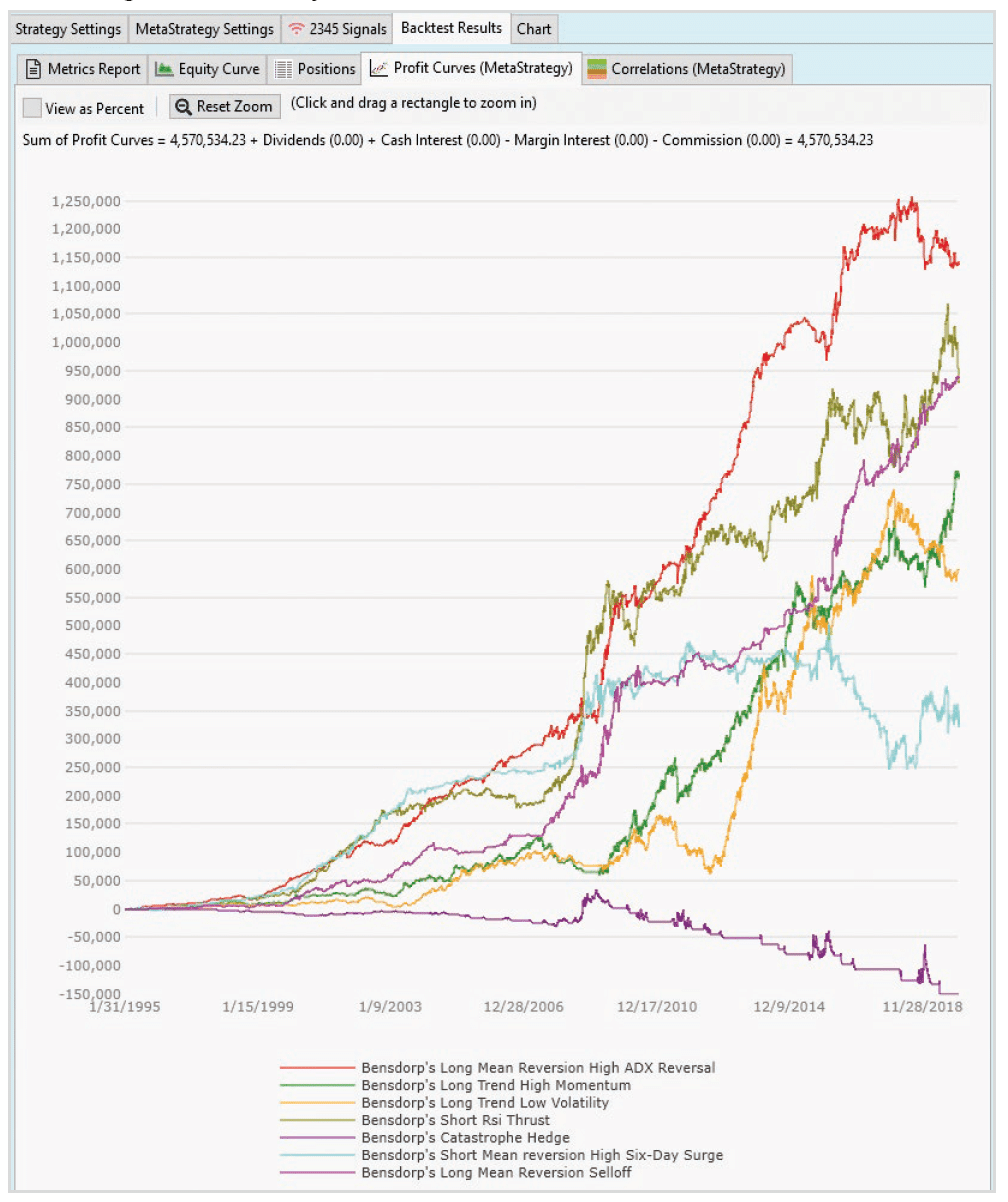

La sottile linea blu (figura 3) mostra lo sviluppo del portafoglio. Il sistema ha ottenuto profitti in quasi tutte le condizioni di mercato. Nel periodo in esame si sono verificati drawdown relativamente modesti. Un’analisi dettagliata può essere vista nella figura 4. Le linee scure all’interno della curva del profitto mostrano i momenti in cui si inizierebbe l’investimento. In questo modo puoi vedere a colpo d’occhio se dovresti aggiungere un’altra strategia di diversificazione. I numeri esatti possono essere ottenuti dal rapporto sui parametri e dall’analisi dell’esposizione (vedere figura 5). La cosa impressionante della strategia è il drawdown molto basso. Soprattutto quando si utilizza l’indice S&P 500 come punto di riferimento. Con un drawdown del sistema di solo il 13,54% rispetto allo S&P 500 con il 56,78%, il risultato è addirittura eccezionale. Il sistema di trading era in drawdown solo nel 3,43% dei casi, ovvero tra il 10 e il 20%. L’S&P 500, d’altro canto, era in calo tra il 10 e il 20% in più del 50% dei casi e sopra il 20% nel 31,87% dei casi.

Il grafico mostra l’andamento dei drawdown. Ciò rende più semplice restringere il campo delle fasi negative. Interessante è anche il periodo in cui potrebbe essere raggiunto un nuovo massimo di capitale, se in precedenza si è verificato un drawdown. Quanto più breve è la durata, tanto più facile sarà la pressione emotiva sul trader.

Fonte: wealth-lab.com

Caratteristiche del sistema di trading e confronto delle fasi di drawdown ordinate in base all’ampiezza. Il sistema di trading si è trovato in una fase di drawdown solo nel 3,43% dei casi, mentre il calo dei prezzi è stato compreso tra il 10 e il 20%. Per fare un confronto: l’S&P 500 è stato in modalità drawdown per il 52,36% del suo tempo.

Fonte: wealth-lab.com

Riepilogo

La strategia contiene un approccio estremamente interessante perché il sistema promette profitti elevati con un rischio basso. Se desideri avviare ulteriori analisi, puoi trasferire i risultati ad altri mercati o eseguire un’ottimizzazione progressiva. Al giorno d’oggi questo è possibile con un buon software senza grandi sforzi tecnici. Il metodo non solo aiuta a trovare i migliori valori dei parametri, ma anche a sottoporre i risultati del backtesting a condizioni realistiche.