Il denaro per un trader è come il cibo, passa per lo stomaco

Il trader vuole vincere prima di guadagnare.

Il denaro per un trader è come il cibo, passa per lo stomaco.

Ad ogni dollaro incassato, il nostro fisico cambia, si trasforma e se siamo vincenti, si evolve altrimenti inizia a sviluppare pericolose intolleranze.

In effetti questi sono i motivi per cui molti vedono il trading come un gioco d’azzardo.

Molte persone aprono una posizione, la posizione va in perdita e tendono a tenere aperta la posizione sperando che torni in profitto.

Questo è quello che è successo a tantissimi investitori o semplici clienti che hanno acquistato azioni a prezzi molto elevati durante la fine della famosa bolla della “New Economy”.

Molte persone hanno ancora in portafoglio titoli con minusvalenze del 80/90%.

Personalmente, non prediligo posizioni troppo lunghe nel tempo, il tempo del “cassettista” è finito anche per le azioni, quello che prediligo in una prima analisi è il “trend”.

Dalle “blue chip” alle “small cap” è necessario sempre seguire e analizzare il trend.

A livello statistico possiamo affermare che un trend identifica una tendenza, pertanto tende a perdurare per definizione.

Se compriamo in un trend rialzista, avremo dalla nostra parte probabilità superiori al 50% di avere ragione anche se come sappiamo dobbiamo poi attrezzarci per gestire la posizione in corso e trarne un buon profitto.

Il trader vuole vincere prima di guadagnare.

Il denaro per un trader è come il cibo, passa per lo stomaco.

Ad ogni dollaro incassato, il nostro fisico cambia, si trasforma e se siamo vincenti, si evolve altrimenti inizia a sviluppare pericolose intolleranze.

In effetti questi sono i motivi per cui molti vedono il trading come un gioco d’azzardo.

Molte persone aprono una posizione, la posizione va in perdita e tendono a tenere aperta la posizione sperando che torni in profitto.

Questo è quello che è successo a tantissimi investitori o semplici clienti che hanno acquistato azioni a prezzi molto elevati durante la fine della famosa bolla della “New Economy”.

Molte persone hanno ancora in portafoglio titoli con minusvalenze del 80/90%.

Personalmente, non prediligo posizioni troppo lunghe nel tempo , il tempo del “cassettista” è finito anche per le azioni, quello che prediligo in una prima analisi è il “trend”.

Dalle “blue chip” alle “small cap” è necessario sempre seguire e analizzare il trend.

A livello statistico possiamo affermare che un trend identifica una tendenza, pertanto tende a perdurare per definizione.

Se compriamo in un trend rialzista, avremo dalla nostra parte probabilità superiori al 50% di avere ragione anche se come sappiamo dobbiamo poi attrezzarci per gestire la posizione in corso e trarne un buon profitto.

Dopo la creazione di diversi algoritmi, che tutt’ora lavorano instancabili (GRANDE! e successivamente GRANDE2!), ho sempre cercato di proseguire con nuove ricerche e nuovi sviluppi.

Durante questo percorso professionale ho cercato di lavorare anche su un ROBOT che fosse in grado di darmi degli ottimi spunti operativi sulle principali azioni italiane.

E’ stato un duro lavoro , ma sono riuscito a creare un indicatore che mi soddisfa e fornisce delle ottime opportunità per entrare a mercato con risultati statistici molto buoni.

Pensate che oltre il 90% dei titoli che compongono le “ Blue chips” si presta all’utilizzo di questo indicatore fornendo degli ottimi spunti operativi che a livello personale e discrezionale difficilmente riuscirei ad eseguire.

I risultati statistici analizzati, forniscono delle ottime opportunità in cui la mia scelta è semplicemente quella di impostare uno STOP, un TARGET adeguato e inserire l’ordine.

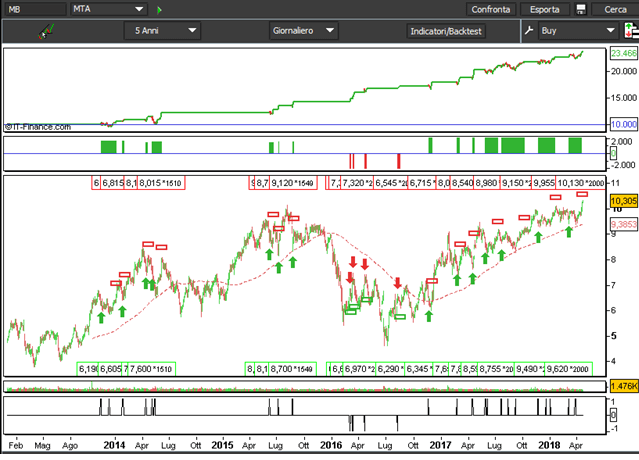

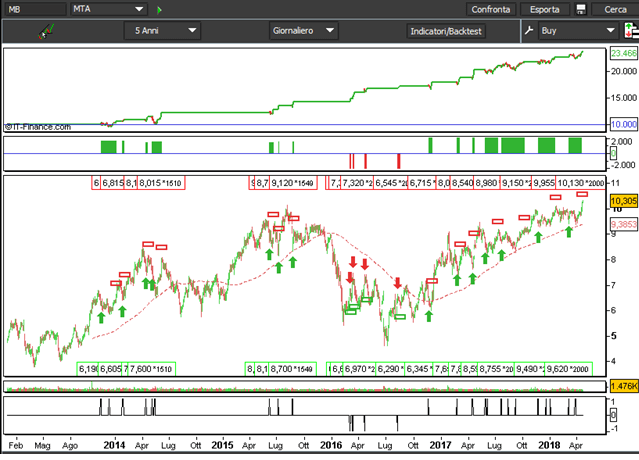

Qualche esempio su Mediobanca:

F1) Mediobanca

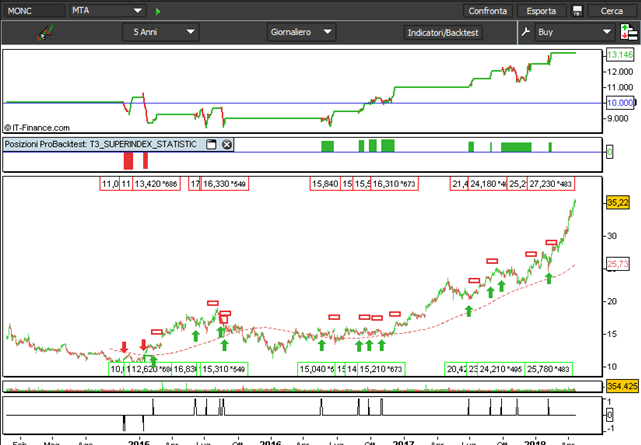

F2) Moncler

F3) Enel

Va fatta una precisazione sempre in ottica di trading semi-automatico, cercate sempre di capire la volatilità storica del titolo prima di impostare Stop loss e Target profit.

Esempio pratico: il titolo Mediobanca ha avuto un‘oscillazione che va dai 5 ai 10 Eur negli ultimi 5 anni di contrattazioni, pari a movimenti di quasi il 100% del suo valore.

Per quanto riguarda Enel nello stesso periodo ha avuto un‘oscillazione che va dai 3.5 ai 4,5 Eur per più di 4 anni consecutivi pari a movimenti del 20% circa. Pertanto quando impostiamo un Target profit dobbiamo fare in modo che sia raggiungibile nel breve periodo e che sia credibile con il valore matematico del titolo.

Per esempio inserire un Target profit del 30% sul titolo Enel vorrebbe dire attendere diversi anni prima di raggiungerlo o addirittura non raggiungerlo.

Mirko Scaffardi

Dopo gli studi ha lavorato nell’area Information Technology presso importanti realtà Bancarie internazionali.

Dopo gli studi ha lavorato nell’area Information Technology presso importanti realtà Bancarie internazionali.

La passione per il trading e la Finanza lo hanno portato a sviluppare diversi Trading system proprietari per gestire al meglio il proprio portafoglio Titoli.

Vincitore della Traders’ CUP 2016 categoria Algotrader , attualmente gestisce diversi Trading system basati sui alcuni Cross valutari e sui principali Index future come il DAX e il CAC francese . Ha sviluppato Algoritmi di trading automatico per diverse piattaforme tra cui soluzioni anche per i principali titoli azionari del mercato italiano.

https://scaffardi.blog

https://www.facebook.com/Scaffardi_ALGOTRADER-927541847384942/?ref=bookmarks