Titoli convertibili inversi invece di Put Writing

Nelle due parti precedenti (TRADERS’ 05/2019 e 06/2019, disponibili nello store di www.traders-mag.it) abbiamo illustrato come gli investitori con i Discount Warrant possano trarre vantaggio dagli spread verticali in modo simile ai trader professionali di opzioni. In questa parte vi mostreremo ora come le reverse convertible possano assumere posizioni paragonabili economicamente alle opzioni di put writing.

Fondamenti

I trader che sottoscrivono opzioni put assicurano all’acquirente le opzioni per acquistare il sottostante, spesso un titolo, ad un prezzo stabilito entro un dato periodo di tempo. Per l’acquirente delle opzioni, ciò comporta il diritto di offrire il sottostante anche se il prezzo è già inferiore al prezzo di esercizio concordato. Il ricavato del venditore dell’opzione può quindi essere visto come una sorta di premio assicurativo che l’acquirente dell’opzione paga per coprire il proprio portafoglio. Se le opzioni put vendute non vengono esercitate, soprattutto se il prezzo del sottostante rimane superiore al prezzo di esercizio delle opzioni, il venditore dell’opzione ha “vinto”. Ma anche nel caso in cui le opzioni put vengano esercitate, questo non significa necessariamente un danno per il venditore dell’opzione, poiché può comunque mantenere il premio ricevuto. Il suo prezzo d’acquisto effettivo al momento del rilevamento del sottostante viene pertanto ridotto in questa misura. Da questo punto di vista, qualsiasi limit order per l’acquisto di azioni potrebbe essere considerato una ricompensa persa, poiché l’attesa di un prezzo di acquisto più basso potrebbe effettivamente essere pagata vendendo opzioni put.

Alternativa per investitori privati

Per attuare la strategia di cash secured put writing di cui sopra, è necessario poter tradare su una borsa a termine. Sebbene molti investitori privati non abbiano questa possibilità, possono comunque trarre profitto in modo simile dalle obbligazioni reverse convertible. Per evitare equivoci fin dall’inizio: le obbligazioni azionarie non devono essere confuse con le obbligazioni societarie. Per la loro struttura, le obbligazioni reverse convertible sono classificate come derivati, mentre le obbligazioni societarie sono emesse da società allo scopo di ottenere capitale esterno.

In linea di principio, le obbligazioni reverse convertible non sono quotate in euro ma in percentuale (ad esempio 100 percento) in relazione al loro importo nominale. Inoltre, gli acquirenti di obbligazioni devono di solito pagare gli interessi maturati per il periodo in cui non erano ancora obbligazionisti. In caso contrario, sarebbero più avvantaggiati rispetto agli investitori che hanno già investito, poiché solo coloro che sono anche detentori di obbligazioni al momento del pagamento degli interessi hanno diritto all’intero pagamento degli interessi. Gli interessi maturati sono presi in considerazione direttamente nel prezzo del reverse convertible (prezzo sporco) o separatamente al momento dell’acquisto o della vendita senza influire sul prezzo (prezzo pulito). I detentori di una reverse convertible ricevono il rimborso massimo dell’importo nominale più gli interessi se il prezzo di riferimento dell’azione è quotato al prezzo di esercizio o superiore alla data di valutazione. Tuttavia, non partecipano agli aumenti di prezzo dell’azione al di sopra del prezzo base. Questo scenario è paragonabile alla situazione di un emittente di opzioni put. Anch’esso non partecipa all’apprezzamento del sottostante e, durante il mandato, deve “bloccare” l’importo che sarebbe dovuto se il sottostante esercitasse le opzioni sul suo conto durante il periodo di validità.

Se la quota viene scambiata al di sotto del prezzo base alla data di valutazione, gli investitori riceveranno un numero di azioni determinato dal rapporto di sottoscrizione anziché dall’importo nominale. Eventuali frazioni non saranno consegnate, ma saranno pagate a titolo di compensazione (importo frazionario). L’importo della liquidazione è pagato separatamente per ciascuna obbligazione reverse convertible. Gli investitori ricevono il pagamento degli interessi indipendentemente dal prezzo del Sottostante. Anche in questo caso si può notare la somiglianza con le opzioni di writing put. L’emittente può anche mantenere sempre il premio ricevuto dalla vendita delle opzioni, indipendentemente dall’andamento del prezzo del sottostante.

Esempio

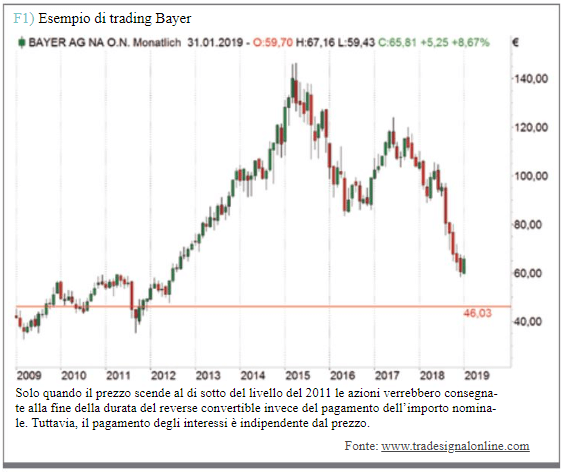

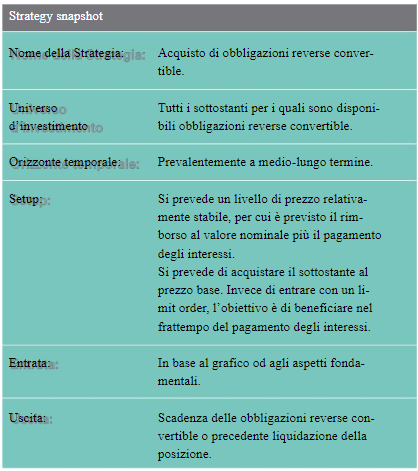

Ad un prezzo dell’azione Bayer di 65,02 euro nel pomeriggio del 16 gennaio 2019, un reverse convertible su azioni Bayer è quotato al 100,83%. Qualora il prezzo dell’azione alla data di valutazione, il 20 settembre 2019, fosse pari o superiore al prezzo di esercizio di 46,03 euro (quasi il 30% rispetto al prezzo corrente), gli investitori riceveranno l’importo nominale (1.000 euro) più 55 euro di interessi, corrispondente ad una cedola del 5,5%.

Se il prezzo dell’azione alla data di valutazione è inferiore a 46,03 euro, gli investitori riceveranno 21,72 azioni anziché il pagamento dell’importo nominale in base al rapporto di sottoscrizione. Invece di consegnare frazioni di un’azione, viene pagato un importo di compensazione in aggiunta agli interessi fissi di 55 euro.

Reverse convertible e investimento diretto a confronto

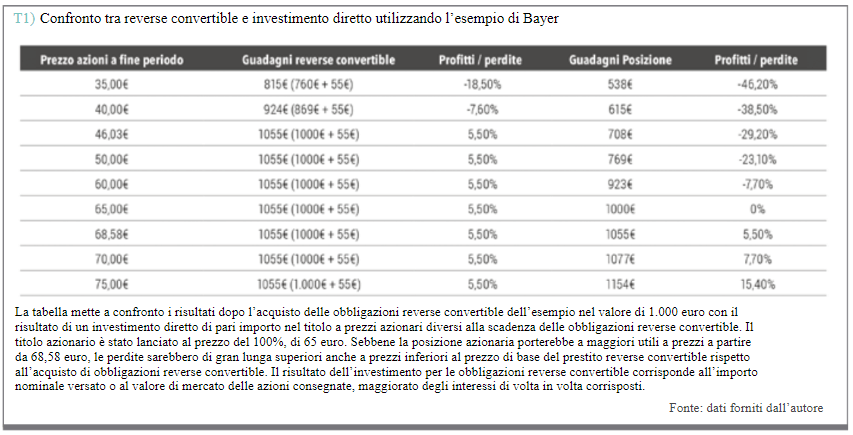

Come si rapporta un reverse convertible con un investimento diretto? In caso di perdite di prezzo significative, anche l’acquirente di reverse convertibili perde, ma meno di un acquirente del titolo, poiché le sue perdite al di sotto del prezzo di esercizio sono sempre ridotte dagli interessi attivi. Se il prezzo dell’azione scende al di sotto del prezzo base, si comporta in modo significativamente migliore dell’investimento diretto. Se le plusvalenze azionarie fossero state superiori agli interessi sul reverse convertible, l’investimento diretto sarebbe stato più proficuo. La tabella 1 rappresenta questo potenziale confronto tra l’obbligazione reverse convertible e l’investimento diretto nell’esempio sopra riportato.

Conclusione

Le obbligazioni reverse convertible offrono agli investitori privati la possibilità di attuare una strategia molto vicina alla scrittura di opzioni put. Selezionando tali obbligazioni reverse convertible il cui prezzo di esercizio è vicino o persino superiore al prezzo corrente della quota, si può implementare una strategia offensiva finalizzata ad offrire azioni. Invece di acquistare semplicemente le azioni, l’investitore le acquista indirettamente tramite il reverse convertible e riceve un ulteriore pagamento di interessi.

Alexander Mantel

Alexander Mantel è considerato un esperto nel settore dei derivati. Oltre alla sua attività di trader indipendente e autore freelance, l’avvocato fornisce consulenza sullo sviluppo di nuovi prodotti e piattaforme di trading. Fornisce la sua esperienza non solo a banche e broker, ma anche agli investitori in sessioni di coaching individuali.

Alexander Mantel è considerato un esperto nel settore dei derivati. Oltre alla sua attività di trader indipendente e autore freelance, l’avvocato fornisce consulenza sullo sviluppo di nuovi prodotti e piattaforme di trading. Fornisce la sua esperienza non solo a banche e broker, ma anche agli investitori in sessioni di coaching individuali.

traders@alexandermantel.com