Usa le opzioni in modo intelligente, senza Time Decay

Portare con sé i movimenti al rialzo del mercato azionario è sempre stato l’obiettivo degli investitori, ma limitando i rischi. Fintanto che si possono evitare battute d’arresto estreme, la maggior parte si accontenterebbe di ottenere solo la gran parte del movimento al rialzo nei tempi buoni. Questo è esattamente il motivo per cui questo articolo introduce un approccio interessante che consente la copertura senza essere soggetto ai problemi della maggior parte delle strategie di timing.

Strategia del Time Decay: Santo Graal o utopia?

Esistono migliaia di modelli di temporizzazione il cui obiettivo comune è quello di investire ogni volta che il mercato azionario sale e di uscirne prima che si schianti. L’interesse per queste strategie è aumentato vertiginosamente, soprattutto dopo la crisi finanziaria del 2008. Tutte le strategie di tempismo cercano di convincere con una grande storia e un backtest ancora migliore. Gli investitori che utilizzano tali modelli analizzano i dati storici al fine di trovare indicatori che prevedano il successivo sviluppo dei prezzi. Tuttavia, il successo del passato non si ripete sempre. Quello che ora chiamiamo comportamento di mercato a lungo termine potrebbe in ultima analisi rivelarsi una meraviglia.

I modelli temporali quindi presuppongono che i modelli storici continueranno. Ma se l’autore ha imparato qualcosa sui mercati, è che essi non rientrano in un modello fisso. Ad esempio, l’incidente del coronavirus è stato senza precedenti. E possiamo presumere che i prossimi anni avranno in serbo altre sorprese. Le strategie progettate per il passato sono inefficaci se il futuro non riflette il passato.

Trovare l’opzione giusta

Nel corso della sua carriera, l’autore è diventato sempre più critico nei confronti dei presupposti che erano incorporati in vari modelli di temporizzazione. Doveva esserci un modo più semplice per garantire un portafoglio al ribasso. Ha avuto l’idea chiave quando ha parlato con un amico che ha chiesto informazioni sulle opzioni call in-the-money: sono essenzialmente un sostituto delle azioni che traccia la maggior parte dei profitti ma accetta solo una piccola parte di grandi perdite a causa del loro prezzo più basso. Questo profilo di pagamento asimmetrico di un’opzione call alla fine somiglia esattamente a ciò che il market timing sta cercando di ottenere. La differenza è che le strategie di timing hanno solo un soft stop sulle perdite. Potrebbero segnalare che devi lasciare il mercato in tempo, ma dipende dalle condizioni esatte se viene generato un buon segnale di uscita. Le opzioni, d’altra parte, hanno un punto fermo: non puoi perdere più di quanto costano.

Questo argomento ha stuzzicato la curiosità dell’autore sul fatto che un portafoglio di chiamate fornirebbe un’efficace protezione dal ribasso che farebbe a meno della complessità o delle ipotesi storiche sui tempi. Quindi ha ottenuto i dati, eseguito test e verificato i risultati con altri investitori. I risultati sono presentati di seguito.

Trovare l’opzione giusta

Usiamo le call dello SPY, un fondo indicizzato che replica l’S&P 500. Lo SPY ha senso come sottostante perché consente investimenti economici in azioni statunitensi e ha opzioni liquide.

Le opzioni call danno agli acquirenti il diritto di acquistare azioni a un determinato prezzo in futuro. Le call possono essere in the money, at the money o out of the money (vedi riquadro informazioni). Ad esempio, supponiamo che lo SPY venga tradato a $322. Una call con un prezzo di esercizio di $275 è chiaramente in the money perché il prezzo corrente del sottostante è significativamente più alto.

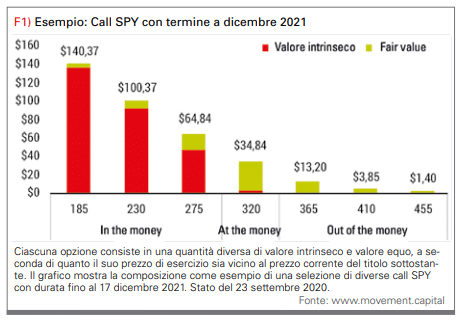

Una call SPY con un prezzo di esercizio di $275 a dicembre 2021, valeva $65 quando questo articolo è stato scritto. La maggior parte del prezzo dell’opzione si rifletteva nel valore intrinseco, in quanto lo SPY era quotato a $322, ovvero $47 sopra il prezzo di esercizio. I restanti $18 rappresentano il fair value. Questo nasce dal fatto che gli investitori sono disposti a pagare un premio aggiuntivo per la call. L’importo di questo premio dipende principalmente dalla durata residua e dalla volatilità. Ciascuna opzione consiste in una quantità diversa di valore intrinseco e valore equo, a seconda di quanto il suo prezzo di esercizio è vicino al prezzo corrente del titolo sottostante. La figura 1 mostra la composizione come esempio per una selezione di diverse call SPY.

Nel nostro ulteriore approccio vogliamo evitare gli estremi, cioè non troppo out, ma anche non troppo in the money:

- Troppi pochi soldi: una call 320 costa $35 o l’11% dello SPY. Il prezzo basso dell’opzione significa che offre una protezione significativa dal ribasso in quanto può perdere solo $35. Ma non c’è il pranzo gratis sui mercati: questa opzione ha un delta di 0,55, il che significa che inizialmente seguirà solo circa la metà del movimento al rialzo dello SPY.

- Troppi profitti: una call 185 costa $140 o il 43 percento dello SPY. Il prezzo elevato dell’opzione significa che ha un delta alto, in questo caso 0,95, e quindi riproduce quasi completamente il movimento verso l’alto dello SPY. Tuttavia, il prezzo elevato significa anche che l’opzione offre poca protezione in quanto può perdere $140 in casi estremi.

È meglio utilizzare call con un guadagno del 15%. Con un prezzo SPY di $322, ciò significa acquistare una call con un prezzo di esercizio di $275. Il prezzo di base dovrebbe sempre essere arrotondato all’intervallo di cinque cifre più vicino, poiché queste opzioni tendono ad essere più liquide.

Come già accennato, una tale call SPY con un prezzo di esercizio di $275 e un termine fino a dicembre 2021 valeva $65 quando è stato scritto questo articolo. Quindi, sulla base delle 100 azioni standard, un contratto call costa $6.500. L’acquisto di 100 azioni SPY, d’altra parte, costerebbe $32.200.

La procedura call ti offre un elevato livello di esposizione azionaria senza dover investire gran parte del tuo portafoglio. Ad esempio, se qualcuno volesse acquistare azioni statunitensi per un valore di $100.000, potrebbe investire quel denaro nello SPY o acquistare il 15% di call in-the-money per circa $20.000 che avevano un’esposizione azionaria quasi altrettanto elevata, così da poter investire il resto del denaro altrove.

Ribilanciamento della strategia

È importante utilizzare la liquidità rimanente per portare ulteriore stabilità al portafoglio. Le obbligazioni sono quindi un’aggiunta naturale. L’investimento corrispondente deve bilanciare due rischi:

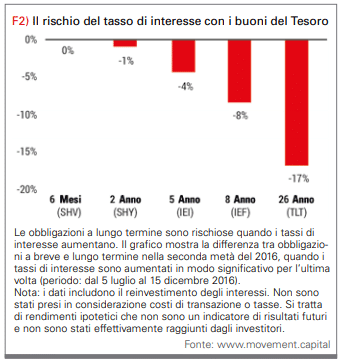

- Rischio di tasso di interesse: Le obbligazioni a lungo termine sono rischiose quando i tassi di interesse aumentano. Ultimamente hanno retto bene a causa del calo dei tassi, ma gli attuali rendimenti minimi garantiscono rendimenti bassi per coloro che corrono un rischio di tasso di interesse elevato. La figura 2 mostra la differenza tra obbligazioni a breve e lungo termine nella seconda metà del 2016, quando i tassi di interesse sono aumentati in modo significativo l’ultima volta.

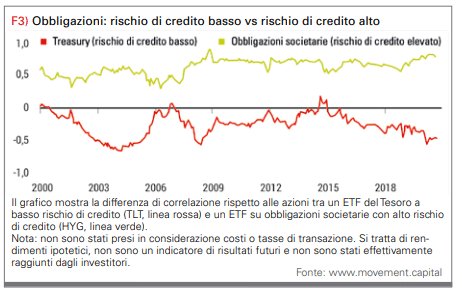

- Rischio di credito: Un rischio di credito elevato può portare a una maggiore correlazione con le azioni. Poiché la componente di opzione assume già un rischio di credito implicito con le azioni statunitensi, questo rischio non dovrebbe essere aumentato con l’investimento in obbligazioni. La figura 3 mostra la differenza nella correlazione rispetto alle azioni tra un ETF del Tesoro a basso rischio di credito e un ETF su obbligazioni societarie con alto rischio di credito.

Una buona opzione è investire nell’ETF Vanguard Short Term Bond (abbreviazione: BSV). Questo è un prodotto economico che genera più rendimenti rispetto alla liquidità, ha un basso rischio di tasso di interesse a causa delle scadenze a breve termine contenute nelle obbligazioni e ha anche un basso rischio di credito in quanto contiene principalmente titoli del Tesoro USA.

Tuttavia, la strategia delle opzioni è flessibile, quindi potresti anche acquistare oro, un ETF fattoriale o qualcos’altro. Tuttavia, presta attenzione alla volatilità dell’investimento scelto e alla correlazione con il mercato azionario.

Come investire i soldi rimanenti?

Come investire i soldi rimanenti?

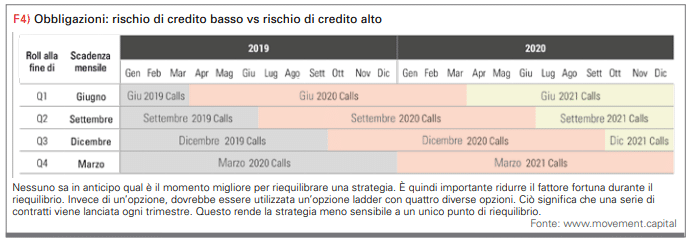

Non puoi tenere le opzioni per sempre perché hanno una data di scadenza. Pertanto, le call dovrebbero essere acquistate con una durata residua di 15 mesi, trattenute per un anno e quindi rinnovate quando si trovano a tre mesi della scadenza. Ad esempio, acquisteresti call a settembre 2020 con scadenze fino a dicembre 2021, le manterresti per un anno, le venderesti a settembre 2021 e poi acquisteresti nuove call con scadenze fino a dicembre 2022 che sono il 15% in the money. Tuttavia, nessuno sa in anticipo quando è il momento migliore per riequilibrare una strategia. È quindi importante ridurre il fattore fortuna durante il ribilanciamento. Invece di una sola opzione, dovrebbe essere utilizzata una linea di opzioni con quattro diverse opzioni. Ciò significa che una serie di contratti viene rinnovata ogni trimestre (vedere la figura 4). Ciò rende la strategia meno sensibile a un unico punto di riequilibrio.

Di seguito vengono descritti due esempi di come la strategia si è comportata negli anni positivi e negativi.

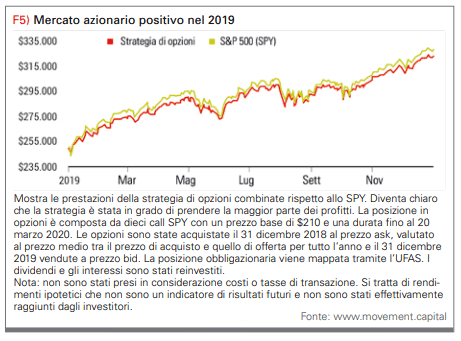

Esempio 1: mercato azionario positivo nell’anno 2019 (figura 5)

Supponiamo che il 1° gennaio 2019 hai investito $250.000 in azioni statunitensi. Quindi potresti acquistare un ETF come lo SPY per $250.000 o utilizzare le opzioni.

Il prezzo di fine anno 2018 dello SPY era di $249,92, quindi dovevi acquistare 1.000 azioni per un’esposizione di $250.000. Utilizzando la strategia delle opzioni, è stato necessario acquisire dieci call, poiché ciascuna call rappresenta 100 azioni. Se pagavi il 15 percento del prezzo SPY per il prezzo base, significava acquistare 210 call.

Per semplicità, in questo esempio seguiremo solo lo sviluppo di un termine di opzione invece della scala di opzioni a quattro fasi descritta. Alla fine del 2018, una call 210 scaduta a marzo 2020 era quotata a $49,87. L’acquisto di dieci bandi, ciascuno relativo a 100 azioni, sarebbe costato $49.870. I restanti $200.130 potrebbero essere investiti di conseguenza nel BSV.

Il 2019 è stato un anno eccezionale per le azioni statunitensi. Lo SPY ha chiuso l’anno a $321,86. Un investimento di $250.000 avrebbe realizzato un profitto di $71.940 e generato $5.619 in dividendi. Le call acquistate per $49,87 sono aumentate a $113,15 nello stesso periodo, traducendosi in un profitto di $63,28, o $63.280 sull’investimento totale delle opzioni. I $200.130 che sono stati investiti parallelamente nel BSV sono aumentati di $9.977 a causa dei tassi di interesse e degli aumenti dei tassi di cambio.

Conclusione: il portafoglio SPY ha chiuso l’anno con un valore totale di $327.559. Il portafoglio combinato di opzioni e obbligazioni è aumentato a un totale di $323.257. Ciò ha consentito alla nostra strategia di generare la maggior parte dei profitti con un rischio significativamente inferiore.

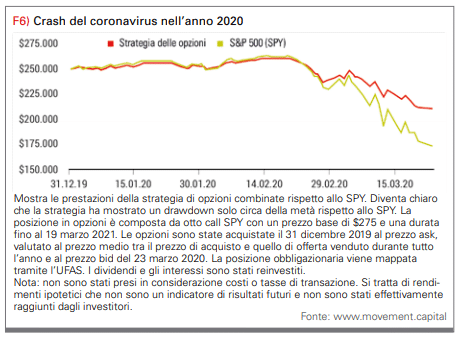

Esempio 2: Corona crash nell’anno 2020 (figura 6)

Esempio 2: Corona crash nell’anno 2020 (figura 6)

Supponiamo ora che fosse il 1 gennaio 2020 e stavi investendo di nuovo $250.000 in azioni statunitensi. Il prezzo di fine anno 2019 dello SPY era $321,86, quindi dovevi acquistare 777 azioni per un’esposizione di $250.000. Utilizzando la strategia delle opzioni, è stato necessario acquisire otto call, poiché ogni call rappresenta 100 azioni. Se pagavi il 15% del prezzo SPY per il prezzo base, significava acquistare 275 call.

Anche qui consideriamo solo lo sviluppo di un termine di opzione invece della scala di opzioni in quattro fasi. Alla fine del 2019, una call 275 scaduta a marzo 2021 era quotata a $57,27. L’acquisto di otto call, ciascuna relativa a 100 azioni, sarebbe costato $45.816. I restanti $204.184 potrebbero essere investiti di conseguenza nel BSV.

Entro il 23 marzo 2020, lo SPY era sceso di circa il 31% a $222,95. Un investimento di $250.000 avrebbe comportato una perdita di $76.853 e non avrebbe generato dividendi durante il periodo. Le call acquistate per $57,27 sono scese a $5,35 nello stesso periodo, rappresentando una perdita di $41.536 sull’investimento complessivo in opzioni. Il denaro rimanente investito nel BSV ha ottenuto un aumento di $1.592.

Conclusione: il portafoglio SPY ha perso circa il 31 percento a $173.232 prima del crollo. Il portafoglio combinato di opzioni e obbligazioni, d’altra parte, ha perso solo il 16% circa a $210.056. La nostra strategia ha quindi avuto un drawdown che era solo circa la metà e di conseguenza ha ottenuto una protezione relativamente buona dal ribasso senza la necessità di un market timing.

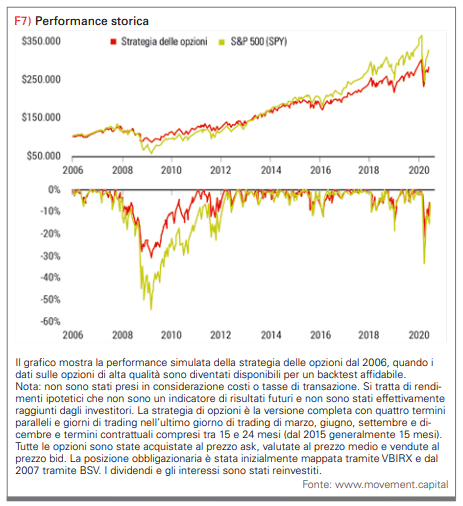

Performance storica

Diamo ora uno sguardo al test retrospettivo per vedere come la strategia si sarebbe sviluppata in un periodo di tempo più lungo (figura 7). Va notato che l’autore ha deliberatamente progettato il calcolo retrospettivo in modo conservativo: ha ipotizzato che le transazioni trimestrali fossero state effettuate sul lato peggiore del rispettivo spread. Tuttavia, l’autore vorrebbe anche chiarire che questa strategia non è perfetta. Ad esempio, quando il mercato è rimasto pressoché invariato nel 2015, la strategia ha perso circa il due percento. Tuttavia, subire una piccola perdita quando il mercato ristagna non è piacevole. Ma è molto meglio che utilizzare una strategia di temporizzazione notevolmente ritardata che rimane inattiva quando il mercato è già in aumento. E comunque, la strategia presentata non ha lo scopo di coprire ogni piccolo calo del mercato. Come regola generale, ci si può aspettare una protezione significativa verso il basso per correzioni fino al dieci percento, una certa protezione per le correzioni fino al 20 percento e un alto livello di protezione per gli stop anomali superiori al 30 percento.

Uso della strategia

Molti trader utilizzano le opzioni come strumento di speculazione. Questo non è il caso della strategia qui presentata. Per l’autore rappresenta una componente di un portafoglio diversificato che include anche azioni internazionali, obbligazioni indicizzate all’inflazione e obbligazioni regolari.

In generale, la strategia è particolarmente utile per due tipi di investitori. Da un lato, per i pensionati prematuri e i pensionati preoccupati, ovvero gli investitori più anziani che sono più interessati a rimanere ricchi che a diventarlo. D’altra parte, per gli investitori che a un certo punto hanno lasciato il mercato e sono rimasti seduti sulla loro liquidità per anni, ma non vogliono rischiare tutto di nuovo. In entrambi i casi, la strategia presentata offre un’opportunità efficiente in termini di capitale per partecipare a movimenti al rialzo del mercato con rischio ridotto.

Conclusione

La maggior parte degli investitori basa il proprio portafoglio su ciò che pensa di sapere. Ci sono tonnellate di strategie là fuori che sembravano grandiose in passato. Ma possiamo davvero essere sicuri che questi modelli continueranno a funzionare?

L’approccio qui presentato funziona nella direzione opposta: non sappiamo se ci sarà Usa le opzioni in modo intelligente, un ritorno alla media delle valutazioni, se gli indicatori storici continueranno a funzionare o se siamo in una nuova era di costante intervento della banca centrale. In considerazione di ciò, la strategia delle opzioni sembra piuttosto allettante: possiamo portarne la maggior parte con noi quando il mercato azionario si muove verso l’alto e godere di una certa protezione dal ribasso in caso di crash.

Chiarimenti: l’autore ha posizioni long su SPY, VXUS, VTIP e BSV. L’articolo riflette semplicemente la sua valutazione senza ricevere alcun compenso.

Adam Collins

Collins ha lavorato per un hedge fund dopo la laurea e nel 2015 ha fondato la società di gestione patrimoniale indipendente Movement Capital. www.movement.capital

Collins ha lavorato per un hedge fund dopo la laurea e nel 2015 ha fondato la società di gestione patrimoniale indipendente Movement Capital. www.movement.capital