Porta il vantaggio dalla tua parte

Nel 2005, il leggendario investitore Joel Greenblatt ha pubblicato il suo bestseller “The Magic Stock Market Formula: How to Beat the Market with Ease”. Il libro è ormai considerato uno dei grandi classici, poiché i princìpi in esso presentati si sono affermati nel tempo. Questo articolo mostra come possiamo utilizzare tali principi e sovrapporli ad analisi tecniche e quantitative al fine di migliorare ulteriormente i risultati in modo sistematico.

In questo articolo vorremmo condividere un semplice esempio di come la combinazione di fattori fondamentali, tecnici e quantitativi possa migliorare i rendimenti del portafoglio riducendo al contempo il rischio. Nella strategia di trading presentata, utilizziamo fattori che sono noti pubblicamente da molto tempo. In particolare, utilizzeremo le tecniche descritte nella “Formula Magica di Borsa”. Tutti i back test sono stati creati con Python e la piattaforma Quantopian. L’universo azionario utilizzato è costituito dai 500 titoli statunitensi più liquidi.

1° passo: unire qualità e valore

Il primo passo nel nostro modello è combinare i fattori fondamentali. Qui usiamo…

- … Return on Invested Capital (ROIC), per misurare la qualità di un’azienda, e…

- … il rapporto tra utile operativo e valore d’impresa (EBIT) per misurare il valore di un’azienda. Queste sono le stesse quantità che Joel Greenblatt usa nella “formula magica del mercato azionario”. La procedura per il back test è la seguente:

- Per prima cosa classifichiamo i 500 titoli in base a EBIT/EV, dove il numero 500 è l’azienda più economica e il numero 1 è la più costosa. Quindi classifichiamo i 500 titoli in base al ROIC, dove il numero 500 è il più alto e il numero 1 è il più basso.

Ora sommiamo semplicemente i due valori di classifica per ciascuna società e scegliamo i 50 titoli con il valore combinato più alto: società che offrono un buon mix di qualità e rating. Il portafoglio viene ribilanciato una volta al mese.

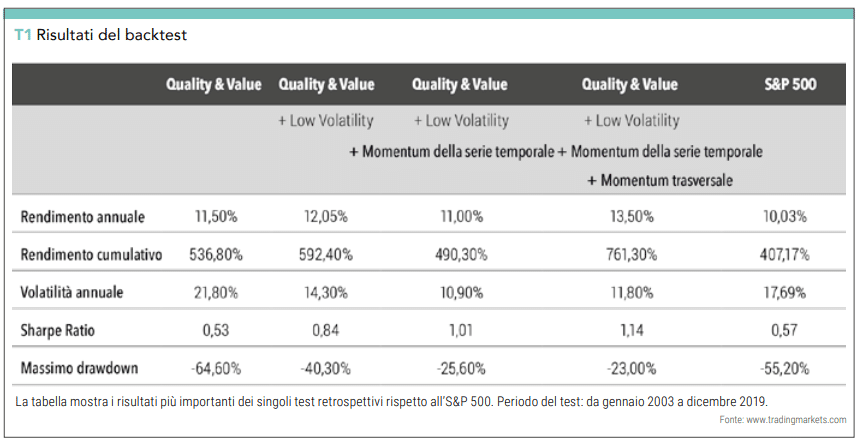

I risultati del test sono mostrati nella colonna di sinistra della tabella 1. Cercheremo ora di migliorare ulteriormente questa strategia e mostrare i rispettivi risultati nelle colonne a destra.

2° passo: bassa volatilità come componente aggiuntivo

Ora aggiungiamo un altro componente alla strategia a bassa volatilità:

- Per prima cosa procediamo come nel passo 1 e ordiniamo per qualità e valore.

- Usiamo la deviazione standard dei rendimenti percentuali giornalieri per un periodo di ricerca di 100 giorni come misura della volatilità. Nella classifica, l’azione con la volatilità più bassa è classificata 500 e l’azione con la volatilità più alta è classificata 1.

- Ora sommiamo tutti e tre i valori di classifica per ciascuna società e scegliamo i 50 titoli con il valore combinato più alto: società che offrono un buon mix di qualità, valutazione e volatilità. Il portafoglio viene ribilanciato una volta al mese.

Due cose emergono nella nuova colonna della tabella 1: Il rendimento annuo aumenta, ma la volatilità e il rischio del portafoglio diminuiscono. Rendimenti più elevati e meno rischi sono esattamente ciò per cui tutti ci sforziamo!

3° passo: seguire il trend per la riduzione del rischio

Il prossimo fattore che aggiungiamo al nostro modello è il Momentum assoluto (momentum delle serie temporali). Lo usiamo per mezzo di un filtro di regime trend following. Questa tecnica funziona innanzitutto se il mercato complessivo mostra una tendenza al rialzo. Solo in questo caso assumiamo nuove posizioni nel ribilanciamento mensile. Al contrario, se il mercato nel suo complesso è in trend ribassista, non saranno accettate nuove entrate. Invece, investiamo il capitale corrispondente in un’attività risk-off, che mappiamo utilizzando l’ETF per titoli del Tesoro USA da uno a tre anni (simbolo SHY).

Come misura concreta del fatto che il mercato generale abbia una tendenza al rialzo o al ribasso, utilizziamo una media mobile semplice con un periodo di 100 giorni (MA100). Per il mercato stesso utilizziamo SPDR-S e P-500-ETF (abbreviazione SPY):

- Se lo SPY è al di sopra della sua MA100, il mercato è in rialzo e il nostro modello sta aggiungendo nuove aggiunte. Se lo SPY è al di sotto della sua MA100, il mercato è in trend ribassista e il nostro modello non aggiunge nuove operazioni.

Nella terza colonna della tabella 1 possiamo ora vedere che i rendimenti sono leggermente inferiori. Allo stesso tempo, però, il rischio è notevolmente inferiore: si noti la minore volatilità annua, i drawdown più bassi e un aumento dell’indice di Sharpe. Quindi, su una base corretta per il rischio, misurata dall’indice Sharpe, l’aggiunta del filtro di tendenza migliora il portafoglio.

4° passo: Momentum per rendimenti più elevati

Nella fase finale, aggiungiamo il momentum della sezione trasversale, noto anche come forza relativa nell’analisi tecnica. La strategia generale è ora la seguente:

- Classifica dei 500 titoli in base a qualità, valore e volatilità. Selezioniamo i 50 titoli con il valore di classifica combinato più alto.

- Ora sistemiamo questi 50 titoli in base al loro momentum trasversale. Per fare ciò, utilizziamo i rendimenti totali degli ultimi sei mesi, trascurando il mese più recente.

- Selezioniamo ora i 20 titoli con i valori di momentum più elevati. Rappresentano il portafoglio finale.

- Continuiamo a includere il momentum della serie temporale aprendo nuove posizioni come descritto nel terzo passaggio solo quando lo SPY è al di sopra della sua MA100.

La strategia finale ha ora le seguenti caratteristiche:

-

- Circa il 3,5% di sovraperformance all’anno rispetto al buy-and-hold

- Meno della metà del drawdown massimo dell’S&P 500

- Volatilità inferiore di oltre il 30% rispetto al mercato

- Indice di Sharpe 1,14; Nel periodo in esame, questo è ben al di sopra di quasi tutte le strategie che utilizzano solo criteri fondamentali, tecnici o quantitativi

Ogni passo è stato un miglioramento

Siamo partiti da fattori fondamentali utilizzati da professionisti come Joel Greenblatt, Qualità e Valore. Poi abbiamo aggiunto un fattore quantitativo con Bassa Volatilità. Successivamente si è proceduto all’analisi tecnica con il filtro di regime trend following. Infine, abbiamo aggiunto un filtro di momentum relativo che ha migliorato i rendimenti.

La tabella 1 mostra come la nostra strategia di trading ha migliorato i risultati corretti per il rischio con ogni fattore aggiunto. Cerca l’indice di Sharpe, la misura standard dei rendimenti corretti per il rischio. Ogni fattore aggiuntivo ha determinato un aumento del rendimento o una riduzione del rischio (o entrambi) e quindi un aumento della cifra chiave.

Conclusione

Questa strategia mostra il potere Quantamentale. Combinando l’analisi fondamentale, tecnica e quantitativa, siamo stati in grado di sviluppare una strategia di trading che ha facilmente battuto il mercato negli ultimi 17 anni.

Laurence A. Connors

Larry Connors ha oltre 35 anni di esperienza nel settore finanziario. È considerato uno dei massimi esperti mondiali nel campo del trading di sistema ed è un ricercato autore e coautore di vari libri sulle strategie di trading e sul trading di volatilità. Puoi trovare maggiori informazioni sulla sua ricerca nel libro “The Alpha Formula”. www.tradingmarkets.com