Il mercato finanziario è riuscito a sorprendere un po’ tutti con il suo comportamento, e molti si domandano se ormai i prezzi delle attività finanziarie sono in una zona vicina ad un probabile fondo oppure, in caso contrario, quanto potrebbe durare ancora questa veloce e profonda discesa.

Utilizzando indicatori tecnici e quantitativi, cercheremo insieme di capire in quale punto della discesa si trova l’indice americano S&P 500, cosa potremmo aspettarci nel breve termine, e quali possono essere le probabili tendenze per il medio e lungo termine.

La sorpresa per tutto il mondo finanziario è stata causata principalmente dal rapporto tra la profondità della caduta ed il relativo tempo intercorso, che si racchiude in due cifre impressionanti: -31,93% in soli 22 giorni borsistici. Difficile reagire e riallocare un portafoglio di investimento in così poco tempo, soprattutto per i gestori, le società di investimento ed i fondi pensione con grossi patrimoni in gestione.

Il primo punto da cui cominciare è capire di quanto i prezzi si sono allontanati dalla loro media mobile, e se questa distanza rappresenta storicamente un valore estremo. Questa verifica si ricollega al concetto legato al cosiddetto fenomeno della “mean reversion”, o ritorno alla media, tale per cui i prezzi azionari tendono ad essere “attratti” verso il loro valore medio di lungo periodo. Diversi autori, anche in campo accademico, hanno studiato questo fenomeno particolarmente rilevante nel mondo degli investimenti azionari (si vedano ad esempio gli studi di Balvers, Ronald, Yangru Wu, and Erik Gilliland (2000), “Mean Reversion across National Stock Markets and Parametric Contrarian Investment Strategies,” Journal of Finance, 55(2), pp. 745-772; Ho, Chia-Cheng and R. Stephen Sears (2006) “Is There Conditional Mean Reversion in Stock Returns?” Quarterly Journal of Business and Economics, 45(3/4), pp. 91-112.).

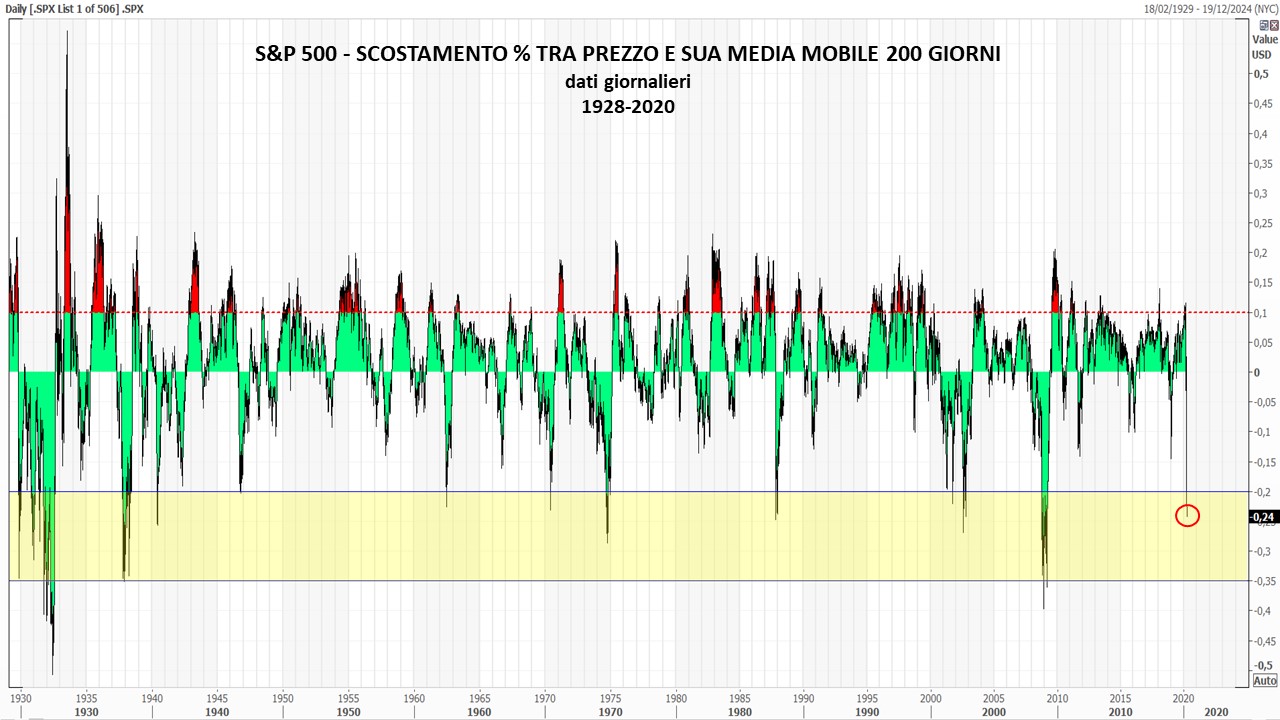

Il grafico che segue mostra una curva storica che parte dal 1928 e che rappresenta la distanza del prezzo dell’indice azionario S&P 500 dalla sua media mobile a 200 giorni. I dati vanno moltiplicati per 10, quindi il livello 0,1, ad esempio, rappresenta una distanza del 10% del prezzo sopra la sua media mobile. Noterete che a quel livello la curva diventa rossa: la situazione indica infatti che il prezzo sta salendo troppo velocemente rispetto alla sua media ed è quindi probabile un fenomeno correttivo. Si vede anche una zona segnata in giallo che comprende l’intervallo delle distanze fra -20% e -35%. L’area in questione rappresenta le situazioni di caduta estrema del prezzo. Venerdì 20 marzo il valore dell’indice si trovava nell’area gialla con una distanza negativa dalla media del -24% (cerchiata in rosso): siamo in una zona storicamente estrema, da cui sono partite delle reazioni di prezzo per tornare a valori vicini alla media mobile a 200 giorni (valore 0 del grafico). Potete però notare che ci sono state situazioni in cui l’indicatore si è spinto ancora più in basso, tanto da uscire dall’area gialla spingendosi a valori incredibilmente più bassi, come nel 1932 (-51%) o nel 2008 (-40%).

F1) Grafico storico della distanza percentuale fra prezzo di chiusura e media mobile a 200 giorni dell’indice S&P 500 – dati giornalieri – 1928-2020

Verifica della distanza massima tra prezzo e sua media mobile a 200 giorni – indice S&P 500.

Fonte: elaborazione dell’autore

All’interno di questo gruppo di scostamenti tra prezzo e media mobile, dobbiamo ora selezionare solo quei valori che erano presenti in condizioni di curva simili a quelle attuali. Ricordiamo che la presenza di contesti storici diversi non inficia l’analisi: le curve di prezzo rappresentano modelli ciclici di comportamento tra gruppi di esseri umani, in veste di venditori e compratori (e questo vale anche per gli algoritmi in quanto sono programmati sempre da esseri umani). Il comportamento umano sui mercati finanziari è ciclico e dipendente da emozioni (paura e avidità) che sono sempre ricorrenti. Quindi le ciclicità osservabili su periodi differenti di una curva possono essere confrontabili indipendentemente dal loro contesto storico.

Per cercare parti storiche di curva simili, dobbiamo usare un indicatore che rappresenta il tasso della velocità di caduta dei prezzi. Per l’analisi di tale variabile ho usato un indicatore di momentum in maniera impropria, ma utile al nostro caso perché ci permette di valutare se nel passato la curva di prezzo ha avuto un andamento simile. Sono state considerate solo le situazioni storiche con le stesse condizioni di partenza: prezzi in un mercato rialzista, sopra le medie mobili a 20, 50 e 200 giorni.

L’indicatore che ho usato è un ROC (Rate Of Change) a 14 giorni. Il ROC in genere si usa per valutare divergenze e livelli di ipercomprato o ipervenduto. In questo caso è stato usato per quello che indica, cioè il tasso al quale varia il prezzo dell’indice S&P 500 in un dato intervallo di tempo. Esistono condizioni storiche simili in cui i prezzi erano sopra la media mobile a 200 giorni e il ROC da valori positivi è passato molto velocemente a -25? Ci sono solo due casi nella storia dei mercati borsistici: il 1987 e il 1929.

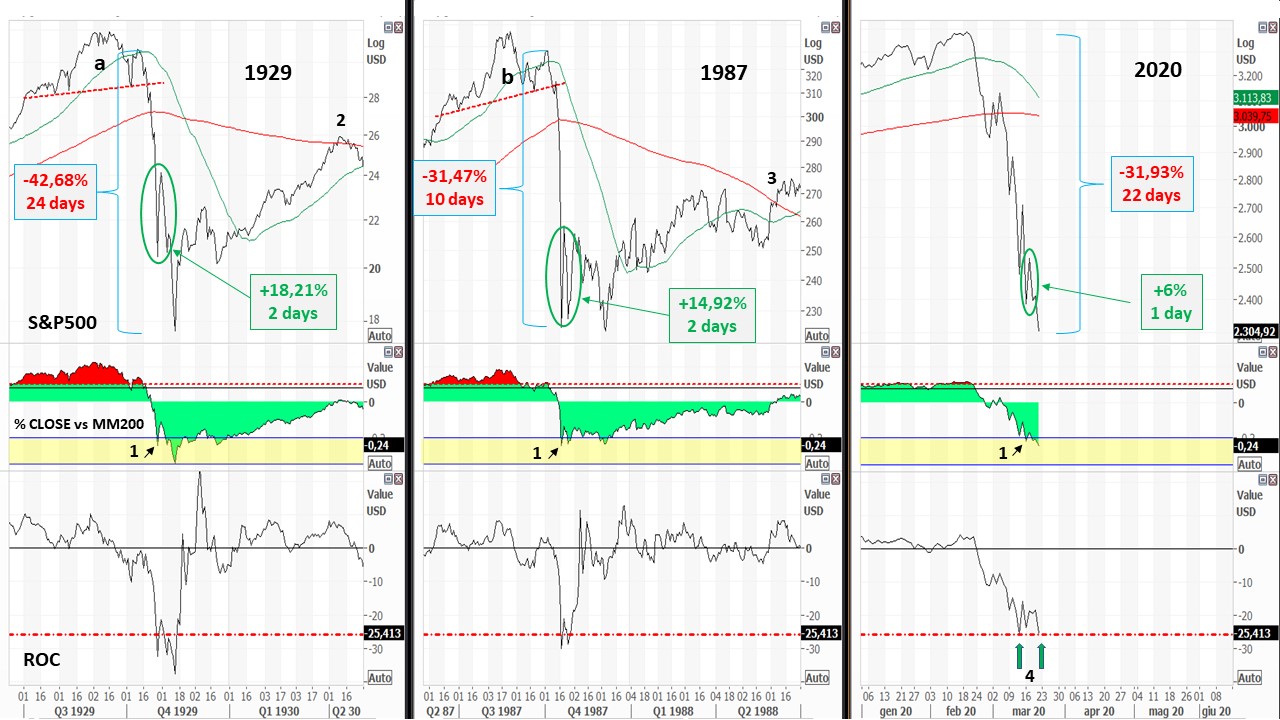

Nel grafico sottostante abbiamo le tre situazioni di curva storiche (riquadro superiore), con riportato nel riquadro centrale l’indicatore che misura la distanza fra prezzo e media mobile a 200 giorni, e nel riquadro inferiore abbiamo invece il ROC (la linea tratteggiata rossa orizzontale nel riquadro dedicato al ROC rappresenta il valore di -25).

F2) Grafici S&P 500 (riquadro superiore), indicatore percentuale distanza fra prezzo di chiusura giornaliero e media mobile a 200 giorni (riquadro centrale) e Rate of Change (ROC – riquadro inferiore) – tre periodi 1929/1987/2020

Verifica della similitudine di tre periodi storici dell’indice S&P 500.

Fonte: elaborazione dell’autore

Cominciamo con le caratteristiche di questo tipo di caduta. Nel grafico si può ben notare che nel 1987 (b), e nel 1929 (a), i prezzi hanno formato una figura di top di mercato con massimi e minimi decrescenti. Il secondo massimo decrescente ha raggiunto e superato il livello della media mobile a 50 giorni (linea verde), senza aver però la forza di mantenersi al di sopra di essa se non per qualche breve tempo. Questi segnali erano una evidenza da non trascurare. Nel 2020 invece, non ci sono stati pattern di prezzo che indicassero un top di mercato, quindi il movimento della curva è cominciato come se fosse una normale e temporanea correzione. Ma i prezzi sono scesi con forte rapidità, formando un breve momento controciclico solo attorno alla media mobile a 200 giorni (linea rossa), per poi continuare la loro caduta. Questo fa pensare in realtà che la discesa sia cominciata con le caratteristiche di una correzione, ma al suo interno si è poi innestato un altro pattern di prezzo.

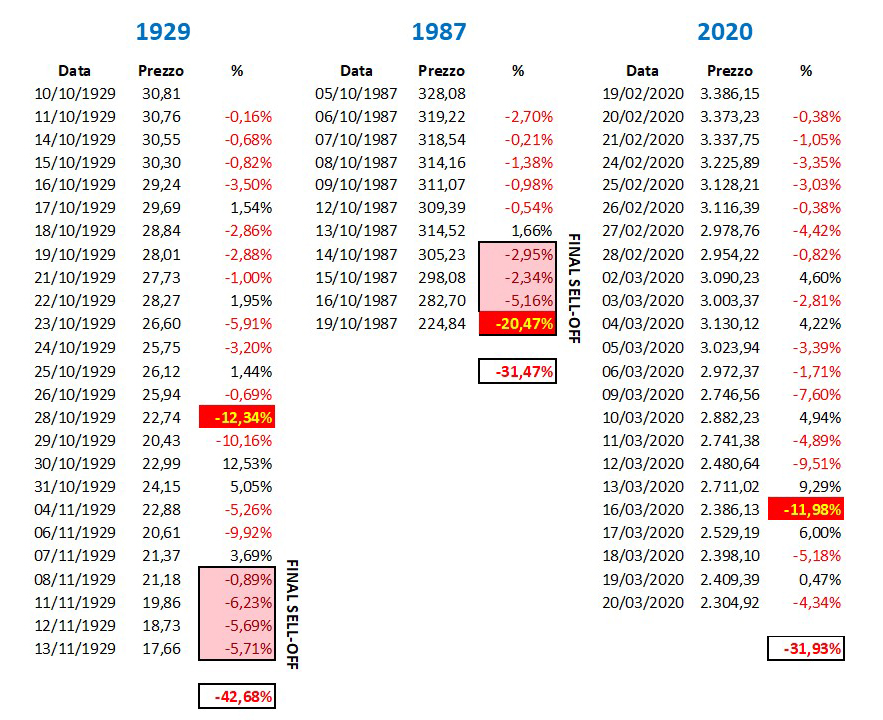

Numericamente parlando, la discesa del 2020 e quella del 1929 si somigliano, mentre quella del 1987 è un caso a parte. Nella tabella sottostante riporto i dati percentuali giornalieri di differenza di prezzo calcolati sui prezzi di chiusura (dati Refinitiv). Possiamo notare che nel 1987, la maggior parte della caduta è contenuta solo nell’ultimo giorno della discesa, il famoso lunedì nero che vide l’indice crollare di più del 20%.

F3) Tabella dello scostamento percentuale dei prezzi di chiusura giornalieri indice S&P 500 – 1929/1987/2020

Verifica di tre serie storiche percentuali dei prezzi di chiusura dell’indice S&P 500.

Fonte: elaborazione dell’autore

La percentuale in campo rosso e caratteri gialli, indica nelle tre serie storiche il giorno con la performance peggiore. Il 28/10/1929 (-12,34%), il 19/10/1987 (-20,47%) e il 16/03/2020 (-11,98%). I tecnici più smaliziati sanno che tutte le discese importanti devono chiudere con un momento di panico, il cosiddetto panic sell-off. Questo momento è in genere caratterizzato da una serie di giornate negative una dietro l’altra che portano alla fuga dal mercato da parte dei più deboli. Il fenomeno è evidenziato dai due rettangoli che contengono le serie di percentuali in campo rosso rispettivamente per i dati del 1929 (8-13 novembre) e per quelli del 1987 (14-19 ottobre). Nel 2020 il fenomeno non è ancora presente.

Da notare poi che quando l’indicatore della distanza tra prezzo e media mobile è arrivato a toccare un valore del -20% (vedere i tre punti 1 del precedente grafico), nel 1929 e nel 1987 ci sono stati in entrambi i casi due giornate con una forte reazione controciclica che ha portato a salite percentuali rispettivamente del +18,21% e del +14,92%. Nel caso del 2020 abbiamo avuto un modesto +6% in una sola giornata. Però, il ROC non è riuscito a scendere oltre il minimo precedente così come hanno fatto i prezzi, indicando con la sua divergenza (4) una probabile situazione positiva per il prossimo periodo. Bisogna vedere se da una situazione del genere può scaturire una qualche reazione che possa generare un supporto di breve periodo. In caso contrario i prezzi potrebbero provare ad arrivare ad allontanarsi fino ad un 35% rispetto alla loro media mobile: questo comporta un livello di prezzo dell’indice S&P 500 che, vista l’attuale posizione della media mobile, corrisponderebbe ad un massimo di caduta fino al livello di 1.975 USD.

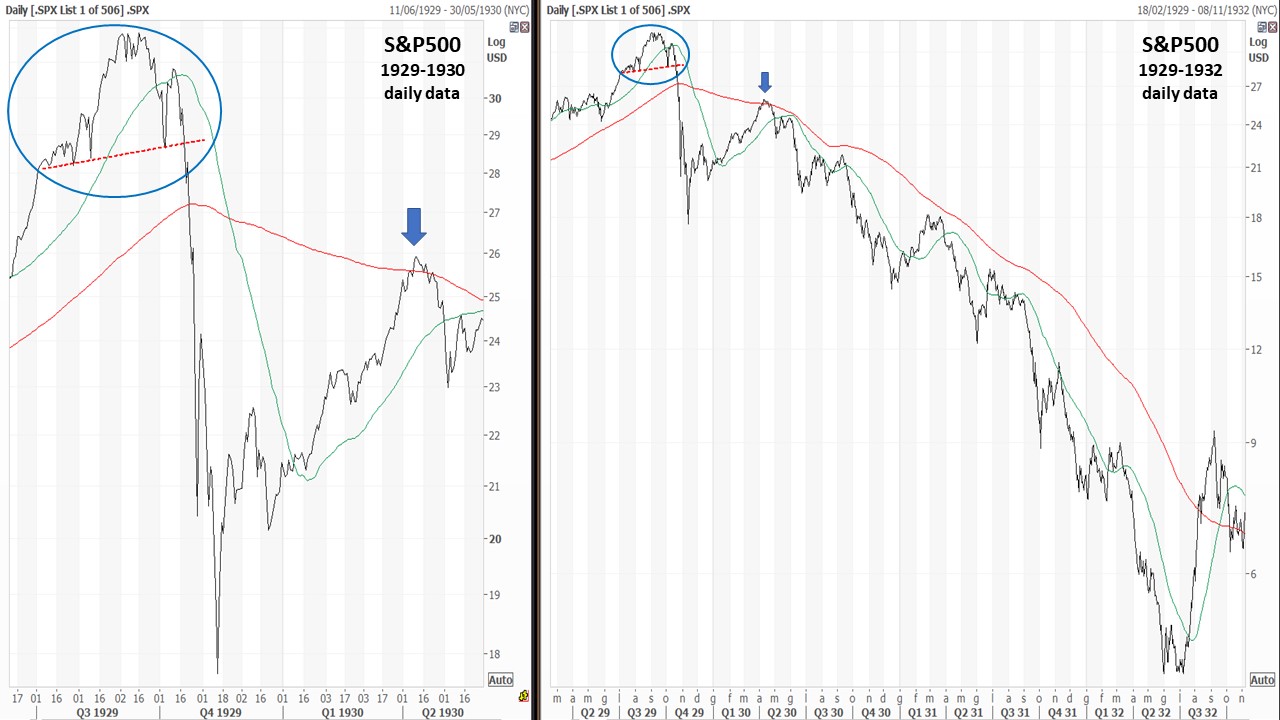

Una volta trovato il suo minimo, l’indice è destinato a risalire verso la media mobile a 200 giorni. Nel medio termine possiamo notare come le due situazioni storiche del 1929 e del 1987 hanno avuto due risultati completamente diversi. Nel primo caso, la media mobile è stata una resistenza molto forte (punto 2 del grafico precedente, freccia blu nel grafico sottostante), ed i prezzi sono scesi oltre il minimo precedente creando un bear market molto lungo che possiamo osservare nel grafico successivo.

F4) Grafico linea dei prezzi di chiusura dell’indice S&P 500 – a sinistra periodo 1929-1930, a destra fino a 1932

Verifica dell’andamento storico del bear market 1929-1932.

Fonte: elaborazione dell’autore

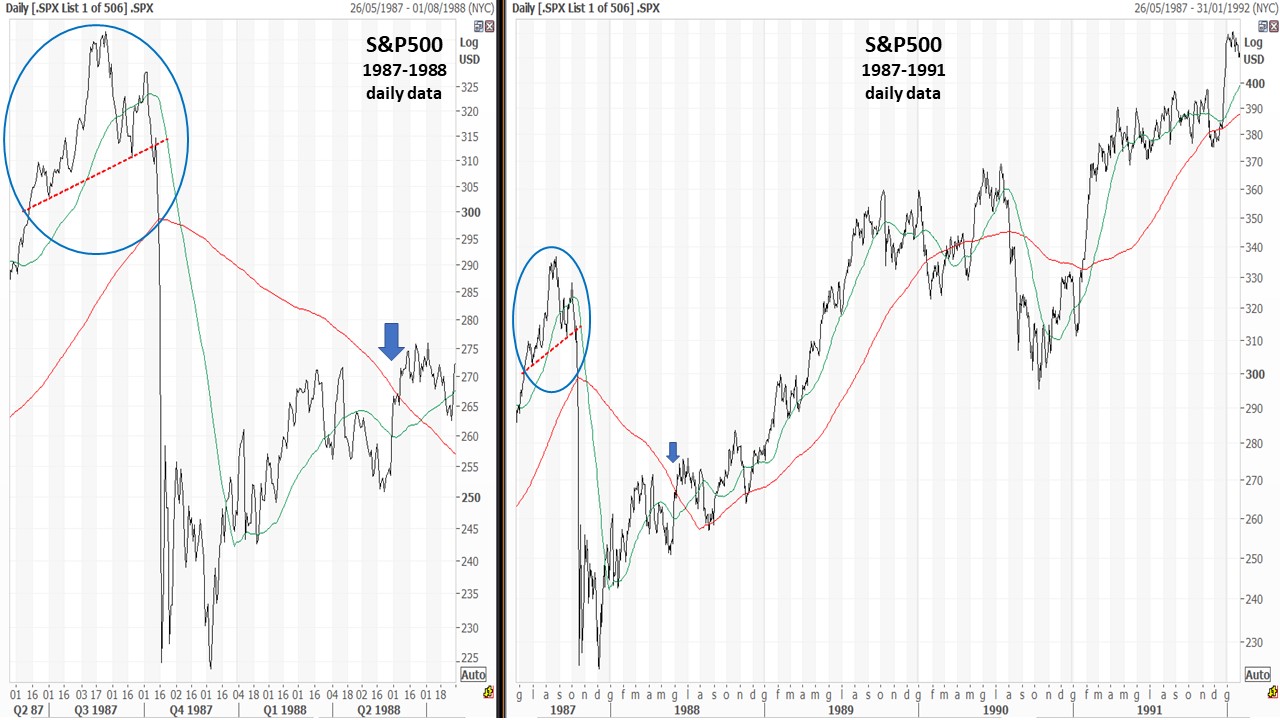

Nel 1987 invece, l’indice è riuscito a superare la sua media mobile a 200 giorni facendo poi nuovi massimi (punto 3 del secondo grafico, freccia blu nel grafico sottostante). È importante che la media mobile confermi il movimento del prezzo orientando successivamente la sua inclinazione in positivo.

F5) Grafico linea dei prezzi di chiusura dell’indice S&P 500 – a sinistra periodo 1987-1988, a destra fino a 1991

Verifica dell’andamento storico del periodo 1987-1991.

Fonte: elaborazione dell’autore

In base a queste osservazioni storiche si può ben comprendere quale potrà essere l’andamento dell’indice americano nel prossimo periodo. Nel breve termine, si formerà un minimo importante che potrà portare i prezzi verso la media mobile a 200 giorni. Nel medio termine, il destino del prezzo è legato a quello che succederà nel mondo grazie a tutte le misure che verranno attuate per uscire dall’attuale situazione di emergenza sia sanitaria che economica. Sui mercati finanziari la media mobile a 200 giorni potrebbe essere il nostro canarino nella miniera a cui fare riferimento.

In conclusione, possiamo osservare che i prezzi degli indici azionari nei momenti di forte caduta si distanziano dalla loro media mobile in maniera estrema con valori percentuali che possono essere identificati basandosi su situazioni straordinarie già avvenute nel passato. Questo perché la natura del comportamento umano è ricorrente e ciclica e si rispecchia nei valori oggetto dell’analisi. Dobbiamo però valutare due situazioni temporali. Una più vicina, dove potremo vedere formarsi un minimo di mercato molto importante, in corrispondenza di un momento di panic-selling, dai cui i prezzi ripartiranno: nel caso più estremo, richiamando il pattern di curva del 1929, abbiamo identificato un valore minimo che si attesta attualmente (vista la posizione della media mobile a 200 giorni dell’indice S&P500), attorno al livello di 1.975 USD. Questo però non vuol dire che i prezzi, una volta che si allontaneranno dal minimo, continueranno nella loro salita all’infinito. Il secondo momento importante sarà infatti il superamento da parte del prezzo della sua media mobile a 200 giorni e successivamente l’inversione verso l’alto della stessa. È da lì che si potrà comprendere se il recupero potrà trasformarsi in un nuovo trend rialzista o sarà destinato a fallire.

Mario Valentino Guffanti

CFTe – SAMT Vice President – Swiss Italian Chapter

CFTe – SAMT Vice President – Swiss Italian Chapter

mario.guffanti@samt-org.ch