Parte 2: Grandi profitti con i dati CoT

Le Commodity sono merci come mais, grano, caffè, cacao, zucchero, semi di soia, frutta e bestiame. Il termine si riferisce generalmente a beni coltivati, non estratti. Le merci da estrarre (come l’argento, l’oro o il petrolio) sono note come Hard Commodity. Nel caso del trading delle Commdity tramite mercati a termine, il termine “soft” viene utilizzato principalmente per i beni classificati come tropicali, come caffè, zucchero, cacao, cotone o succo d’arancia. Insieme a cereali, metalli ed energie (risorse energetiche), i soft appartengono alla categoria dei future sulle materie prime più tradati al mondo. In questa parte della serie esaminiamo più da vicino cosa cercare quando si tradano le materie prime di questa categoria.

Il più comune è il trading di zucchero, caffè, cacao, cotone e succo d’arancia con future o opzioni. Tuttavia, alcuni broker CFD ora offrono anche prezzi equi in questi mercati, in modo che il trading sia possibile anche per i trader con conti più piccoli. Solo il succo d’arancia è un valore così “stretto di mercato” che probabilmente nessun broker CFD ne offre il trading. Per fare un confronto: nel Future del Frozen Concentrated Orange Juice (succo d’arancia concentrato congelato) l’open interest, ovvero il numero di tutti i contratti aperti, è attualmente inferiore a 10.000 contratti. Nello Sugar#11 Future, il prodotto più liquido della categoria soft, circolano attualmente quasi un milione di contratti. In tutti i mercati della categoria soft, i commercial detengono la stragrande maggioranza dei contratti con una quota dell’open interest compresa tra il 50 e il 75%, mentre i non-commercial speculativi detengono solo tra il 10 e il 25% dell’open interest. Il resto è diviso tra le posizioni non segnalabili e quelle di spread dei non commercial.

Ciò mostra chiaramente chi sia la forza trainante dei mercati in questo caso: i commercial. Pertanto, la strategia qui presentata si concentra anche sul posizionamento di questo gruppo di hedger commercial. Si può leggere nella prima parte della serie come agisce in dettaglio questo gruppo di partecipanti al mercato.

L’indice Commercial

Per comprendere appieno le regole della strategia, è necessario spiegare in anticipo un importante indicatore, ampiamente utilizzato nella valutazione delle posizioni dal Report sugli impegni dei trader. È il cosiddetto indice Commercial.

Questo indicatore imposta l’attuale posizionamento netto dei Commercial in relazione al valore minimo e massimo di un certo periodo. L’indice Commercial trasforma la posi- zione netta dell’hedger commerciale in un oscillatore che va tra zero e 100. La formula per l’indice Commercial è:

Indice Commerciale = (posizione netta corrente – posizione netta minima) / (posizione netta massima – posizione netta minima)

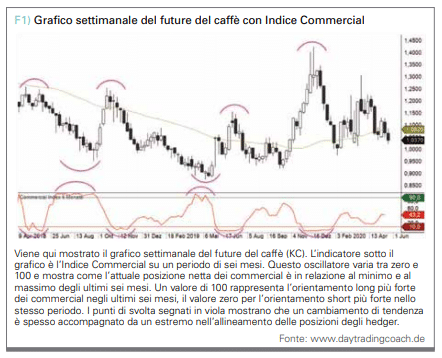

Un valore di 100 significa che i commercial nel mercato hanno l’orientamento long più forte nel periodo di tempo considerato, mentre un valore zero indica l’orientamento long più debole o l’orientamento short più forte del periodo. Spesso accade che ci siano inversioni di tendenza quando i commercial hanno preso una posizione estrema. La figura 1 mostra l’andamento del future del caffè negli ultimi due anni. L’indicatore nella parte inferiore dell’immagine è l’Indice Commercial, fissato per un periodo di sei mesi. In questo caso, un valore di 100 indica che i commercial hanno la maggiore esposizione long negli ultimi sei mesi. È importante riconoscere che questo indicatore riflette solo le aspettative e non è adatto come indicatore temporale per determinare il momento o il livello di prezzo per l’apertura di una posizione.

Di solito l’indicatore è già nella fascia estrema, anche se la vecchia tendenza continuerà per alcune settimane. Quindi questo indicatore è tra i principali.L’indicatore ha un grande vantaggio rispetto a molti altri: è completamente indipendente dal prezzo. Il prezzo del sottostante non è un componente di questo indicatore e non viene preso in considerazione nel calcolo.

Il concetto di strategia

Probabilmente il problema più grande che la maggior parte dei trader deve affrontare è stabilire una direzione per il trade. Anche con determinazioni apparentemente semplici della direzione, come la tendenza, i problemi iniziano quando un trader considera più livelli temporali in parallelo. Non è raro che i trader cambino rapidamente la loro direzione di trading se non hanno ragione al primo tentativo. Questi frequenti cambi di direzione spesso finiscono per costare molti soldi. Non per niente è una delle saggezze indiscusse della borsa: “Avanti e indietro ti svuota le tasche!” La strategia di trading qui presentata utilizza l’indice Commercial spiegato sopra per determinare la direzione del trade. La condizione per l’esistenza di base di un’opportunità di trading è un posizionamento estremo dei commercial. I valori maggiori di 90 o inferiori a 10 sono considerati posizioni estreme. Come si può vedere nella figura 1, i valori degli indici Commercial offrono più di 90 potenziali opportunità di profitto con posizioni long, mentre i valori inferiori a 10 forniscono potenziali opportunità di profitto con posizioni short.

È già stato stabilito che l’Indice Commercial è un indicatore leader e indipendente dal prezzo che non assume alcuna funzione temporale. È ora possibile utilizzare un in dicatore di prezzo per generare un punto di ingresso. Tutti gli indicatori basati sui prezzi sono calcolati sulla base dei prezzi passati, quindi sono tutti indicatori finali. L’esperienza mostra che la combinazione di un indicatore principale e indipendente dal prezzo con un indicatore finale dipendente dal prezzo fornisce buoni segnali nel trade di materie prime e valute. Il trucco sta nello scoprire quale combinazione di indicatori si adatta meglio al sottostante tradato.

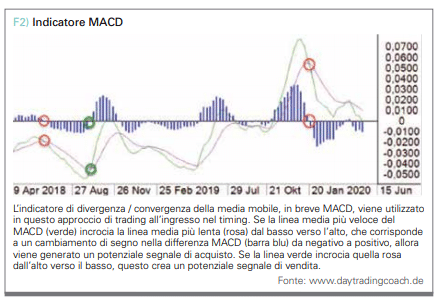

I soft, ovvero i beni tropicali, hanno la particolarità di mantenere la nuova direzione di trading per diversi giorni dopo un cambio di direzione sul grafico giornaliero. I ritracciamenti sono relativamente piccoli. Un indicatore di prezzo non troppo sensibile, ma che si riconosce chiaramente e mostra un cambiamento di tendenza, è l’indicatore di divergenza / convergenza della media mobile, noto anche come MACD. Consiste di due linee medie e una visualizzazione della loro differenza. Se questo indicatore di prezzo è combinato con la direzione di trading fondamentale, vengono spesso generati ottimi punti di ingresso in nuove tendenze.

La figura 2 mostra esempi dei segnali dell’indicatore MACD che vengono utilizzati come trigger di ingresso in questa strategia. Ogni cambiamento nella differenza MACD tra valori positivi e negativi fornisce un potenziale segnale di ingresso. Le seguenti regole di trading mostrano quali condizioni aggiuntive devono essere soddisfatte affinché si verifichi una configurazione. Il livello del tempo di trading è il grafico giornaliero (una candela corrisponde al corso di un giorno).

Le regole della strategia di trading

Per un setup long, devono essere soddisfatte le seguenti condizioni (analoghe per lo short):

- L’Indice Commercial su sei mesi deve essere > 90 (per lo short < 10)

- La linea media più veloce del MACD (verde) deve attraversare la linea media più lenta (rosa) dal basso verso l’alto (nello short dall’alto verso il basso), cioè un cambiamento nel segno nella differenza MACD (barra blu).

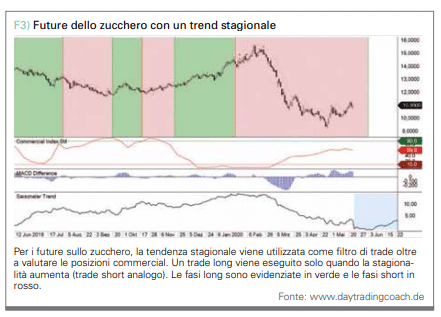

- Solo nel caso del future dello zucchero si presta ulteriore attenzione alla direzione della stagionalità. Viene eseguito un trade long solo quando la stagionalità aumenta (analogo nel trade short). Nella figura 3 le fasi long sono evidenziate in verde e le fasi short in rosso. I segnali di ingresso del MACD possono anche essere evidenziati molto facilmente visualizzando solo le barre di differenza MACD. Quando si passa da negativo a positivo, si è verificato il trigger per il setup long (setup short analo- go). Se a questo punto è presente un orientamento fondamentale long (Indice Commercial su sei mesi > 90), il giorno di trading successivo al breakout al di sopra del massimo giornaliero del giorno del segnale verrà tradato in una direzione long. Le impostazioni sono valide per tre giorni di trading. Se entro tale data non è stata attivata alcuna esecuzione, l’ordine di ingresso verrà annullato.

- Regola dello stop loss: lo stop loss per una posizione long è fissato al minimo più basso degli ultimi tre giorni di trading e viene disegnato di conseguenza dopo ogni giorno di trading (per una posizione short al massimo più alto degli ultimi tre giorni di trading).

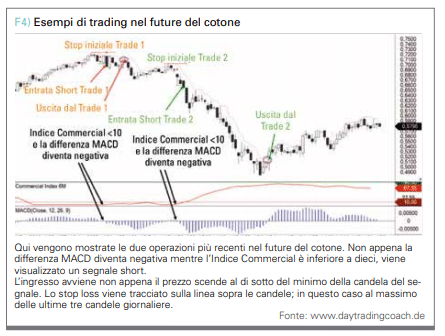

I due trade più recenti nel future del cotone sono mostrati nella figura

5. Non appena la differenza MACD diventa negativa mentre l’Indice Commercial è inferiore a dieci, viene visualizzato un segnale short. L’ingresso avviene non appena il prezzo scende al di sotto del minimo della candela del segnale. La prima operazione è stata visualizzata alla fine della giornata di trading di giovedì 16 gennaio 2020. La transazione è stata eseguita lunedì 21 gennaio 2020 a 70,15 ct/lb. Lo stop loss era al massimo di 72,38 ct/lb. Dopo ogni giorno di trading chiuso, lo stop loss è stato portato al massimo più alto degli ultimi tre giorni di trading. Il trade si è poi concluso il 29 gennaio 2020 a 71,02 ct/lb con una perdita di 435 dollari per contratto. Pochi giorni dopo, il 24 febbraio 2020, si è creato il setup short successivo. È stato eseguito il 26/02/2020 a 66,03 ct/lb. Lo stop loss è stato riportato al massimo degli ultimi tre giorni di trading. Il trade si è chiuso il 6 aprile 2020 con un alto profitto di 7.260 dollari per contratto. Due ottimi esempi di come questa strategia limiti rapidamente le perdite e consenta di realizzare profitti laddove possibile.

Conclusione

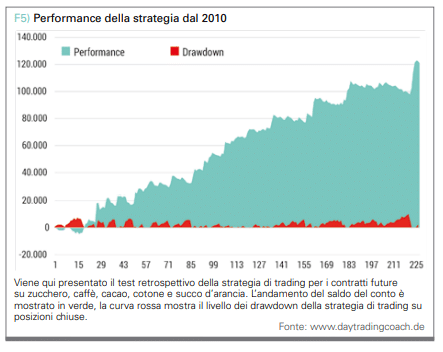

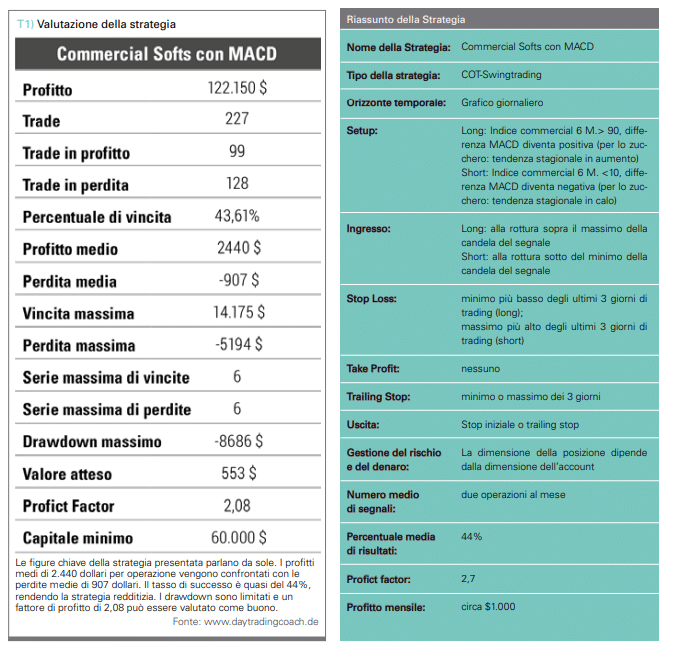

I movimenti oscillanti puliti dei Soft Futures possono essere tradati molto bene con l’aiuto dell’Indice Commercial. Se si combina questo indicatore anticipatore con un indicatore che segue la tendenza finale, si ottengono configurazioni di trading estremamente buone in combinazione con una gestione ragionevole degli stop. Nella categoria soft, l’andamento dei prezzi del future dello zucchero fornisce anche un’ottima stagionalità, che viene presa in considerazione qui nelle configurazioni di trading. Questa strategia ha funzionato molto bene negli ultimi dieci anni circa di trading. Nel grafico delle prestazioni nella figura 5, viene presa in considerazione solo la gestione della dimensione della posizione minima. Ogni trade è stato effettuato su un contratto, tranne quando il rischio per contratto era inferiore a $1.000. Quindi sono stati tradati così tanti contratti che il rischio per operazione era di oltre $1.000. Questo allinea le dimensioni dei trade e la curva del capitale è un po’ più pulita.

La valutazione della strategia mostra chiaramente da dove provengono i profitti. Il tasso di successo non è esattamente alto, al di sotto del 44%. Tuttavia, il guadagno medio è circa 2,5 volte la perdita media. In effetti, il guadagno massimo è quasi tre volte la perdita massima. Rispetto ad un profitto totale di poco più di $120.000, il drawdown massimo è di soli $8.686. Se tutte le impostazioni risultanti devono essere implementate, è necessaria una dimensione minima del conto di circa $60.000 per questi mercati di trading. In media, questa strategia offre un rendimento di poco più di $1.000 al mese con un investimento di tempo minimo.

Martin Goersch

Martin Goersch è trader e coach di trading a tempo pieno da 15 anni.

Tiene spesso seminari sui dati COT. mgoersch@daytradingcoach.de