Intervista con il Prof. Avi Wohl

Il professor Avi Wohl ha iniziato la sua carriera accademica presso l’Università di Tel Aviv. Dopo aver conseguito una laurea in Matematica e Informatica e un master in scienze gestionali con particolare attenzione alla ricerca operativa, ha completato il dottorato in finanza. Durante la sua carriera, ha pubblicato articoli in diverse riviste riconosciute, tra cui il Journal of Finance, il Review of Financial Studies, e il Journal of Financial Economics, solo per citarne alcuni. Oggi, Avi Wohl lavora e conduce ricerche presso la Coller School of Management all’Università di Tel Aviv. Marko Gränitz lo ha incontrato e ha parlato con lui delle sue ricerche. Riguardavano soprattutto approfondimenti di rilevanza pratica per gli investitori.

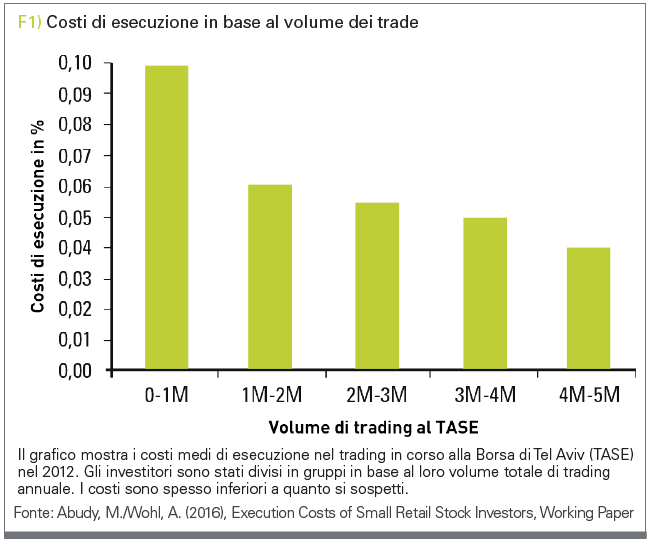

TRADERS’: Professor Wohl, nel corso degli anni lei ha pubblicato alcuni documenti relativi alla pratica con altri ricercatori. Uno dei più recenti riguarda i costi effettivamente sostenuti dagli investitori privati nell’esecuzione degli ordini (“Costi di esecuzione dei piccoli investitori al dettaglio nelle azioni”). Che risultati ha ottenuto?

Wohl: Questo studio è interessante poiché spesso si presume che gli investitori al dettaglio paghino di più, a causa degli spread elevati o dei tipi di ordini non ottimali. Insieme al mio coautore Menachem Abudy, ho esaminato il mercato azionario israeliano sulla base di un insieme di dati che consente di esaminare in modo dettagliato questa domanda. Come era prevedibile, siamo stati in grado di dimostrare che i costi medi di esecuzione hanno avuto un impatto negativo sul risultato dell’investimento. Tuttavia, questi costi sono piuttosto bassi. Ciò dimostra che gli investitori al dettaglio nella realtà non sono così ingenui come sospettiamo. Ad esempio, usano i limit order e posticipano i loro trade a una data successiva semplicemente quando gli spread sono grandi. Di conseguenza, i costi sono piuttosto limitati.

TRADERS’: Tuttavia, si dice spesso che gli investitori privati abbiano errori comportamentali. È questa la sua interpretazione?

Wohl: Sì, è probabilmente un fenomeno universale. Molti flussi di capitale in entrata e in uscita dai fondi azionari non sono esattamente guidati dalla logica. Questo lo so già dal mio precedente lavoro con un fondo. La maggior parte degli investitori vede o sente qualcosa e poi formula un’opinione, che raramente è veramente obiettiva perché si basa solo su una piccola parte delle informazioni disponibili. E spesso finiscono perdendo denaro o comportandosi peggio del mercato con le loro decisioni (sconsiderate) basate su di esso.

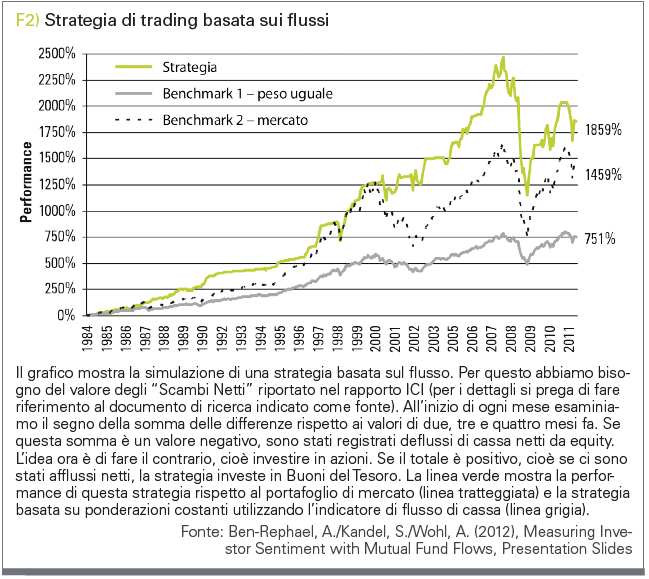

TRADERS’: Nello studio “The Price Pressure of Aggregate Mutual Fund Flows” lei hai studiato empiricamente tali flussi di capitale insieme ai suoi co-autori Azi Ben-Rephael e Shmuel Kandel. Quali sono stati i risultati?

Wohl: Questo documento è piuttosto interessante per gli investitori privati. Abbiamo scoperto che c’è una chiara tendenza dei flussi di capitale ad esercitare una pressione sui prezzi, che viene poi parzialmente corretta. Innanzitutto, i flussi sono autocorrelati nel breve termine, il che significa che gli afflussi hanno più probabilità di essere seguiti da afflussi e i deflussi da altri deflussi. Ma tre giorni dopo i grandi picchi del flusso, i prezzi in media si invertono e correggono il movimento. Dopo dieci giorni, in media, metà del movimento iniziale dei prezzi è stato corretto. Questo dimostra che il rumore del mercato non è limitato ai singoli titoli e al settore intraday, ma anche al mercato in generale su base giornaliera e settimanale. Gli investitori ottengono risultati migliori della media.

TRADERS’: Che dire delle inversioni a lungo termine?

Wohl: Ho studiato il tema con gli stessi coautori nell’ultimo studio menzionato nel documento “Measuring Investor Sentiment with Mutual Fund Flows” pubblicato nel Journal of Financial Economics. Per semplificare le cose, abbiamo analizzato il cambiamento tra equity e fondi obbligazionari. Interpretiamo i nostri risultati in modo tale che il rumore del mercato possa essere spiegato nel lungo termine principalmente dal sentiment. La quota di rendimento che si spiega con il passaggio tra azioni e obbligazioni, dopo quattro mesi ritorna all’85 percento. Sebbene il movimento del mercato nel suo insieme sia molto vicino a una passeggiata casuale, vi sono effetti di inversione che sistematicamente si verificano ripetutamente. Per gli investitori, questo significa che possono aspettare le correzioni di mercato anche per strategie a lungo termine.

TRADERS’: Per questo devono prima conoscere ed esaminare i flussi di capitale. È possibile?

Wohl: I dati sono ufficialmente disponibili. Saranno annunciati alla fine del mese prossimo dall’Investment Company Institute (ICI). Nel nostro documento, potete leggere come analizzare esattamente il tutto. Sfortunatamente, non è facile da riassumere in una sola frase, quindi c’è un po’ di lavoro. Tuttavia, penso che un’analisi del genere possa essere un piccolo vantaggio, ad esempio, l’asset allocation è selezionato nel tempo a seconda del corso dei flussi con una quota maggiore o minore di azioni.

TRADERS’: Che cosa ha studiato che potrebbero essere rilevanti per gli investitori?

Wohl: Insieme a Azi Ben-Rephael e Jacob Oded, ho analizzato come vengono temporizzati i riacquisti delle azioni di una società (“Le imprese acquistano i loro titoli a prezzi d’occasione?”). A tal fine, abbiamo analizzato le dichiarazioni trimestrali delle società.

Il risultato: i riacquisti hanno rendimenti significativamente migliori rispetto al mercato. Il problema è che, secondo i nostri risultati, questo va a spese degli investitori non informati. Dopotutto, le società possono riacquistare durante il trimestre, ma questo diventerà noto al mercato solo sul rapporto trimestrale e quindi porterà verso il già citato effetto di ritorno. Quindi, qui dovrebbe essere maggiormente regolamentato il fatto che i riacquisti devono essere annunciati il prima possibile. Lo stesso vale per gli acquisti insider.

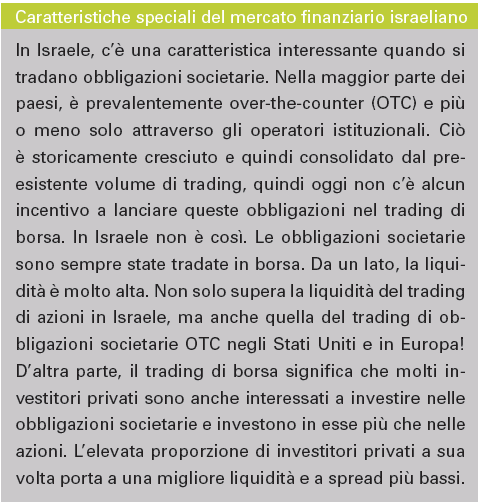

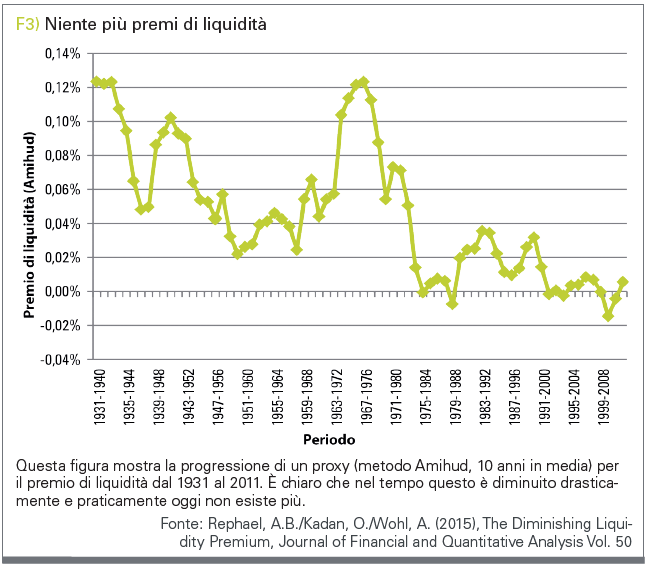

TRADERS’: Potrebbe gentilmente comunicarci i risultati dello studio sul premio di liquidità?

Wohl: Con piacere. Il documento si chiama “The Diminishing Liquidity Premium” ed è stato nominato come miglior articolo della Western Finance Association nel 2009, la più importante conferenza accademica annuale del settore finanziario. Insieme ad Azi Ben-Rephael e Ohad Kadan, l’ho pubblicato sul Journal of Financial and Quantitative Analysis. Dimostriamo che il caratteristico premio di liquidità sul mercato statunitense praticamente oggi non esiste più. È diminuito drasticamente negli ultimi quattro decenni, così come i costi di transazione, mentre l’attività di trading e la liquidità sono aumentati in modo significativo. Infatti, il premio di liquidità è diminuito più rapidamente a causa dell’aumento della liquidità. Questo significa che molti titoli non sono completamente liquidi, ma non hanno ancora un premio di liquidità. Solo le azioni Nasdaq e Pennystock più piccole ne hanno ancora uno.

TRADERS’: Grazie per averci fornito questa panoramica sui risultati della sua ricerca. Possiamo chiedere se e come lei stesso applica gli effetti che ha scoperto nella sua ricerca?

Wohl: Io non li utilizzo attivamente, ma investo passivamente in un portafoglio azionario ampiamente diversificato. Il lavoro empirico con i dati del mercato finanziario è ciò che mi piace. È semplicemente affascinante analizzare i mercati finanziari. Per quanto riguarda le mie scoperte, le offro a un fondo come parte del mio lavoro di consulenza. Lì, queste cose sono quindi incluse nel processo decisionale.

TRADERS’: Lei ha lavorato empiricamente con i dati del mercato finanziario per molti anni ed è stato certamente in grado di osservare alcuni pattern. Secondo lei, qual è un errore frequente di molti investitori?

Wohl: La maggior parte degli investitori privati decide in modo troppo informale e non conduce un’analisi rigorosa. Per molti, potrebbe essere meglio investire semplicemente in un ampio portafoglio azionario internazionale diversificato, ovvero adottare un approccio passivo anziché tentare di temporizzare il mercato. Perché, per avere un vantaggio reale nel mercato, bisogna essere un vero esperto.

TRADERS’: Gli studi accademici possono rivelare tali benefici?

Wohl: Ci sono alcuni effetti di ritorno sui mercati che sono stati dimostrati negli studi. Tuttavia, non tutti i documenti sono veramente rilevanti per la pratica. Dopotutto, il grande obiettivo della ricerca accademica non è quello di guadagnare soldi nel mercato, ma di rispondere a domande scientifiche. La ricerca riguarda soprattutto questo. Inoltre, vi è un disaccordo sul significato e sull’importanza dei risultati individuali tra molti accademici esperti.

L’intervista è stata condotta da Marko Gränitz

Marko Gränitz

Marko Gränitz è autore ed oratore nel campo della ricerca sul capitale di mercato e conduce interviste con trader in tutto il mondo. Sul suo blog, offre informazioni sulle nuove scoperte nella ricerca sul momentum e su altre anomalie dei ritorni.