Questi sono gli scenari su come procedere ora

I mercati sono rimasti stabili per anni e sono saliti con una bassa volatilità. Il motto era “buy the dip”. Poi è arrivata la pandemia del coronavirus che ha cambiato tutto, o forse no? Analizziamo il quadro della devastazione sui mercati da un punto di vista ribassista e rialzista e chiediamo agli esperti le loro valutazioni.

“Nessuno si aspettava che ciò che è accaduto quest’anno potesse mai accadere, anche se era già successo in passato”. Questa frase un po’ complicata può essere usata per riassumere quanto i mercati siano rimasti sorpresi dalla pandemia del coronavirus. Non c’è altra spiegazione al fatto che i mercati sono crollati di circa il 40 percento in un mese, a seconda dell’indice osservato. Se osserviamo più da vicino, il DAX, che ha raggiunto il massimo storico di 13.795 punti il 17 febbraio, è sceso del 40,16 percento a 8.255 punti nel momento del crollo al minimo del 16 marzo, e al di fuori del normale orario di trading, il future del DAX era addirittura sotto agli 8.000 punti il 19 marzo. Tuttavia, non è del tutto corretto dire che nessuno si aspettava una pandemia: Bill Gates aveva esplicitamente sottolineato questo rischio in un discorso nel 2015, da guardare su YouTube con il titolo “The Next Outbreak? We’re not ready”. Sappiamo anche dalla storia che si sono verificate altre pandemie, che si tratti della devastante peste nel Medioevo o dell’influenza spagnola avvenuta tra il 1918 e 1920. Negli ultimi anni ci sono state ondate di Ebola e SARS, nonché altri virus e malattie, la cui diffusione è sempre stata contenuta e poi fermata. Queste recenti esperienze spiegano l’ottimismo iniziale che faceva pensare che anche il Covid-19 poteva essere rapidamente eliminato. Invece, il coronavirus è diventato il cosiddetto Cigno Nero per i mercati. Tuttavia, Nassim Taleb, che ha coniato questo termine, non parla di un “cigno nero” nel caso del coronavirus. Il suo ragionamento: Il Cigno Nero è un evento imperdonabile perché non si è preparati. Questo non è il caso della pandemia del coronavirus, come ha scritto insieme a Mark Spitznagel in un guest post del Neue Zürcher Zeitung. Al contrario, una pandemia globale è un “cigno bianco”, la cui esistenza è nota (epidemie precedenti) e che sicuramente si verificherà ad un certo punto. Ma non importa come lo chiamiamo: il Corona crash è un evento estremo sui mercati, un evento di coda di proporzioni senza precedenti.

Scenari su come potrebbero continuare le cose

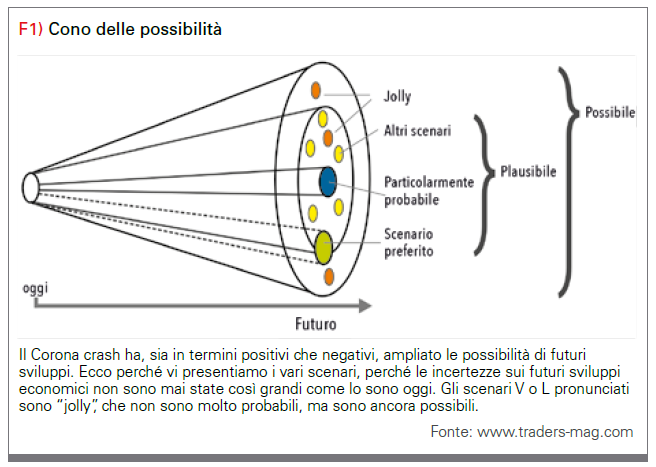

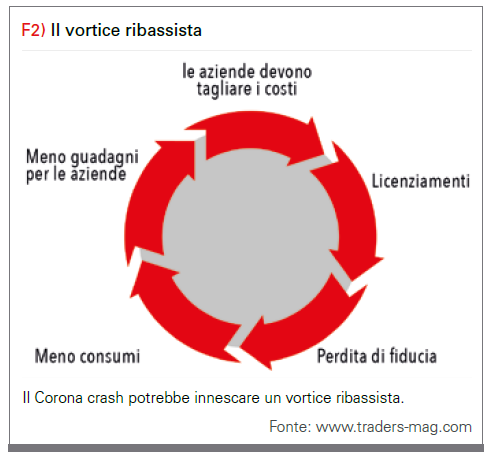

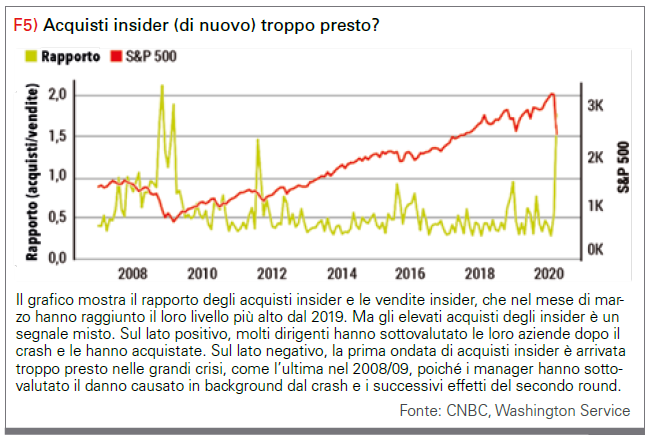

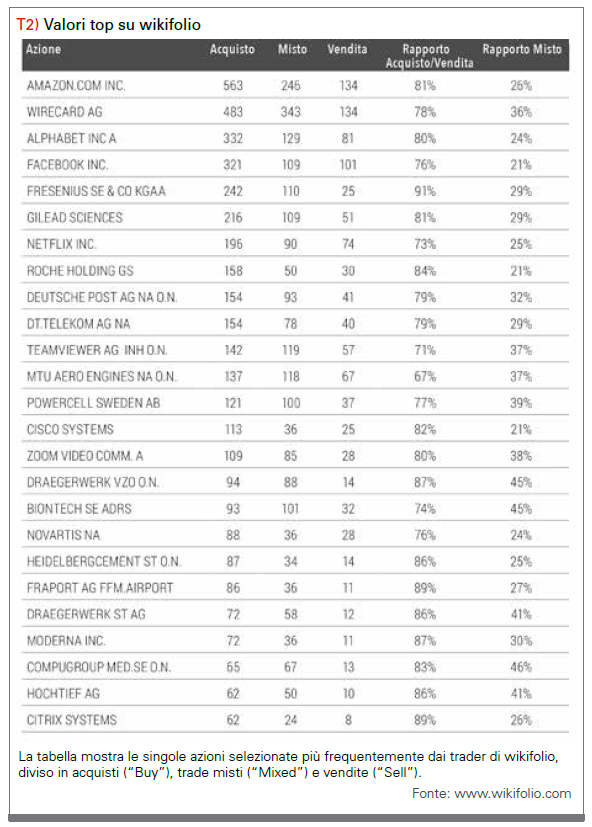

Ora che la pandemia ha colpito il mondo intero e molti paesi hanno adottato misure drastiche, la domanda è come avverrà la ripresa dei mercati azionari e quali scenari potrebbero verificarsi. Poiché non si è mai vista una situazione di shock globale e varie settimane di attività globale vicino allo zero, e nemmeno l’hanno vista i programmi della banca centrale e del governo storicamente senza precedenti per sostenere l’economia, un buon consiglio è costoso. Per darvi un’idea dei fattori negativi e positivi che avranno un ruolo nelle prossime settimane, mesi e forse anni, a questo punto riassumiamo qui i vari indicatori. Quindi, in generale parleremo di tre possibili scenari che indicano come potrà procedere il recupero: nello scenario a V, il mercato rialzista rimane intatto e la crisi del coronavirus viene economicamente superata piuttosto velocemente, anche se non c’è una soluzione definitiva per quanto riguarda un’efficace protezione dovuta alle vaccinazioni da un punto di vista medico. Lo scenario a V potrebbe verificarsi se le persone riescono a mantenere una velocità di trasmissione permanentemente bassa mentre in parallelo l’economia viene rapidamente riavviata, questo osservando regole chiare come mantenere la distanza, indossare mascherine e lavarsi le mani. Nello scenario a U, la situazione sarà altalenante almeno fino in autunno, e avremmo così un mercato ciclico ribassista. L’ondata di infezioni continuerà a diffondersi a livello globale, il commercio mondiale rimarrà ridotto e ci sarà un aumento dei fallimenti e un tasso di disoccupazione permanentemente più elevato, che a sua volta ostacolerà gli investimenti e l’attività economica generale. La produzione e i consumi si stabilizzerebbero ben al di sotto del livello pre-crisi prima che un sell-off finale e un nuovo mercato rialzista si verifichino. Nello scenario a L, solo la soluzione medica di una vaccinazione potrebbe porre fine alla crisi, perché per allora l’economia e la società saranno già paralizzate ed emergeranno una spirale discendente di fallimenti aziendali, una maggiore disoccupazione, una crescente perdita di fiducia, una riduzione dei consumi e un calo della redditività, e questo a livello mondiale. Esiste anche il rischio che non venga sviluppato un vaccino efficace. I litigi politici, la guerra dei prezzi del petrolio e i fattori di stress sociale contribuiranno a far cadere l’economia in una profonda recessione.

È possibile una grave depressione?

Innanzitutto diciamo una cosa: tutto è possibile. Ma non è probabile. Pertanto, vorremmo cogliere questa opportunità per escludere una grave depressione come quella che seguì la Grande Depressione del 1929. Seguiamo il ragionamento conclusivo dell’analista statunitense Ryan Detrick, Senior Market Strategist presso LPL Financial. In base a ciò, nel 1938, nove anni dopo il grande crollo del mercato azionario, circa il 15% degli americani era ancora disoccupato. Quel prolungato e devastante sviluppo era dovuto principalmente a quattro gravi errori commessi in quel periodo:

– La politica monetaria fu inasprita piuttosto che allentata.

– I regolamenti furono irrigiditi invece di essere resi meno severi.

– Si stava sviluppando una guerra commerciale globale.

– Le tasse per le società e le persone fisiche furono aumentate e la spesa pubblica fu ridotta di un quarto per far quadrare il bilancio nazionale.

Oggi, nessuno di questi quattro fattori è simile. Semmai, dei rischi menzionati, è probabile solo una crescente guerra commerciale. Gli altri punti vengono ora gestiti al contrario e finanziati con ingenti debiti, per i quali prima o poi sarà necessaria una soluzione (ne parleremo più avanti), ma che ci farà guadagnare tempo a breve termine e inizialmente ci salverà dalle peggiori conseguenze dirette.

Lo scenario ribassista

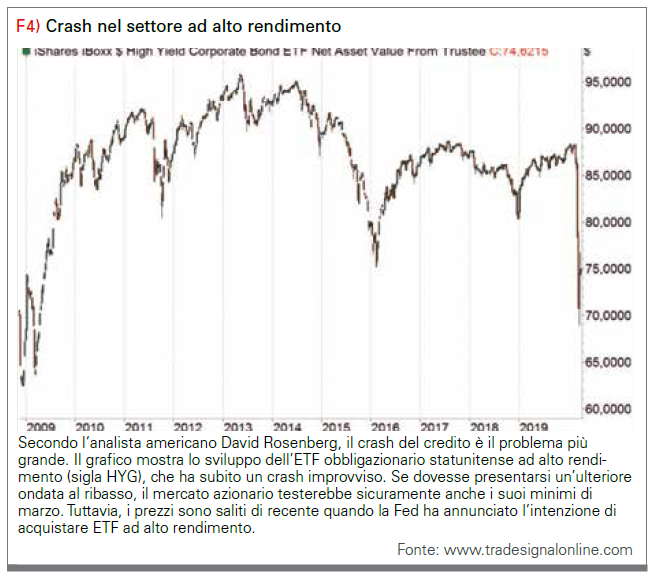

Il pattern 3 è il caso peggiore in cui, dopo il sell-off e la recente ripresa del mercato ribassista, non ci sarà una ripresa sostenuta per lungo tempo, ma i prezzi continueranno a scendere. Si potrà sostenere che è il momento di un grande mercato secolare ribassista, vista l’ultima volta dal 1966 al 1982 (tuttavia, questa classificazione è una questione di opinione, come vedremo più avanti nello scenario rialzista). Nello scenario ribassista, la crisi si allargherà sempre di più, in particolare nel settore del credito, causando una serie di fallimenti delle aziende e licenziamenti, mentre gli stati metteranno sempre più in dubbio la loro solvibilità mentre tentano di sostenere l’economia con nuovi debiti. Ciò collasserebbe il mercato obbligazionario, noto anche come “la più grande bolla della storia”, e richiederebbe tagli dolorosi, il che a loro volta, metterebbero in difficoltà banche e compagnie assicurative e ridurrebbero significativamente la ricchezza di molte persone. La coesione nell’eurozona verrebbe messa a dura prova, molto più di quanto non fosse durante la crisi finanziaria. Nonostante la loro precedente forza economica, gli Stati Uniti non sono affatto immuni agli effetti del virus, poiché sono entrati in crisi con debiti elevati e alte valutazioni del mercato e hanno una serie di problemi sociali nascosti, come il costoso ma scarso sistema sanitario, l’estrema disuguaglianza della distribuzione della ricchezza e, non ultimo, il “muro” politico nel paese. Ma soprattutto, i mercati emergenti, che devono servire prestiti in dollari USA e non possono semplicemente stampare denaro a proprio piacimento, avrebbero problemi devastanti, alcuni dei quali finirebbero in fallimenti nazionali. Se il virus venisse sconfitto grazie alla vaccinazione, il resto del mondo potrebbe affrontare un altro problema: tassi di inflazione sempre più elevati (se le banche centrali non possono aumentare i tassi di interesse a causa dell’enorme debito) e una crescita stagnante allo stesso tempo, lo spettro della stagflazione tornerebbe. Tuttavia, se la crescita e i tassi di inflazione rimanessero moderati, questo dovrebbe essere interpretato positivamente nello scenario rialzista. L’esperto analista statunitense David Rosenberg della Rosenberg Research ha riassunto la portata del Corona crash sottolineando che ci sono stati in totale cinque shock che hanno colpito il nostro sistema contemporaneamente:

- Shock globale della domanda

- Shock globale dell’offerta

- Shock patrimoniale globale

- Shock del prezzo del petrolio

- Shock del credito

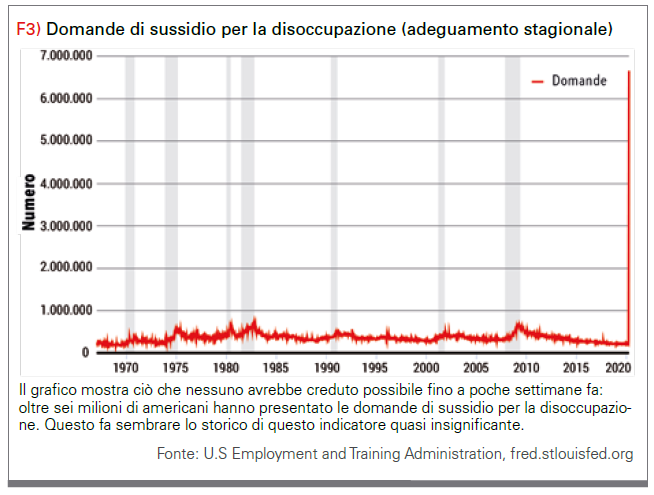

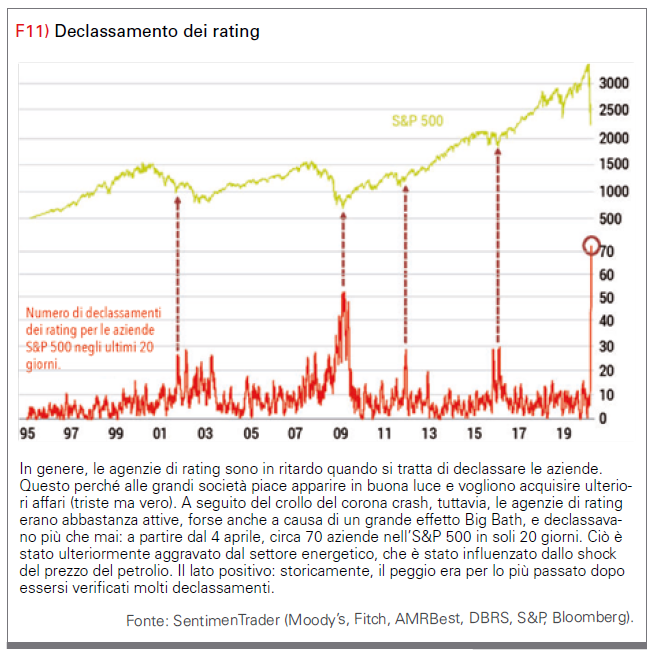

Secondo la sua valutazione, il problema chiave sono i circa dieci trilioni di dollari USA di debito societario negli Stati Uniti. Questi dovranno essere rifinanziati nei prossimi mesi e trimestri, inizialmente evitando una spirale deflazionistica verso il basso di insolvenze e fallimenti a causa della mancanza di flussi di cassa, che potrebbero trasformare una recessione in depressione. Inoltre, secondo la sua analisi, circa il 50 percento dei lavori si trova in aziende con i bilanci più vulnerabili. A seguito di una possibile ondata fallimentare si dovrebbe quindi prevedere un tasso di disoccupazione permanentemente più elevato, ma questo non è ancora previsto nei mercati. Ultimamente, la Fed ha annunciato che acquisterebbe anche obbligazioni societarie recentemente declassate nella fascia ad alto rendimento tramite ETF. Questo è stato un grande sollievo per il mercato a breve termine, ma è stato criticato dagli esperti perché potrebbe portare ad un aumento della zombificazione dell’economia a lungo termine e a tassi di crescita inferiori a lungo termine.

Effetto Big Bath

Nel corso del corona crash, si potrebbe aggiungere un ulteriore effetto negativo a breve termine dal mercato finanziario e dalla ricerca comportamentale: l’effetto big Bath. Il Prof. Dott. Christian Rieck ha descritto questo effetto poche settimane fa sul suo canale YouTube. In poche parole, l’idea è la seguente: se i dirigenti delle aziende sono consapevoli del fatto che non stanno chiaramente raggiungendo i loro obiettivi, in definitiva potrebbe essere irrilevante se sono “lontani” o “molto lontani” dai loro obiettivi. Ciò può comportare l’utilizzo dei margini contabili per chiarire la situazione generale, compresi tutti i problemi repressi in una sola volta. Si potrebbe anche dire che ha luogo un reset, che ha di nuovo violentemente deluso le aspettative già ridotte e, di conseguenza, gli obiettivi futuri sono ancora più facili da raggiungere. Sarebbe anche plausibile nel contesto del coronavirus che si potessero anche eliminare tutti i problemi che si sono accumulati negli anni, che forse “si sarebbero dovuti comunque affrontare molto tempo fa”. Se ci si trova già in piedi davanti ad un mucchio di vetri rotti, non importa se bisogna aggiungere anche tutti gli altri problemi.

Una situazione eccezionale come il Corona crash è uno shock esterno, in cui tutti possono presentarsi come vittime e, di conseguenza, sarà difficile incolpare la gestione. In una certa misura, questa situazione offre un’opportunità unica di eseguire in un colpo solo una pulizia interna, che difficilmente sarebbe giustificata in tempi normali e che sarebbe associata a una pubblicità molto negativa. Se l’effetto Big Bath funzionasse davvero, ciò mostrerebbe che le prossime cifre trimestrali saranno molto peggiori del previsto. Allo stesso tempo, le basi per le storie di successo in futuro sarebbero notevolmente ridotte. Tuttavia, se questo si verificherà, dipenderà ovviamente dalla ripresa economica generale. L’effetto Big Bath descrive solo l’incentivo comportamentale per sbarazzarsi delle problematiche ereditate dalla crisi.

Lo scenario rialzista

Lo scenario ribassista si trova di fronte ad uno scenario rialzista altrettanto estremo. Di conseguenza, il Corona crash non è molto più di un grande “buy the dip”, per dirla senza mezzi termini. Tuttavia, si dovrebbe dire in termini di tempistica che è stata “un’enorme opportunità” per acquistare, perché i minimi di marzo potrebbero non essere raggiunti di nuovo prima che i prezzi mirino ancora una volta ai loro massimi storici. Chiunque si aspetti una ripresa abbastanza rapida, simile a quella dello scenario a V, a seguito del corona crash, presuppone implicitamente che la crisi è temporanea e quindi rappresenta un’opportunità di acquisto storicamente favorevole. Ciò significherebbe anche che il crash al minimo di marzo era già figlio del più grande panico e un’eccessiva correzione verso il basso.

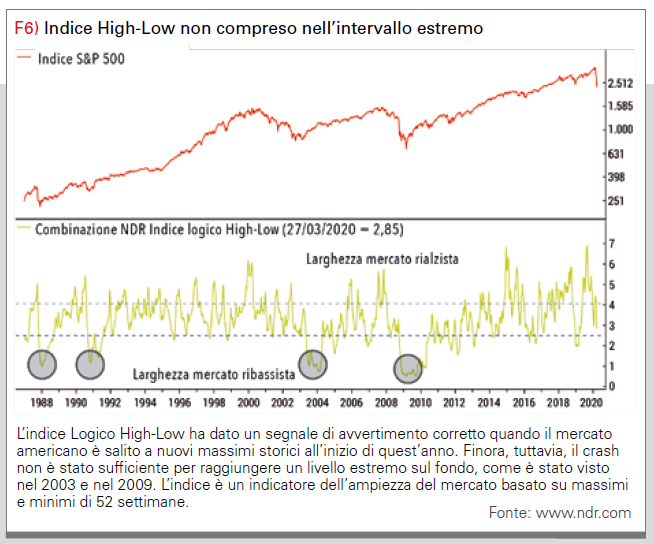

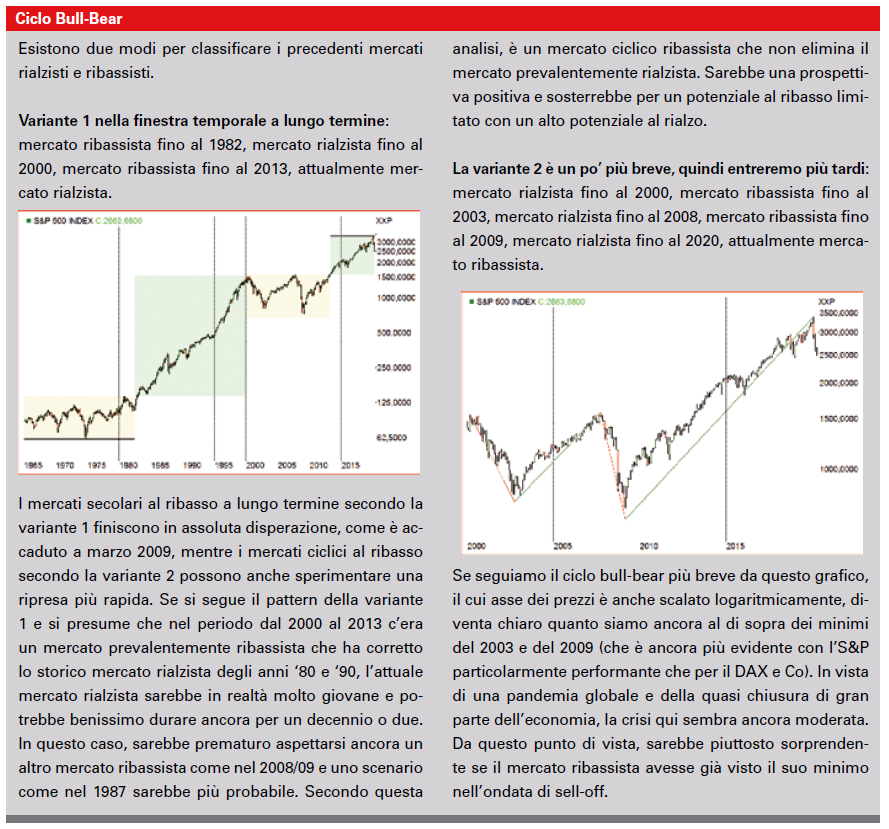

Invece di un grande mercato ribassista, potrebbe darsi che il mercato secolare rialzista non sia stato affatto terminato dal crash, proprio come il crash del 1987 che non riusciva a fermare il mercato rialzista. In effetti, è la nostra tesi preferita che il mercato stia vivendo solo un ciclo ribassista, che per definizione si è verificato con un calo dei prezzi di oltre il 20 percento. Da questo punto di vista, il mercato secolare ribassista menzionato nello scenario ribassista ha seguito dal 1966 al 1982 un mercato secolare rialzista fino all’anno 2000, che è stato poi “digerito” dal mercato ribassista a lungo termine entro il 2013 (vedi riquadro informativo sul ciclo ribassista-rialzista). In base a ciò, l’attuale mercato secolare rialzista avrebbe solo sette anni, potrebbe continuare per ancora molti anni e, analogamente agli anni ’90, potrebbe produrre aumenti di prezzo a tre cifre negli indici. Nello scenario rialzista, l’inflazione futura potrebbe anche essere una variabile positiva per i mercati, poiché ridurrebbe anche l’enorme aumento del debito pubblico.

Nello scenario rialzista, tuttavia, l’inflazione dovrebbe rimanere più o meno “controllata”, cioè dovrebbe rimanere ad un livello moderato. Se le banche centrali si attenessero a zero o a bassi tassi di interesse, gli stati potrebbero ridurre i loro debiti lentamente ma costantemente nel tempo, a spese dei risparmiatori tradizionali, che dovrebbero accettare crescenti perdite di potere d’acquisto e, prima o poi, probabilmente saltare sul treno in movimento del Mercato Azionario o investire in oro. Finché i tassi di inflazione restano moderati, si può presumere che le azioni possano compensare l’insidiosa perdita di valore monetario a lungo termine, che si rifletterebbe “automaticamente” negli indici azionari in aumento. Tutto questo è ovviamente a lungo termine e va oltre a ciò che è rilevante per i trader e gli investitori a breve termine. Per lo scenario rialzista a breve e medio termine, è fondamentale che i numeri del caso coronavirus continuino ad appiattirsi, che l’economia riprenda rapidamente momentum e che il danno nell’area creditizia colpita non si allarghi, il che significa che inizialmente si eviterà un effetto deflazionistico. Quindi può darsi che l’umore torni a “rischiare” più velocemente di quanto molti credano e all’improvviso la crisi generale degli investimenti, che era ancora considerata un argomento di acquisto decisivo per le azioni all’inizio dell’anno, torni alla ribalta.

Lo scenario di base

Come abbiamo già detto, prima del Corona crash, il motto era: “Buy the dip”. Ogni volta che il mercato scendeva in modo significativo, gli operatori di mercato ne approfittavano rapidamente considerandola una buona opportunità di acquisto. Se questo comportamento possa ora essere trasferito sul Corona crash su larga scala è discutibile, quindi è necessario essere molto ottimisti per credere in un recupero a V diretto. Anche la comparsa di una piccola seconda ondata di infezioni potrebbe porre fine a questo scenario. Il recupero a V sarebbe più probabile a seguito di un classico disastro naturale, ma la disoccupazione sale alle stelle con la crisi del coronavirus, rendendo impossibile continuare a pieno ritmo come prima. Va anche notato che nel 2019 avevamo già una struttura inversa dei tassi di interesse anche senza Coronavirus, che è considerato un classico segnale di recessione. Non sarebbe del tutto sorprendente se ci fosse stata una recessione (lieve) anche senza Coronavirus, che ora si è verificata solo più velocemente e/o in maniera peggiore. E anche se consideriamo il Coronavirus “sconfitto”, come affermano alcuni ottimisti, gli effetti potrebbero già essere stati tali da innescare una riduzione della leva finanziaria del sistema economico e finanziario. A lungo termine, questo sarebbe un’operazione “salutare” o purificante, ma nel breve e medio termine dovremmo aspettarci ulteriori venti contrari. È quindi anche ipotizzabile che una ripresa sostenuta fino a maggio, anche se la curva del coronavirus si appiattisse in modo permanente, potrebbe rivelarsi una V prematura e terminare in una trappola bull.

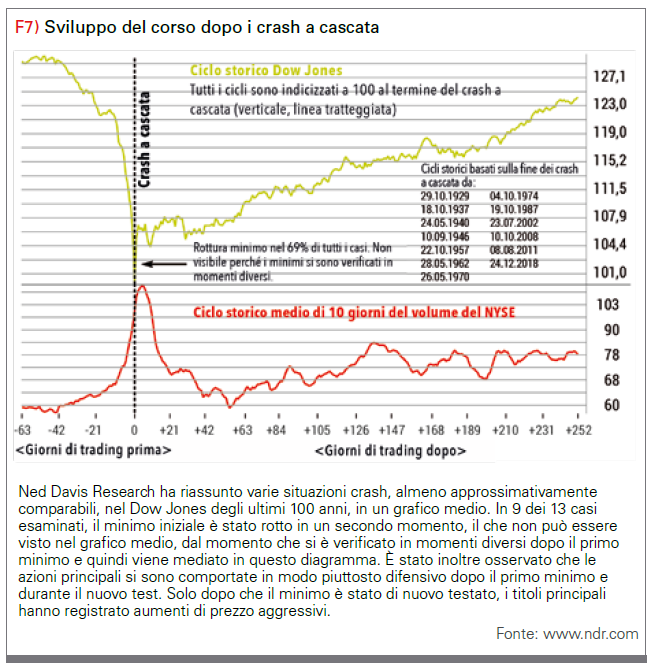

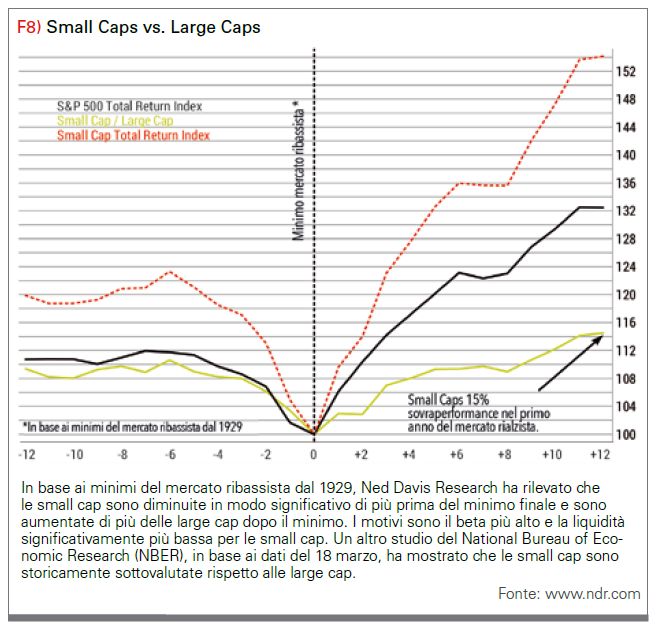

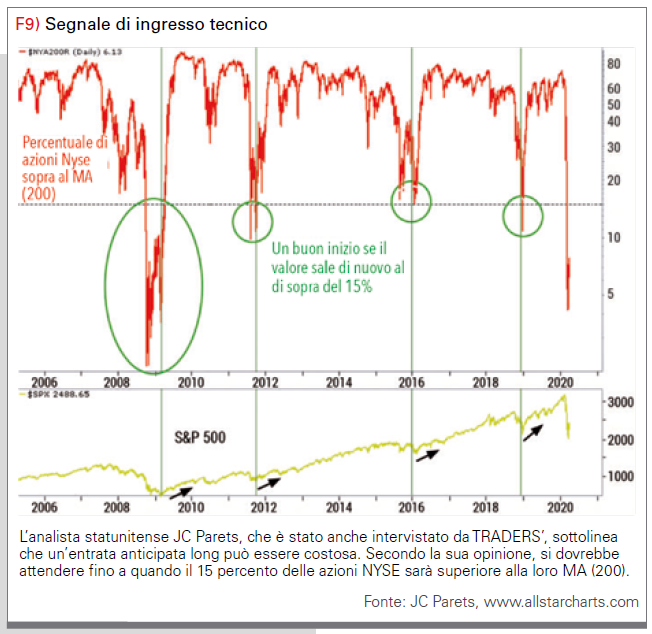

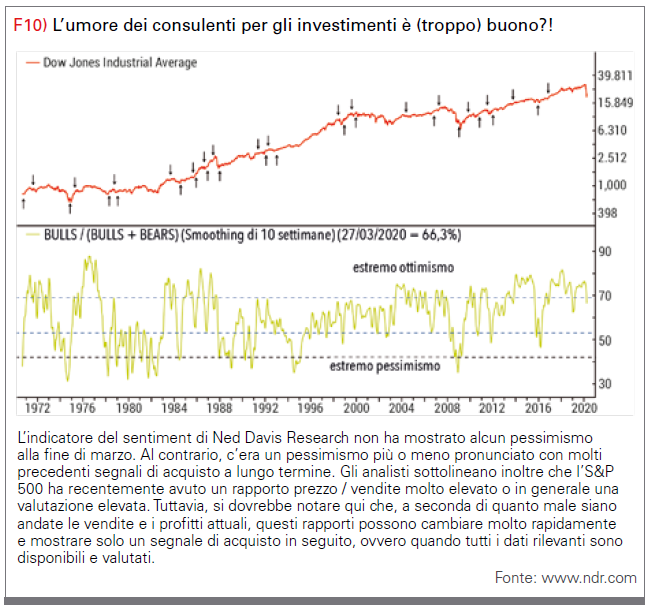

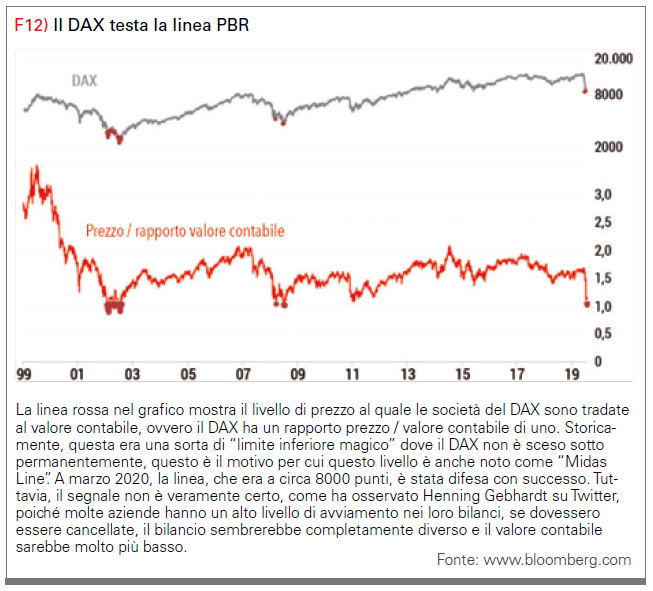

Dato il recente sentiment rialzista, l’analista statunitense Nick Maggiulli ha sottolineato che le sette volte in cui il Dow Jones è aumentato di oltre il 20 percento in dodici giorni di trading è stato tra il 1929 e il 1940. Come descritto, lo scenario preferito è che ci troviamo in un mercato ciclico ribassista. Ciò corrisponderebbe più da vicino al pattern U, a volte indicato come il modello W ondulato. Quindi dopo il recupero iniziale, potremmo sperimentare una serie di alti e bassi per diversi mesi. Il potenziale al ribasso in Europa e nei mercati emergenti sarebbe relativamente limitato, dal momento che questi mercati non sono troppo al di sopra dei loro valori contabili, mentre le valutazioni sul mercato statunitense hanno un calo maggiore. Nel complesso, tuttavia, il mercato secolare rialzista rimane intatto nello scenario di base e continua di conseguenza alla fine della U o W. Barry Ritholtz di Ritholtz Wealth Management la vede così: i fattori a lungo termine che hanno guidato l’espansione economica, in particolare negli Stati Uniti, sono inizialmente ancora intatti (bassi tassi di interesse, innovazioni tecnologiche e un crescente spostamento dell’economia verso i servizi). Pertanto, potrebbe volerci di più di un lockdown di due mesi per rallentare finalmente l’espansione.

Il complesso mondo degli affari

La particolare sfida della crisi del coronavirus è che non esiste un’esperienza reale con questa situazione. Ciò spiega anche perché vi sia estrema incertezza e volatilità nei mercati. Non si tratta solo delle conseguenze economiche dirette, ma anche della presa in considerazione degli ulteriori effetti indiretti nel sistema economico complesso. In particolare, sono i possibili effetti dei feedback del nostro mondo globalizzato e la questione di quali effetti domino possano derivarne. Le enormi misure di sostegno delle banche centrali e dei governi hanno naturalmente contribuito in modo decisivo alla formazione del fondo a marzo. Ma anche la psicologia delle masse può svolgere un ruolo cruciale. Chi sa in che modo l’intera situazione influisce sul comportamento delle persone e sulla voglia di correre dei rischi? C’è anche la questione della misura in cui gli investitori devono vendere i loro investimenti, indipendentemente dal prezzo, semplicemente perché hanno esaurito la liquidità per poter pagare le bollette e soddisfare altri obblighi. In ogni caso, questa non è stata la forza trainante che ha portato alla formazione del minimo del panico a marzo, ma è un classico effetto del secondo round.

Conclusioni

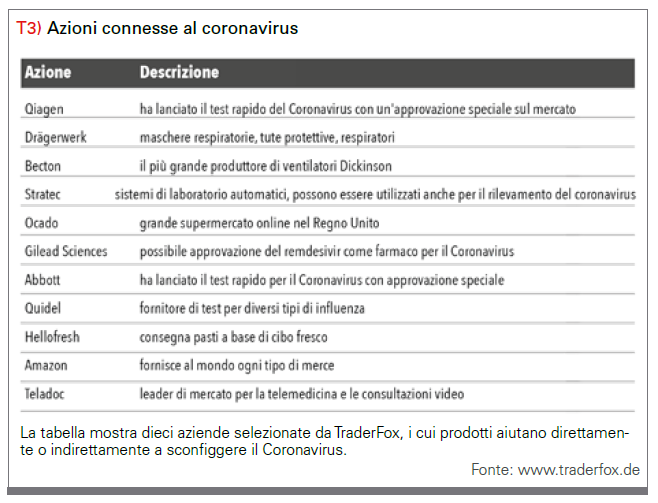

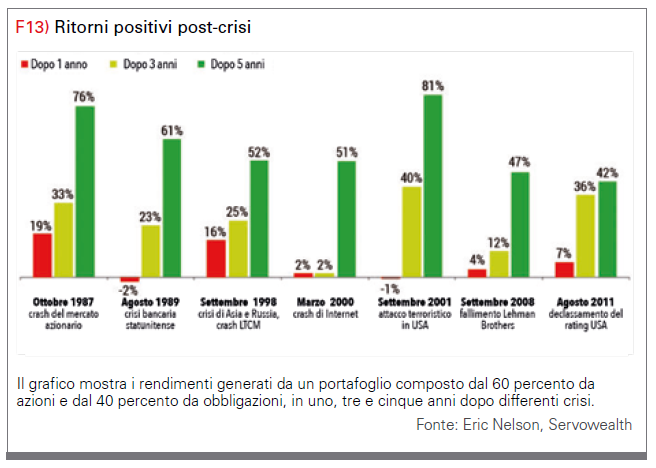

Sulla base di tutti gli indicatori, le statistiche e le opinioni descritte dagli esperti, è meglio immaginare un corso a U o W. Se non altro perché la verità è spesso nel mezzo, gli scenari V e L sembrano troppo estremi. Tuttavia, vale la pena conoscere gli argomenti correlati nel caso in cui la situazione si sviluppi diversamente, poiché il mercato azionario ci riserva sempre delle sorprese. Tuttavia, se troviamo un modo, come descritto nello scenario di base, di superare lo shock del coronavirus esterno attraverso una breve e dolorosa, ma non permanente, crisi economica, potremmo scoprire che il mercato rialzista a lungo termine è ancora intatto.

Marko Gränitz

Il Dott. Marko Gränitz è autore e relatore nel campo della ricerca dei mercati finanziari e conduce interviste ai trader in tutto il mondo. Pubblica regolarmente sul suo blog articoli sui principali risultati di studi scientifici. L’attenzione si concentra sulle anomalie di rendimento e in particolare sulla ricerca del momentum. www.marko-momentum.de