Warrant a garanzia delle azioni sottoscritte dai dipendenti

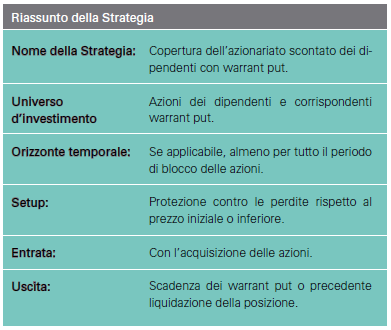

Come descritto nelle parti precedenti di questa serie di articoli, i warrant e le loro varianti possono essere utilizzati in svariati modi. Possono rivelarsi particolarmente utili per le azioni a favore dei prestatori di lavoro: il prezzo d’ingresso, spesso ridotto, di tali azioni offre loro l’opportunità di coprire il proprio investimento con l’aiuto di warrant ad un prezzo imbattibile.

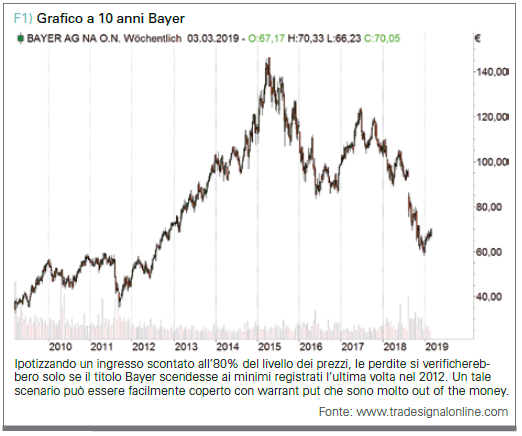

Già all’inizio di questa serie ci siamo occupati di come coprire i portafogli azionari dei dipendenti per un certo periodo con warrant put. Un investitore che possiede 100 azioni Bayer, ad esempio, potrebbe proteggere temporaneamente questa posizione dalle cadute del prezzo acquistando un numero adeguato di warrant put.

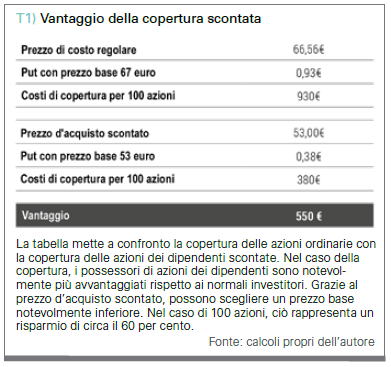

Il seguente esempio illustra questo meccanismo: nel pomeriggio dell’11 febbraio 2019 le azioni Bayer venivano quotate a 66,56 euro. Un warrant put con un prezzo base di 67 euro, cioè leggermente in the money, e una durata fino al 20 dicembre 2019 costava in quel momento 0,93 euro. Con un rapporto di sottoscrizione pari a 0,1, è stato necessario disporre di dieci warrant a copertura di un’azione. Con un portafoglio di 100 azioni Bayer, la copertura ci costerebbe complessivamente 930 euro.

Perché la copertura dell’azionariato dei dipendenti può essere vantaggiosa?

Poiché le azioni dei dipendenti possono spesso essere acquistate ad un prezzo nettamente inferiore al prezzo di mercato attuale, è necessario coprire solo questo esiguo prezzo di acquisto. In passato, ad esempio, i dipendenti di Bayer AG hanno avuto la possibilità di sottoscrivere azioni Bayer con uno sconto nell’ambito del programma di stock option BayShare. Dovevano indicare un importo fisso in euro per il quale volevano sottoscrivere azioni. All’importo della sottoscrizione è stato applicato uno sconto del 20%. L’investimento personale per i dipendenti partecipanti ammontava quindi all’80% dell’importo della sottoscrizione. Di conseguenza, hanno goduto di azioni ad un prezzo di ingresso ridotto o hanno ricevuto più azioni di quante ne avrebbero ricevute in borsa per lo stesso importo.

Nonostante tali sconti, molti dipendenti potrebbero volersi tutelare in larga misura contro le perdite valutarie. La ragione di ciò può essere, ad esempio, il fatto che molte persone sono impiegate presso una società quotata in borsa, ma non hanno mai acquistato azioni. Nel caso di Bayer, potrebbero creare incertezza anche i rischi associati all’acquisizione di Monsanto.

Un altro argomento a favore della copertura è che i warrant put possono essere venduti separatamente dalle azioni in qualsiasi momento, cioè anche entro un eventuale periodo di blocco delle azioni dei dipendenti. Se il prezzo delle azioni scende al di sotto del prezzo di sottoscrizione durante il periodo di maturazione, questa perdita può essere compensata dalla vendita dei warrant put, anche se le azioni stesse non possono ancora essere vendute. Se il prezzo delle azioni dovesse recuperare, il dipendente avrebbe addirittura guadagnato due volte.

Sui warrant dell’esempio precedente, i possessori di tali azioni dei dipendenti scontate potevano optare per un prezzo base di 53 euro (corrispondente ad uno sconto del 20%), che era molto out of the money. Tale warrant ha un costo di 0,38 euro per la medesima durata delle suddette opzioni, che, rettificato per il rapporto di sottoscrizione, dà luogo a 3,80 euro per la copertura di un’azione. Questa put era quindi notevolmente più economica del primo warrant. Poiché il valore temporale di un warrant è il risultato della possibilità che il sottostante nella sua durata (e anche oltre) sia in the money e che la put crei successivamente un valore intrinseco (ancora più elevato), questo valore temporale è generalmente inferiore quanto più il prezzo base è elevato rispetto al prezzo corrente. Questo è esattamente ciò da cui i possessori di azioni dei dipendenti possono trarre vantaggio, scegliendo la molto più conveniente put a fini di copertura.

Chiaramente, è anche concepibile un approccio più offensivo. In questo caso, il prezzo base dei warrant sarebbe addirittura inferiore al prezzo di acquisto scontato delle azioni dei dipendenti. Tali warrant put possono essere acquistati a prezzi ancora più bassi. Per contro, tuttavia, se i prezzi dovessero scendere così sensibilmente (tra il prezzo d’acquisto e il prezzo base), si dovrebbero accettare in una certa misura le perdite di valore delle azioni.

Compensazione dei costi di copertura del rischio valutario con dividendi

L’importo che deve essere pagato per i warrant put può essere paragonato ad un premio assicurativo. Se l’”evento assicurato”, ossia l’elevata perdita di prezzo, non si verifica, i warrant put scadono senza valore alla loro maturazione. Se la società paga un dividendo, i costi di acquisizione dei warrant put possono essere (parzialmente) finanziati con il pagamento del dividendo. Il costo dei warrant put, ad esempio, che coprono le quotazioni azionarie di Bayer di 53 euro fino al 20 dicembre 2019, è già ampiamente compensato dal dividendo annuo.

Conclusione

Non è raro che i dipendenti delle società quotate in borsa si astengano dall’acquistare azioni dei dipendenti a prezzi preferenziali a causa dei timori di perdite di prezzo. Anche se il prezzo d’ingresso fortemente scontato spesso non offre una vera e propria opportunità di arbitraggio a causa del periodo di blocco, vi è comunque la possibilità di sfruttare questa opportunità d’investimento privilegiata quasi senza rischi grazie ad una copertura vantaggiosa con warrant, che spesso può essere finanziata anche con il pagamento di dividendi.

Alexander Mantel

Alexander Mantel è considerato un esperto nel settore dei derivati. Oltre alla sua attività di trader indipendente e autore freelance, l’avvocato fornisce consulenza sullo sviluppo di nuovi prodotti e piattaforme di trading. Fornisce la sua esperienza non solo a banche e broker, ma anche agli investitori in sessioni di coaching individuali.

Alexander Mantel è considerato un esperto nel settore dei derivati. Oltre alla sua attività di trader indipendente e autore freelance, l’avvocato fornisce consulenza sullo sviluppo di nuovi prodotti e piattaforme di trading. Fornisce la sua esperienza non solo a banche e broker, ma anche agli investitori in sessioni di coaching individuali.

traders@alexandermantel.com