Il trading non deve essere complicato, ma solo efficace

L’analisi tecnica dei mercati finanziari si basa essenzialmente sullo studio di due variabili: prezzo e tempo. Tuttavia, la scelta di un determinato intervallo di tempo è ben lungi dall’essere definitiva se sei interessato a un risultato di analisi ottimale. Piuttosto, i diversi livelli temporali devono essere collegati tra loro. Il nostro articolo rivela come funziona l’analisi multi-time frame (MTFA) e ne svela i vantaggi.

Il concetto del triplo filtro di Alexander Elder

Alcuni trader e investitori non lo conoscono ancora, ma per altri è un concetto pionieristico: stiamo parlando dell’approccio del “triplo filtro” di Alexander Elder, presentato al pubblico specializzato nel 1985. Chiunque creda che una costruzione così antiquata non sarebbe più di grande utilità in questi giorni si sbaglia completamente. Perché ancora oggi la cosiddetta Multi-Time-Frame-Analysis (MTFA) offre preziose informazioni per ogni trader e analista.

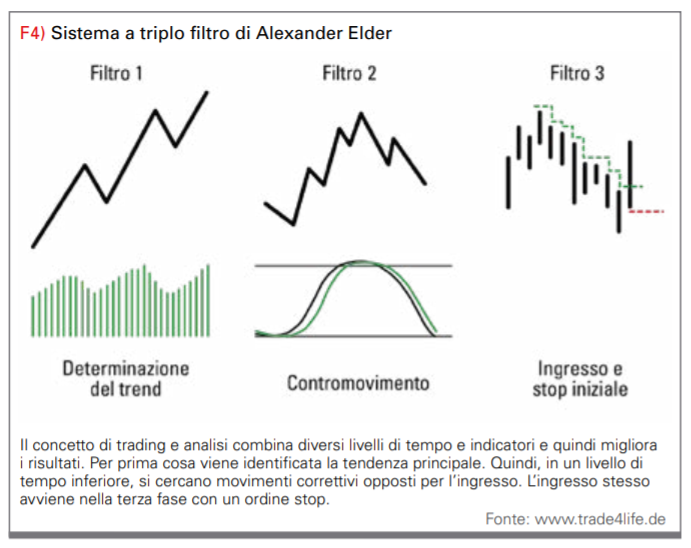

Prima di parlare dei vantaggi di questa forma di analisi sviluppata dal Dr. Elder e descritta nel libro “Fare trading per vivere”, essa sarà presentata in dettaglio. Come suggerisce il nome, è una strategia di trading completa in cui l’andamento del prezzo sottostante viene messo alla prova in un processo di filtro a tre fasi su diversi livelli di tempo e con l’aiuto di vari indicatori.

Primo filtro: determinazione del trend principale

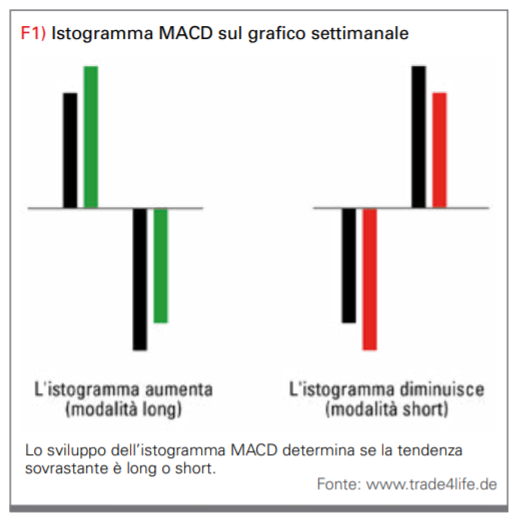

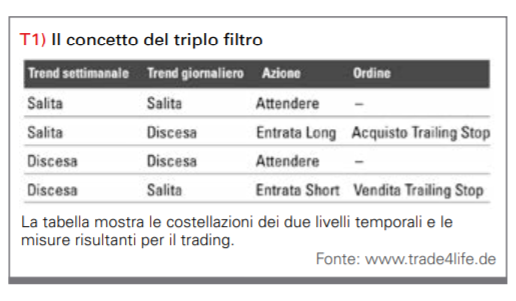

Il primo filtro rappresenta, in senso figurato, la marea, cioè la tendenza primaria prevalente. Elder ha fatto riferimento al grafico settimanale nelle sue osservazioni e ha utilizzato l’istogramma MACD, che funge da generatore di segnale effettivo. Se l’istogramma sale (è determinante solo la barra corrente rispetto alla barra precedente) significa che il mercato si trova in modalità long al livello più alto. Quindi il messaggio per il trader è che sono consentite solo operazioni long. Se invece la barra corrente nell’istogramma è più bassa della precedente, settimanalmente questo è segno di una tendenza al ribasso. Qui è importante entrare solo in trade short. Viene ora verificato il primo filtro e segue l’analisi dell’unità di tempo più piccola, il grafico giornaliero. Rappresenta il livello di tempo in cui il trader fa trading.

Secondo filtro: il contromovimento

Il secondo filtro guarda il grafico da una diversa angolazione. Illustra i movimenti di prezzo subordinati (“onde”) che corrono contro la tendenza principale. Per ottenere una risoluzione più precisa, il grafico viene ora analizzato su base giornaliera, ovvero un livello di tempo più breve. C’è anche un cambiamento nella scelta del generatore di segnale: se un indicatore di follow-up del trend (istogramma MACD) è stato utilizzato a livello settimanale, ora viene utilizzato un oscillatore. A seconda della modalità in cui si trova il mercato in base al primo filtro, i segnali di questo oscillatore vengono osservati o ignorati.

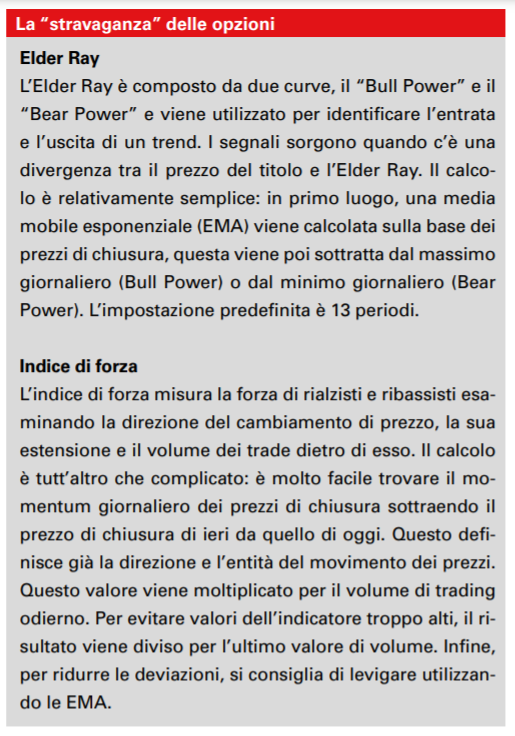

Si consigliano Force Index e Elder Ray (vedi riquadro informazioni). In alternativa, possono essere utilizzati anche gli stocastici o Williams%R. Per dimostrare un esempio concreto, useremo l’indice di forza. Elder suggerisce di utilizzare una media mobile esponenziale a due periodi (EMA) sull’indice di forza come oscillatore. Un segnale short si verifica sempre quando l’EMA a due periodi scende al di sotto della linea centrale senza generare un minimo di più settimane. Un segnale long si verifica quando la linea media taglia la linea centrale senza segnare un nuovo massimo plurisettimanale.

Supponiamo che il controllo dell’istogramma nel grafico settimanale (primo filtro) confermi un trend al rialzo. In questo caso è importante utilizzare segnali long dall’oscillatore (secondo filtro) per l’ingresso, mentre i segnali short dall’oscillatore vengono ignorati. Per dirla semplicemente: si usi l’onda che corre controcorrente per un ingresso prociclico verso il trend principale.

Terzo filtro: ingresso e stop iniziale

La domanda ora rimane su cosa sia il terzo filtro, che raffigura i movimenti molto piccoli. Questi corrono nella direzione del trend principale (primo filtro) e sono la base per piazzare precisi ordini di entrata e stop iniziali. Non vengono utilizzati indicatori o oscillatori, ma un trailing stop.

Esempio long:

Se c’è una tendenza al rialzo nel grafico settimanale e una tendenza al ribasso nel grafico giornaliero, l’ingresso long viene effettuato tramite un ordine di acquisto stop posizionato appena sopra il massimo del giorno precedente. Se l’ordine stop buy non entra in gioco a causa di un ulteriore calo dei prezzi, il livello stop buy viene ridotto al massimo del giorno precedente il giorno successivo. Finché il trigger di acquisto non è attivato, questo processo inizia sempre dall’inizio, fino a quando non c’è un ingresso long.

Esempio short:

Se c’è una tendenza al ribasso nel grafico settimanale e una tendenza al rialzo nel grafico giornaliero, il trader dovrebbe considerare una posizione short. L’ingresso avviene in modo analogo tramite un simultaneo ordine sell-stop, che viene aggiustato verso l’alto fino a quando la posizione non viene stoppata.

Il vantaggio di questo approccio è un miglioramento nel corso di livello base. Dopo che l’entrata è avvenuta, è importante impostare lo stop iniziale per limitare il potenziale rischio di perdita. Nel caso di un’operazione long, l’hedge stop è posizionato leggermente al di sotto del rispettivo minimo giornaliero nel giorno di entrata o del minimo del giorno precedente. Di norma, il trade mostra in tempi relativamente brevi se funzionerà o meno, motivo per cui gli stop iniziali nel sistema a triplo filtro sono fissati relativamente stretti. Se il trade viene eseguito nella direzione favorita, i trader possono tirare lo stop per iniziare e coprire i profitti contabili successivi per la metà.

I trader di posizione orientati a lungo termine dovrebbero rimanere dentro fino a quando non vengono stoppati o viene generato un contro-segnale nell’istogramma nel grafico settimanale. I trader a breve termine, invece, possono già considerare un’uscita quando c’è un segnale di vendita nel grafico giornaliero (secondo filtro).

Esempio pratico: Apple

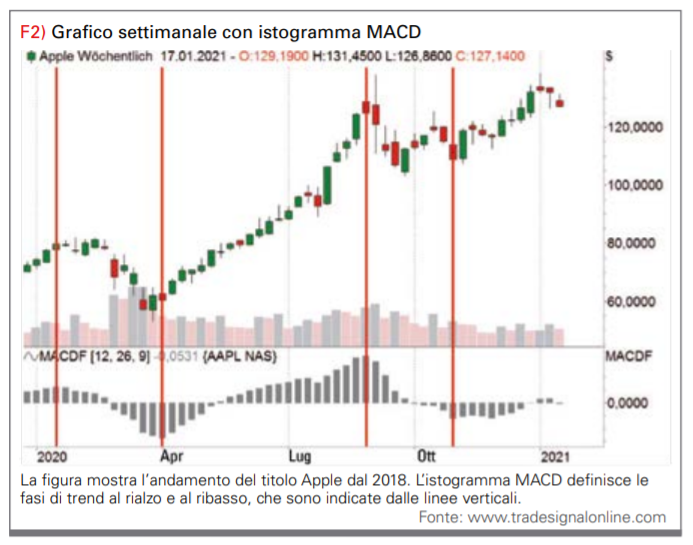

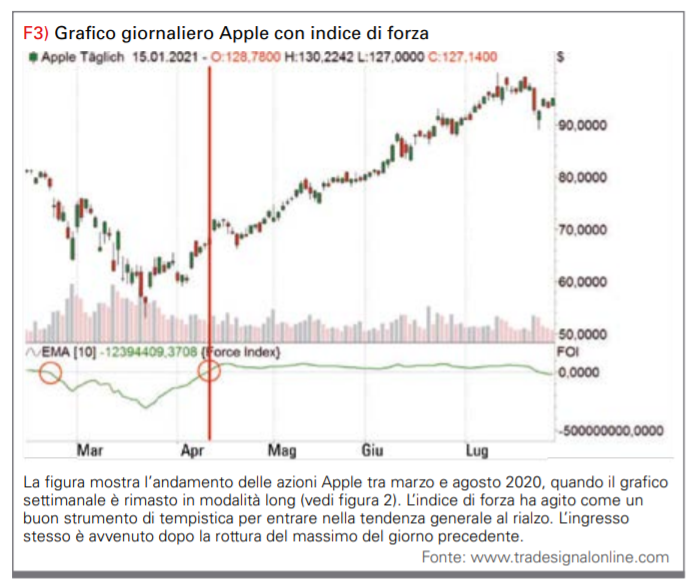

Per dare vita al concetto presentato finora, mostriamo ora un esempio pratico. Per questo abbiamo selezionato il titolo Apple. Il primo filtro nella figura 2 è l’istogramma MACD nel grafico settimanale. Le fasi long e short sono contrassegnate da linee di divisione verticali.

Quindi ingrandiamo la fase long da aprile 2020 e guardiamo il grafico giornaliero con un indice di forza “levigato” (figura 3). Come puoi vedere, i segnali di tempistica sono stati molto buoni: tutte e cinque le opportunità di ingresso sono state identificate e potrebbero essere utilizzate di conseguenza per l’ingresso prociclico entrando quando viene rotto il massimo del giorno precedente.

Prima conclusione

Il sistema a triplo filtro di Alexander Elder continua a fornire oggi servizi preziosi per i seguitori delle tendenze. L’idea di sottoporre il valore da tradare a un controllo di qualità sistematico su più livelli temporali prima dell’inizio del trading ripaga. Molti trade che a prima vista sembrano attraenti vengono scartati se i requisiti delineati non vengono soddisfatti, e quindi migliorano le possibilità di successo nel trading sin dall’inizio. Il clou è la combinazione di elementi trend following e controtendenza, nonché l’analisi su diversi livelli temporali.

– Primo filtro: identifica il trend settimanale utilizzando l’indicatore del trend following e utilizzalo per determinare la direzione del trade.

– Secondo filtro: utilizza un oscillatore nel grafico giornaliero. I cali di prezzo (aumenti di prezzo) durante una tendenza al rialzo (tendenza al ribasso) sono segnali di acquisto (segnali di vendita).

– Terzo filtro: ingresso tramite ordine di stop nella direzione del trend di livello superiore con uno stop iniziale al massimo o al minimo opposto nel giorno di ingresso.

Uscita a seconda dello stile di trading con contro-segnale sul grafico settimanale o giornaliero.

Pensare fuori dagli schemi vale la pena

La logica insita nell’approccio a triplo filtro di combinare più unità di tempo e creare così una base per migliorare i risultati di trading può essere trasferita alla tecnologia di mercato. L’attenzione qui è sull’accumulo di tendenza, ovvero l’interazione tra impulso e correzione.

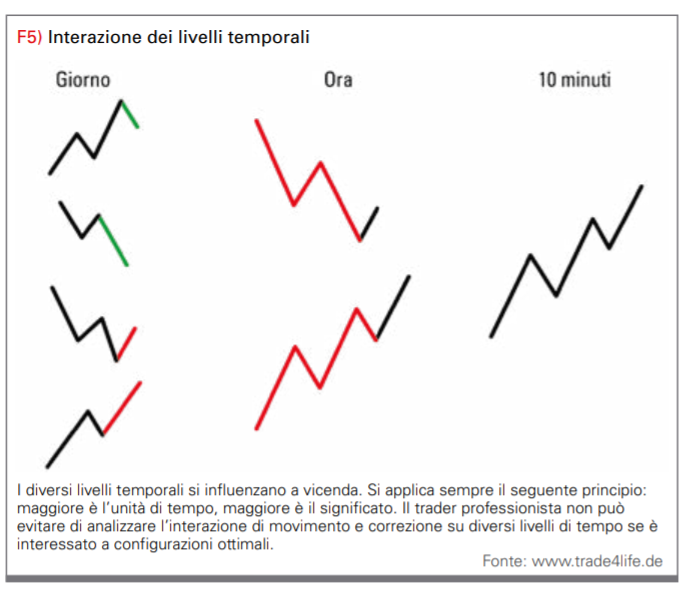

Ogni unità di tempo è un tutto e allo stesso tempo parte di un insieme ancora più grande, quindi la visualizzazione di una sola unità di tempo non è ottimale.

L’MTFA si basa sulla massima che la tendenza è nostra amica.

Tale tendenza consiste in una sequenza di movimenti di impulsi e correzioni e dipende sempre dal livello di tempo selezionato. Il grafico settimanale può puntare a sud, mentre il grafico orario può stare chiaramente in una tendenza al rialzo. Un movimento laterale sul grafico giornaliero conterrà a sua volta diverse tendenze al rialzo e al ribasso sul grafico di cinque minuti e così via. Per mettere ordine in questo guazzabuglio, è una buona idea una breve escursione nel mondo della tecnologia di mercato (figura 5). Qui è stata scelta la combinazione di grafici giornalieri, orari e di dieci minuti. Sono ovviamente possibili altre combinazioni, a seconda dell’orizzonte di investimento e della strategia, purché il divario tra i rispettivi livelli temporali non sia troppo piccolo o troppo ampio.

Il messaggio centrale dell’MTFA è: invece di guardare solo a un certo livello temporale e quindi prendere decisioni di trading, dovresti sempre dare un’occhiata ad altri livelli, specialmente quelli più alti. Ciò offre al trader una panoramica migliore e risponde alla domanda su quale fase del trend si trova il rispettivo valore al momento dell’analisi.

È importante porsi le seguenti domande:

C’è una tendenza nell’unità di tempo di livello superiore?

L’andamento dei prezzi ora è in un impulso o in una correzione?

In quale fase (precoce, avanzata, vecchia) si trova l’impulso o la correzione?

Ha senso andare long o short a questo punto o è possibile ottenere un migliore rapporto rischio / rendimento altrove? Da queste informazioni si può dedurre in quale direzione il trader dovrebbe posizionarsi e quali segnali dovrebbero essere ignorati.

I livelli di tempo

La tendenza determina la direzione. Inoltre, l’analisi fornisce buone informazioni su se e quando ha senso iniziare e quale strategia di stop e piramidalizzazione dovrebbe essere utilizzata. Ad esempio, se il trend è in una fase iniziale, il trade sulle correzioni non ha una buona stella perché è diretto contro il trend prevalente dinamico. Nel caso di un trend già stabilito, il trader dovrebbe concentrarsi sul trading degli impulsi o dell’intero trend, ma intraprendere solo una piramidalizzazione decrescente.

Fondamentalmente, la direzione del trend del livello temporale più piccolo deve essere confermata da quello più grande. Ciò significa che entrambi i livelli di tempo dovrebbero essere in armonia. Se questo è il caso, il trader ha una maggiore probabilità di successo dalla sua parte perché sta facendo trading con e non contro il trend. Un altro vantaggio del livello temporale di livello superiore è la visualizzazione di una cronologia dei prezzi più lunga, che aumenta il valore delle informazioni. In questo modo è possibile identificare importanti zone di resistenza, supporto e ritracciamento che potrebbero non essere nemmeno visibili nell’orizzonte temporale breve.

Mentre la considerazione dei livelli temporali più grandi viene utilizzata per classificare meglio la situazione del grafico corrente all’interno del quadro ampio, l’analisi del livello temporale subordinato è utile per una determinazione più precisa dei livelli di ingresso e di stop. Ciò è reso possibile dalla risoluzione più precisa dei dati e dal corso più dettagliato del grafico, che rende più evidenti i movimenti e le correzioni. L’interruzione di una tendenza può quindi essere riconosciuta in una fase iniziale e utilizzata per le decisioni di trading.

MTFA nella pratica

Per illustrare i vantaggi dell’MTFA, diamo un’occhiata a un trader di posizione fittizio che utilizza il grafico giornaliero come base per le sue decisioni di trading. Anche questa determinazione è una decisione importante, dopotutto da essa dipendono numerosi fattori: il livello del target di profitto potenziale, la dimensione dello stop, la frequenza di trading e il budget di tempo che il trader deve portare con sé per implementare i suoi segnali e gestire le posizioni. Per determinare l’andamento dei prezzi di livello più alto e a lungo termine, il nostro ipotetico trader guarda il grafico settimanale.

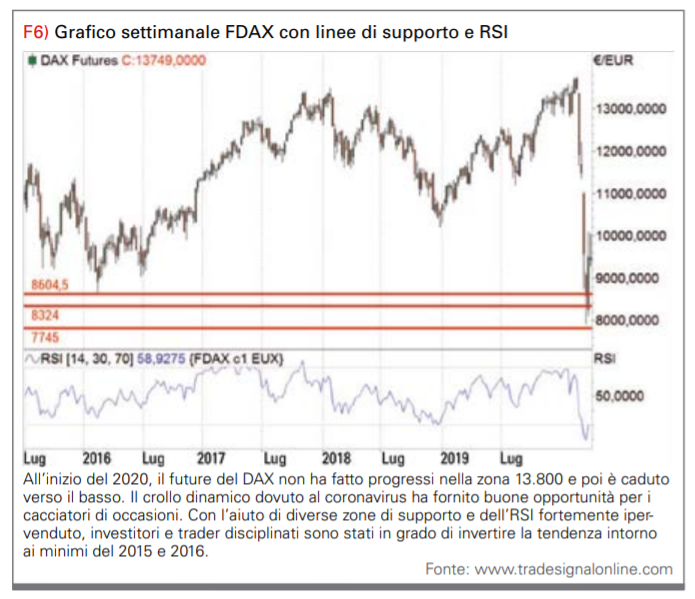

La figura 6 mostra lo sviluppo a lungo termine del futuro DAX. Nell’area di 8600, 8200 e 7700 punti si sono visti importanti supporti. Al rialzo, i massimi di fine 2017 e inizio 2018 hanno agito da resistenza. Con lo scoppio del coronavirus, il prezzo in quest’area è calato dinamicamente e pochi giorni dopo ha superato la soglia degli 11.000 con un gap al ribasso.

C’era panico puro. Gli investitori e i trader che avevano interiorizzato l’approccio multi-time frame potevano attendere pazientemente il raggiungimento della suddetta zona di supporto e cercare lì delle opportunità di ingresso.

La figura 7 mostra una sezione più piccola del grafico, questa volta su base giornaliera. Il rapido crollo dalla fine di febbraio qui può essere visto chiaramente. Per non cercare di prendere un coltello che cade, in questi casi conviene attendere pazientemente fino a quando non si raggiungono i supporti. Con la consapevolezza che a 8600, 8300 e 7745 punti ci sono grandi supporti sul grafico settimanale e che l’RSI ha mostrato anche le prime divergenze positive, si potrebbe preparare tranquillamente un ingresso. Ad esempio, il breakout sopra un massimo di due giorni viene mostrato come un ingresso long. In caso di movimenti o valori particolarmente volatili come Bitcoin, è spesso molto utile dare un’occhiata a un livello inferiore, ad esempio nel grafico orario, soprattutto quando si tratta di piazzare gli stop di copertura. In ogni caso, la combinazione dei tempi è stata ripagata particolarmente bene nella primavera del 2020, quando c’è stato un massiccio rally nei mesi successivi, con nuovi massimi storici.

Conclusione: da una prospettiva a volo d’uccello a una vista a occhio di rana

L’uso dell’analisi multi-timeframe è molto popolare tra investitori e trader a lungo termine, ed è giusto che sia così. Il concetto del triplo filtro di Alexander Elder, presentato all’inizio, ha dato un contributo significativo a questo. L’MTFA può essere utilizzato in modo sistematico, soprattutto in relazione all’analisi di mercato del trend e delle sue componenti.

Fondamentalmente, procediamo esattamente in questo modo in molte aree della vita: prima otteniamo una panoramica (vista a volo d’uccello), quindi ingrandiamo e riduciamo fino ad arrivare alla vista a occhio di rana. Lo sforzo aggiuntivo associato a questa analisi di diversi livelli temporali è più che compensato da una maggiore qualità di analisi e di conseguenza migliori decisioni di trading. Che si tratti di un day trader a breve termine o di un position trader a lungo termine e di un trend follower, la combinazione di diversi livelli temporali fornisce a tutti i partecipanti al mercato un chiaro valore aggiunto.

David Pieper

David Pieper ha conseguito un diploma di analista CIIA ed è un trader dalla fine degli anni ’90. Si concentra sullo sviluppo di sistemi di trading ed è uno scrittore freelance nel campo dei mercati dei capitali. www.trade4life.de