Le elezioni statunitensi hanno un’influenza significativa sulla stagionalità?

L’imminente elezione del presidente americano quest’anno attirerà in maniera sempre maggiore l’attenzione degli investitori, anche nell’epoca della crisi del Coronavirus. È perciò interessante sapere se il ciclo di elezioni USA di quattro anni influenza la stagionalità del mercato azionario. Sia aziende che investitori sono interessati a quale supporto ci si può aspettare dal governo per l’economia e il capitale.

La teoria dell’elezione presidenziale statunitense risale a Yale Hirsch (1968). Secondo questa teoria, il presidente lavora nel suo primo anno in ufficio per rispettare le promesse dell’elezione. Il secondo anno segue anch’esso questo trend. La debolezza economica iniziale viene accettata, dato che le promesse dell’elezione della prima metà della presidenza di solito non sono mirate a raddrizzare l’economia. Invece, gli interessi politici come le modifiche alla legislazione fiscale e questioni di previdenza sociale tendono ad avere la priorità più alta. Nel terzo anno, il presidente ritorna in modalità campagna e cerca di migliorare l’umore dell’elettorato. Prova a rafforzare l’economia e crea opportunità di lavoro. L’impatto finanziario economico della politica presidenziale è di solito più evidente a questo punto. Il quarto anno, quello delle elezioni, come il terzo, è caratterizzato da uno stimolo dell’economia e del mercato azionario per poter conquistare l’elettorato. Lo scopo di questo articolo è quello di chiarire se una combinazione di ciclo elettivo USA e strategie di investimento stagionali possono fornire un vantaggio negli investimenti finanziari. Per poter trovare una risposta affidabile a questa domanda, è necessario uno studio esteso nel mercato azionario, cosa che rappresenta una sfida non da poco.

Questo perché sono necessarie 100 osservazioni per avere delle statistiche significative. Dato che l’effetto Halloween (“sell in May”) si verifica solo una volta l’anno e il ciclo di elezioni statunitense si ripete ogni quattro anni, ci sono perciò solo 25 campioni in 100 anni di storia di mercato azionario. Perciò, è stato selezionato per questo studio il periodo di osservazione più grande possibile. La prima elezione americana si tenne nel 1789, la seconda nel 1792, e dal 1792 c’è stata un’elezione presidenziale ogni quattro anni, senza eccezioni. L’Università del Kentucky fornisce i prezzi con calcolo a ritroso per l’S&P 500. Perciò, l’analisi di 227 anni azionari potrebbe generare un totale di 56 cicli elettivi, 2724 mesi e 341 osservazioni dell’effetto Halloween per campione. Questo significa che tale analisi presenta la più alta certezza statistica possibile. La significatività statistica di questa osservazione di lungo termine è contrastata dalla trasferibilità dei risultati al presente, dato che sono cambiate molte relazioni nel corso di 227 anni. Questa obiezione giustificata dovrebbe essere presa in considerazione nella discussione dei risultati. I ritorni mensili osservati dell’S&P 500 dal 1792 al 2019 sono stati suddivisi in anni elettorali, anni post-elettorali, anni di metà elezione e anni pre-elettorali e corrispondono al quarto, primo, secondo e terzo anno del termine d’ufficio del presidente. I ritorni mensili da novembre fino ad aprile (11-4) sono stati assegnati all’effetto Halloween e i mesi rimanenti da maggio ad ottobre (5-10) sono stati allocati al resto dell’anno nel ciclo elettivo. La media (mediana), la deviazione standard (volatilità) e il rischio di calo sono stati calcolati a partire da questi campioni. Sono stati calcolati anche i ritorni aggiustati per il rischio come l’indice Sharpe e Sortino. In aggiunta, i ritorni mensili rispettivi dei campioni sono stati sottoposti a t-test eteroschedastico per determinare la certezza statistica dei valori. L’effetto Halloween è stato ritenuto essere “vero” se i ritorni da novembre ad aprile erano più alti rispetto ai ritorni da maggio a ottobre.

Risultato ad interim

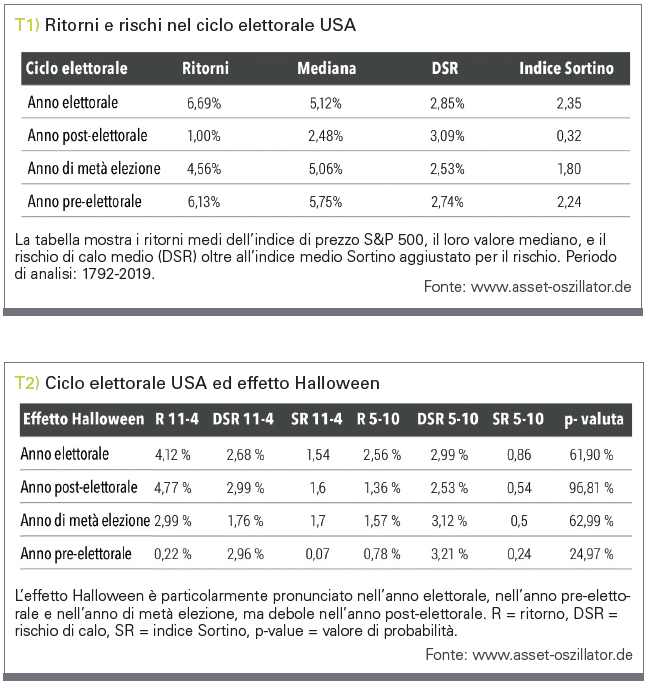

Prima di tutto, guardando le medie, si può vedere che lo schema di ritorni nei 227 anni di storia di mercato azionario è esattamente lo stesso di quanto descritto nella teoria del ciclo di elezione presidenziale descritta all’inizio. L’anno pre-elettorale e l’anno elettorale sono anni azionari eccellenti, l’anno post- elettorale è un anno azionario debole, e l’anno di metà elezione è medio (vedi tabella 1). I valori mediani rivelano che le differenze nei ritorni fra anno elettorale, anno di metà elezione, e anno pre- elettorale sono piccoli, a suggerire che potrebbero non esserci differenze significative nei ritorni. Difatti, il t-test conferma che non ci sono differenze significative fra i ritorni mensili degli anni delle elezioni e pre-elettorali. La differenza nei ritorni fra anno elettorale e anno di metà elezione è debolmente significativa. Solo l’anno post-elettorale è significativamente peggiore in maniera forte rispetto agli altri anni. Questi risultati permettono di trarre una conclusione ad interim: le differenze nei ritorni fra anno elettorale, anno pre-elettorale e anno di metà elezione sono troppo piccole per una decisione di investimento. Ma nell’anno post-elettorale, potrebbe valere la pena essere più cauti nella gestione del rischio del portafoglio di equity.

Influenza sulla stagionalità di Halloween

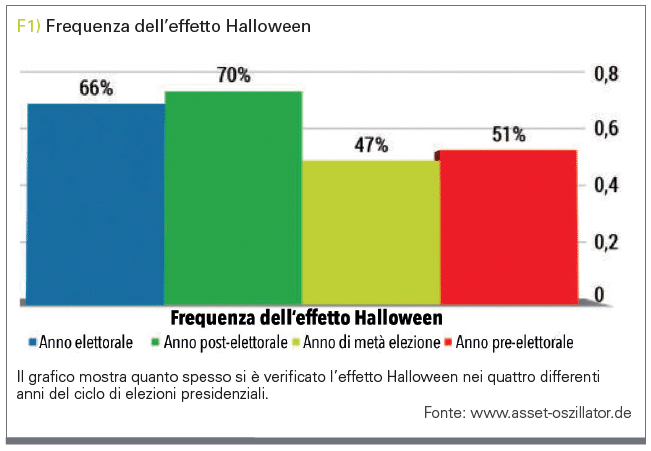

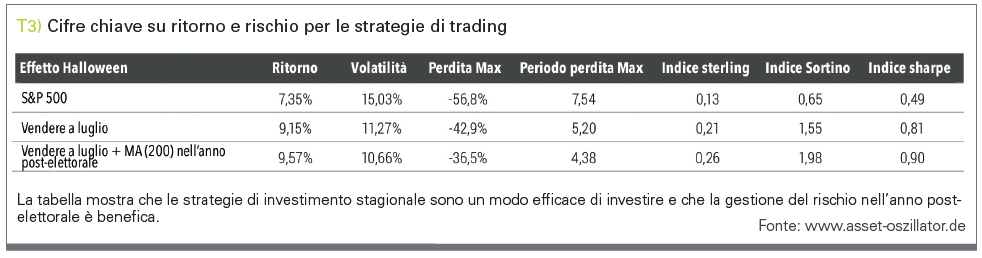

Nel rispetto del background di una strategia d’investimento stagionale, sorge ora la domanda sul fatto che il ciclo elettivo USA influenzi la ben nota stagionalità dell’effetto Halloween. Il risultato dello studio di lungo termine è più chiaro rispetto al ciclo di elezione USA stesso: l’effetto Halloween è particolarmente forte nell’anno delle elezioni, nell’anno delle elezioni primarie e nell’anno di metà elezione, ma debole nell’anno post-elettorale (tabella 2). Questo risultato non sorprende, poiché considera tutti i fattori di guadagno e i mercati azionari: più alto è stato il ricavo, più stagionalità c’è stata durante l’anno. Uno sguardo alle sequenze sottolinea il risultato (figura 1). Il 66% di tutti gli anni dell’elezione sono tipicamente stagionali, ossia il ritorno di quell’anno si verifica in maniera predominante da novembre a maggio (o da novembre a luglio). Negli anni pre-elettorali, fino al 70% ha seguito uno schema stagionale. Gli anni di metà elezione che hanno mostrato un effetto Halloween sono il 47%, ma hanno comunque mostrato un ritorno in eccesso nei mesi Halloween e un effetto di liquidazione di maggio debolmente significativo. L’anno dell’elezione è difficile per una strategia d’investimento stagionale. Anche se il 50% di tutti gli anni elettorali hanno avuto un effetto Halloween, il rimanente 50% è stato inversamente stagionale, quindi il ritorno si è mostrato più alto nei mesi da maggio a ottobre rispetto che nei mesi di Halloween. Il nostro studio permette di concludere che i presidenti americani influenzano l’economia e il mercato azionario a loro favore per poter avere delle buone argomentazioni per la campagna elettorale. Dato che l’incombente presidente Donald Trump si vede come uomo d’affari e azionista, la sua influenza potrebbe essere corrispondentemente importante. Perciò, l’anno delle elezioni USA 2020 promette delle aspettative di ritorni positivi per le equity e una forte stagionalità. Ma non solo l’elezione americana, anche gli sviluppi economici concreti potrebbero portare delle sorprese.

Back test di una strategia di trading

Per testare l’analisi scientifica dei ritorni nel ciclo elettorale USA in un’applicazione pratica, Oliver Paesler ha testato due strategie di investimento con Captimizer. Captimizer è un software per fund manager che fornisce uno strumento importante per simulare strategie sotto condizioni reali quando si sviluppano strategie di investimento. Sono state testate le seguenti strategie:

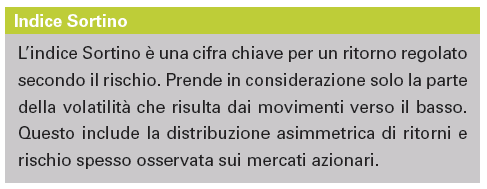

1) La strategia Halloween “Acquista ad ottobre e vendi a luglio”, la quale, secondo una ricerca estesa dell’autore, funziona meglio rispetto alla classica “Acquista ad ottobre e vendi ad aprire”.

2) La strategia sopra nello specifico per tutte le elezioni, anni di primarie e di metà elezione; inoltre, negli anni post-elettorali viene usata la linea a 200 giorni come segnale di vendita fra gennaio e luglio per lasciare presto il mercato azionario. Come mercato azionario e benchmark si usa l’S&P 500 dal 1970 al 2019, prendendo in considerazione dei costi all’1% annuo e uno 0,1% per ciascuna transazione. La precedente strategia ha generato un ritorno del 9,15% annuo nel corso dei 50 anni di periodo sotto analisi, che rappresenta un ritorno in eccesso dell’1,86% rispetto all’S&P 500. La seconda strategia con la linea a 200 giorni nell’anno post-elezione come gestione del rischio ha portato un ritorno del 9,57% annuo, ottenendo quindi una performance leggermente più alta. Nonostante il benchmark avesse una volatilità del 15%, le due strategie con 11,27% e 10,66% di volatilità sono riuscite perfino a minimizzare significativamente il rischio con ritorni più alti. La tabella 3 mostra le corrispondenti cifre di ritorno e rischio.

Conclusione

Si può supporre con alto grado di probabilità che una strategia d’investimento stagionale sia proficua sul lungo termine. Nell’anno post-elettorale, è consigliabile consultare l’analisi tecnica per ridurre il rischio nei mesi di equity da novembre a maggio. L’indice di forza relativa (RSI) è particolarmente idoneo. Il rischio del portafoglio azionario dovrebbe essere ridotto nell’anno post-elettorale al più tardi quando l’indice cade al di sotto della linea dei 200 giorni. Ciò che rimane da vedere è se la crisi del coronavirus farà smuovere la classica stagionalità del “Sell in May” (vendi a maggio) quest’anno. In tal caso, l’effetto potrebbe essere ritardato solo di uno o due mesi e diventare un “Sell in July” (vendi a luglio).

Thomas Hupp

Thomas Hupp è consulente per fund manager e investitori, oltre a tenere lezioni per fondi di investimento presso la Università Statale Baden-Wuerttemberg Cooperative. È attivo come stratega nel mercato di capitale dal 1996 ed è noto come specialista di effetti stagionali sul mercato azionario. www.asset-oszillator.de

Thomas Hupp è consulente per fund manager e investitori, oltre a tenere lezioni per fondi di investimento presso la Università Statale Baden-Wuerttemberg Cooperative. È attivo come stratega nel mercato di capitale dal 1996 ed è noto come specialista di effetti stagionali sul mercato azionario. www.asset-oszillator.de